S&P500 фьючерс | SPX

-

Многие ожидают рецессию, но вот прогноз на 2023 год.

Многие ожидают рецессию, но вот прогноз на 2023 год.Если рассматривать в качестве дефолта по своему долгу, (задолженность компаний) то об этом речи не идет, даже когда повышаются ставки. Бизнес условия за январь улучшаются. Сегодняшние кредиты обеспечены залогом, а в жилищном секторе, после 2008 года, гарантированно внесен долевой займ.

Если был бы пузырь, мы бы обратил внимание на любую критическую проблему, но ее нет. Сегодняшняя нагрузка на долг не просматривается до 2025 года. (может поэтому больной деменцией Джо, сообщил всем, что рецессии не будет ни в этом году, ни в следующем)

Сейчас экономика подвержена влиянию санкций, и все эти ограничения, разрывают цепочки поставок, и нам кажется, что экономика вот-вот не справится. Поэтому многим кажется, что ограничение (замедление) должно приводить к рецессии, потому что в прошлом такое поведение мультипликаторов приводило к рецессии, только вот бизнес с этим не согласен, он тупо создает новую цепочку поставок и восстанавливает искусственно разрушенный спрос.

Я так понимаю, что многие само названные эксперДы не понимают, что происходи, они ищут и находят какую-то корреляцию которая приводит к спаду, когда нужно смотреть на условия ведения бизнеса.

Авто-репост. Читать в блоге >>> Дефицит бюджета США за четыре месяца финансового года вырос в 1,8 раза

Дефицит бюджета США за четыре месяца финансового года вырос в 1,8 раза

Дефицит госбюджета США в январе составил $38,784 млрд по сравнению с профицитом в размере $118,7 млрд за тот же месяц прошлого года, сообщило министерство финансов страны.

Доходы бюджета снизились на 3,8% — до $447,288 млрд.

Расходы взлетели на 40,3% и достигли $486,072 млрд. В основном это было обусловлено разовыми выплатами в Central States Pension Fund. Кроме того, расходы на социальные пособия повысились на 12%, процентные выплаты по госдолгу — на 18%.

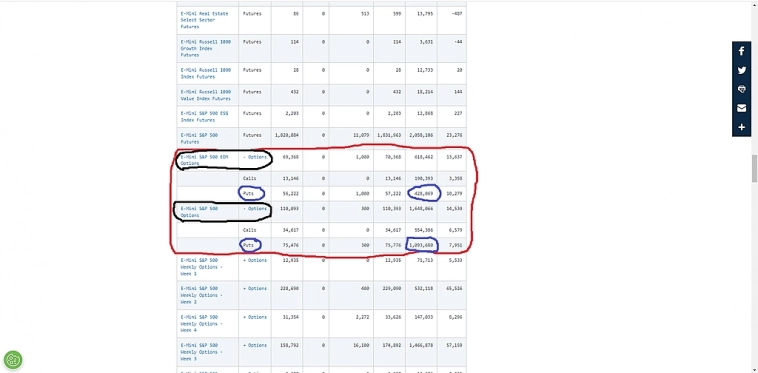

Авто-репост. Читать в блоге >>> Контракты, защищающие от 10% падения S&P 500 ETF в течение следующих 30 дней, стоят в 1,7 раза больше, чем опционы, приносящие прибыль от 10% ралли

Контракты, защищающие от 10% падения S&P 500 ETF в течение следующих 30 дней, стоят в 1,7 раза больше, чем опционы, приносящие прибыль от 10% ралли

Соотношение цен, известное как перекос между путами и коллами, достигло максимума с августа 2022 года.

Авто-репост. Читать в блоге >>>

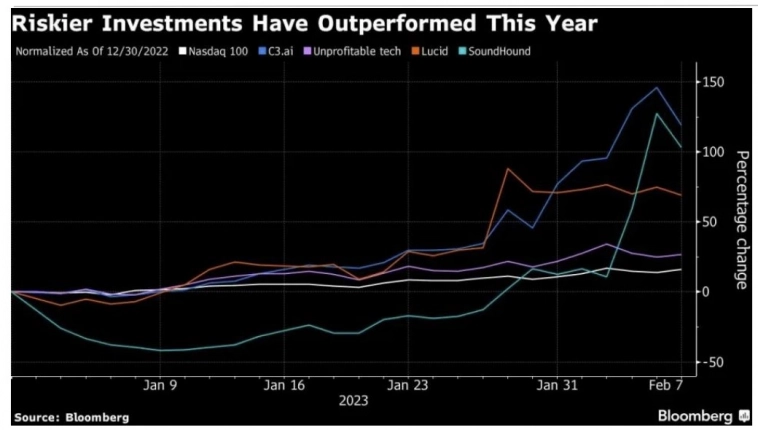

Устойчивость ралли индекса Nasdaq 100 в текущем году вызывает сомнения

Устойчивость ралли индекса Nasdaq 100 в текущем году вызывает сомнения

Рост акций технологических компаний в этом году был особенно заметен в самых рискованных сегментах рынка, что, по мнению некоторых скептиков, может привести к быстрому развороту.

Нерентабельные разработчики программного обеспечения, криптофирмы, производители электромобилей и те компании, которые лишь косвенно связаны с искусственным интеллектом — все они улучшили свою конъюнктуру, а индекс Nasdaq 100 подскочил на 16%. «Бычий» тренд обусловлен тем, что финансовые условия сейчас гораздо более благоприятны, чем они были в конце 2022 года, а доходность облигаций снижается с недавних максимумов по мере ослабления опасений по поводу сохранения высокой инфляции.

Корзина акций нерентабельных технологических компаний, составленная Goldman Sachs Group Inc., выросла на 28%. Производитель электромобилей Lucid Group Inc. лидирует среди компонентов индекса Nasdaq 100 со скачком на 69%. Среди компаний в сфере искусственного интеллекта стоимость акций C3.ai Inc. и SoundHound AI Inc. увеличилась примерно вдвое или немногим более, в то время как цена акций фирмы BuzzFeed Inc. взлетела на 155% в этом году благодаря плану использования искусственного интеллекта при создании контента.

Авто-репост. Читать в блоге >>> Кругом негатив, а рынок не выглядит слабым..

Кругом негатив, а рынок не выглядит слабым..#утренняя_аналитика

Утро доброе, дорогие друзья!

Предлагаю взглянуть на обстановку с разных сторон и прийти к единому знаменателю настолько, насколько это возможно.Америка. Индекс SP500.

SP500 выглядит явно коррекционно. Всю неделю SP500 пытался закрепиться выше 4100, но вчера все-таки вернулся ниже этого уровня. Теперь его задача — прийти на уровень 3800, это чуть более 6% снижения. Но, как мы знаем, аппетит приходит во время еды, поэтому, помня о том, что негативная старшая тенденция никуда не ушла – вполне реален сценарий ухода на 3600. А дальше будет видно.Аналогичным образом смотрится и технологичный NASDAQ. Самой одиозной бумагой индекса является бумага TESLA. Она вышла за уровень 200$. Но это ложный выход. Посмотрим на закрытие недели. Думаю, что по итогам Тесла это сделает, то есть вернется ниже 200 и далее поедет вниз, сформирует локальный нисходящий тренд. Соответственно, примерно так будет выглядеть и весь индекс NASDAQ.

Золото.

Интересная ситуация: золото способно сегодня-завтра пойти резко вниз. С чем это связано из смежных графиков мне не совсем очевидно. Нигде такой картины я больше не наблюдаю в тех инструментах, которые связаны с золотом. Хочется предположить, что неужели планируется резкий слив американских трежерей и те, кто это понимают – сливают заранее еще и золото? Но это лишь предположение, не более.

Авто-репост. Читать в блоге >>> Когда новое дно по S&P500?

Когда новое дно по S&P500?

Ежемесячный анализ S&P500. Выпуск №24 от 08.02.2023г

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

Локально возможен рост S&P500, но удержать быки его не смогут!

Авто-репост. Читать в блоге >>> В Morgan Stanley заявили об отрыве рынка акций США от реальности

В Morgan Stanley заявили об отрыве рынка акций США от реальности

Ралли американских фондовых индексов продолжается с начала года на фоне ухудшающихся прогнозов для корпоративных прибылей и макроэкономических показателей, что создает существенные риски для стабильности финансовых рынков.

Такое мнение в интервью Bloomberg TV высказала главный инвестиционный директор бизнеса Morgan Stanley в сфере управления состояниями Лиза Шалетт.

В 2023 году индекс S&P 500 вырос на 7,25%, а с минимумов октября он подскочил уже на 17%, несмотря на ужесточение денежно-кредитной политики Федрезерва и прогнозы рецессии в американской экономике.

Авто-репост. Читать в блоге >>> NASDAQ 100 на Мосбирже

NASDAQ 100 на Мосбирже

Вот я смотрю на фьючерс этот и поражаюсь. Чего раньше о нем не знал? Упустил как-то и виду.

Теперь вот приглядываюсь.

Кто торгует? Что скажете?

Авто-репост. Читать в блоге >>> SPY 500 и ФРС

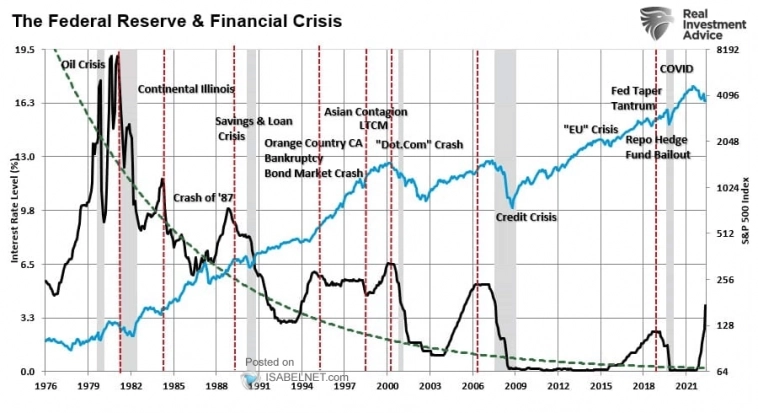

SPY 500 и ФРС

🇺🇸 S&P 500

Исторически сложилось так, что сокращения ФРС перед рецессией не сулят ничего хорошего для доходности акций США.

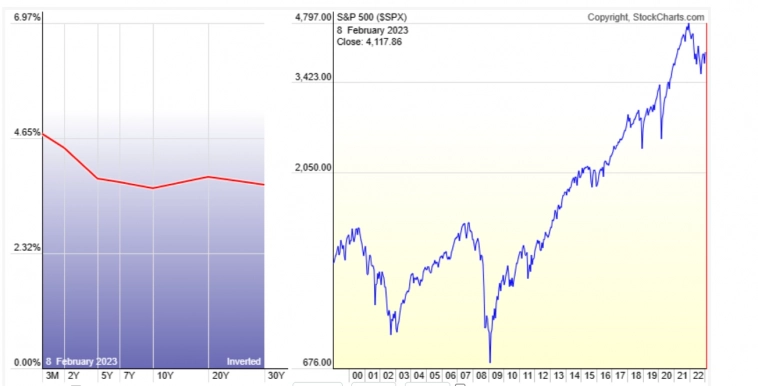

Авто-репост. Читать в блоге >>> про индекс S&P

про индекс S&P

Учитывая ситуацию с доходностями казначейских обязательств США можно предположить, что S&P ищет возможность сползти пониже .

Тем более сейчас он в сильной зоне сопротивления. Но вместе с тем, как видно из графика, накопление активов идёт полным ходом .

Авто-репост. Читать в блоге >>> На какой американской бирже есть фьючерс или индекс снп-500 с максимальным эффектом плеча?

На какой американской бирже есть фьючерс или индекс снп-500 с максимальным эффектом плеча?

На какой американской бирже есть фьючерс или индекс снп-500 с максимальным эффектом плеча? К примеру, как на мосбирже, где один фьюч это одна акция спая

Авто-репост. Читать в блоге >>> Полностью закрыл риск 🙈

Полностью закрыл риск 🙈Принял решение закрыть все позиции кроме TLT и BND

Почему?

График S&P500

Рынок волатильный, ставка ФЕД резерва высокая + количественное ужесточение.

Доходность портфеля с начала года уже +15% + на остаток брокер заплатит 3-4% годовых. В результате ожидаемая доходность к концу года +18-19%.Если случится еще одна глубокая коррекция на американском рынке, то будет возможность закупиться.

Портфель выглядит так:

TLT+BND — 14%

Cash — 86%

Авто-репост. Читать в блоге >>> Наша валюта (вниз) и их акции (вверх). Беспокойство и противление

Наша валюта (вниз) и их акции (вверх). Беспокойство и противлениеСегодня хочется вернуться к двум ценовым тенденциям, к которым я неравнодушен, в т.ч. действенно.

Первая – ослабление рубля.

В моем понимании средний курс к доллару и евро выше 75 рублей – слабый курс. С учетом обстоятельств, с перспективой дальнейшего ослабления. Смотреть на него, ничего не предпринимая, как-то некомфортно.Мы (Иволга) в декабре в несколько итераций купили долларов, евро и юаней в примерно равных пропорциях на примерно половину свободного капитала. О наших намерениях я сообщал. И сообщаю, что покупки мы продолжим в дальнейшем. Чтобы на рубли приходилась ± половина накоплений. И ± половина не на рубли. Эффективно разместить деньги в иностранных валютах проблематично. И до сего времени мы над эффективностью не очень думали. Что до рубля, коктейль из РЕПО с ЦК и облигаций дает нам сейчас около или более 10% годовых при допустимом качестве и ликвидности.

Авто-репост. Читать в блоге >>> SP500 — дважды перед «шоковым поворотом»

SP500 — дважды перед «шоковым поворотом»

Помните, что произошло на Уолл-стрит 13 октября 2022 года? Это было почти четыре месяца назад, для рынков это далекое прошлое, так что не волнуйтесь, если вы забыли. Мы вам напомним

13 октября 2022 года был опубликован отчет об индексе потребительских цен за сентябрь. И это была полная катастрофа. Данные показали, что потребительские цены выросли в сентябре на 0,4%, это больше, чем ожидалось, рост оказался на 8,2% больше по сравнению с прошлым годом, несмотря на агрессивное повышение ставок ФРС.

Акции падали в течение всего 2022 года в основном из-за того, что инвесторы опасались, что высокая инфляция заставит ФРС повысить ставки, что в свою очередь приведет экономику к рецессии. Таким образом, имело смысл ожидать, что еще один горячий отчет об инфляции, показывающий, что все повышения ставок до сих пор были напрасными, вызовет еще одно падение цен на акции.

Но это не так. 13 октября оказалось днем, когда рынок достиг дна в 2022 году. Вчера, 2 февраля 2023 года, индекс SP500 закрылся на отметке 4180, что на 19,7% выше октябрьского минимума на отметке 3492.

Авто-репост. Читать в блоге >>> Уильямс из ФРС: Рынок труда очень сильный, инфляция может оказаться более устойчивой по определенным причинам

Уильямс из ФРС: Рынок труда очень сильный, инфляция может оказаться более устойчивой по определенным причинам👉 пик ставки в 5%-5,25% по-прежнему является разумным ориентиром

👉 возможно, цены в секторе услуг останутся высокими, если это произойдет, нам понадобятся более высокие ставки

👉 повышение ставки на 0.25% пока кажется оптимальным вариантом по мере приближения к пику ставки, но если понадобится, то возможно повышение на 0.5%

👉 политика ФРС в настоящий момент едва ли носит ограничительный характер

Авто-репост. Читать в блоге >>> SP500, ожидаю ЛОНГ

SP500, ожидаю ЛОНГ

Добрый день, коллеги!

#SP500. Базовый актив на бирже CME (контракт 03-23) таймфрейм М5

Сквозной анализ всех таймфреймов:D1. в прошлый четверг не захотели закрепиться выше объемного сопротивления 4174,25. Приоритет продаж ослаблен тем, что 6го и 7го февраля день закрылся выше объема который остался в тени свечи, вероятнее совершат попытку слома хая 4208,5.

Н1. Вчера не хило так шатнули цену на выступлении главы ФРС, 300пунктов вверх, а потом вниз за 2 часа😀. Вытряхнули и шортистов и лонгистов, собрали об них ликвидность и снова толкнули вверх. Н1 в боковике, ожидаю слома и импульса вверх. Среднесрочно должны встать на 4200,25 для продолжения движения к зоне продавцов 4276.

М5. Стоим в боковике, ожидаю реакции объемами от зоны покупок 4155, вероятнее начнут двигать на слом

Авто-репост. Читать в блоге >>> Федрезерв борется со стагфляцией, которой нет – Пол Кругман

Федрезерв борется со стагфляцией, которой нет – Пол Кругман

Лауреат нобелевской премии по экономике Пола Кругман уверен, что страшная рецессия и галопирующая инфляция не грозят американской экономике, а вот Федрезерв может спровоцировать кризис, если попытается отреагировать на сценарий стагфляции, которого не существует

«Еще несколько месяцев назад многие, если не большинство экономистов, слишком негативно оценивали перспективы американской экономики. В частности, мы пережили то, что я считаю летом стагфляции», — написал известный экономист в статье для New York Times.Он указал на мрачные экономические прогнозы прошлого лета, когда инфляция достигла 41-летнего максимума, а рыночные комментаторы начали бить тревогу по поводу серьезной рецессии, долгового кризиса и кризиса стагфляции, причем они утверждали, что инфляция может выйти из-под контроля, если цены останутся высокими.

Но цены сбавили темп, и если посмотреть на последние данные по рынку жилья и труда, то станет ясно, что инфляция может снижаться еще быстрее, чем ожидают чиновники из ФРС, отметил Кругман. Ранее он предсказывал, что «истинный» уровень инфляции находится в районе 4%, а не 6,5%, зафиксированных в декабре.

Другие экономисты поддержали его точку зрения. Они уверены, что Штаты смогут избежать рецессии в 2023 году, несмотря на множество тревожных признаков.

Авто-репост. Читать в блоге >>> Медвежье расхождение

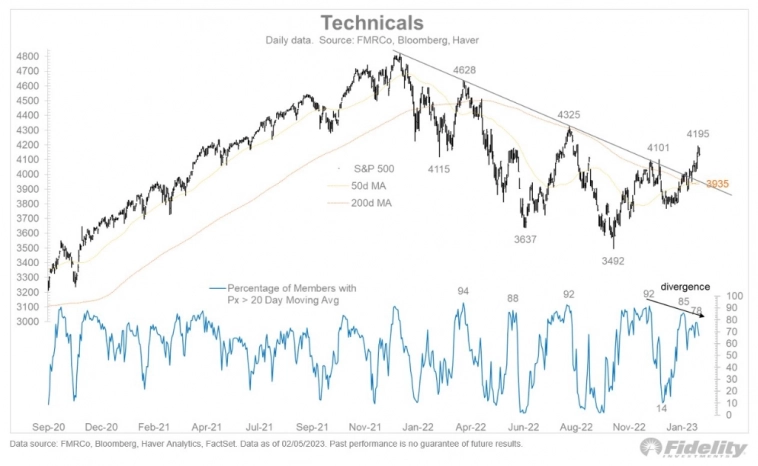

Медвежье расхождение

небольшое медвежье расхождение между SPX и S5TW(процент акций выше их 20-дневной скользящей средней) а так же S5FI в треугольник.

Авто-репост. Читать в блоге >>> #SPYF- 3.23, Фьючерсный контракт

#SPYF- 3.23, Фьючерсный контракт

#SPYF- 3.23, Фьючерсный контракт

Тип сделки: buy limit

Тип сделки: buy limit

Авто-репост. Читать в блоге >>> Акции США рухнут после устрашающего выступления Пауэлла!

Акции США рухнут после устрашающего выступления Пауэлла!

📈Несмотря на позитив инвесторов на американском рынке заявления Пауэлла довольно тревожные:💬 Если сильные отчеты по рынку труда или отчеты о более высокой инфляции будут продолжаться, ФРС, возможно, придется повысить ставки больше, чем закладывают рынки

❗️Другими словами глава ФРС дал понять, что пока ещё рано говорить о завершении цикла повышения ставок, потому что рынок труда сильный, а инфляция по-прежнему очень высока, поэтому Пауэлл отметил необходимость дальнейшего повышения ставки.

Когда же ставку прекратят повышать?

— когда подрастет безработица и будут выходить более слабые данные по рынку труда

— когда сформируется устойчивый тренд на снижение инфляции📈 Индекс S&P500 скорее всего скорректируется в район 4000 пунктов сегодня после всех тих заявлений Пауэлла, поскольку ничего позитивного он не сказал, пока что даже аналитики Morgan Stanley считают настроения инвесторов избыточно-позитивными

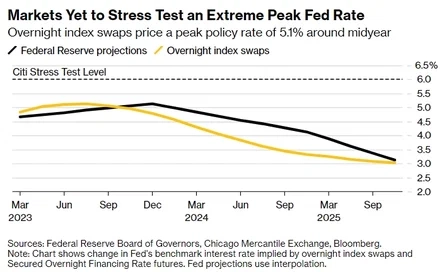

Авто-репост. Читать в блоге >>> Аналитик Citi допустил рост ставки ФРС до 6% и укрепление доллара из-за переоценки

Аналитик Citi допустил рост ставки ФРС до 6% и укрепление доллара из-за переоценки

По словам главы отдела торговых стратегий Citigroup Inc. в Азиатско-Тихоокеанском регионе, трейдеры игнорируют риск более высокого, чем ожидалось, пика процентных ставок в США, который может привести к болезненной распродаже как облигаций, так и акций.

По словам Мохаммеда Апабая, акции на рынках от США до Европы, от Гонконга до Кореи выглядят переоцененными и могут упасть в ближайшие три-четыре месяца, при этом доллар будет расти вместе с ожиданиями повышения ставок. По его словам, справедливая стоимость S&P 500 упадет ниже 3500 в этом году — снижение примерно на 15% по сравнению с текущими уровнями — и ожидается, что индекс Hang Seng вернет свой годовой прирост и упадет еще больше.

www.bloomberg.com/news/articles/2023-02-07/citi-s-apabhai-says-prepare-for-the-risk-fed-rates-hit-6

Авто-репост. Читать в блоге >>> Инвесторы настроены на рост акций, но они ошибаются — Morgan Stanley

Инвесторы настроены на рост акций, но они ошибаются — Morgan Stanley

Инвесторы не должны верить, что они являются свидетелями начала нового бычьего рынка, и падение корпоративных доходов по-прежнему будет основным препятствием для любого роста в этом году, говорится в заметке Morgan Stanley, опубликованной в понедельник.

Центральный банк повысил процентные ставки на 25 базисных пунктов в среду, что спровоцировало краткосрочное ралли, поскольку инвесторы начали закладывать в цену окончание агрессивной денежно-кредитной политики ФРС.Комментаторы говорят, что пауза или сокращение повышения ставок были бы оптимистичными для акций, поскольку рост процентных ставок сильно повлиял на рынок в прошлом году.

Рост процентных ставок имеет тенденцию быть медвежьим фактором для акций, потому что более высокая стоимость заимствований снижает будущие денежные потоки корпораций, которые составляют часть их оценок.

Но встречный ветер не утих, и снижение ставок может произойти позже, чем ожидалось, предупреждают стратеги. Они отмечают, что ФРС все еще может удерживать высокие процентные ставки благодаря сильному рынку труда и сильному доллару США. Оба эти признака свидетельствуют о том, что экономика все еще может выдерживать более жесткие условия, и Пауэлл ранее ссылался на сильный рынок труда как на причину, по которой ФРС должна проводить сдерживающую экономический рост денежно-кредитную политику.

Источник

Авто-репост. Читать в блоге >>> Пауэлл: если сильные отчеты по рынку труда или отчеты о более высокой инфляции будут продолжаться, ФРС, возможно, придется повысить ставки больше, чем закладывают рынки

Пауэлл: если сильные отчеты по рынку труда или отчеты о более высокой инфляции будут продолжаться, ФРС, возможно, придется повысить ставки больше, чем закладывают рынки👉 инфляционное давление начало снижаться

👉 спереди еще много работы

👉 необходимы дальнейшие повышения ставки

👉 отчеn по занятости был намного сильнее ожиданий

👉 LRG все еще на недостаточно ограничительном уровне

👉 если данные продолжат выходить сильнее ожиданий, ФРС еще больше повысит ставку

👉 таргет в 2% по инфляции не будет меняться #инфляция

👉 ожидается значительное снижение инфляции в 2023г

👉 рынок труда сильный, потому что экономика сильная

👉 таргета по уровню баланса ФРС нет #qt

👉 на снижение баланса уйдет пару лет

👉 ФРС не рассматривает активно продажу ценных бумаг с баланса

👉 не нужно рассчитывать, что ФРС сможет защитить экономику, если потолок долга не будет повышен

👉 пока не наблюдается снижение инфляции в секторе услуг

👉 пока не наблюдается снижение инфляции в секторе недвижимости, ожидается во 2п 2023г

👉 для полноценного снижения инфляции, необходимо смягчение на рынке труда

👉 если сильные отчеты по рынку труда или отчеты о более высокой инфляции будут продолжаться, ФРС, возможно, придется повысить ставки больше, чем закладывают рынки

👉 ФРС будет реагировать на поступающие данные

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)