S&P500 фьючерс | SPX

-

Bank of America намерен продавать американские акции в ожидании роста безработицы

Bank of America намерен продавать американские акции в ожидании роста безработицыСтратеги BofA Global Research считают, что сейчас настало время продавать американские акции на подъемах в преддверии потенциального скачка безработицы в следующем году.

«Медведи вроде нас опасаются, что уровень безработицы в 2023 году будет столь же шокирующим для потребителей, как и уровень инфляции в 2022 году, — цитирует MarketWatch отчет аналитиков банка под руководством Майкла Хартнетта. — Теперь мы будем продавать акции во время ралли».

В ноябре в США было создано 263 тыс. новых рабочих мест, что является довольно сильным показателем, который может сигнализировать о более длительном периоде высокой инфляции. В свою очередь это повышает вероятность, что политика Федрезерва останется жесткой в течение долгого времени.

Авто-репост. Читать в блоге >>> ФРС перейдет к снижению ставок в IV квартале 2023г - эксперты

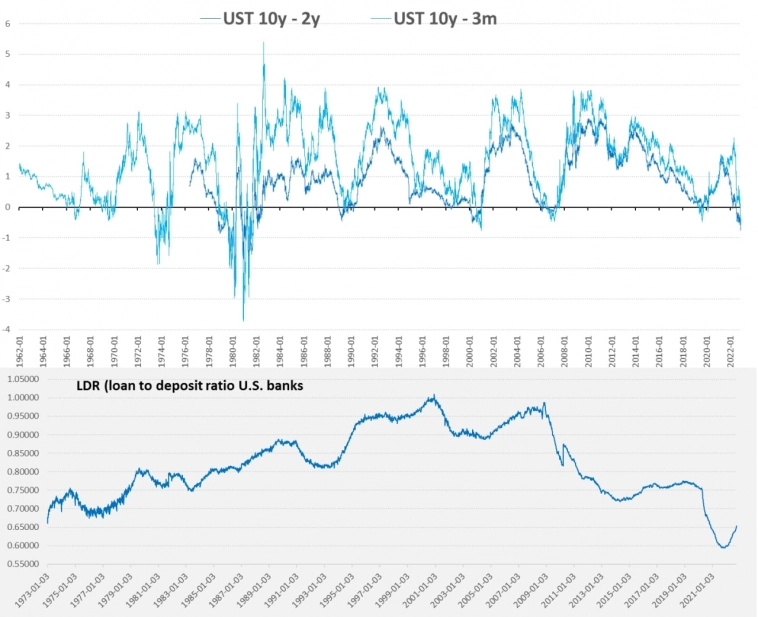

ФРС перейдет к снижению ставок в IV квартале 2023г - экспертыФедеральная резервная система (ФРС) США перейдет к снижению процентных ставок, когда в следующем году столкнется с замедлением экономики, прогнозируют участники рынка облигаций.

Они делают ставку на то, что Федрезерв будет вынужден дважды уменьшить ставки в четвертом квартале 2023 года, несмотря на заявления руководителей американского ЦБ о сохранении высокой стоимости заимствований в течение длительного времени, пишет Financial Times.

Исходя из котировок фьючерсов на гособлигации, базовая ставка достигнет своего пика в районе 4,9% годовых в мае, а затем опустится до 4,4% к концу следующего года. В настоящее время ее диапазон составляет 3,75-4% годовых.

Глава Федрезерва Джером Пауэлл заявил в прошлую среду, что ФРС может замедлить темпы подъема ставок уже на ближайшем заседании. Позднее член совета управляющих американского ЦБ Мишель Боуман сказала, что ФРС продолжит повышение базовой процентной ставки на ближайших заседаниях, однако будет целесообразным замедлить темпы ее подъема.

Авто-репост. Читать в блоге >>> Американский рынок. Цель на рост, о которой я наверное уже месяц пишу. 04.12.2022

Американский рынок. Цель на рост, о которой я наверное уже месяц пишу. 04.12.2022Индекс S&P500 в пятницу торги закрыл с небольшим снижением -0,12%,

на отметке 4071,71, практически откупив весь дневной пролив.Сильная негативная реакция американского фондового рынка последовала после выхода отчета о занятости.

Игроки закладывают в цену очередное повышение ставки в декабре.

Вероятно многие ждали более сильного ослабления тисков ФРС, но теперь очевидно,

что с высокой долей вероятности ФРС повысит ставку в декабре еще на 50 б.п.

Вероятно это может не остановить рождественское ралли и фонда еще устремится вверх,

хотя динамика и не будет столь сильной, как это было в лучшие времена.

Авто-репост. Читать в блоге >>>

Сипа

Сипа

Итак вчера сипа пришла к точке восстановления шорта, закрытого на 3600.

4100 шорт восстановлен.

Сегодня у 4000 частично закрыт.

Дадут тест 4135 — усилю снова.

Остаток тейки указаны

Сипа. Вчера достигла зоны восстановления шорта. Под 4100 и 4200 беру снова шорт, закрытый 3600. Стоп день выше 4233 средняя 4150 тейки 3800 и 3200+. Срок до лета 2023. Связь с нашим рынком минимальна.

t.me/ATOR_INVEST/127

наш рынок лонг.

Авто-репост. Читать в блоге >>>

Фондовые индексы США начали торги падением на данных с рынка труда

Фондовые индексы США начали торги падением на данных с рынка труда

Американские фондовые индексы начали день существенным снижением после публикации свежей информации о состоянии рынка труда страны.

Значение Dow Jones Industrial Average в первые минуты сессии опустилось на 0,85%, Standard & Poor's 500 — на 1%. При этом Nasdaq Composite упал на 1,4%.

Авто-репост. Читать в блоге >>>

Рост числа рабочих мест в США оказался минимальным с апреля 2021г, безработица осталась на октябрьском уровне

Рост числа рабочих мест в США оказался минимальным с апреля 2021г, безработица осталась на октябрьском уровнеКоличество рабочих мест в экономике США в ноябре увеличилось на 263 тыс., свидетельствуют данные министерства труда страны.

Прирост показателя стал минимальным с апреля прошлого года.

Эксперты, опрошенные агентством Bloomberg, в среднем ожидали еще меньшего повышения — на 200 тыс., как и респонденты Trading Economics.

В октябре показатель повысился на 284 тыс., а не на 261 тыс., как сообщалось ранее.

При этом безработица в США в прошлом месяце осталась на октябрьском уровне в 3,7%. Аналитики также не предполагали изменения.

Авто-репост. Читать в блоге >>> S&P500: череда успешных сделок

S&P500: череда успешных сделок#SPX

Таймфрейм: 1H

Лонговый прогноз месячной давности исполнен t.me/waves89/4374, и, более того, на нем удалось открыть серию успешных сделок с очень внушительным соотношением риска и прибыли – подробности в телеграм канале.

Сейчас я полностью свернул удочки, закрыл по тейкам все лонги, но оставил американские акции в инвестиционном портфеле. Жду дальнейший рост, но для перезахода в позицию по фьючам, сперва хотелось бы увидеть значительный откат цены хотя бы процента на 3%.

Много ли аналитиков вас предупреждали пару месяцев назад, что пора инвестировать? И так, чтобы по самым лоям: t.me/waves89/4328. А здесь предупреждали, и делали это на основе Волнового принципа Эллиотта и Социономики.

Авто-репост. Читать в блоге >>> Уолл-стрит впервые за 20 лет ожидает снижения S&P500 в следующем году

Уолл-стрит впервые за 20 лет ожидает снижения S&P500 в следующем годуКонсенсус-прогноз аналитиков Уолл-стрит, подготовленный агентством Bloomberg, впервые как минимум с 1999 года предусматривает снижение индекса S&P 500 в следующем году.

Аналитики в среднем прогнозируют, что в конце следующего года значение индикатора составит 4009 пунктов. Это предполагает снижение примерно на 1% с уровня на закрытие торгов в четверг. С начала 2022 года индекс потерял 14,5%.

При этом Bloomberg отмечает, что за последний век S&P 500 снижался два и более года подряд только четыре раза, в последний раз — в период лопнувшего «пузыря доткомов».

В прогнозах экономистов также привлекает внимание очень большой разброс — от роста на 10% до падения на 17%. Это максимальное расхождение с 2009 года, что отражает разные мнения по поводу дальнейшей политики Федеральной резервной системы (ФРС) и вероятности рецессии в американской экономике.

Авто-репост. Читать в блоге >>>

Обвал индекса SP500? волновой анализ

Обвал индекса SP500? волновой анализ

индекс SP500 ждет Обвал? проверяем на практике. мой телеграмм t.me/volnovoy_analiz

Авто-репост. Читать в блоге >>>

Краткий обзор рынка: Шорт Сквиз Америки после выступления Пауэлла

Краткий обзор рынка: Шорт Сквиз Америки после выступления Пауэлла

Всем привет, решил записать краткий обзор рынка — Шорт-Сквиз Америки после выступления Пауэлла 30 ноября, его причины и последствия, как долго продлится рост. Мнение автора — не является индивидуальной инвестиционной рекомендацией!

Наш телеграмм канал: https://t.me/take_pr

Авто-репост. Читать в блоге >>> ✅SPDR S&P 500 ETF TRUST

✅SPDR S&P 500 ETF TRUSTИндексный фонд вчера попал под раздачу в последний час торгов. При огромном усилии, спред (расстояние от закрытия до закрытия) уменьшен. То есть покупки нарвались на серьезные продажи. Понаблюдаю как поведет себя цена, но старший план по индексу без изменений.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> Фондовые рынки США краткосрочно развернулись вверх до предела

Фондовые рынки США краткосрочно развернулись вверх до пределаРалли акций и облигаций США усилилось после выступления председателя Федеральной резервной системы Джерома Пауэлла в среду, но некоторые инвесторы полагают, что надвигающаяся рецессия может ограничить рост обоих классов активов среднесрочно.

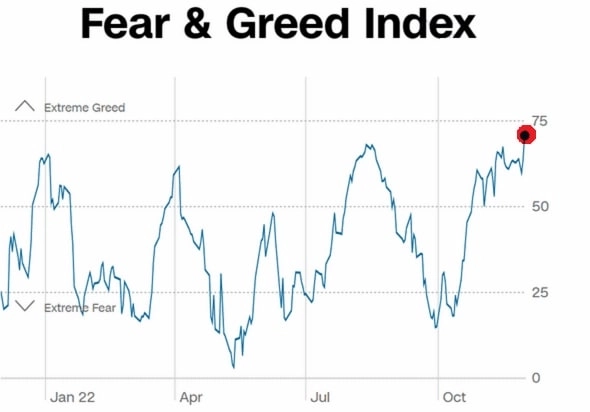

Хотя цены на активы пострадали от повышения ставок ФРС в этом году, в последние день импульс был на стороне быков. Индекс S&P 500 (.SPX) взлетел почти на 14% с октябрьского минимума, в то время как доходность 10-летних казначейских облигаций, которые движутся обратно пропорционально ценам, снизилась примерно на 3,6% с 15-летнего максимума в 4,3% ранее в этом году.

Немедленная реакция на выступление Пауэлла в среду продемонстрировала недавнее оптимистичное настроение инвесторов. Индекс S &P 500 взлетел более чем на 3% после того, как Пауэлл заявил, что ФРС может снизить темпы повышения ставок уже 14 декабря, хотя он предупредил, что пока мало ясности в том, насколько высокие ставки в конечном итоге должны быть повышены, поскольку центральный банк борется с худшей вспышкой инфляции за последние десятилетия.

Предстоящие отчеты по занятости и инфляции, которые должны быть опубликованы 2 и 13 декабря соответственно, могут стать камнем преткновения в краткосрочной перспективе, если они не покажут, что повышение ставок, которое центральный банк уже провел в этом году, в достаточной степени охладило экономику.

Авто-репост. Читать в блоге >>> Американский рынок Рождественское ралли состоится 01.12.2022

Американский рынок Рождественское ралли состоится 01.12.2022Индекс S&P500 в среду закрыл торги с приростом 3,1%, на отметке 4080,11.

Позитив был связан с выступлением главы ФРС Пауэллом.—«Время для замедления темпа повышения ставки может наступить уже на декабрьском заседании.

Я и мои коллеги не хотим перегнуть палку с ужесточением».

— Пиковый уровень ставки по федеральным фондам, вероятно, окажется «несколько выше» сентябрьских прогнозов;

— Потребуется «какое-то время» проводить ограничительную политику»Пауэлл сказал, что они увидели замедление экономики,

что повышает вероятность того, что поднятие ставки будет на 50 б.п. в декабре.

Также Пауэлл на пресс-конференции не сказал слова «рецессия», «мягкая/жесткая посадка»,

что крупные игроки могут рассматривать как «Голубиный» настрой ФРС.

В итоге получили позитив на американском фондовом рынке и снижение индекса доллара.

Авто-репост. Читать в блоге >>> Оценка роста ВВП США в III кв. улучшена до 2,9% с 2,6%, сильнее прогноза

Оценка роста ВВП США в III кв. улучшена до 2,9% с 2,6%, сильнее прогнозаЭкономика США в третьем квартале 2022 года выросла на 2,9% в пересчете на годовые темпы, свидетельствуют пересмотренные данные министерства торговли США.

Ранее сообщалось о повышении американского ВВП в июле-сентябре на 2,6%. Эксперты, опрошенные Trading Economics, ожидали, что пересмотренная оценка укажет на подъем на 2,7%.

Во втором квартале этого года ВВП США упал на 0,6%.

Авто-репост. Читать в блоге >>> Уолл-стрит может упасть более чем на 20% в начале 2023 года - старший стратег Morgan Stanley

Уолл-стрит может упасть более чем на 20% в начале 2023 года - старший стратег Morgan StanleyАмериканские компании могут пересмотреть в сторону снижения свои прогнозы прибыли, что приведет к резкому снижению фондовых индексов, полагает старший стратег банка Morgan Stanley по США Майк Уилсон.

«Индекс Standard & Poor's 500 может упасть до 3000-3300 пунктов в первые четыре месяца следующего года», — сказал он в интервью CNBC.

Накануне значение S&P 500 уменьшилось на 0,16%, составив 3957,63 пункта. Таким образом, Уилсон допускает падение индекса примерно на 24%.

«Медвежий рынок не закончился, — добавил эксперт. — Нас ждут новые минимумы, если наши прогнозы относительно корпоративной прибыли окажутся верными».

Авто-репост. Читать в блоге >>> Американские биржевые индексы падают в пропасть из-за объёмов продаж "черной пятницы"

Американские биржевые индексы падают в пропасть из-за объёмов продаж "черной пятницы"

Такие времена братья и сёстры.

Авто-репост. Читать в блоге >>>

ФРС в поисках потолка

ФРС в поисках потолка

Представители ФРС, похоже решили немного «приземлить» рынки, которые надеются, что уже в 2023 году ставки начнут снижаться. Не то, чтобы это невозможно, но оптимизм на рынках в общем-то мешает трансмиссии ФРС в текущей ситуации им это не очень нравится. Даже достаточно «голубиный» глава ФРБ Нью-Йорка Дж.Уильямс вчера заявил, что ожидает начало снижения ставок скорее в 2024 году.

Более «ястребиным» был глава ФРБ Ричмонда, который указал на то, что согласен с замедлением темпа повышения ставок, но считает, что пик будет выше и удерживать высокие ставки придется дольше, чем ожидалось. Ярый «ястреб» и глава ФРБ Сент-Луиса Дж.Буллард заявил о том, что рынки недооценивают вероятность того, что ФРС придется быть более агрессивной (повысить ставки выше 5%), а ставки могут оставаться высокими в 2023 и 2024 годах. Глава ФРБ Кливленда Л.Местер тоже за замедление темпов, но пока о паузе в повышении ставок речи не идет.

Авто-репост. Читать в блоге >>> На сильном рынке лучше лонги. Оценка рынка.

На сильном рынке лучше лонги. Оценка рынка.

Господа,

Обратите внимание:

больше 1 дня рынок не падает.

Вчера s&p500 упал на 1.5%, сырьё и все рисковые активы упали.

Сегодня — выкупают: рост Азии, нефти, фьючей на американские индексы.

Думаю, лучше ставить на силу:

сильный рынок, сильные акции и др.активы.

Для граждан России выбор меньше:

высокий риск заморозки активов, ISIN которых не RU.

ВЫВОД.

Рынок сильный и лонги выгодны.

С уважением,

Олег.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)