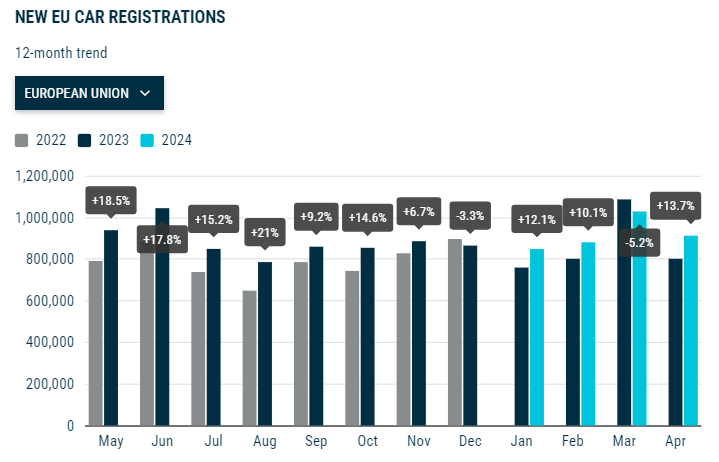

ЕС: Продажи новых автомобилей в апреле 2024г: 913 995 ед. (+13,7% г/г).

Продажи 4 мес 2024г: 3 683 042 ед. (+6,6% г/г).

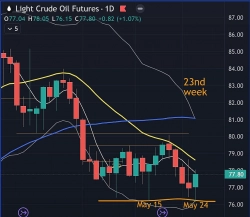

22 May 2024

В апреле 2024 года автомобильный рынок Европейского союза вырос на 13,7%, при этом количество новых регистраций составило 913 995 единиц, что обусловлено сильным ростом на всех основных рынках: Испании (+23,1%), Германии (+19,8%), Франции (+10,9%) и Италии (+7,7%), сообщила Европейская ассоциация автопроизводителей (ACEA).

Отчасти такой рост можно объяснить тем, что было на два дополнительных дня распродаж по сравнению с тем же месяцем прошлого года, когда пасхальные праздники выпали на апрель.

За первые четыре месяца года количество регистраций новых автомобилей в Европейском союзе выросло на 6,6%, достигнув почти 3,7 млн единиц. За этот период на крупнейших рынках региона был зафиксирован устойчивый рост: Германия и Испания показали рост на 7,8% каждая, за ними следуют Франция (+7%) и Италия (+6,1%).

Volkswagen, Stellantis и Renault зафиксировали рост регистраций автомобилей в ЕС на 15,5%, 1,7% и 11% соответственно, а Toyota — на 47,3%. В целом, количество регистраций новых транспортных средств в ЕС, Великобритании и Европейской ассоциации свободной торговли (ЕАСТ) выросло на 12% до 1,08 млн автомобилей в апреле. Тем не менее, крупные автопроизводители, такие как Volkswagen, Mercedes-Benz и Stellantis, столкнулись с более высокими затратами и более слабым спросом из-за высоких процентных ставок при наращивании производства новых моделей, включая доступные электромобили.

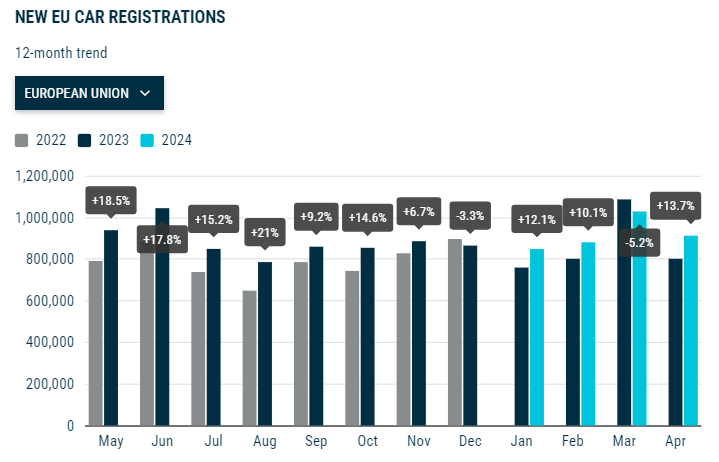

Регистрация новых автомобилей в ЕС по источнику питания

В апреле прошлого года аккумуляторные электромобили занимали почти 12% автомобильного рынка ЕС, в то время как гибридные электромобили выросли до 29,1% с 24,9%. Совокупная доля бензиновых и дизельных автомобилей упала до менее чем половины рынка, до 48,9% по сравнению с 52,8%.

Электромобили

В апреле 2024 года количество регистраций аккумуляторных электромобилей выросло на 14,8% до 108 552 единиц, а их рыночная доля осталась стабильной на уровне около 12%. Во Франции и Бельгии наблюдался значительный рост на 45,2% и 41,6% соответственно, в то время как в Германии наблюдался стабильный рост (-0,2%). С января по апрель было зарегистрировано в общей сложности 441 992 новых аккумуляторных электромобиля, что на 6,4% больше, чем в предыдущем году.

Гибридные электромобили также показали устойчивый рост: в апреле количество регистраций выросло на 33,1%. Крупнейшие рынки для этого сегмента, Франция (+48,1%), Испания (+38,5%), Германия (+25,9%) и Италия (+22,8%), зафиксировали двузначный рост, зарегистрировав в общей сложности 265 992 единицы. Это привело к увеличению доли рынка гибридных электромобилей до 29,1% по сравнению с 24,9% в апреле 2023 года.

Регистрация подключаемых гибридных автомобилей в прошлом месяце показала скромный рост на 3,7%. В то время как в Бельгии наблюдался значительный спад на 17,6%, а во Франции оставался стабильным (-0,1%), сильные показатели Германии с ростом на 28,4% помогли сбалансировать сегмент. В апреле на долю подключаемых гибридов пришлось 6,8% от общего объема автомобильного рынка, было продано 62 148 единиц.

Бензиновые и дизельные автомобили

В апреле 2024 года продажи бензиновых автомобилей выросли на 7,3% до 328 967 единиц, что обусловлено двузначным ростом на ключевых рынках, таких как Испания (+24,1%), Германия (+18,6%) и Италия (+14,1%). Однако их рыночная доля снизилась с 38,1% до 36% по сравнению с тем же месяцем прошлого года. Между тем, рынок дизельных автомобилей оставался стабильным на уровне около 118 000 единиц, что составляет почти 13% рынка. Несмотря на существенное снижение на основных рынках, таких как Италия (-21,1%), Испания (-19,3%) и Франция (-18,1%), значительный рост в Германии (+28,2%) помог компенсировать эти потери.

www.acea.auto/files/Press_release_car_registrations_April-2024.pdf