👉 Узкие места в поставках по-прежнему ощущаются, и мы не можем исключить еще один всплеск COVID этой зимой

👉 Я верю, что рост рабочих мест вернется к высоким уровням, наблюдавшимся прошлым летом, но это может занять больше времени, чем ожидалось

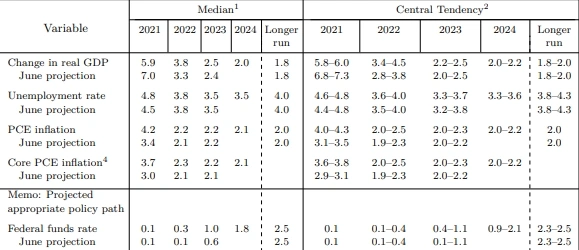

👉 Высокая инфляция снизится

👉 Высокая инфляция, скорее всего, продлится и в следующем году, но мы все еще ожидаем, что инфляция снизится близко к цели в 2 %

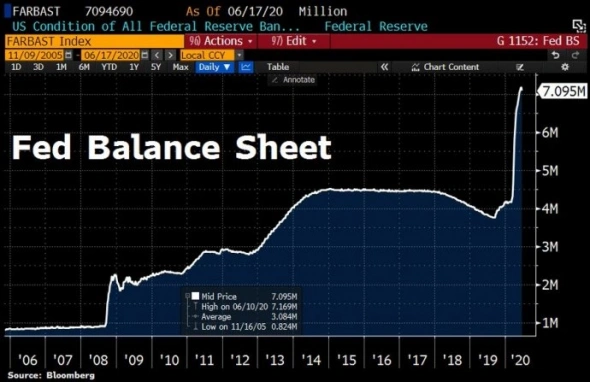

👉 Пора начать сворачивать количественное смягчение

👉 У нас на 5 миллионов рабочих мест меньше, чем на пике 2020 года

👉 Цели ФРС по инфляции и занятости немного расходятся

👉 Преждевременно повышать ставки сейчас

Авто-репост. Читать в блоге >>>