СОРРИ ЗА МНОГАБУКОФ. Иначе не получается..

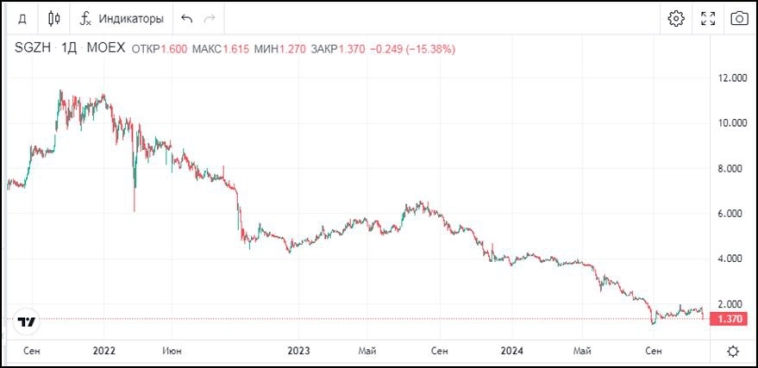

тут ещё % 30-40 падать

Антон Михеев, тут еще расти на 30-40% до уровня объявленной цены допэмиссии, а потом еще вверх на новостях об её утверждении и, как следствие, выхода из непосильной кабалы (долговой ямы). Компания оздоровится через эту допку как в своё время ОВК. Как вам такое предположение? Я не очень люблю прогнозы давать, но ваша категоричность без какой-либо аргументации не оставляет выбора.

Kk_Vd, все, понятно, вы в лонге) Потому что ОВК смог и Сегежа тоже сможет! Не важно как и почему, царь даже поручился ведь.

Сегеже с самого ...

octoeye, ОВК смог немыслимое. Я не знаю, сможет ли Сегежа повторить его путь. Честно — не знаю, не уверен (в том, что Сегежа сделает х6 от цены допки, как сделал ОВК — допка по 9, бумага стоит 50). Но в том, что падение будет вниз до уровней 0.6 или чего-то подобного — в это мне верится еще меньше. Полагаю, что постепенный возврат в диапазон между 1.7 — 2.0 был бы достаточно неплохим оптимистичным сценарием. А для того, чтобы сделать иксы — нужен глобальный разворот (и тогда это будет относиться не только к Сегеже, но и к СПб бирже, к Мечелу, да почти ко всем бумагам, кроме Лукойла — тот вряд ли сделает хотя бы один икс; а сбер при цене в 235 может за годик-полтора после окончания конфликта и нормализации ставки). Впрочем, не будем далеко заглядывать. Думаю, ближе к концу января ситуация станет яснее.

Kk_Vd, в чём странность?

подсчёты акций, кеша, капитализации размытия уже не раз писались и в этой ветке в т.ч.

На чём основаны ваши ожидания, кроме желания?

Привет, я предполагаю на основе наблюдения за другими кейсами (случаями). Рассматриваю ОВК, т.к. случаи очень похожи:

а) значительный объем допэмиссии,

б) проблемы с долгами (в ОВК тоже остро стоял этот вопрос в момент рассмотрения допки),

в) обе компании — аутсайдеры основного рынка

Частичный ответ на ваш вопрос изложен в предыдущих блоках цитат. Остальное изложу так:

— в день объявления допки ОВК стоил 70 рублей, допка: 9 рублей (в 7.7х раза меньше рыночной цены). Акция свалилась до 25 рублей (в моменте лой был на 20, но там он пробыл не больше часа, а около отметки 25 держалось пару дней, потом пошло в рост). Какова должна была быть цена ОВК на торгах с учетом всех этих условий? В тот момент царили панические настроения. И тем не менее, фактическое дно, как ни парадоксально, оказалось в 3 раза дороже цены допки. Можно было ждать уж точно 9 рублей и даже меньше на панике. Однако, всё сложилось иначе. Не менее парадоксален дальнейший рост ОВК от указанного дна до нынешних отметок в 50 (хай был даже за 70 некоторое время) при общей фоновой крайне неблагоприятной конъюнктуре рынка. У меня нет этому логического объяснения.

Вместе с тем проводить прямые параллели по части поведения цен между ОВК и Сегежей тоже некорректно. Как уже выше говорил, я не жду иксов (этот вопрос можно отложить до окончания конфликта \ возобновления торгов с Европой как минимум).

Дно рассчитать невозможно на основе «подсчёты акций, кеша, капитализации размытия». Такой подход не сработал в ОВК, не сработал и в других случаях. И в нынешних условиях нашего рынка ему точно не место. Думаю, стоит больше полагаться на интуицию в нынешних реалиях.

Вместе с тем я также не жду и падения куда-то там в глубокую пропасть. Это не тот актив, который можно списать безвозвратно. Во-первых, Сегежа — лидер в своей отрасли; в компании работают 20 тысяч человек (в ОВК было 9000 в 2021 году, более свежие данные не нашел), в третьих — президенту замолвили словечко, в ответ тот пообещал оказать меры поддержки.

Хочется верить в то, что негатив в бумаге отыгран сполна через падение на 30%. На эмоциях и новостях о размытии люди побежали продавать. Но факт того, что компания через эту допку оздоровится — забыли. Пора вспоминать потихонечку :)

У некоторых есть сомнения по части того, что найдутся деньги для финансирования этой допэмиссии. Уверен: если объявили, значит, там уже давно всё порешали. Просто некоторые не хотят раньше времени светиться лишний раз, светить свободными деньгами, так сказать, в условиях повышенного интереса правительства к разным неожиданным налогам и поборам. Мне кажется маловероятным сценарий, при котором через месяц скажут: «Ой, никто так и не захотел купить нашу допку, всем спасибо, все свободны». Когда такие крупные значимые события объявляются — под ними уже скорее всего есть все достаточные основания.

Напоследок я приведу небольшую подборку комментариев из бумаги ОВК с инвестинга, датированных 13-14 января во время падения бумаги. Напомню, средняя цена «дна» с 14 ноября по 12 декабря в ОВК была около отметки 25, максимальный лой — 20 рублей, хай — 30 рублей. Спустя месяц после болтанки на дне бумага уверенно пошла вверх.

-------------------------------

Виталий Лв \ 13 нояб. 2023 г., 15:56

9р это даже много для этой компании с такой допкой, рубля 4 не больше

Сергей Крамаров \ 13 нояб. 2023 г., 15:44

Завтра опустят на 7, чтобы неповадно было тем кто по 9 купил.

Денис Каруев \ 13 нояб. 2023 г., 15:40

бегите до 9 утянут

Владик Качанов \ 13 нояб. 2023 г., 23:25

Друзья, сольют до рубля. Режьте лосей, пока не поздно!!! Потом по рублю возьмёте.

жадный мамон \ 14 нояб. 2023 г., 00:52

Когда всем придут новые акцульки, будет ниже 9.

Dron Dronov \ 14 нояб. 2023 г., 08:25

Что думаете, по 9 стоит брать ?

дарья селютина \ 14 нояб. 2023 г., 08:48

Может вы тут что то все не понимаете, кто за отскок топит, если даже скупить сейчас все существующие акции то это будет лишь всего на всего 1%, какие вы думаете 9 рублей, тут считайте новое IPO по 9 откроется 22.11 а что как правило происходит в таких говняных акциях, она как правило с цены IPO еще на 60%-70% падает. Вот кто говорит рубля 3 будет, тот близок к правде.

SK SK \ 14 нояб. 2023 г., 09:34

Гоу на 50 копеек и то наверн дорого.

Sheba Jafari \ 14 нояб. 2023 г., 10:42

Эмиссия превышает уставной капитал в 100 раз… Ей цена 1 рубль… во вас размыли ахахах считай в 100 раз ваши деньги обесценили

Torkwemada Nicolaevich \ 14 нояб. 2023 г., 16:53

Еще не рупь? Позже зайду…

Антон Ходишкен \ 14 нояб. 2023 г., 19:27

Никому вагоны и не нужны были