Русал — Убыток рсбу 9 мес 2020г: 5,204 млрд руб

МКПАО «ОК РУСАЛ» – рсбу/ мсфо

15 193 014 862 обыкновенных акций

rusal.ru/investors/equity-capital/

Капитализация на 19.11.2020г: 544,290 млрд руб = $7,115 млрдОбщий долг на 31.12.2018г: _______ руб/ мсфо $10,568 млрд

Общий долг на 31.12.2019г: _______ руб/ мсфо $11,067 млрд

Общий долг на 30.06.2020г: ___________ руб/ мсфо $10,744 млрд

Общий долг на 30.09.2020г: 461,053 млрд рубВыручка 9 мес 2019г: ______ руб/ мсфо $7,222 млрд

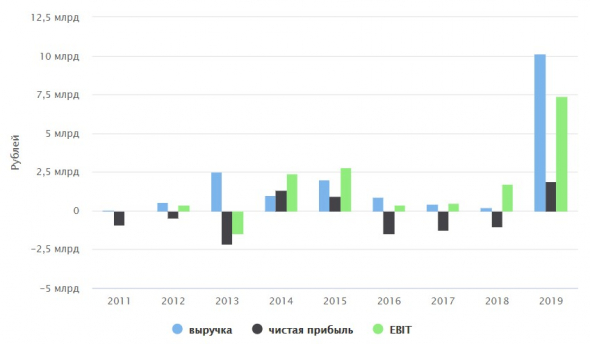

Выручка 2019г: ________ руб/ мсфо $9,711 млрд

Выручка 1 кв 2019г: _______ руб/ мсфо $2,170 млрд

Выручка 6 мес 2020г: ______ руб/ мсфо $4,015 млрд

Выручка 9 мес 2020г: 0 руб

Прибыль 9 мес 2018: _______ руб/ Прибыль мсфо $1,549 млрд

Прибыль 2018г: _______ руб/ Прибыль мсфо $1,698 млрд

Прибыль 9 мес 2019г: _______ руб/ Прибыль мсфо $819 млн

Прибыль 2019г: _______ руб/ Прибыль мсфо $960 млн

Убыток 6 мес 2020г: ______ руб/ Убыток мсфо $124 млн

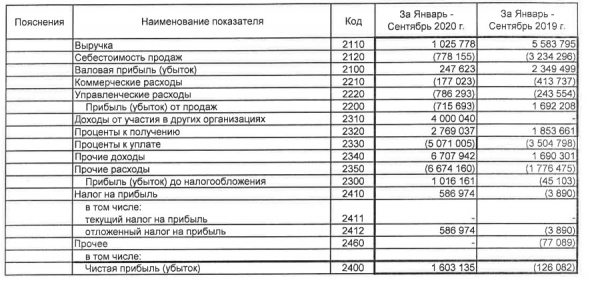

Убыток 9 мес 2020г: 5,204 млрд руб

e-disclosure.ru/portal/files.aspx?id=38288&type=5

rusal.ru/investors/financial-stat/presentations/Начиная с третьего квартала 2020 года РУСАЛ начал публиковать отчетность по РСБУ, так как перешел в российскую юрисдикцию.

Авто-репост. Читать в блоге >>>

Марэк, не за 3й квартал, а с 25го до 30 сентября

P.S. Поскольку у Русала огромный пакет Норникеля (вдвое больше рыночной капы самого Русала), то из-за колебаний цены НН, _всегда_ будет огромная бумажная прибыль или убыток по РСБУ.

РСБУ лучше вообще тут не смотреть — лишь глаза марает