комментарии Роман Жмак на форуме

-

Демпфер для бензина по итогам августа может вырасти на 46% - Reuters

Демпфер для бензина по итогам августа может вырасти на 46% - Reuters

Согласно расчетам агентства Reuters, в России бензиновый демпфер может вырасти в августе наиболее сильно с марта 2022 года. Прогнозируется увеличение демпфера для бензина на 46% до 39,690 тыс. руб. за 1 тонну и для дизтоплива на 55% до 33,420 тыс. руб. за 1 тонну.

Ожидается поставка автобензина и дизтоплива в объеме 3,3 млн тонн и 4,5 млн тонн соответственно. Это может привести к росту общей суммы налоговой компенсации для нефтяников до 280 млрд руб. в августе. С сентября 2026 года выплаты сократятся на 50%.

Нормы также определяют индикативные цены на топливо на внутреннем рынке для расчета демпфера на 2026 год. Система демпфера действует с 2019 года, защищая внутренний рынок от колебаний мировых цен. В 2022 году выплаты по демпферу составили более 2 трлн рублей.

Источник: www.kommersant.ru/doc/6173468

Авто-репост. Читать в блоге >>> ОАК получила дополнительный заказ на боевые самолеты для новых военных округов - Ъ

ОАК получила дополнительный заказ на боевые самолеты для новых военных округов - Ъ

Объединенная авиационная корпорация (ОАК) получила заказ на постройку боевых самолетов для Московского и Ленинградского военных округов.

Генеральный директор ОАК Юрий Слюсарь сообщил о дополнительном заказе, связанном с формированием новых военных округов и их авиационной составляющей.

Создание Московского и Ленинградского военных округов было предложено в декабре 2022 года, а затем подтверждено Коллегией Минобороны. Сдача задания планируется к концу 2023 года.

Источник: www.kommersant.ru/doc/6173549

Авто-репост. Читать в блоге >>> РФ выполнила анонсированное сокращение морского экспорта нефти в августе, который сейчас оценивается в 2,94 млн б/с - Ъ

РФ выполнила анонсированное сокращение морского экспорта нефти в августе, который сейчас оценивается в 2,94 млн б/с - ЪЭкспорт нефти из России по морю в августе сократился до минимального уровня в этом году, составив 2,94 миллиона баррелей в сутки (б/с), согласно данным Kpler за 22 дня месяца. Подобное количество поставок было замечено только в декабре прошлого года (2,91 миллиона б/с), когда ЕС и G7 ввели ограничения на цены нефти в качестве санкций из-за конфликта на Украине. Сокращение экспорта на море стало частью совместных действий России и Саудовской Аравии по стабилизации цен на нефть.

Эти меры помогли российским нефтяным компаниям снизить дисконт Urals к цене Brent до менее $13 за баррель в августе, по сравнению с $40 за баррель в декабре 2022 года. В августе цена на нефть Urals превысила $70 за баррель, в то время как предельный уровень составляет $60 за баррель.

Правительство России заявило о сокращении экспорта нефти на 500 тысяч б/с, и в августе оно смогло достичь этой цели, уменьшив отгрузки через море, в то время как поставки через трубопроводы незначительно увеличились.

Экспорт нефти из России ожидается увеличиваться с сентября, так как часть нефтеперерабатывающих заводов отправится на ремонт, и не планируется снижение добычи.

Авто-репост. Читать в блоге >>> Российские металлурги отмечают резкий рост потребления стали на внутреннем рынке в 1п 2023 на 10–12%, в основном за счет строительства - ММК

Российские металлурги отмечают резкий рост потребления стали на внутреннем рынке в 1п 2023 на 10–12%, в основном за счет строительства - ММКПо данным менеджера по связям с инвесторами Магнитогорского металлургического комбината (ММК) Ильи Нечаева, спрос на сталь в России в 2023 году может увеличиться на 3–5% по сравнению с прошлым годом. В первом полугодии наблюдался внушительный рост спроса на стальную продукцию, составивший 10–12%, преимущественно за счет строительного сектора, где потребление выросло на 14–16%.

ММК, обычно ориентированный на внутренний рынок, ожидает рекордных поставок продукции на российский рынок. Отгрузки на внутренний рынок находятся на исторически высоком уровне, среднемесячно достигая 800 тысяч тонн, а продажи в странах СНГ также расширяются.

В первом полугодии ММК увеличил производство стали на 7,5%, достигнув отметки в 6,5 миллионов тонн, преимущественно за счет внутреннего спроса. Рост производства стали во втором квартале составил 13%.

Оценки ММК более оптимистичны, чем у конкурента «Северстали», которая также ориентирована на внутренний рынок. Спрос на металлопродукцию в строительстве, однако, может замедлиться из-за повышения ипотечных ставок. В энергетике спрос на сталь уменьшился на 6%.

Авто-репост. Читать в блоге >>> Российские металлурги отмечают резкий рост потребления стали на внутреннем рынке в 1п 2023 на 10–12%, в основном за счет строительства - ММК

Российские металлурги отмечают резкий рост потребления стали на внутреннем рынке в 1п 2023 на 10–12%, в основном за счет строительства - ММКПо данным менеджера по связям с инвесторами Магнитогорского металлургического комбината (ММК) Ильи Нечаева, спрос на сталь в России в 2023 году может увеличиться на 3–5% по сравнению с прошлым годом. В первом полугодии наблюдался внушительный рост спроса на стальную продукцию, составивший 10–12%, преимущественно за счет строительного сектора, где потребление выросло на 14–16%.

ММК, обычно ориентированный на внутренний рынок, ожидает рекордных поставок продукции на российский рынок. Отгрузки на внутренний рынок находятся на исторически высоком уровне, среднемесячно достигая 800 тысяч тонн, а продажи в странах СНГ также расширяются.

В первом полугодии ММК увеличил производство стали на 7,5%, достигнув отметки в 6,5 миллионов тонн, преимущественно за счет внутреннего спроса. Рост производства стали во втором квартале составил 13%.

Оценки ММК более оптимистичны, чем у конкурента «Северстали», которая также ориентирована на внутренний рынок. Спрос на металлопродукцию в строительстве, однако, может замедлиться из-за повышения ипотечных ставок. В энергетике спрос на сталь уменьшился на 6%.

Авто-репост. Читать в блоге >>> Yandex N.V. планирует перезапуск под новым брендом в начале 2024 года - Ъ

Yandex N.V. планирует перезапуск под новым брендом в начале 2024 года - ЪНидерландская Yandex N.V., холдинговая компания «Яндекса», начала публиковать в LinkedIn вакансии, из описания которых следует, что международный бизнес структуры планируется перезапустить под новым названием. Ориентировочный срок — начало 2024 года.

«В рамках текущего переходного процесса, известного как Project LEFT, мы создаем новую компанию, которая намерена стать ведущим игроком на рынке технологий в Европе и на Ближнем Востоке»,— говорится в описании вакансии специалиста по документообороту. Project LEFT — это рабочее название самого проекта корпоративной реструктуризации, сообщил «Интерфаксу» источник, знакомый с его условиями.

Вопрос реструктуризации «Яндекса» — разделение бизнеса на международный и российский — планируется вынести на рассмотрение акционеров в течение 2023 года. По итогам реструктуризации российский бизнес передадут в «управление менеджмента», а Yandex N.V. выйдет из числа владельцев бизнеса в РФ.

Авто-репост. Читать в блоге >>> В августе нефтегазовые компании возобновляют отчетность. Улучшение рентабельности добычи и экспорта нефти стимулирует интерес инвесторов к их акциям - SberCIB

В августе нефтегазовые компании возобновляют отчетность. Улучшение рентабельности добычи и экспорта нефти стимулирует интерес инвесторов к их акциям - SberCIB

Аналитики прогнозируют возможное восстановление публикации отчетности нефтегазовыми компаниями в августе и подчеркивают, что улучшение рентабельности добычи и экспорта нефти может привлечь интерес инвесторов к акциям «Лукойла», «Газпром нефти», «Татнефти» и «Роснефти».

Улучшение экономических показателей нефтедобычи в России, обусловленное ростом цен на нефть, сокращением дисконта Urals и ослаблением рубля, также поддерживает позитивный прогноз.

Аналитики отмечают, что повышение долларовой ставки на ОФЗ может способствовать росту прибыли нефтяных компаний, и оценивают перспективы акций «Татнефти», «Лукойла», «Роснефти» и «Транснефти» как положительные.

Однако ситуация на газовом рынке остается сложной, и аналитики снижают прогнозы цен на газ и экспорта «Газпрома».

Источник: www.vedomosti.ru/investments/articles/2023/08/22/991258-analitiki-sbercib-uluchshili-tselevie-tseni-po-aktsiyam-kompanii-neftegazovogo-sektora?from=newsline

Авто-репост. Читать в блоге >>> Банки активизировали борьбу с валютой недружественных стран: Райффайзен повышает комиссию за зачисление средств в долларах США — Ъ

Банки активизировали борьбу с валютой недружественных стран: Райффайзен повышает комиссию за зачисление средств в долларах США — Ъ

Российский Райффайзенбанк объявил о новых ужесточениях в правилах обработки валютных операций. С 1 сентября комиссия за зачисление средств в долларах США на счета физических лиц и малого бизнеса составит 50% от суммы перевода, но не менее $1 тыс. и не более суммы поступления (максимум $10 тыс.).

Сообщается, что банк вынужден ограничивать входящие переводы в связи с изменением рыночных условий. Подобные ограничения банк ввел ранее, и другие банки также последовали этому примеру.

Ситибанк, например, объявил о временной недоступности продажи наличных долларов США и евро в пакетах услуг CitiOne и Citigold. Российские банки также вводят специальные курсы на покупку и продажу долларов США и евро, чтобы бороться с ограниченным спросом на наличную валюту и управлять объемами наличных денег в банках.

Источник: www.kommersant.ru/doc/6172816

Авто-репост. Читать в блоге >>> Банки активизировали борьбу с валютой недружественных стран: Райффайзен повышает комиссию за зачисление средств в долларах США — Ъ

Банки активизировали борьбу с валютой недружественных стран: Райффайзен повышает комиссию за зачисление средств в долларах США — Ъ

Российский Райффайзенбанк объявил о новых ужесточениях в правилах обработки валютных операций. С 1 сентября комиссия за зачисление средств в долларах США на счета физических лиц и малого бизнеса составит 50% от суммы перевода, но не менее $1 тыс. и не более суммы поступления (максимум $10 тыс.).

Сообщается, что банк вынужден ограничивать входящие переводы в связи с изменением рыночных условий. Подобные ограничения банк ввел ранее, и другие банки также последовали этому примеру.

Ситибанк, например, объявил о временной недоступности продажи наличных долларов США и евро в пакетах услуг CitiOne и Citigold. Российские банки также вводят специальные курсы на покупку и продажу долларов США и евро, чтобы бороться с ограниченным спросом на наличную валюту и управлять объемами наличных денег в банках.

Источник: www.kommersant.ru/doc/6172816

Авто-репост. Читать в блоге >>> Российские нефтекомпании в условиях санкций пытаются все чаще использовать Севморпуть для поставок Urals из балтийских портов - Ъ

Российские нефтекомпании в условиях санкций пытаются все чаще использовать Севморпуть для поставок Urals из балтийских портов - Ъ

Российские нефтекомпании активно тестируют возможность поставок нефти из портов Балтики через Северный морской путь (СМП). В июле, «Газпром нефть» и «Роснефть» отправили около 200 тыс. тонн нефти сорта Urals в Китай через СМП.

Санкции ограничили поставки нефти в Европу, поэтому основные потребители — Индия и Китай, куда поставки доставляются через Суэцкий канал. Летом маршрут через СМП оказывается более коротким, хотя ледовые условия могут замедлить танкеры.

Перенаправление поставок через СМП требует специализированных танкеров и ледоколов. Прошлый год показал, что этот маршрут может быть эффективным, но с ограничениями в сезонности и ледовых условиях. В августе сокращение льда уже ускорило прохождение СМП, что может сэкономить до 20 дней времени на доставке нефти в Китай.

Источник: www.kommersant.ru/doc/6172781

Авто-репост. Читать в блоге >>> Производители мяса птицы в РФ с начала года повысили цены на 16,1% до 113 720 рублей за тонну - Росстат

Производители мяса птицы в РФ с начала года повысили цены на 16,1% до 113 720 рублей за тонну - Росстат

Согласно данным Росстата, в июле цены на мясо птицы в живом весе у производителей России составили 113 720 рублей за тонну, в то время как в начале года было 97 968 рублей, что соответствует росту на 16,1%.

По сравнению с июлем прошлого года, цены выросли на 6,7%. Цены на свинину в июле увеличились до 114 067 рублей за тонну, с начальных 104 422 рублей в январе. Годовой рост цен на свинину составил 6%.

Стоимость крупного рогатого скота в июле выросла до 147 326 рублей, с 144 426 рублей за тонну в январе. Относительно июля прошлого года, цены на скот снизились на 2,4%.

В целом, цены на скот и птицу у производителей в июле составили 116 044 рубля за тонну, увеличившись на 5,5% годовым темпом. Стоимость молока снизилась до 29 153 рублей за тонну, с 34 680 рублей в начале года, и на 9,4% по сравнению с июлем прошлого года.

Источник: www.interfax.ru/business/917178

Авто-репост. Читать в блоге >>> Мосбиржа дала время Мосэнерго и ОГК-2 на устранений нарушений, связанных с формированием совета директоров

Мосбиржа дала время Мосэнерго и ОГК-2 на устранений нарушений, связанных с формированием совета директоров

Московская биржа объявила о нарушениях в области корпоративного управления в компаниях «Мосэнерго» и ОГК-2, указав на несоответствие их требованиям биржи. Эмитентам предоставлен срок для исправления ситуации.

Это сообщение было опубликовано после основной торговой сессии. В начале августа, подобное нарушение было обнаружено и в «Детском мире». Биржа преследует цель улучшения соблюдения корпоративных стандартов.

Ранее, «Магнит» также подвергся санкциям из-за нарушений в корпоративном управлении. Компания была внесена в список ожидания на исключение из индексов Мосбиржи и РТС.

Источник: quote.ru/news/article/64e39f0e9a7947c9eb44aacc

www.moex.com/n63318/?nt=0

Авто-репост. Читать в блоге >>> Мосбиржа дала время Мосэнерго и ОГК-2 на устранений нарушений, связанных с формированием совета директоров

Мосбиржа дала время Мосэнерго и ОГК-2 на устранений нарушений, связанных с формированием совета директоров

Московская биржа объявила о нарушениях в области корпоративного управления в компаниях «Мосэнерго» и ОГК-2, указав на несоответствие их требованиям биржи. Эмитентам предоставлен срок для исправления ситуации.

Это сообщение было опубликовано после основной торговой сессии. В начале августа, подобное нарушение было обнаружено и в «Детском мире». Биржа преследует цель улучшения соблюдения корпоративных стандартов.

Ранее, «Магнит» также подвергся санкциям из-за нарушений в корпоративном управлении. Компания была внесена в список ожидания на исключение из индексов Мосбиржи и РТС.

Источник: quote.ru/news/article/64e39f0e9a7947c9eb44aacc

www.moex.com/n63318/?nt=0

Авто-репост. Читать в блоге >>> Правительство поручило Газпрому до конца 1к 2024 года заключить договор о поставках в Камчатку СПГ с Сахалина. При текущих ценах Газпром будет терять 11 млрд руб. в год.

Правительство поручило Газпрому до конца 1к 2024 года заключить договор о поставках в Камчатку СПГ с Сахалина. При текущих ценах Газпром будет терять 11 млрд руб. в год.

По решению правительства, «Газпром» должен заключить договор о поставках сжиженного газа в Камчатский край до начала 2024 года, согласно «дорожной карте» газификации региона. Проект стал актуален из-за долгосрочной потребности Камчатки в газе (около 1 млрд куб. м) и сложностей с его обеспечением.

«Газпром» и НОВАТЭК ранее не соглашались на убыточные поставки. Глава НОВАТЭКа Михельсон указал на готовность обеспечить Камчатку газом при наличии ресурсов. Возникла необходимость компенсировать разницу между регулируемой и экономически обоснованной ценой на газ. НОВАТЭК строит инфраструктуру для приема СПГ, частично субсидируемую бюджетом. Эксперты ожидают, что «Газпром» и НОВАТЭК сотрудничество, и «Газпром» будет возмещать убытки.

Источник: www.kommersant.ru/doc/6172775

Авто-репост. Читать в блоге >>> Правительство поручило Газпрому до конца 1к 2024 года заключить договор о поставках в Камчатку СПГ с Сахалина. При текущих ценах Газпром будет терять 11 млрд руб. в год.

Правительство поручило Газпрому до конца 1к 2024 года заключить договор о поставках в Камчатку СПГ с Сахалина. При текущих ценах Газпром будет терять 11 млрд руб. в год.

По решению правительства, «Газпром» должен заключить договор о поставках сжиженного газа в Камчатский край до начала 2024 года, согласно «дорожной карте» газификации региона. Проект стал актуален из-за долгосрочной потребности Камчатки в газе (около 1 млрд куб. м) и сложностей с его обеспечением.

«Газпром» и НОВАТЭК ранее не соглашались на убыточные поставки. Глава НОВАТЭКа Михельсон указал на готовность обеспечить Камчатку газом при наличии ресурсов. Возникла необходимость компенсировать разницу между регулируемой и экономически обоснованной ценой на газ. НОВАТЭК строит инфраструктуру для приема СПГ, частично субсидируемую бюджетом. Эксперты ожидают, что «Газпром» и НОВАТЭК сотрудничество, и «Газпром» будет возмещать убытки.

Источник: www.kommersant.ru/doc/6172775

Авто-репост. Читать в блоге >>> Softline намерена обратиться на Мосбиржу с заявлением о листинге акций компании - компания - ТАСС

Softline намерена обратиться на Мосбиржу с заявлением о листинге акций компании - компания - ТАССПАО «Софтлайн» собирается обратиться на Московскую биржу с заявлением о листинге своих акций. Компания ожидает, что торги ее акциями на Мосбирже начнутся в конце сентября 2023 года, говорится в заявлении Softline.

«ПАО „Софтлайн“ <...> объявляет о своем намерении обратиться на Московскую биржу с заявлением о листинге своих акций. Предполагается, что торги акциями начнутся в конце сентября 2023 года, но не ранее, чем будут завершены расчеты в рамках обмена», — сообщили в компании.

Источник: tass.ru/ekonomika/18549269

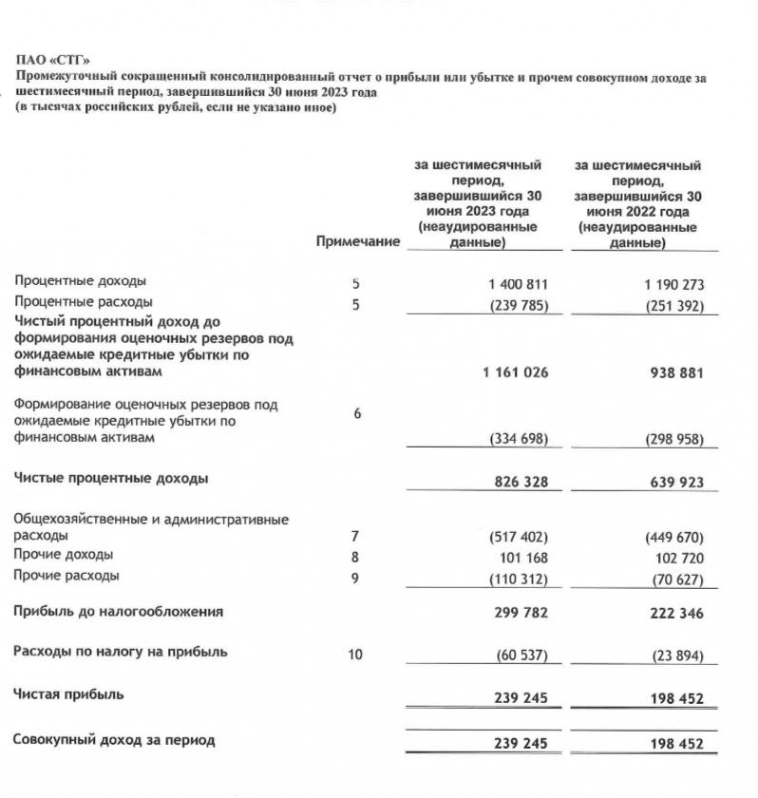

Авто-репост. Читать в блоге >>> Кармани (ПАО СТГ) МСФО 1п2023 : Процентные доходы — 1.4 млрд руб (+18% г/г) Чистая прибыль — 0.24 млрд руб (+20% г/г)

Кармани (ПАО СТГ) МСФО 1п2023 : Процентные доходы — 1.4 млрд руб (+18% г/г) Чистая прибыль — 0.24 млрд руб (+20% г/г)Кармани (ПАО СТГ) опубликовало отчетность по МСФО за 1п2023

Процентные доходы — 1.4 млрд руб (+18% г/г)

Чистая прибыль — 0.24 млрд руб (+20% г/г)

Новость дополняется

Авто-репост. Читать в блоге >>> Приток средств частных инвесторов в облигации за последний год в 9 раз превысил приток в акции и достиг 695 млрд рублей- Мосбиржа

Приток средств частных инвесторов в облигации за последний год в 9 раз превысил приток в акции и достиг 695 млрд рублей- МосбиржаЗа последние 12 месяцев инвесторы-физические лица продемонстрировали значительный нетто-приток средств в российские облигации, который достиг 695 млрд рублей. В то же время, нетто-приток в акции за этот период составил всего лишь 77 млрд рублей. Специалисты отмечают, что данное изменение образца инвестирования связано с изменениями в российском финансовом рынке.

Основная часть средств, именно 585 млрд рублей, была направлена инвесторами в корпоративные облигации, в то время как 108 млрд рублей пришлось на облигации государственного займа (ОФЗ), и 2 млрд рублей на облигации регионов.

Доля облигаций в портфелях инвесторов-физических лиц растет особенно у клиентов с более крупными портфелями. По данным аналитиков, этот тренд связан с программой замещения облигаций и высокими доходами, которые могут предоставить ОФЗ. Спрос на облигации преобладает над спросом на акции, при этом рынок облигаций восстанавливался после кризиса быстрее, чем рынок акций.

В то же время, как рынок акций восстанавливается, интерес инвесторов к акциям также увеличивается, хотя бурный рост пока не наблюдается. Опрошенные эксперты отмечают, что инвесторы, имеющие более крупные портфели, проявляют больший интерес к долговым инструментам, так как они обеспечивают более широкую диверсификацию портфеля.

Авто-репост. Читать в блоге >>> Российские удобрения заполнили рынок Германии. Их импорт в ЕС вырос за год в 5 раз - Bild

Российские удобрения заполнили рынок Германии. Их импорт в ЕС вырос за год в 5 раз - Bild

Германия столкнулась с угрозой прекращения производства удобрений из-за растущих затрат на их производство после отказа от российского газа. Экспорт удобрений из России в Европейский союз вырос в пять раз за последний год, так как он не подпадает под санкции ЕС.

В то время как цены на газ в Германии выросли на 40%, затраты на производство удобрений увеличились на 150%. Концерн BASF уже закрыл завод по производству аммиака, а другая химическая компания, SKW Stickstoffwerke Piesteritz GmbH (SKWP), также испытывает трудности.

Ситуацию описывают как «фатальную» для германских производителей удобрений, и многие столкнулись с риском закрытия производства. Министр экономики и сельского хозяйства земли Саксония-Анхальт Свен Шульце призывает к принятию мер для изменения ситуации и предупреждает о возможности сокращения производства в регионе.

Источник: tass.ru/ekonomika/18548047

Авто-репост. Читать в блоге >>> Одним из претендентов на донатный сервис Boosty (после блокировки Patreon - популярнейший сервис монетизации контента) является VK

Одним из претендентов на донатный сервис Boosty (после блокировки Patreon - популярнейший сервис монетизации контента) является VK

Компания My.Games, владеющая сервисом монетизации контента Boosty, ищет покупателя для этой платформы. My.Games планирует провести реструктуризацию Boosty и продать ее до конца года.

Ожидается, что платформу переведут на отдельное российское юрлицо. Boosty был создан в 2019 году как аналог платформы Patreon, но затем Mail.ru Group, разрабатывавший проект, заблокирован Роскомнадзором в 2022 году. Ожидается, что стоимость актива может составить от $10 млн.

Предполагается, что покупателем может стать VK, чтобы интегрировать Boosty с VK Donut и расширить аудиторию создателей контента. Кризис с Visa и Mastercard в России привел к росту популярности отечественных аналогов платежных систем, таких как Boosty и VK Donut. Boosty отчитался о десятикратном росте регистраций авторов и бурном росте сумм донатов.

Источник: www.kommersant.ru/doc/6172106

Авто-репост. Читать в блоге >>>