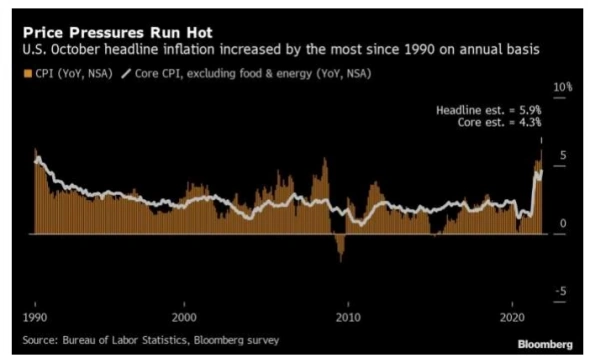

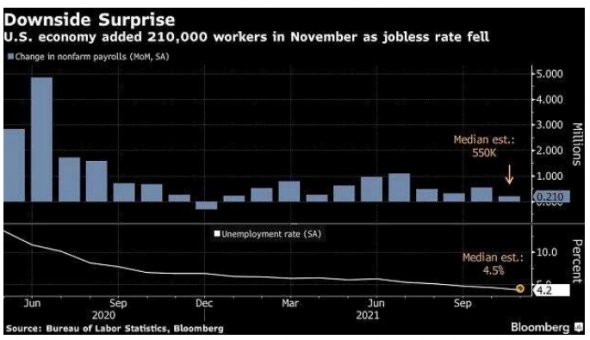

Рост занятости в США в ноябре стал наименьшим в этом году, в то время как уровень безработицы снизился больше, чем прогнозировалось, и составил 4.2%, что свидетельствует о неоднозначной картине, которая, тем не менее, может подтолкнуть Федеральную резервную систему к ускорению свертывания специальной «пандемической» программы финансового стимулирования экономики.

Согласно опубликованному в прошлую пятницу отчету Министерства труда США количество рабочих мест в несельскохозяйственном секторе страны выросло в ноябре на 210 тыс. (при этом в сторону повышения были пересмотрены итоги двух предыдущих месяцев). В то же время показатель Participation rate, фиксирующий долю рабочей силы в общей численности взрослого населения, повысился до 61.8%.

По медианной оценке экономистов, опрошенных информагентством Bloomberg, количество рабочих мест должно было вырасти на 550 тыс., а уровень безработицы снизиться до 4.5%. После выхода отчета доходность 10-летних казначейских облигаций снизилась, тогда как доллар укрепил свои позиции в корзине мировых валют.

Авто-репост. Читать в блоге >>>