yandex.ru/search/?text=%D0%B1%D1%80%D0%BE%D0%BA%D0%B5%D1%80%D1%8B+%D0%BD%D0%B5+%D0%BF%D0%BE%D0%B4+%D1%81%D0%B0%D0%BD%D0%BA%D1%86%D0%B8%D1%8F%D0%BC%D0%B8&clid=1955453&win=546&lr=213

спасибо

комментарии DRBUZZ на форуме

-

По 360 готов снова купить, сейчас дорого на горизонте 1 год

По 360 готов снова купить, сейчас дорого на горизонте 1 год

Убыток «Сибирский гостинец» по РСБУ за 2020 г. составил ₽12,569 млн., что на 52,6% ниже по сравнению с ₽26,54 млн. в предыдущем году. Выручка сократилась на 8,4% до ₽29,992 млн. против ₽32,756 млн. годом ранее.

Убыток «Сибирский гостинец» по РСБУ за 2020 г. составил ₽12,569 млн., что на 52,6% ниже по сравнению с ₽26,54 млн. в предыдущем году. Выручка сократилась на 8,4% до ₽29,992 млн. против ₽32,756 млн. годом ранее.

Слиться на дне — искусство!))

Максим Волк, кто сказал что это дно?

пишет

t.me/insider_market/1189

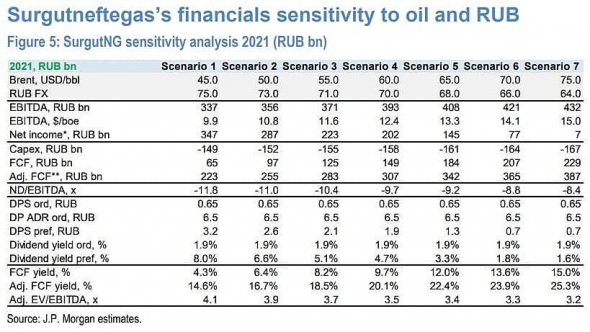

#SNGS #аналитика

Буквально сегодня наши друзья из JPMorgan выкатили большой рисерс по Сургутнефтегазу, который включал в себя как префы, так и обычку. Мы уже готовим серию постов и постараемся максимально его осветить.

Обычка: ключевой вопрос заключается в том, могут ли денежные средства компании в размере 50 ярдов баксов принести какую-то пользу акционерам. Руководство уже традиционно молчит о своих планах относительно этой валютной кубышки и рынок игнорировал ее при оценке стоимости акций.

На данный момент JPM не видит никаких признаков того, что статус-кво в отношении денежной массы может измениться, но у компании есть и другие драйверы роста. Например, она объявила о планах разведки на полуострове Таймыр, но пока какие-то выводы делать рано. JPM устанавливает price-target на 12 месяцев на уровне USD5.0/GDR, присваивая им нейтральный рейтинг.

Префы: аналитики смотрят на них, как на способ хеджирования во время падения рубля благодаря выплате дивидендов, привязанной к нескорректированной чистой прибыли, что отражает эффект переоценки денежной массы.

Очевидно, что на данный момент рубль остается слабым на фоне политических рисков. Тем не менее, на данный момент каких-либо потрясений для деревянного не предвидится и прогноз JPM на конец года составляет 70 рублей за доллар (против 72 на конец 2020-го), что подразумевает убыток от курсовой разницы в 2021 финансовом году и умеренную дивидендную доходность ~ 4,7%.

Что касается прогноза, то инвестбанкиры понижают рейтинг с Overweight до Neutral с РТ на март 2021 года 40 рублей за акцию.

Роман Ранний, по медианному сценарию 10% ДД годовых за два года очень даже ок. Можно сидеть

ПАО «Сибирский гостинец». Данные на 31.12.2019

P/E -1,235447437

P/BV 0,3793982988

P/S 1,08529735

EV 316 332,00

EBITDA -34 511,00

EV/EBITDA -9,166120947

ROE -30,71%

L/A 74,98%

Насколько это правдоподобные показатели?

Костя Корнев, откуда информация?

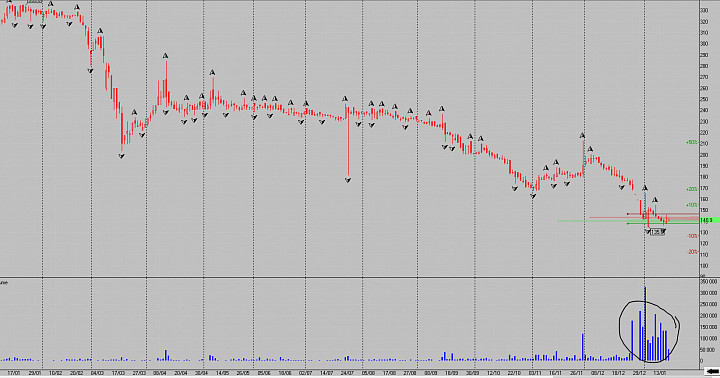

юрики сильно нарастили шорты, экспирацию фьючей 19 марта, вот после этого и порастем

Вредный инвестор, юрики нарастили шорт потому что физики лонг нарастили. как этим вообще можно пользоваться?

Maxone, Вы посмотрите исторически по графику рост как раз начинался к концу марта, и экспирация в эти даты как раз, шорты будут везде откупаться

Вредный инвестор, ликвидность фьючей на сурпреф оч низкая, спреды большие. поэтому позиции по фьючам абсолютно НИКАК не влияют на динамику акций.1) сейчас идет попытка общей коррекции; 2) укрепление рубля: все что ниже 73,8 дает доп убыток по году и следовательно возникает риск сильного див гэпа.

Maxone, рано про дивгэп думать

В ОВК кто-то набирает позицию

В ОВК, которое падает уже очень долгое время появились большие объёмы в течение продолжительного времени (с 25-го декабря, то-есть скоро уже будет месяц). Эти объёмы значительно — раз в 5-7 превышают средние объёмы на протяжении всего предыдущего года..

Я решил тут рискнуть закупиться с целью — по крайней мере 220, а может 400… И какую-то часть поставлю на долгосрочное восстановление (Акция может дойти до 1000 и выше).

Авто-репост. Читать в блоге >>>

Андрей Кудырский, А будет ли прибыль по итогам года? Там гудвил обесценили на 10 ярдов за 1 полугодие, убыток по году будет, наверное.

khornickjaadle, ОВК в начале прошлого год говорили что на 80% заполнена очередь заказов. Думаю прибыль будет.

Сибирский гостинец, подскажите правильный источник корпоративных новостей, по мимо e-disclosure.ru может заведёте страничку в vk.com?

Сибирский гостинец, подскажите правильный источник корпоративных новостей, по мимо e-disclosure.ru может заведёте страничку в vk.com?