Авто-репост. Читать в блоге >>>

4 июня в 16:00 проведем прямой эфир с топ-менеджментом МФК «МК». В гостях у PRObonds:

— Светлана Чубакова, Председатель Правления/ Генеральный Директор МФК «МК»

— Ярослав Полещук, Председатель наблюдательного совета

Рынок розничного кредитования находится под постоянным прицелом инвесторов и СМИ, особенно на фоне изменения макропруденциальных лимитов. Но длительное поддержание запретительной ключевой ставки не в меньшей мере влияет на бизнес. Вместе с компанией разберемся, как себя чувствует российский малый бизнес:

— Готовы ли сейчас компании брать в долг?

— Не растут ли риски в сегменте на фоне жесткой ДКП?

— Какие результаты у МФК «МК» в первом квартале 2024?

Пишите свои вопросы эмитенту в комментариях. Ждем всех по ссылке

www.youtube.com/live/BgZrl_YGDdM

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

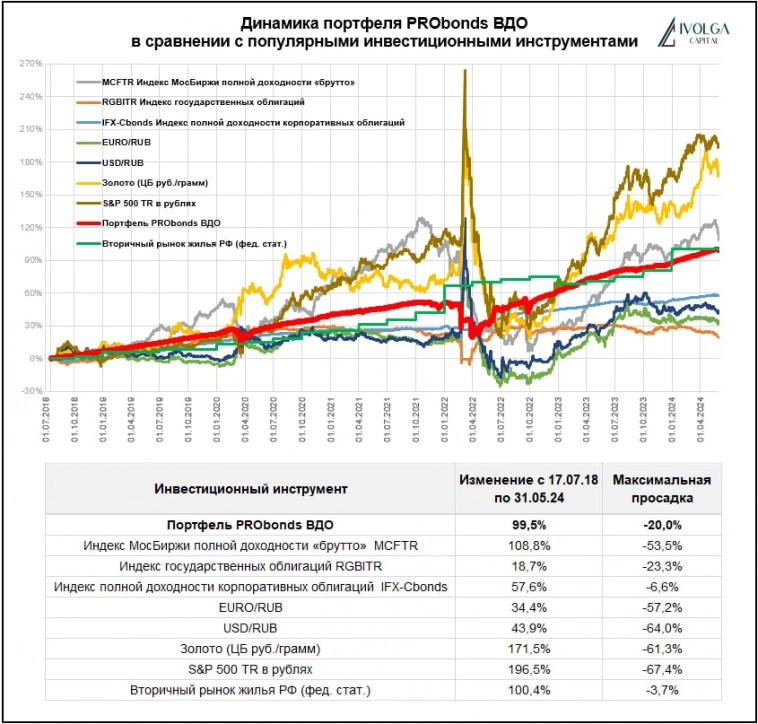

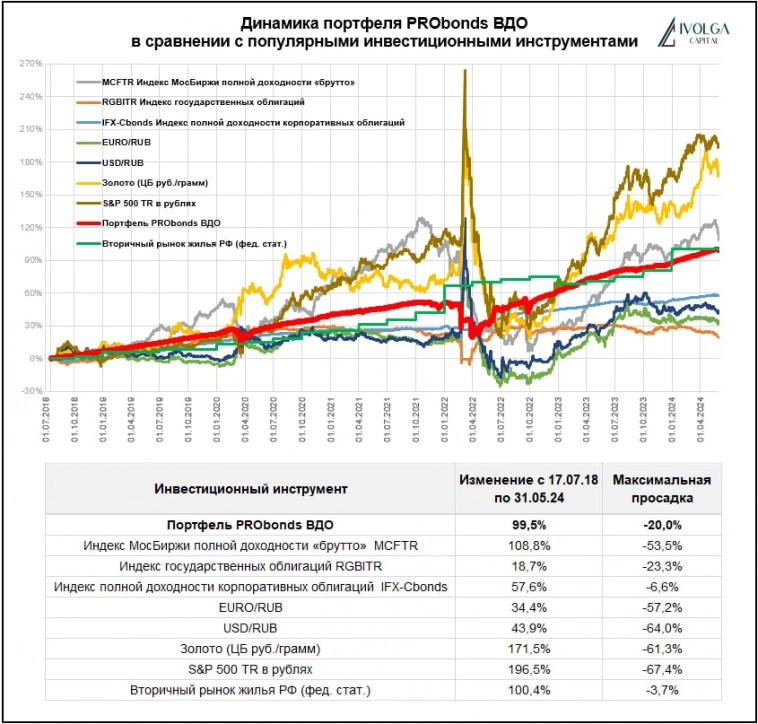

Подходит к концу 6 год нашего сравнения. Всё началось в июле 2018, список инструментов неизменен.

И по итогам мая портфель PRObonds ВДО потерял еще одну строчку в зачете, пропустив вперед рынок недвижимости.

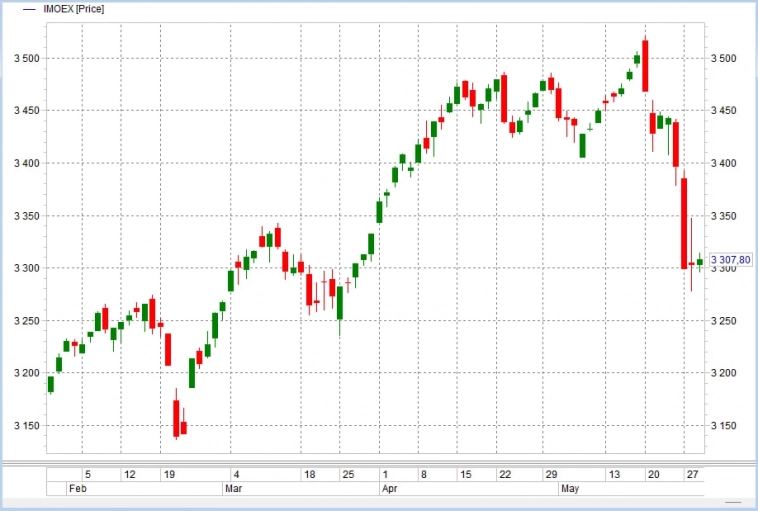

Впрочем, жилье опасным конкурентом на будущее не представляется, его мы, надеемся, вновь и быстро обойдем. А вот рынок российских акций уже в ходе майского падения опасно сократил свой отрыв от портфеля ВДО. И его падение в июне пока что продолжилось. Возможно, портфель ВДО однажды окажется доходнее и здесь.

Почему бы нет? Дорогие деньги скорректировали вниз и акции, и облигации. Чего портфель PRObonds ВДО почти не заметил из-за короткой дюрации и относительно высокой внутренней доходности. За последние 12 месяцев (по состоянию на 3 июня) портфель заработал вроде бы немного, 12,6%. Индекс полной доходности ОФЗ за то же время потерял -9,3%, т.е. плыли мы строго против течения. Средняя ставка депозита за эти 12 месяцев – ровно 12%. В общем, портфель в порядке.

При этом ожидаемая / внутренняя доходность портфеля сейчас – 19,9%. И если сместить его активы в пользу облигаций (на сегодня почти ½ — деньги), доходность может подняться к 21-22%.

Подходит к концу 6 год нашего сравнения. Всё началось в июле 2018, список инструментов неизменен.

И по итогам мая портфель PRObonds ВДО потерял еще одну строчку в зачете, пропустив вперед рынок недвижимости.

Впрочем, жилье опасным конкурентом на будущее не представляется, его мы, надеемся, вновь и быстро обойдем. А вот рынок российских акций уже в ходе майского падения опасно сократил свой отрыв от портфеля ВДО. И его падение в июне пока что продолжилось. Возможно, портфель ВДО однажды окажется доходнее и здесь.

Почему бы нет? Дорогие деньги скорректировали вниз и акции, и облигации. Чего портфель PRObonds ВДО почти не заметил из-за короткой дюрации и относительно высокой внутренней доходности. За последние 12 месяцев (по состоянию на 3 июня) портфель заработал вроде бы немного, 12,6%. Индекс полной доходности ОФЗ за то же время потерял -9,3%, т.е. плыли мы строго против течения. Средняя ставка депозита за эти 12 месяцев – ровно 12%. В общем, портфель в порядке.

При этом ожидаемая / внутренняя доходность портфеля сейчас – 19,9%. И если сместить его активы в пользу облигаций (на сегодня почти ½ — деньги), доходность может подняться к 21-22%.

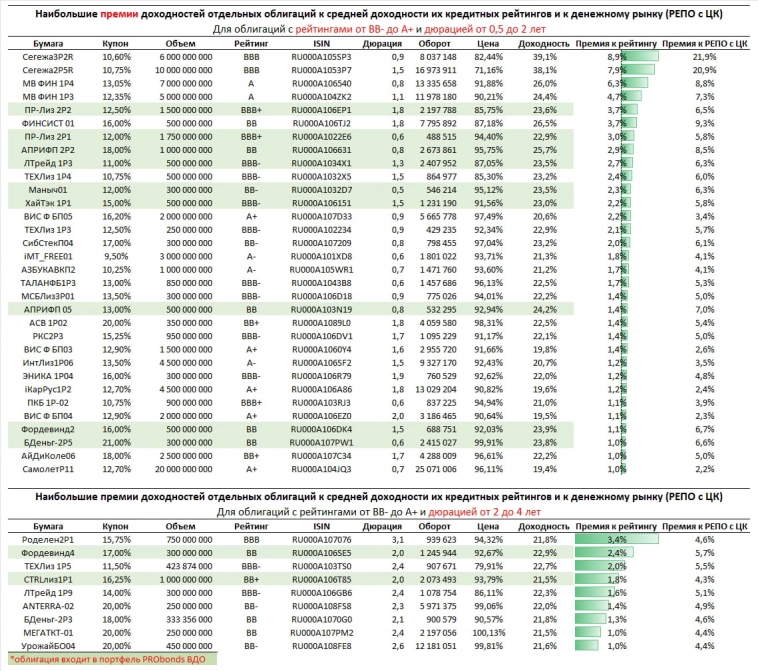

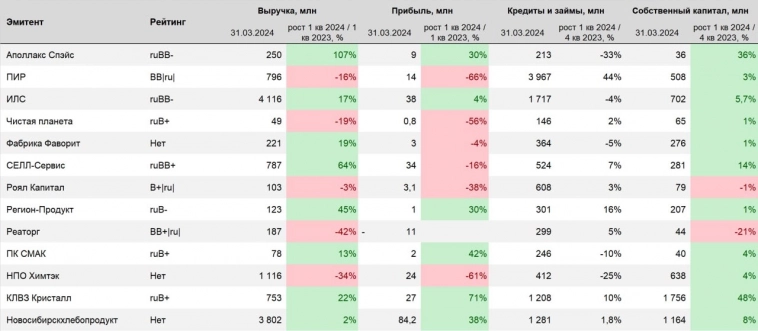

Для нас это практические таблицы. Продавать то, что попало в красный сектор, рассматривать к покупке то, что попало в зеленый. К зеленому вновь только присматриваемся.

И, конечно, беспокоит Сегежа. Не потому, что у нас она есть. А потому что ее доходность, очевидно, вне контролируемых значений, и может не только отображать сложности отдельного эмитента, но и запустить эффект домино на остальном рынке.

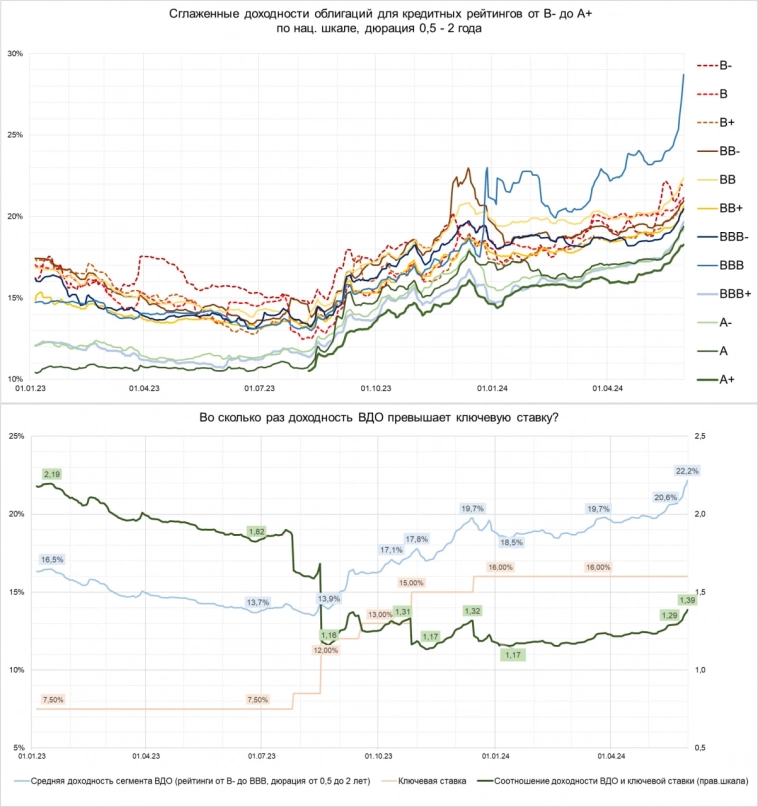

2 графика, один из которых появляется примерно каждый понедельник. Второй иногда дополняет первый.

На одном – динамика доходностей ВДО-облигаций в разрезе их кредитных рейтингов. На другом – средняя динамика доходности облигаций с кредитными рейтингами от В- до ВВВ и дюрацией 0,5-2 года в сравнении с ключевой ставкой.

Первый пугает бесконтрольным ростом доходностей. Второй сигнализирует, что доходности вышли из рискованного диапазона, если сравнивать с актуальной ключевой ставкой. Долго они давали ±1,2 ставки. Сейчас – 1,4, и это должно тормозить их рост. Если ставка сохранится на 16% (узнаем 7 июня).

Наше мнение – в категориях «хочется и колется». Доходности дошли до интересных уровней, можно прицениваться. Тренд их роста продолжается, против тренд лучше не стоять.

Вспоминается шутка про походы в гости: гостей кормят, пока они не сдадутся, а когда сдадутся, приносят торт. Дождемся торта. Но про наиболее доходные облигации (с Сегежей во главе) сегодня дадим отдельный материал.

🟢 ООО «Инкаб»

НКР подтвердило кредитный рейтинг на уровне BBB.ru

ООО «Инкаб» — компания по производству оптического кабеля для применения при строительстве сетей связи (широкополосный доступ в интернет, кабельное телевидение, телефонная связь). Производственные мощности расположены в Перми.

Доля компании на отечественном рынке оптоволоконного кабеля увеличилась и составила 23% в 2023 году по сравнению с 20% годом ранее. В 2024 году ожидается дальнейший рост этого показателя до 26%.

Оценку специфического риска сдерживает высокая концентрация активов «Инкаб» на единственной производственной площадке.

Снижение долговой нагрузки положительно влияет на оценку финансового профиля компании. Отношение совокупного долга к OIBDA на конец 2023 года сократилось до 2,5 по сравнению с 5,4 годом ранее. Мы ожидаем, что по итогам 2024 года отношение совокупного долга к OIBDA снизится до 1,9

🟢ООО «Роял Капитал»

НРА понизило кредитный рейтинг до уровня «B+|ru|»

🟢 ООО «Инкаб»

НКР подтвердило кредитный рейтинг на уровне BBB.ru

ООО «Инкаб» — компания по производству оптического кабеля для применения при строительстве сетей связи (широкополосный доступ в интернет, кабельное телевидение, телефонная связь). Производственные мощности расположены в Перми.

Доля компании на отечественном рынке оптоволоконного кабеля увеличилась и составила 23% в 2023 году по сравнению с 20% годом ранее. В 2024 году ожидается дальнейший рост этого показателя до 26%.

Оценку специфического риска сдерживает высокая концентрация активов «Инкаб» на единственной производственной площадке.

Снижение долговой нагрузки положительно влияет на оценку финансового профиля компании. Отношение совокупного долга к OIBDA на конец 2023 года сократилось до 2,5 по сравнению с 5,4 годом ранее. Мы ожидаем, что по итогам 2024 года отношение совокупного долга к OIBDA снизится до 1,9

🟢ООО «Роял Капитал»

НРА понизило кредитный рейтинг до уровня «B+|ru|»

Строго говоря, никакой новинки в переходе эмитентов от выпуска доходных облигаций к размещению акций нет, но вот в новой реальности этот тренд очень красиво перезапустил Позитив, что неизбежно привлекает интерес участников рынка. 7 из 16 последних IPO провели бывшие или текущие эмитенты высокодоходного сегмента бондов, почти половина рынка. И нужно сказать, менее удачная половина

Вместе с тем, выход в копировальный список (1 или 2 уровень листинга) статистически уже дает больше надежд акционерам. А нахождение в IT отрасли еще сильнее увеличивает шансы на рост. Именно в такой конфигурации на рынок выходит IVA Technologies, известная нашим читателям как поручитель по облигациям ХайТэк-Интеграции. Тем интереснее понаблюдать, удастся ли компании повторить историю успеха Позитива. Вообще сам бизнес в тренде роста: в 2023 году выручка группы выросла на 77% год к году до 2,5 млрд рублей, чистая прибыль выросла на 75% до 1,8 млрд рублей. Чистый долг — отрицательный

Судя по сообщениям в СМИ, переподписка образовалась уже в первый день, но сбор заявок продолжается по понедельник 3 июня включительно. А далее понаблюдаем за стартом торгов и расширим наш индекс новым именем.

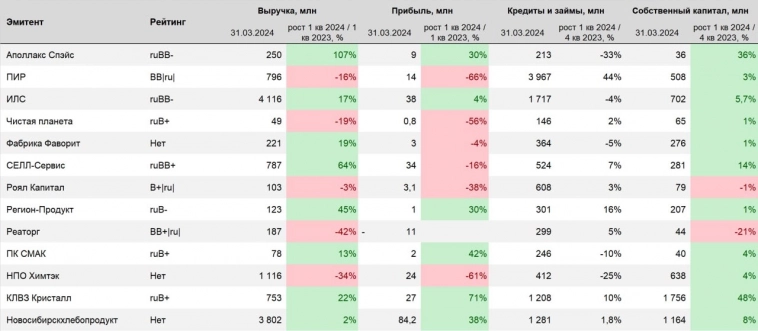

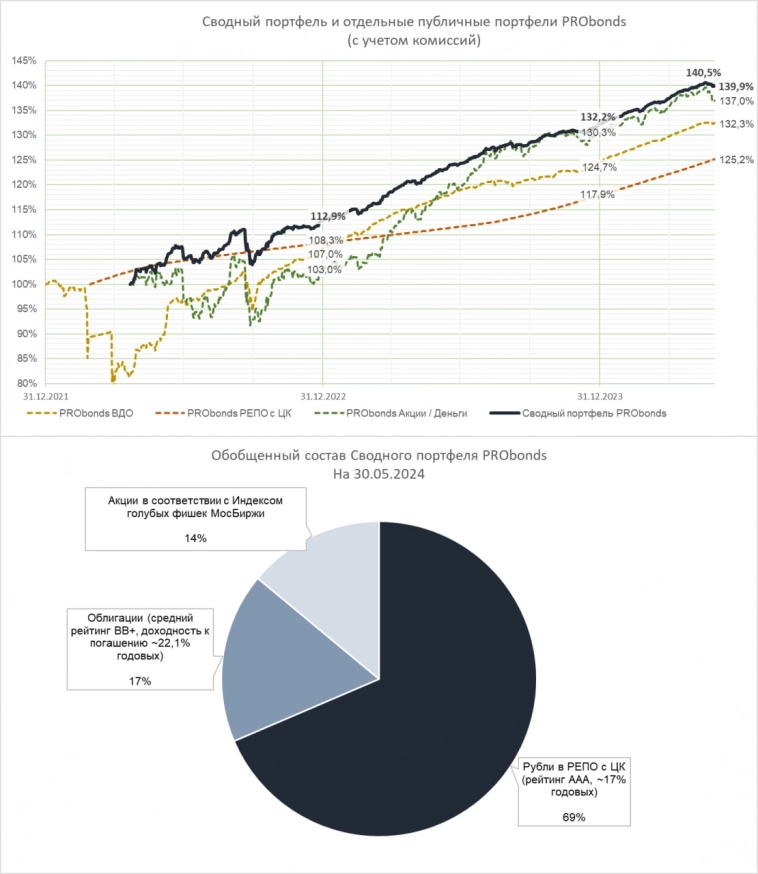

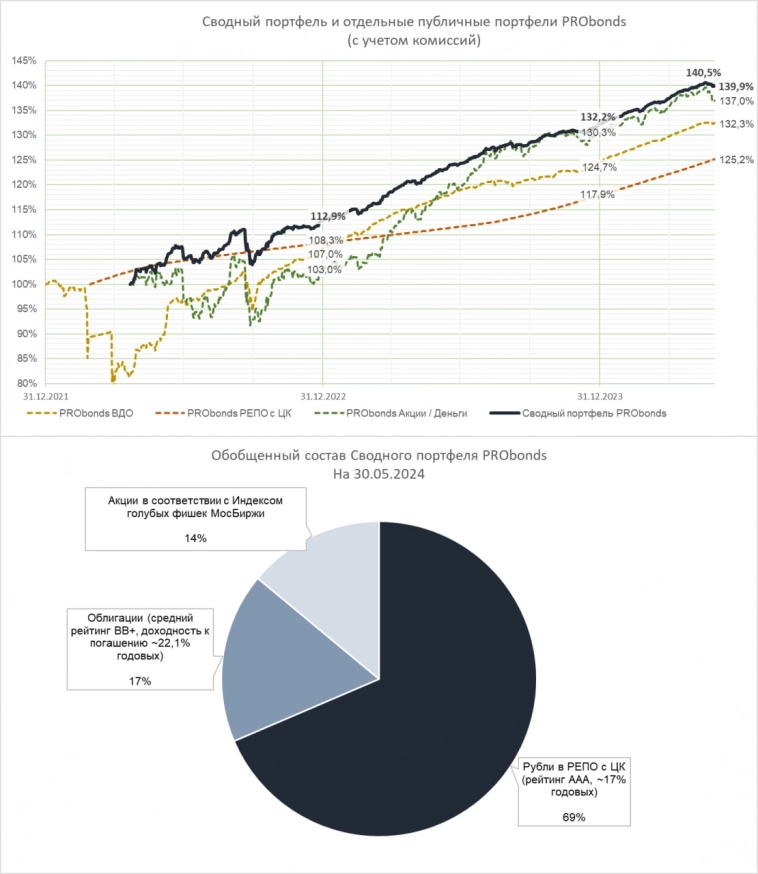

Диверсификация по типам активов дает если не плоды, то защиту.

На российском фондовом рынке идеальный шторм: падают и акции, и облигации. И мы не склонны считать, что буря будет скоротечной.

Просел и наш Сводный портфель PRObonds (состоит в равных долях из портфелей PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК, на практике реализован в стратегии доверительного управления ДУ Сводный портфель). Всего на 0,4% от максимума середины мая. Его доход за последние 12 месяцев сократился до 14,2%. В начале месяца это значение превышало 16%.

Стало чуть хуже, но и на фоне накопленного результата, и уж точно на фоне рынка малозаметно.

С другой стороны, если твои вложения стабильны, то падение рынков для тебя – возможность.

Мы бы не торопились с попытками ею воспользоваться. Однако падающих акций в портфеле сейчас всего 14% от активов, и эту долю при удачном стечении обстоятельств можно будет и удвоить.

А входящие в портфель ВДО теперь имеют среднюю доходность к погашению 22,1%. 1,5 месяца назад она была ниже 20%. Сегмент уже стал интереснее для вложений. Хотя всё равно не торопимся с покупками.

Диверсификация по типам активов дает если не плоды, то защиту.

На российском фондовом рынке идеальный шторм: падают и акции, и облигации. И мы не склонны считать, что буря будет скоротечной.

Просел и наш Сводный портфель PRObonds (состоит в равных долях из портфелей PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК, на практике реализован в стратегии доверительного управления ДУ Сводный портфель). Всего на 0,4% от максимума середины мая. Его доход за последние 12 месяцев сократился до 14,2%. В начале месяца это значение превышало 16%.

Стало чуть хуже, но и на фоне накопленного результата, и уж точно на фоне рынка малозаметно.

С другой стороны, если твои вложения стабильны, то падение рынков для тебя – возможность.

Мы бы не торопились с попытками ею воспользоваться. Однако падающих акций в портфеле сейчас всего 14% от активов, и эту долю при удачном стечении обстоятельств можно будет и удвоить.

А входящие в портфель ВДО теперь имеют среднюю доходность к погашению 22,1%. 1,5 месяца назад она была ниже 20%. Сегмент уже стал интереснее для вложений. Хотя всё равно не торопимся с покупками.

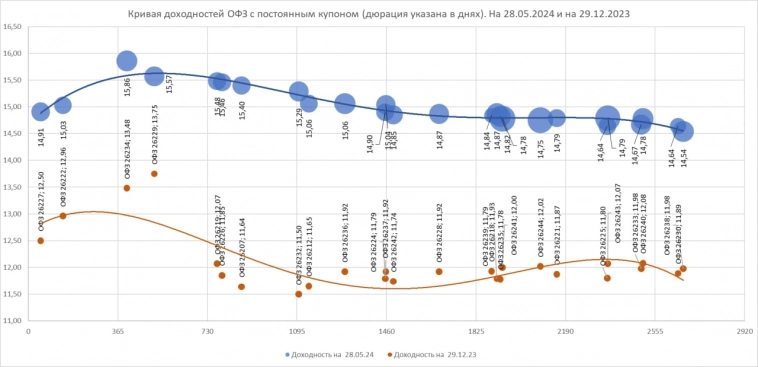

Приводим сравнение кривой доходностей ОФЗ на 28 мая 2024 и на 29 декабря 2023.

Из очевидного – доходности повсеместно выросли. В правых столбцах дополняющей таблицы – значения не только роста доходности для каждой из ОФЗ, но падения ее цены в процессе. За 5 месяцев.

Глубокая просадка рынка подводит к вопросу о моменте покупки. Мы сами им то и дело задаемся.

Лучшие покупки – часто покупки на рыночной панике. Звучит понятно. Непонятно, как определить панику. Или апатию, что примерно то же. Некоторые эмоции можно считать и на графиках. Пусть и очень условно.

Свойство паники или апатии – отказ от надежды на лучшее. Для кривой доходностей это будет означать, что, чем длиннее облигация, тем выше ее доходность. Обостренное восприятие риска требует всё большего его покрытия.

Этого-то мы не видели на кривой доходностей ОФЗ от декабря прошлого года. Не видим – и от мая нынешнего.

Повестка ОСВО – включение в ковенант о необходимости поддержания размера задолженности Эмитента перед своим акционером объёмом не менее 1,686 млрд. возможности конвертации указанной задолженности в Уставный капитал Общества.

Плановая дата ОСВО – 10 июня 2024 года.

Комментарий финансового директора Бутникова Александра:

«С учётом давления рыночных факторов (высокий уровень КС Банка России) на финансовые показатели Непубличного Акционерного Общества «Финансовые Системы» единственный акционер принял решение о докапитализации Общества на сумму 1 686 100 000 для снижения долговой нагрузки и повышения привлекательности Общества для кредиторов и инвесторов в целях масштабирования деятельности, что невозможно без привлечения значительного финансового рычага.Соответствующее решение о докапитализации под номером 1 от 01.02.2024 г. опубликовано в соответствии с порядком раскрытия существенных факторов хозяйственной деятельности Эмитента.

Положения эмиссионной документации по выпуску № БО-01-28082023 ограничивают Общество в реализации планов по увеличению уставного капитала, чем вызвана необходимость ОСВО для внесения изменений в эмиссионную документацию».

Вес корзины акций в портфеле PRObonds Акции / Деньги (распределение акций соответствует Индексу голубых фишек) сокращается еще. С фактических ~42,5% до 42%. Вес денег в РЕПО с ЦК (актуальная эффективная ставка размещения — около 17% годовых) увеличивается до 58%. Сделка проводится сегодня, без какого-либо стоп-приказа.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.