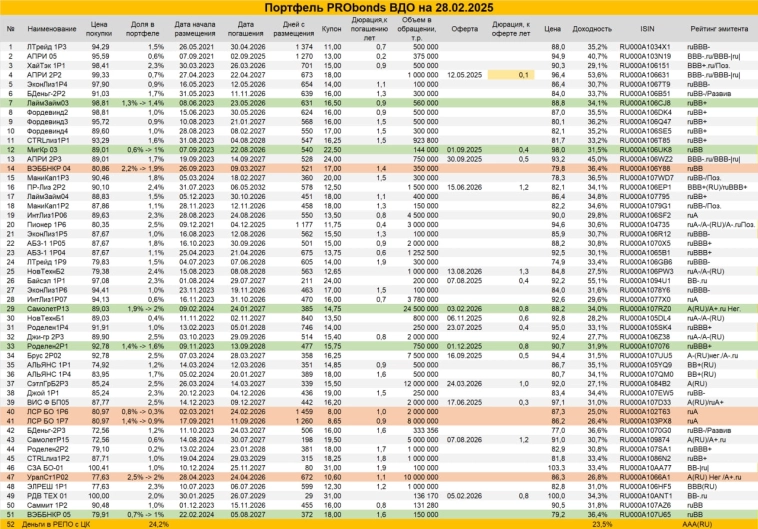

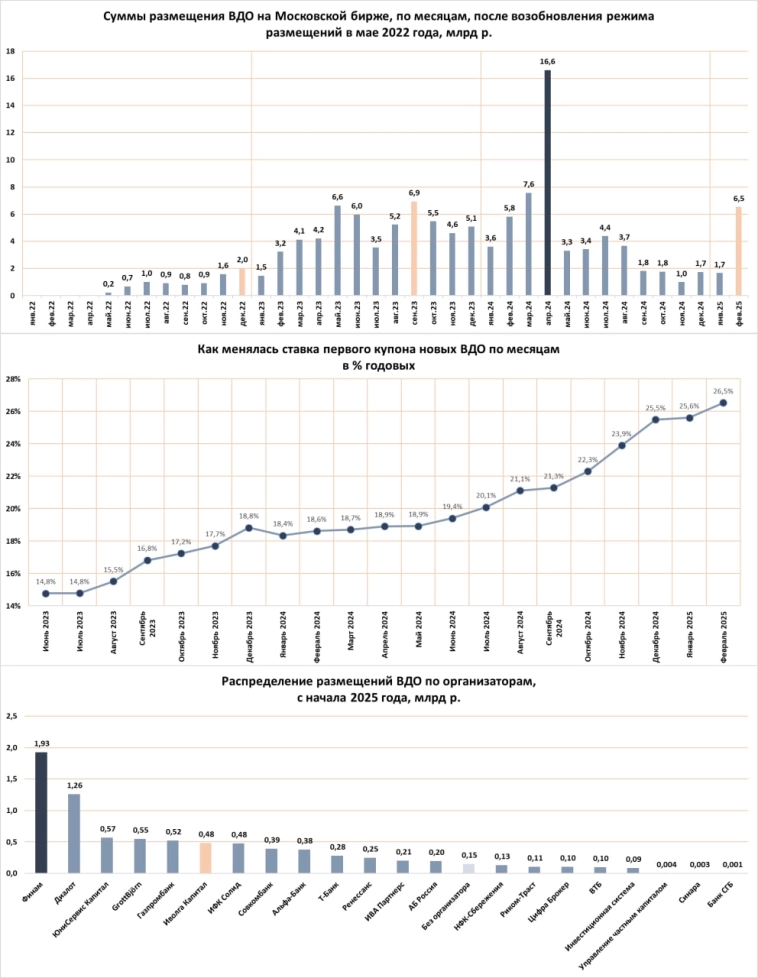

Во-первых, февраль стал лучшим по сумме размещений ВДО месяцев почти за год, с апреля 2024. Только тогда ключевая ставка равнялась 16%, сейчас – 21%. К ВДО мы относим розничные выпуски облигаций с кредитными рейтингами не выше BBB. Все размещения высокодоходных облигаций за прошедший месяц — в таблице 👇 ниже.

Февральские 6,5 млрд р. новых размещений – примерно в 4 раза больше, чем ежемесячно набиралось с сентября по январь.

Во-вторых, в феврале ВДО поставили рекорд по среднему купону на размещениях.

Казалось, декабрьских и январских 25,5% достаточно. Но нет, последний месяц зимы дал премию и к ним, сразу +1 п. п. и 26,5%.

Можно гадать, что из сказанного стало причиной, что следствием. А можно предположить, что и к жестким финансовым реалиям ВДО постепенно адаптировались.

Начало марта это подтверждает. Те же высокие ставки, те же возросшие аппетиты эмитентов.

Пирамида? Занять сейчас под любые условия, чтобы, возможно, уже не отдавать?

Нет. 26,5% — это +5,5 п. п. к ключевой ставке. Не так и много. 6,5 млрд р. в масштабах российского рынка облигаций – величина столь же пренебрежимая, что и недавние 1-2 млрд.

Авто-репост. Читать в блоге >>>