HENDERSON: премия к рейтинговому сегменту

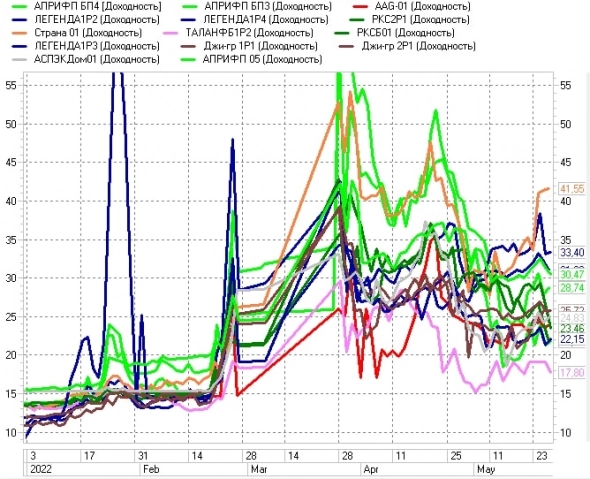

Облигации Тами и КО, БO-01 уже продолжительный период торгуются со значительной премией к рейтинговому сегменту ruBBB- / ruBBB+.

Доходность к погашению около 37,5% при дюрации 1,64 года.

С чем может быть связана аномальная доходность?

Резкое снижение цены подозрительно совпадает с датой публикации промежуточной отчётности за 1 квартал. В день публикации отчётности за 1 кв., 12 мая, стоимость бумаг снизилась на 6.2% с 80.4% до 75.4%, в последующие дни номинал бумаги опускался до 66.45%. Поэтому целесообразно в первую очередь посмотреть отчётность за 1 кв.

Основные финансовые результаты LTM:

• Выручка 10 млрд. (+5% к итогу 2021)

• Чистая прибыль 471 млн. (-18%)

• EBIT 998 млн. (+10%)

• EBIT / Проценты к уплате 1.6 (5.1)

• Долг / EBIT 3.6 (3.3)

• Долг 3.6 млрд. (+17.6%)

• Капитал 1.8 млрд. (-2%)

Если смотреть отдельно результаты за квартал, мы видим, что ввиду роста процентных расходов (до 226 млн руб. с 24 млн руб. за 1кв2021) и сальдо по прочим расходам (-182 млн руб. vs. -55 млн руб. за 1кв2021), компания продемонстрировала чистый убыток в размере 43 млн руб. по сравнению с чистой прибылью за аналогичный период прошлого года в размере 62 млн руб.

Рост процентных расходов связан в первую очередь изменениями учёта: с 2022 года изменился учёт аренды, что добавило финансовых расходов на 128 млн., что и привело к убытку в первом квартале. Без учёта ФСБУ 25 чистая прибыль за 1 квартал бы составила 84 млн. руб.

Отдельно про долг.

Примерно 66% долга компании представлены облигационным займом с погашением в 2025 году, постепенная амортизация выпуска начнётся в конце 2022 года. Среди банков 90% занимает Сбербанк, оставшиеся 10% у ВТБ. Согласно отчёту за 2021 год открытые лимиты компании значительно превышают все погашения 2022 года в размере 938 млн. руб.

В условиях убытка по отчётности за 1 квартал поваляется риск нарушения ковенант, что может создать ограничения для рефинансирования текущей задолженности. В отчёте эмитента условия по ковенантам не раскрывались.

Также при анализе отчётности в глаза бросается появление в 2021 году на балансе финансовых вложений в акции на 2.1 млрд. рублей.

В инвестиционном меморандуме при размещении облигаций была обозначена достаточно нестандартная цель эмиссии: «Денежные средства от эмиссии будут направлены на приобретение пакета акций, принадлежащего финансовому инвестору — компании группы Goldman Sachs, и на общекорпоративные цели, включая рефинансирование имеющихся банковских кредитов.»

Из сообщений на сервере раскрытия информации и публичных источников можно подробнее проследить, как происходила эта сделка, как отразилась на финансовых результатах компании и как Goldman Sachs продал долю в российском эмитенте ВДО.

Продолжение в блоге:

smart-lab.ru/company/ivolga_capital/blog/808072.php