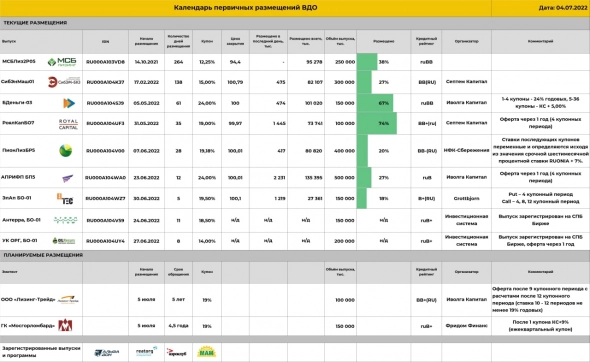

Скрипт участия в размещении облигаций Лизинг-Трейд 001P-04 (5 июля, BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

5 июля — старт размещения четвертого выпуска облигаций ООО «Лизинг-Трейд» (BB+ (RU)):

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 5 июля — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

Контакты клиентского блока ИК «Иволга Капитал»:

Авто-репост. Читать в блоге

>>>