Alexide, весь вопрос верите ли вы в инфляцию в России? если да, то ОФЗ-ИН лучше вклада, ИМХО.

Алексей А.,

правильно. Если еще ИПЦ будут честно считать — то вообще будет здорово.

Alexide, весь вопрос верите ли вы в инфляцию в России? если да, то ОФЗ-ИН лучше вклада, ИМХО.

а что случилось с сайтом сбербанка?

Продал БСПБПолтора года держал, +25% за полтора года. Покупал конечно благодаря Тимофею и низким коэффициентам. Но теперь такие коэффициенты...

почему у Белоруси такая высокая доходность? инвесторы не верят в режим Лукашенко?

Алексей Андреев, У Лукашенко денег нет и никогда не было. Теперь и у России нет. Отсюда и ожидания. А вообще, здесь все замерло в феврале, т.е. это еще доходность далекая от актуального состояния.

Илья, ну сравнивая с доходностями ОФЗ, у России все гораздо лучше.

Алексей Андреев, Вы всего лишь сравниваете цены небольшой распродажи 24-25 февраля. От одних бумаги было чуть больше желающих с убытком избавиться, от других чуть меньшее. Я 25-го Rus28 схватил, казалось выгодно. На Беларусь тогда тоже глянул, и сказал себе, ну нафиг такое братьНо на сегодня все это, вообще, не имеет смысла, и те и другие бумаги сто лет не торгуются, будут ли купоны не ясно, в чем возвращать будут тоже не ясно.

Илья,

я говорю про облигации в рублях. ОФЗ 15%, Белорусь 20%

почему у Белоруси такая высокая доходность? инвесторы не верят в режим Лукашенко?

Алексей Андреев, У Лукашенко денег нет и никогда не было. Теперь и у России нет. Отсюда и ожидания. А вообще, здесь все замерло в феврале, т.е. это еще доходность далекая от актуального состояния.

Илья, ну сравнивая с доходностями ОФЗ, у России все гораздо лучше.

почему у Белоруси такая высокая доходность? инвесторы не верят в режим Лукашенко?

Объем поставок нефти Ирана упал в 4-5 раз после усиления санкций в 2018 году.

анализ влияния санкций Ирана в видео:

Если в России направление тренда повторится, это коснется и Татнефти. Даже высокие цены на нефть не компенсируют падение объема реализации. Выручка может снизится. А значит цены упадут.

Ambidextro, у Татнефти высока доля переработки сырья, они даже заявляли что в обозримом будущем будут перерабатывать всю добываемую нефть. Например Нижнекамскшина — явный бенефициар остановки завода Мишлен в России.

Еще: 1500 р. за участие через Депозитарий ПАО Сбербанк.

Правильно я понимаю, что деньги берут вне зависимости от того выкупят облигации или нет?

Юань стабилен к доллару, следовательно сейчас рубль обесценивается и к юаню. Видимо сложнее будет ОРГ уже в Китай авансы перечислять на закуп товара. Китайцы вряд ли ценник снижать сильно будут. Либо меньше закупать будут.

khornickjaadle,

Так у них же вроде склады завалены, зачем покупать? Вообще этот кризис может оказаться на руку ОРГ. Инфляция, но народу надо что то носить, а у ОРГ запасы большие. Да они может не очень по качеству, да старомодные, но кто на это смотрит когда кризис, босым ходить никто не хочет.

Облигации — классная альтернатива вкладу, говорили они. Часть вторая.

Ранее для себя уже делал заметку про облигации vs. вклады в условиях роста ключевой ставки. Есть еще один момент, который хотелось бы записать, это налоги на купон. Можно ли купить облигацию по номиналу и получить в итоге минус? Можно. Вся магия благодаря налогам.

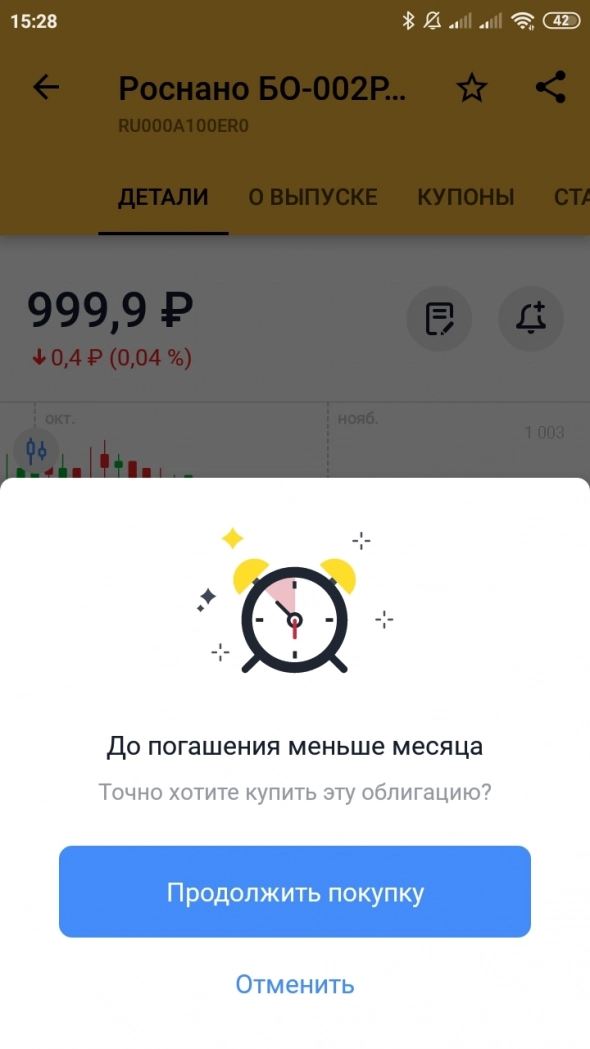

На смартлабе уже писали про этот подвох со стороны государства, но хотелось подкрепить практикой. Итак, для проверки теории я, рискуя своими кровными, решился на отважный шаг — купить облигацию за считанные дни до погашения (т.е. с высоким НКД). ОФЗ с корпоративными облигациями уровняли, поэтому я смотрел просто — у кого там ближе всех погашение. Естественно, выбор пал на Роснано. Естественно, за день до разговоров о реструктуризации долга и падения стоимости этих самых облигаций. Просто уровень везения такой.

Итак, покупка облигации РОСНАНО по номиналу. Надо отдать должное, брокер предупреждает.

Авто-репост. Читать в блоге >>>

знатоки бухгалтерии, подскажите почему активы за 2020 равны 4,9трлн, а читые активы 139 млрд?

долгов у мосбиржи нет.

Алексей Андреев, долгов нет, а обязательств разве нет?

Вадим Рахаев, вот какие обязательства у мосбиржи на триллионы рублей?

знатоки бухгалтерии, подскажите почему активы за 2020 равны 4,9трлн, а читые активы 139 млрд?

долгов у мосбиржи нет.

Алексей Андреев, долгов нет, а обязательств разве нет?

Вадим Рахаев, вот какие обязательства у мосбиржи на триллионы рублей?

знатоки бухгалтерии, подскажите почему активы за 2020 равны 4,9трлн, а читые активы 139 млрд?

долгов у мосбиржи нет.

Понять сейчас, какой будет именно рыночная цена этой компании, практически невозможно. Уровни пока неочевидны. Вышедшие из ее акций негосударственные пенсионные фонды показали, как рискуют люди, доверившие им свои пенсионные деньги. Они входили в акции по 700 рублей, а выходили, получается, по 70-80. Какие прекрасные инвесторы. Вышли, потому что не видят перспектив роста стоимости компании, а значит, ее акций. Иначе бы проложили бы пересиживать убыток. Ростом даже недавний пик всплеска цены назвать сложно. Ведь после падения в 10-12 раз акции должны были отскочить хотя бы так, как отскочили. Они не стали проторговываться на достигнутом на отскоке уровне, а стали довольно резко корректироваться от него вниз.Так что пока их покупать стремно даже на отскок. Они еще падают. А причины, по которым они падали начиная с 2018 года, никуда в общем, не

делись.

СуперСтар, требования ЦБ — а не то, что «они там что-то видят или не видят». Это мега возможность купить была на 70 р. Я воспользовался. Купить то, что стоит 200-250 р. за 70 руб. Это тоже самое, что просто поднять деньги с пола.

Александр Шадрин,

значит ты по 250 продавать будешь?

Понять сейчас, какой будет именно рыночная цена этой компании, практически невозможно. Уровни пока неочевидны. Вышедшие из ее акций негосударственные пенсионные фонды показали, как рискуют люди, доверившие им свои пенсионные деньги. Они входили в акции по 700 рублей, а выходили, получается, по 70-80. Какие прекрасные инвесторы. Вышли, потому что не видят перспектив роста стоимости компании, а значит, ее акций. Иначе бы проложили бы пересиживать убыток. Ростом даже недавний пик всплеска цены назвать сложно. Ведь после падения в 10-12 раз акции должны были отскочить хотя бы так, как отскочили. Они не стали проторговываться на достигнутом на отскоке уровне, а стали довольно резко корректироваться от него вниз.Так что пока их покупать стремно даже на отскок. Они еще падают. А причины, по которым они падали начиная с 2018 года, никуда в общем, не

делись.

СуперСтар, требования ЦБ — а не то, что «они там что-то видят или не видят». Это мега возможность купить была на 70 р. Я воспользовался. Купить то, что стоит 200-250 р. за 70 руб. Это тоже самое, что просто поднять деньги с пола.

Александр Шадрин,

значит ты по 250 продавать будешь?

Понять сейчас, какой будет именно рыночная цена этой компании, практически невозможно. Уровни пока неочевидны. Вышедшие из ее акций негосударственные пенсионные фонды показали, как рискуют люди, доверившие им свои пенсионные деньги. Они входили в акции по 700 рублей, а выходили, получается, по 70-80. Какие прекрасные инвесторы. Вышли, потому что не видят перспектив роста стоимости компании, а значит, ее акций. Иначе бы проложили бы пересиживать убыток. Ростом даже недавний пик всплеска цены назвать сложно. Ведь после падения в 10-12 раз акции должны были отскочить хотя бы так, как отскочили. Они не стали проторговываться на достигнутом на отскоке уровне, а стали довольно резко корректироваться от него вниз.Так что пока их покупать стремно даже на отскок. Они еще падают. А причины, по которым они падали начиная с 2018 года, никуда в общем, не

делись.

СуперСтар, требования ЦБ — а не то, что «они там что-то видят или не видят». Это мега возможность купить была на 70 р. Я воспользовался. Купить то, что стоит 200-250 р. за 70 руб. Это тоже самое, что просто поднять деньги с пола.

Александр Шадрин,

значит ты по 250 продавать будешь?

ВТБ прорабатывает возможность выпуска специальных обыкновенных акций. Банку под секторальными санкциями надо это сделать так, чтобы не распространить санкционные риски на существующие бумаги.

Подробнее на РБК:

www.rbc.ru/finances/27/05/2021/60af7ab39a794748ff5504d6

Совдир рекомендовал выплатить 123 рубля на акцию. 16,5% годовых дивдоходности. Это бомба!

Даже с учетом роста НДПИ с 2021 года, цель в районе 4000.

Бух, как вы 16,5% годовых дивдоходности насчитали?

а зацените время выхода новости. 24го супер мега конференция от сбера, где они всех хотят шокировать своей экосистемой и планами, на рекламу люди потратились — везде крутят от трансляций в метро до инстаграмма. 22 го вечером новость от яндекс и тинькофф и всем уже похер на сбер. еще и Греф перед выступлением бегает нервничает, новости читает :)

а зацените время выхода новости. 24го супер мега конференция от сбера, где они всех хотят шокировать своей экосистемой и планами, на рекламу люди потратились — везде крутят от трансляций в метро до инстаграмма. 22 го вечером новость от яндекс и тинькофф и всем уже похер на сбер. еще и Греф перед выступлением бегает нервничает, новости читает :)