В этом году SP500 вырос на 15%. Ниже вклад компаний в этот рост.

Авто-репост. Читать в блоге >>>

В этом году SP500 вырос на 15%. Ниже вклад компаний в этот рост.

В этом году SP500 вырос на 15%. Ниже вклад компаний в этот рост.

Более 90% аналитиков Уолл-стрит сейчас рекомендуют покупать акции NVIDIA по сравнению с примерно 30% десять лет назад. Это произошло после того, как за последние 10 лет цены на акции NVIDIA взлетели на 28000%. По мере того, как рост акций усиливался, число рекомендаций «ПОКУПАТЬ» от аналитиков быстро увеличивалось. Для сравнения, около 70% фирм с Уолл-стрит рекомендовали покупки акций в 2007 году, прежде чем он резко упал из-за финансового кризиса.

На графике (синяя линия – доходность; красная — % рекомендаций «ПОКУПАТЬ»). Уолл-стрит никогда не был более оптимистичным в отношении $NVDA. Эффект FOMO в действии. Сильнейший индикатор скорой и значительной коррекции.

(FOMO — Fear of missing out — тревожное психическое состояние, когда человек боится пропустить интересное или важное событие. Термин ввел в употребление американский венчурный капиталист Патрик Макгиннис в 2004 году)

Хорошего дня! тг канал t.me/TradPhronesis

«Покупайте только то, что вы были бы совершенно счастливы иметь, если рынок закроется на 10 лет». — Уоррен Баффет.

Интересно, что бы выбрал Баффет в России...

В конце июня акции Nike упали примерно на 20%. Это худший день в истории акций Nike. Хотя за 40 с лишним лет компания пережила рецессии, пандемии, проблемы с цепочками поставок и скандалы. Резкое падение произошло после того, как крупнейший в мире поставщик обуви и товаров для спота спрогнозировал падение продаж на 10%.

Сегодня Nike является не только самым популярным, но и, безусловно, крупнейшим продавцом спортивной обуви в мире. Kantar BrandZ недавно обновил свой рейтинг самых дорогих брендов одежды в мире. Nike остается номер 1.

15 июля швейцарский производитель часов Swatch Group сообщил, что его выручка и операционная прибыль снизились за шесть месяцев по июнь на 14% и 70% в годовом исчислении соответственно. На следующий день немецкий дом моды Hugo Boss снизил прогноз прибыли на 2024 год, а Richemont, другая швейцарская группа, сообщила, что ее квартальные продажи в Китае, на долю которого приходится четверть годового мирового рынка предметов роскоши в размере 1,6 трлн долларов, упали на 27% по сравнению с прошлым годом.

Теперь все взоры прикованы к мировому колоссу роскоши LVMH, который отчитается о результатах 23 июля.

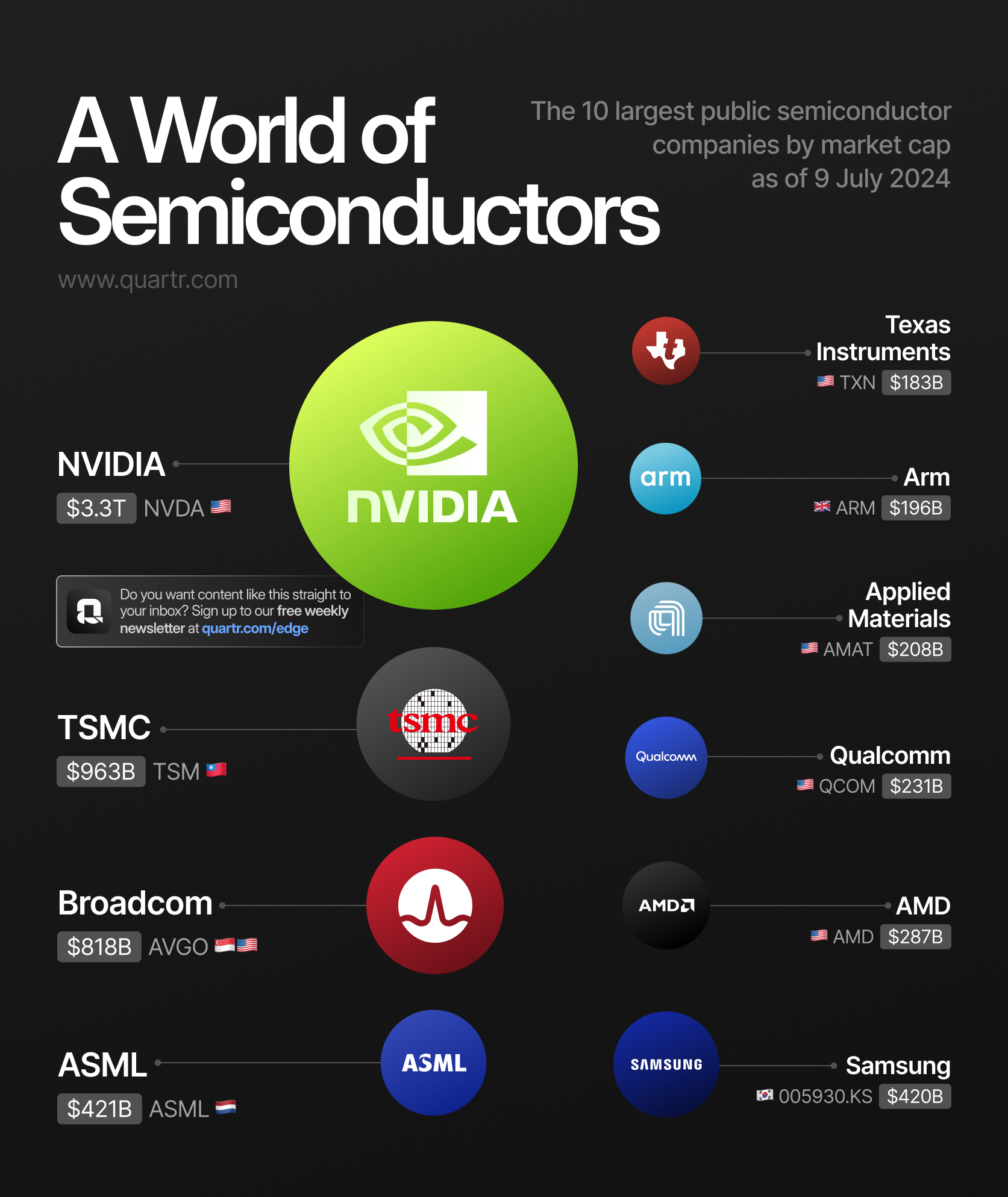

В сфере дизайна (или разработки) чипов сегодня есть несколько крупных игроков. Наиболее известные Nvidia, AMD, Qualcomm.

Однако существует относительно новая тенденция, когда компании, ориентированные на потребителей, начинают также разрабатывать свои собственные чипы. Например, Apple разрабатывает свои чипы с 2008 года. Сегодня этим также занимаются Amazon, Tesla и Meta.

Далее разработчики передают чипы в производство — литейщикам. Литейные производства (TSMC, Samsung и UMC) производят чипы под заказ, при этом сами они их не разрабатывают. Капитальные затраты в этом сегменте отрасли чрезвычайно высоки, поэтому за последние несколько лет здесь произошла огромная консолидация. Доля TSMC и Samsung среди контрактных производителей составляет 75%.

Компании из отрасли, выстроенные по капитализации:

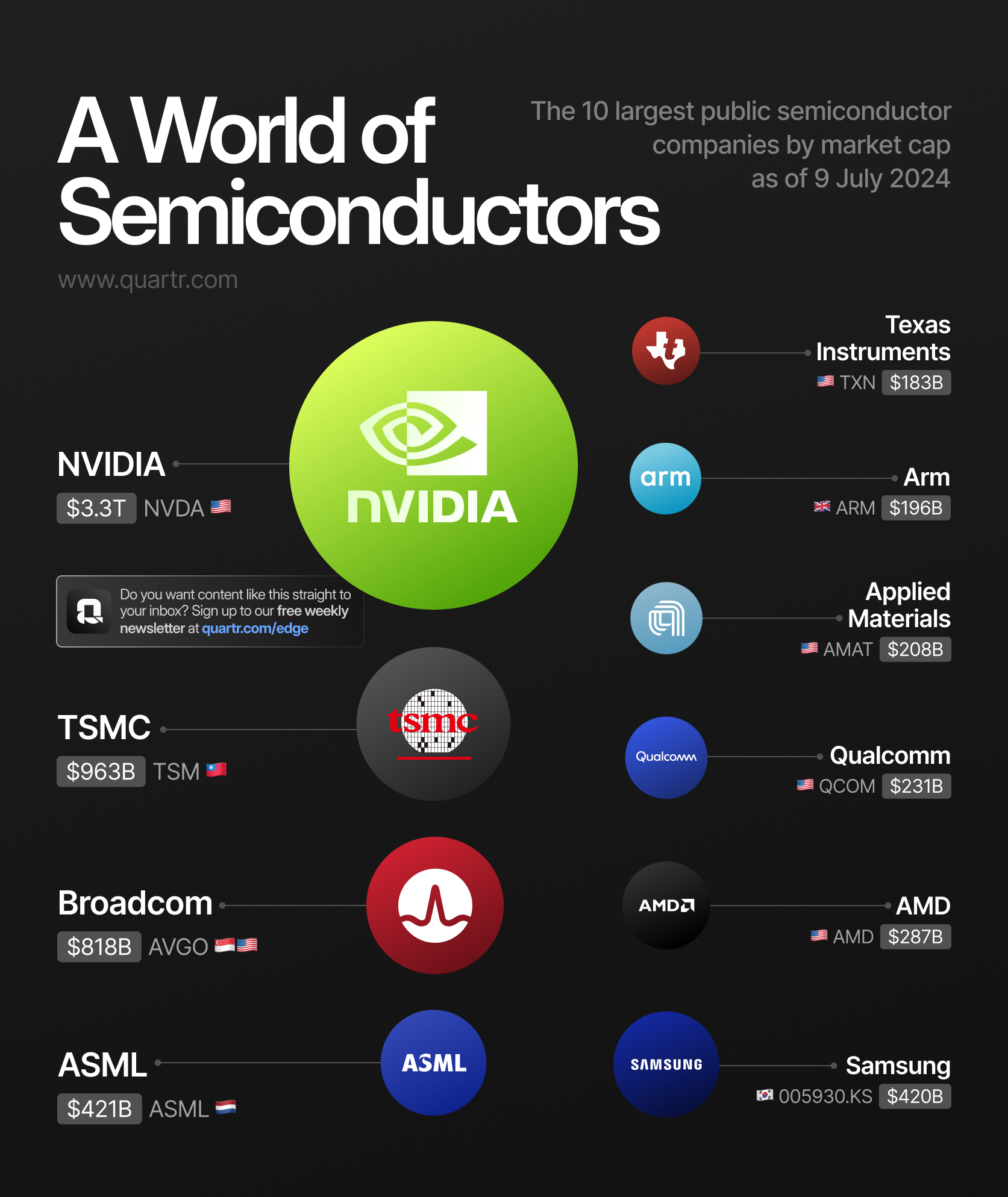

В сфере дизайна (или разработки) чипов сегодня есть несколько крупных игроков. Наиболее известные Nvidia, AMD, Qualcomm.

Однако существует относительно новая тенденция, когда компании, ориентированные на потребителей, начинают также разрабатывать свои собственные чипы. Например, Apple разрабатывает свои чипы с 2008 года. Сегодня этим также занимаются Amazon, Tesla и Meta.

Далее разработчики передают чипы в производство — литейщикам. Литейные производства (TSMC, Samsung и UMC) производят чипы под заказ, при этом сами они их не разрабатывают. Капитальные затраты в этом сегменте отрасли чрезвычайно высоки, поэтому за последние несколько лет здесь произошла огромная консолидация. Доля TSMC и Samsung среди контрактных производителей составляет 75%.

Компании из отрасли, выстроенные по капитализации:

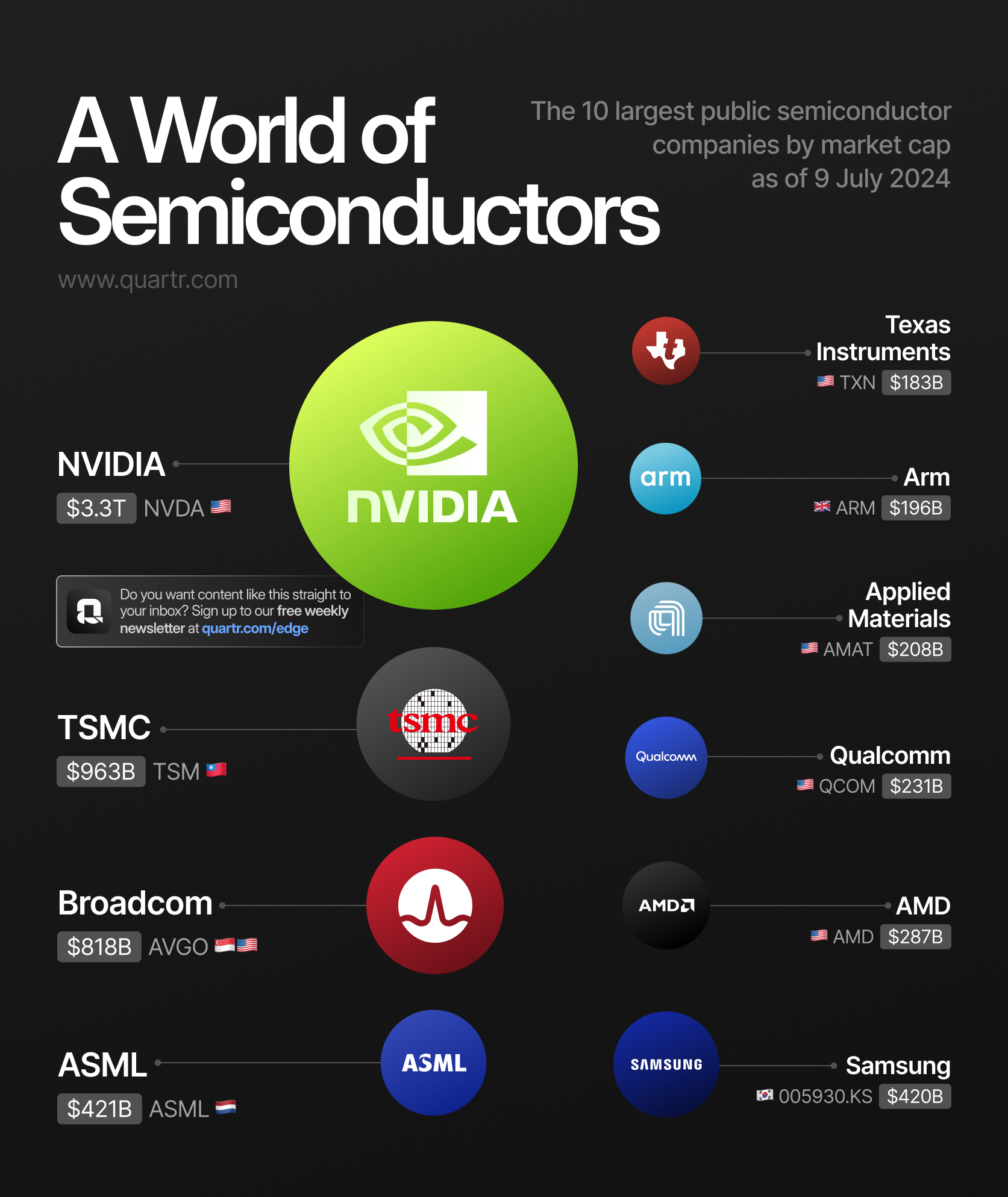

В сфере дизайна (или разработки) чипов сегодня есть несколько крупных игроков. Наиболее известные Nvidia, AMD, Qualcomm.

Однако существует относительно новая тенденция, когда компании, ориентированные на потребителей, начинают также разрабатывать свои собственные чипы. Например, Apple разрабатывает свои чипы с 2008 года. Сегодня этим также занимаются Amazon, Tesla и Meta.

Далее разработчики передают чипы в производство — литейщикам. Литейные производства (TSMC, Samsung и UMC) производят чипы под заказ, при этом сами они их не разрабатывают. Капитальные затраты в этом сегменте отрасли чрезвычайно высоки, поэтому за последние несколько лет здесь произошла огромная консолидация. Доля TSMC и Samsung среди контрактных производителей составляет 75%.

Компании из отрасли, выстроенные по капитализации:

Во втором квартале 2024 года Россия поставила в ЕС больше газа, чем США.

Поставки российского трубопроводного газа и СПГ составили 15 процентов от общего объема поставок в ЕС, Великобританию, Швейцарию, Сербию, Боснию и Герцеговину и Северную Македонию, согласно данным ICIS. СПГ из США составил 14 процентов поставок в регион, что является самым низким показателем с августа 2022 года.

Во втором квартале 2024 года Россия поставила в ЕС больше газа, чем США.

Поставки российского трубопроводного газа и СПГ составили 15 процентов от общего объема поставок в ЕС, Великобританию, Швейцарию, Сербию, Боснию и Герцеговину и Северную Македонию, согласно данным ICIS. СПГ из США составил 14 процентов поставок в регион, что является самым низким показателем с августа 2022 года.

США — экспортер СПГ №1. Все это благодаря инновациям в области гидроразрыва пласта — процесса, в результате которого нефть и газ высвобождаются глубоко в ранее недоступных областях.

Затем газ «сжижают» при температуре -160 С градусов, загружают в газовоз и далее Америка получает отдачу от своих инноваций, продавая СПГ по всему миру. Кстати, один океанский газовоз может снабжать газом страну типа Македонии в течение 1 года!

Тем не менее во втором квартале 2024 года Россия поставила в ЕС больше газа, чем США.

США — экспортер СПГ №1. Все это благодаря инновациям в области гидроразрыва пласта — процесса, в результате которого нефть и газ высвобождаются глубоко в ранее недоступных областях.

Затем газ «сжижают» при температуре -160 С градусов, загружают в газовоз и далее Америка получает отдачу от своих инноваций, продавая СПГ по всему миру. Кстати, один океанский газовоз может снабжать газом страну типа Македонии в течение 1 года!

Тем не менее во втором квартале 2024 года Россия поставила в ЕС больше газа, чем США.

США — экспортер СПГ №1. Все это благодаря инновациям в области гидроразрыва пласта — процесса, в результате которого нефть и газ высвобождаются глубоко в ранее недоступных областях.

Затем газ «сжижают» при температуре -160 С градусов, загружают в газовоз и далее Америка получает отдачу от своих инноваций, продавая СПГ по всему миру. Кстати, один океанский газовоз может снабжать газом страну типа Македонии в течение 1 года!

Тем не менее во втором квартале 2024 года Россия поставила в ЕС больше газа, чем США.

Выручка Amazon в 1997: $147.8 млн за год.

Выручка Amazon сегодня: $147.8 млн. за 3 часа.

В июне 2024 Амазон впервые стал стоить более 2 трлн долл.

Совокупный индекс облигаций Bloomberg Agg в настоящее время переживает самую большую просадку с момента его создания в 1976 году как по величине, так и по продолжительности.

25-летние облигации с нулевым купоном упали за 4 г. почти на 60%. 7-10-летние казначейские облигации упали на 20%.