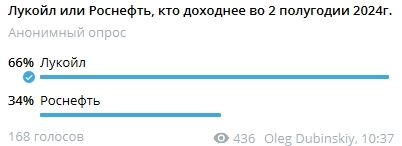

Олег Дубинский, не так. Смотрите что с фьючерсами. www.moex.com/ru/derivatives/equity/stocks/

Физики прутся покупать, а фонды идут в шорт, ...

Эдуард Лоскутов,

по инфо физики/ юрики денег не заработать

Олег Дубинский, не так. Смотрите что с фьючерсами. www.moex.com/ru/derivatives/equity/stocks/

Физики прутся покупать, а фонды идут в шорт, ...

Олег Дубинский, так тут всё логично, 2 месяца до дивидендов и сейчас идёт шорт, а рост начнется за неделю до… т е. В июле

ЛИЧНОЕ МНЕНИЕ.

Газпром — это

компания для страны,

для членов правления Газпрома,

для подрядчиков.

Но не для миноритарных акционеров.

ДИВИДЕНДЫ.

ВАРИАНТ 1 (маловероятный)

Скорректированная чистая прибыль

(которую компания использует как базу для расчета дивидендов)

составила 724 млрд руб.

Олег Дубинский, МТС будет выгоднее взять в сентябре -октябре на дне, думаю по 250. И далее рост, к июню 2025 будет 390-400 рублей

Чистый долг сейчас в три раза больше EBITDA,

при этом он не включает лизинговые обязательства (308 млрд руб.) и бессрочные облигации (733 млрд руб.).

Если учесть эти показатели, чистый долг превысит 6,2 трлн руб., или 3,5 скорректированной EBITDA.

Возможно,

через год — два,

Газпром придётся спасать (Государству, кому же ещё).

Наблюдаю за Газпромом «с забора».

В портфелях не держу и не планирую.

ДИВИДЕНДЫ

Скорректированная чистая прибыль (которую компания использует как базу для расчета дивидендов) составила 724 млрд руб., на 8% больше, чем прогнозировал Сбер…

Если совет директоров рекомендует выплатить 50% указанной чистой прибыли в виде дивидендов, их размер составит 15 руб. на акцию.

Поскольку долговая нагрузка составила более 2,5 EBITDA, дивидендная политика компании позволяет выплатить акционерам менее 50% чистой прибыли. Принимая во внимание резко возросший долг и отрицательный СДП (по нашим оценкам, 300 млрд руб.), снижение коэффициента выплаты вполне вероятно. Если будет принято решение распределить в качестве дивидендов 25% чистой прибыли, размер выплаты составит 7,5 руб. на акцию.

Количество рабочих мест в экономике США в апреле увеличилось на 175 тыс.,

говорится в сообщении министерства труда страны.

Аналитики в среднем прогнозировали повышение на 243 тыс., по данным Trading Economics.

Респонденты агентства Bloomberg ожидали подъема на 240 тыс.

При этом безработица в США в апреле повысилась до 3,9%

по сравнению с 3,8% месяцем ранее. Эксперты не ожидали изменения

Надо поддерживать экономику.

Но тогда инфляция вырастет, а не упадёт.

Поэтому закрыл шорт золота

(+2,62% за месяц):

при нестабильности и неуверенности в перспективах, могут вырасти закупки золота.

Как будут выкручиваться США ?

Интересное кино !

С уважением,

Олег

ЧИСТЫЙ УБЫТОК ГАЗПРОМА ПО МСФО ЗА 2023 ГОД СОСТАВИЛ 629 МЛРД РУБЛЕЙ,

КОНСЕНСУС ЖДАЛ 447 МЛРД РУБЛЕЙ ПРИБЫЛИ

ЛИЧНОЕ МНЕНИЕ.

Как обогнать индекс.

Особенно важно научиться

не привязываться к бумагам и во время продавать.

Опытные люди это хорошо понимают.

А для новичков важно научиться объективно оценивать тренды и держать только лидеров.

Некоторые до сих пор, годами сидят в Газпроме, ВТБ и др.

Эти «национальные достояния»

(как неэффективные сотрудники в здоровой компании)

ухудшают показатели Вашего портфеля,

портят Ваше настроение, приносят финансовый негатив.

В 1 кв. 2024г. пришлось продать 2 лидеров 2023г.:

Газпромнефть (поменяли топ менеджеров и структуру управления под Газпром, эффективность теперь будет как в Газпроме) и

Совкомфлот (+150% за год и всё, тенденция к снижению стоимости фрахта и увеличение расходов из — за усиления санкций ухудшают показатели).

Было и прошло.

Думаю, без них, показатели у портфелей в 2024г.

станут лучше, чем с ними.

Это же здорово,

продавать негатив (то, что давит и портит Ваше настроение и на чём Вы теряете Ваши деньги) и

Олег Дубинский, отвечу вопросом на вопрос:)

обратили внимание на масштабы? :)

Олег Дубинский, а прогноз по цене есть?

🤔

На COMEX уже $2332

Неделю назад

на youtube выкладывал видео про риск коррекции в золоте до $2000,

написал с $2426 шорчу золото

С уважением,

Олег

Олег Дубинский, бредовый аргумент

1) байбек был уже давно.

2) формальное погашение 1% акций влияет примерно ни на что

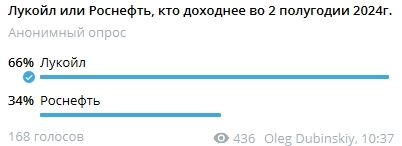

Друзья,

верхний РУСАЛ,

нижний Эн+ групп,

по дневным

ИДЕЯ ИЗ VIP ЧАТА,

КОТОРУЮ ПИСАЛ НА ПРОШЛОЙ НЕДЕЛЕ

Обычно положительная корреляция,

но РУСАЛ растёт, ЭН+ групп падает.

Думаю, РУСАЛ — не жизнеспособная компания.

Долг выше 7 EBITDA.

Прибыли почти нет.

Дивидендов нет.

Или государство поддержит, или кранты.

Если поддержит, будет рост.

Потому РУСАЛом и в лонг и в шорт — высокий риск.

Идею написал, но на свои позицию не открываю.

Учитывая высокий долг RUSAL,

учитывая пессимизм (падение EN+ Group),

покупать EN+ Group опасно.

учитывая стабильно высокую КС в 2024г. (около 16%),

высокий долг = высокий риск.

EN+ Group

владеет контрольным пакетом (56,88%) компании РУСАЛ,

крупнейшего производителя алюминия за пределами Китая

с годовой мощностью 3,9 млн тонн и энергогенерирующими активами с общей мощностью 19,4 ГВт.

Компания является единственным поставщиком первичного алюминия в мире,

который полностью обеспечен собственными гидроэнергией и глиноземом.

С уважением,

Олег

20 лет назад,

28 апреля 2004г курс доллара по ЦБ был 28,87 руб.

Сегодня курс доллара по ЦБ 91,78 руб.

За 20 лет, рост в 3,1790 раза.

3,1790 ^ (1/20) = 1,059533

За последние 20 лет рубль слабел к доллару в среднем на 5,9533% в год.

Значит, вероятно, тем, кто предпочитает вклады и облигации,

сейчас, при долгосрочно высокой ставке около 16%,

действительно выгоднее рублёвые облигации

(если не будет форс мажора).

Очень редко, но бывают интересные моменты, когда можно крупно заработать.

Например, при курсе USDRUB_TOM выше 100 осенью 2023г.

В.В. Путин сказал о необходимости скоординированных действий ЦБ и Минфина для стабилизации курса рубля.

Кто тогда путы Si покупал, смог при небольших вложениях отлично заработать !

При резких движениях в рубле, можно заработать:

проще всего и низкий риск, просто покупка Si опционов:

при курсе 100, ПУТ ЛОНГ

при резком укреплении рубля, КОЛЛ ЛОНГ.

На сумму, которую не больно потерять.

Заработать на экстремальных движениях:

купить опцион SI на противоположное движение

на сумму, которую не больно потерять.

Олег Дубинский, очень многие люди смотрят на бренд! Неважно бред чего… Возьмите например туже обувь, одежду известных брендов, за неё перепл...

IPO МТС Банка установило абсолютный рекорд по объему спроса и количеству заявок инвесторов за всю историю российского рынка.

Всего с момента старта более 200 тыс. заявок на общую сумму 168 млрд рублей.

Книга закрыта по верхней границе – 2500 рубля за акцию.

Размер IPO составил 11.5 млрд рублей.

Оценка банка на IPO — 86.6 млрд рублей или 1.05 акционерного капитала на конец 2023 года, увеличенного на размер IPO.

Аллокация — минимальная, 3 — 5% (пошите в комментариях).

5 млрд рублей получили физические лица,

6.5 млрд – институциональные инвесторы.

Учитывая минимальную аллокацию,

был ли смысл участвовать в IPO ?

С уважением,

Олег

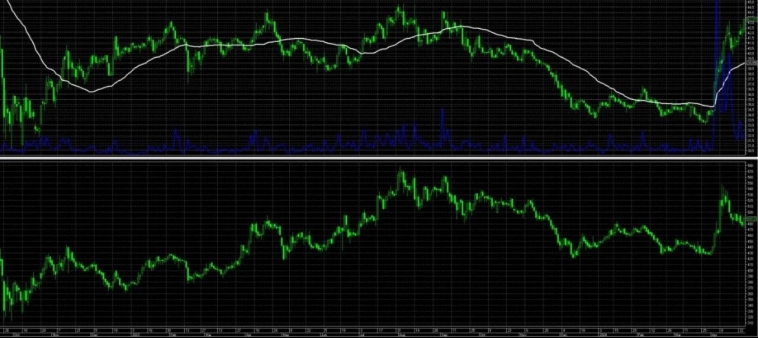

Куда временно парковать деньги

Корпоративные флоатеры

(доходность от 17% годовых).

Список — во вложении.

ЦБ России прогнозирует ставку 15,5 — 16,0% в 2024г.

(т.е., возможно, ставку и не будут снижать, даже есть небольшая вероятность повышения ставки).

Возможно, часть подписчиков предпочитает облигации.

Тогда Вам будет интересен список во вложении.

Высокая ликвидность из списка (150 — 400 млн руб. в день) —

только у НорНикБ1Р7 (КС+1,3%, 150 — 400 млн руб в день).

Доходность у ОФЗ-флоатеров,

привязанных к RUONIA (29 серия, около 15,5%, как у фондов денежного рынка LQDT, SBMM).

Но ликвидность в разы ниже, чем LQDT, SBMM.

Фонды денежного рынка

LQDT, SBMM — самый простой способ.

Доходность около 15,5% (учитывая стоимость управления около 0,4%).

Для большинства, самый надёжный и простой способ.

ДЛИННЫЕ ОФЗ.

Учитывая риск повышения КС, высокий риск, не планирую покупать.

Много размышлял, но в этом году не покупал.

В моих портфелях на фондовой секции — акции, не облигации.

Думаю, пост будет полезен тем, кто планирует покупать облигации и для временной «парковки» денег.

ММК

Див. доходность 5%.

Совет директоров «Магнитогорского металлургического комбината»

рекомендовал акционерам выплатить дивиденды за 2023 год в размере 2,752 рубля на акцию,

говорится в сообщении компании.

Датой закрытия реестра на получение выплат рекомендовано установить 10 июня 2024 года.

Поэтому растёт СевСталь.

ММК минус 3% (ожидали 8%, получили 5%).

С уважением,

Олег

Олег Дубинский,

26238 сейчас льют на 1.3% ниже