комментарии Марэк на форуме

-

Еврокомиссия хочет отстранить «Газпром» от управления «Северным потоком – 2». Это будет одним из предложений еврочиновников на переговорах с Россией

Еврокомиссия хочет отстранить «Газпром» от управления «Северным потоком – 2». Это будет одним из предложений еврочиновников на переговорах с Россией

15 сентября 00:03

Еврокомиссия хотела бы распространить на трансбалтийский газопровод «Северный поток – 2» действие норм Третьего энергопакета, который запрещает на территории Европы совмещать производство и поставку газа с владением газопроводами. Но юридических оснований для этого нет, не раз заявляли европейские чиновники. Поэтому Еврокомиссия хочет договориться с Россией о компромиссе.

Для начала переговоров ей требуется специальный мандат. Документ уже подготовлен Еврокомиссией и должен быть утвержден советом ЕС. «Ведомости» ознакомились с проектом мандата.

Одним из ключевых условий для Еврокомиссии является распространение на «Северный поток – 2» требований о разделении функций поставщика и транзитера газа. «Цель такого разделения состоит в том, чтобы избежать конфликта интересов и усилить конкуренцию, – сказано в документе. – В контексте настоящего соглашения ЕС должен стремиться обеспечить полное структурное разделение между деятельностью по добыче и поставке газа, с одной стороны, и деятельностью по передаче – с другой».

Это наиболее жесткое предложение, содержащееся в проекте мандата. Есть в нем также и два компромиссных. «Может быть рассмотрено применение альтернативных моделей разделения, таких как создание независимого системного оператора или независимого оператора транспортной системы», – говорится в документе.

Фактически первый вариант означает, что инфраструктура «Северного потока – 2» останется в собственности 100%-ной «дочки» «Газпрома» Nord Stream 2 AG, но операционное управление трубой должно быть передано независимой компании.

Второй вариант допускает, что и инфраструктура, и деятельность «Северного потока – 2» остаются за Nord Stream 2 AG, но надзирать за его работой будет независимый регулятор. Кроме того, в проект мандата включен пункт о необходимости обеспечения доступа к трубопроводу третьих лиц.

Предполагалось, что обсуждение проекта мандата начнется летом, говорит участвующий в обсуждении документа человек. Но из-за периода отпусков работа сдвинулась на осень. Уже состоялось несколько рабочих совещаний. Но дата голосования в Совете ЕС еще не назначена, продолжает собеседник «Ведомостей». Далеко не все страны – члены ЕС определились со своей позицией, говорит он.

Представители «Газпрома» и Минэнерго не стали комментировать предложения Еврокомиссии. Их коллега из Nord Stream 2 AG по существу не стал отвечать на вопросы «Ведомостей».

Летом зампред правления «Газпрома» Александр Медведев говорил, что его компания не видит повода обсуждать распространение Третьего энергопакета на «Северный поток – 2». Россия в подготовке проекта документа участия не принимала и пока с ним не знакома, также летом говорил министр энергетики Александр Новак. Он уточнял, что Россия будет настаивать на том, что проект трубопровода носит исключительно коммерческий характер, и просить время на изучение мандата Еврокомиссии. Двусторонняя встреча министра и еврокомиссара по энергетике Мароша Шефчовича может пройти в октябре, сообщал «Интерфакс» со ссылкой на представителя Минэнерго. Среди прочего на ней может обсуждаться и «Северный поток – 2».

«Учитывая крайнюю заинтересованность «Газпрома» в реализации проекта согласно графику, компания, вероятно, будет готова занять конструктивную позицию по этому вопросу и пойти на определенные уступки Еврокомиссии, чтобы как можно быстрее получить все необходимые согласования», – считает директор отдела корпораций Fitch Дмитрий Маринченко. Возможность создания независимого оператора проекта или независимой компании по прокачке по нему газа – наиболее вероятный сценарий, который может понравиться «Газпрому», соглашается с ним сотрудник еще одного крупного рейтингового агентства. «Особенно сейчас, в контексте санкций, эта опция может быть интересной российской госмонополии. Но с великой долей вероятности «Газпром» будет вообще пытаться торпедировать весь меморандум и в дальнейшем играть в политический пинг-понг вплоть до завершения строительства «Северного потока – 2», – не исключает собеседник «Ведомостей».

www.vedomosti.ru/business/articles/2017/09/15/733862-evrokomissiya-hochet-otstranit САФМАР Финансовые инвестиции (бывш. Европлан) – мсфо

САФМАР Финансовые инвестиции (бывш. Европлан) – мсфо

111 637 791 moex.com/s909

Free-float 35%

Капитализация на 15.09.2017г: 85,63 млрд руб

Капитал на 31.12.2016г: 12,32 млрд руб (110 руб/акц.)

Капитал на 30.06.2017г: 8,27 млрд руб

Всего обязательств на 31.12.2016г: 215,56 млрд руб

Всего обязательств на 30.06.2017г: 228,33 млрд руб

Прибыль 6 мес 2015г: 967,56 млн руб

Прибыль 9 мес 2016г: 1,55 млрд руб

Прибыль 2015г: 1,41 млрд руб

Прибыль 3 мес 2016г: 602,41 млн руб

Прибыль 6 мес 2016г: 1,15 млрд руб

Прибыль 9 мес 2016г: 2,11 млрд руб

Прибыль 2016г: 3,31 млрд руб

Прибыль 6 мес 2017г: 1,13 млрд руб

Прибыль 2017г: 3,50 млрд руб – прогноз, Р/Е 24.5 мсфо

e-disclosure.ru/portal/files.aspx?id=11328&type=4

europlan.ru/portal/investor/download/2106

europlan.ru/portal/investor/reports

САФМАР Финансовые инвестиции – рсбу

Выручка 6 мес 2016г: 6,93 млрд руб

Выручка 6 мес 2017г: 7,98 млрд руб

Прибыль 6 мес 2015г: 926,41 млн руб

Прибыль 9 мес 2016г: 1,22 млрд руб

Прибыль 2015г: 1,74 млрд руб

Прибыль 1 кв 2016г: 337,13 млн руб

Прибыль 6 мес 2016г: 754,75 млн руб

Прибыль 9 мес 2016г: 1,29 млрд руб

Прибыль 2016г: 1,70 млрд руб

Прибыль 1 кв 2017г: 468,02 млн руб

Прибыль 6 мес 2017г: 2,37 млрд руб

Прибыль 2017г: 3,60 млрд руб – прогноз, Р/Е 23.8 рсбу

e-disclosure.ru/portal/files.aspx?id=11328&type=3

europlan.ru/portal/investor/download/2092

europlan.ru/portal/investor/reports «Газпром» вложит больше. Компания увеличила объем инвестпрограммы

«Газпром» вложит больше. Компания увеличила объем инвестпрограммы

14.09.2017, 21:25

Инвестпрограмма «Газпрома» на 2017 год после чисто символической корректировки в прошлом году может снова вырасти довольно существенно — на 24%, до 1,1 трлн руб. Основное увеличение произошло за счет капвложений и будущих покупок. В то же время компания не стала наращивать объем заимствований.

Правление «Газпрома» утвердило увеличение на 23,9% инвестиционной программы монополии на 2017 год: с 911,2 млрд руб. до 1,13 трлн руб. Предыдущая версия документа была утверждена в декабре 2016 года. Как сообщила в четверг компания, объем капвложений составит 738,5 млрд руб. (рост на 112,5 млрд руб.), расходы на приобретение в собственность внеоборотных активов — 11,31 млрд руб. (до этого в плане указывалось всего 130 млн руб. на этот пункт). Объем долгосрочных финансовых вложений вырос на 93,6 млрд руб., до 378,7 млрд руб. В то же время компания всего на 2 млрд руб. увеличила лимит программы заимствований, до 290,5 млрд руб. В июле «Газпром» уже полностью выбрал изначальный объем кредитов.

Проект программы оптимизации затрат на 2017 год в новой редакции предусматривает мероприятия, общий эффект от которых должен составить 15,4 млрд руб.

«Корректировка параметров инвестиционной программы на 2017 год связана в основном с необходимостью увеличения объема инвестиций и долгосрочных финансовых вложений в приоритетные стратегические газотранспортные и добычные проекты «Газпрома»»,— пояснили в компании.Теперь проект обновленной инвестпрограммы, бюджета и программы оптимизации затрат на 2017 год должен утвердить совет директоров монополии.

«Газпром» традиционно осенью по итогам первого полугодия корректирует объем инвестпрограммы, как правило, существенно наращивая расходы. Так, в 2014 году инвестпрограмма была увеличена на 27%, осенью 2013 года — почти в полтора раза. Но в 2016 году компания увеличила расходы на символические 11 млрд руб. (1,3%), до 853 млрд руб. В этом году также не ожидалось существенного роста, так как в рамках ПМЭФ-2017 заместитель председателя правления компании Андрей Круглов сообщил, что «Газпром» в 2017 году не планирует серьезно менять объем инвестиционной программы. Тогда господин Круглов отметил, что бюджет на 2018 год будет сопоставим с уровнем текущего года.

www.kommersant.ru/doc/3410486

Аудитор,

Аудитор,

По состоянию на январь 2015 года Галицкий напрямую владел 37,05% акций компании, Владимир Гордейчук — 2,78%. Lavreno, по данным на конец первого полугодия 2014 года, принадлежало 3,44%. В свободном обращении на LSE и «Московской бирже» находилось 54,54%.

Магнит на 14.09.2017г: Free-float 63% http://moex.com/s909

Получается, что за 1 год и 8 мес. фри увеличился на 8.5%, все в рынок льют и Галицкий тоже. Апелляция засилила взыскание 12,7 млрд руб. с «Мечел»

Апелляция засилила взыскание 12,7 млрд руб. с «Мечел»

14 сентября 2017

15-й арбитражный апелляционный суд оставил без удовлетворения апелляционную жалобу группы компаний «Мечел». Суд первой инстанции взыскал с «Мечел» более 12 млрд руб. по иску «Ростовского электрометаллургического завода» (РЭМЗ).

Иск к «Мечел» подал учредитель РЭМЗа в январе 2017 года. По информации РБК, руководство группы «Мечел» завышало цены для завода на сырье, а готовая продукция при этом продавалась по заниженной стоимости. Следовательно, «Мечел» получал огромную прибыль, а завод терпел убытки.

Арбитражный суд Ростовской области доводы истца поддержал и постановил взыскать солидарно с ответчиков – «НК-Инвест», «УК „Мечел-Сталь“, ПАО „Мечел“ и „УК “Мечел-Майнинг» – 12,7 млрд руб. в пользу «Ростовского электрометаллургического завода» (дело № А53-4/2017 kad.arbitr.ru/Card/eb635fdd-a658-449a-93cc-b8796ed9eddd ). Не согласившись с выводами суда первой инстанции, который признал действия ответчиков по отношению к истцу недобросовестными, ответчики обжаловали решение в 15-й ААС 15aas.arbitr.ru/. Который, впрочем, также встал на сторону РЭМЗ и оставил жалобу без удовлетворения. Мотивировочная часть постановления пока недоступна в картотеке арбитражных дел, так что судить о доводах сторон при рассмотрении жалобы не представляется возможным.

«Ростовский электрометаллургический завод» выпускает стальные заготовки для переката, а также арматуру и катаную проволку. Место расположения завода – г. Шахты.

АРБИТРАЖНЫЙ СУД РОСТОВСКОЙ ОБЛАСТИ

Именем Российской Федерации

Р Е Ш Е Н И Е

г. Ростов-на-Дону

18 июля 2017 г. Дело № А53-4/17

Р Е Ш И Л:

Принять к рассмотрению уточненные требования истца.

Взыскать в солидарном порядке с общества с ограниченной ответственностью «НК Инвест» (ОГРН 1087746677666); общества с ограниченной ответственностью «Управляющая компания «Мечел-Сталь» (ОГРН 1057748473331); Публичного акционерного общества «Мечел» (ОГРН 1037703012896); общества с ограниченной ответственностью «Управляющая компания «Мечел-Майнинг» (ОГРН 1085410004811) в пользу общества с ограниченной ответственностью «Ростовский электрометаллургический заводъ» (ОГРН 1046155009174, ИНН 6155054289) сумму

убытков в размере 5 085 057 608,91 руб.

Взыскать в солидарном порядке с Сомова Геннадия Константиновича; общества с ограниченной ответственностью «Управляющая компания «Мечел-Сталь» (ОГРН 1057748473331); Публичного акционерного общества «Мечел» (ОГРН 1037703012896); общества с ограниченной ответственностью «Управляющая компания «Мечел-Майнинг» (ОГРН 1085410004811) в пользу общества с ограниченной ответственностью «Ростовский электрометаллургический заводъ» (ОГРН 1046155009174, ИНН 6155054289) сумму убытков в размере 7 649 235 936,90 руб.

kad.arbitr.ru/PdfDocument/6b0b2107-bc2d-4a83-aee1-24837418c795/A53-4-2017_20170718_Reshenija_i_postanovlenija.pdf

ПОСТАНОВЛЕНИЕ

арбитражного суда апелляционной инстанции

по проверке законности и обоснованности решений (определений) арбитражных судов, не вступивших в законную силу

город Ростов-на-Дону дело № А53-4/2017

03 сентября 2017 года 15АП-11926/2017

П О С Т А Н О В И Л :

определение Арбитражного суда Ростовской области от 17.07.2017 по делу № А53-4/2017 оставить без изменения, апелляционные жалобы – без удовлетворения.

Постановление арбитражного суда апелляционной инстанции, принятое по результатам рассмотрения апелляционной жалобы на определение арбитражного суда первой инстанции, вступает в законную силу со дня его принятия.

kad.arbitr.ru/PdfDocument/239306f1-22b3-41f0-a29a-ea91a4d1f5cb/A53-4-2017_20170903_Postanovlenie_apelljacionnoj_instancii.pdf 109 горняков находятся в нефтешахте "Лукойла" в Коми после обвала породы

109 горняков находятся в нефтешахте "Лукойла" в Коми после обвала породы

15:52 14 Сентября 2017 года

МОСКВА, 14 сен — ПРАЙМ. Около 110 горняков находятся в нефтешахте №1 НШУ «Яреганефть» после обвала породы в Ухте в республике Коми, под завал попал один человек, сообщил РИА Новости источник в экстренных службах региона.

«Предварительно, под завалом один горняк. Всего на момент ЧП в нефтешахте находились 109 человек», — сказал собеседник агентства.

По предварительным данным, нефтешахта входит в структуру «Лукойла».

«Шахта функционирует в штатном режиме», — добавил источник.

«Лукойл» подтвердил факт происшествия, причины произошедшего выясняются.

Позже представитель Северо-Западного регионального центра МЧС РФ сообщил РИА Новости, что один горняк погиб.

1prime.ru/News/20170914/827901199.html Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

14.09.17 13:41

Аналитики Citi понизили рекомендации по бумагам Татнефти (обыкновенные акции), Лукойла и Газпром нефти с «покупать до „нейтрально“, цели остаются прежними — $7.24, $52.90 и $3.80 соответственно. Причиной корректировки стал недавний рост котировок акций этих компаний. Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

14.09.17 13:41

Аналитики Citi понизили рекомендации по бумагам Татнефти (обыкновенные акции), Лукойла и Газпром нефти с «покупать до „нейтрально“, цели остаются прежними — $7.24, $52.90 и $3.80 соответственно. Причиной корректировки стал недавний рост котировок акций этих компаний. Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

14.09.17 13:41

Аналитики Citi понизили рекомендации по бумагам Татнефти (обыкновенные акции), Лукойла и Газпром нефти с «покупать до „нейтрально“, цели остаются прежними — $7.24, $52.90 и $3.80 соответственно. Причиной корректировки стал недавний рост котировок акций этих компаний. Тимофей Мартынов, mfdешная лохотрон-команда гоняет )))

Тимофей Мартынов, mfdешная лохотрон-команда гоняет )))

Зайди на ветку Камчатскэнерго на mfd форуме и сам все поймешь, одни и те же лица ))) 13.09.2017

13.09.2017

ММК в августе сократил ж/д отгрузки продукции

В августе ж/д отгрузки стального проката ПАО «Магнитогорский металлургический комбинат» (ММК) российским потребителям и на экспорт составили 0,91 млн тонн.

Это на 5,4% ниже уровня предыдущего месяца. В годовом исчислении отгрузки сократились на 4,2%. В июле эти показатели равнялись: +8,1% и +9,3%, соответственно, а в июне — (-5,1% и -0,3%).

В августе поставки на внутренний рынок составили 620,3 тыс. тонн (-1,9% и +12,5%). Отгрузки на экспорт – 290,4 тыс.тонн (-12% и -27,3%).

В целом за январь-август объемы отгрузок достигли 7,08 млн тонн, что на 0,3% ниже уровня 2016 года. При этом отгрузки российским потребителям составили 4,3 млн тонн(+2,2%). Поставки на экспорт -2,77 млн тонн(-3,9%). Дивидендная история: дивиденды по обыкновенным и привилегированным акциям ПАО «Камчатскэнерго», начиная с 1997 года, не начислялись и не выплачивались kamenergo.ru/invest/tsennye-bumagi/svedeniya-o-dokhodakh-po-tsennym-bumagam/

Дивидендная история: дивиденды по обыкновенным и привилегированным акциям ПАО «Камчатскэнерго», начиная с 1997 года, не начислялись и не выплачивались kamenergo.ru/invest/tsennye-bumagi/svedeniya-o-dokhodakh-po-tsennym-bumagam/

Камчатскэнерго – мсфо

Капитал на 30.06.2017г: отрицательный, минус 5.01 млрд руб

Тип Обыкновенная

Номинал 0,1 руб

Количество 41 851 554 774 kamenergo.ru/invest/struktura-kapitala/

Капитализация на 14.09.2017г: 9,17 млрд руб

Тип Привилегированная

Номинал 0,1 руб

Количество 183 062 052

Капитализация на 14.09.2017г: 72,68 млн руб

Общий долг на 31.12.2016г: 13,68 млрд руб

Общий долг на 30.06.2017г: 13,75 млрд руб

Выручка 6 мес 2016г: 6,86 млрд руб

Выручка 6 мес 2017г: 6,97 млрд руб

Прибыль от операционной деятельности 6 мес 2016г: 424 млн руб

Прибыль от операционной деятельности 6 мес 2017г: 1,16 млрд руб

Убыток 6 мес 2015г: 110 млн руб

Убыток 2015г: 963 млн руб

Прибыль 6 мес 2016г: 117 млн руб

Убыток 2016г: 383 млн руб

Прибыль 6 мес 2017г: 665 млн руб

Прибыль 2017г: 250 млн руб — прогноз, Р/Е 37 мсфо

kamenergo.ru/invest/finansovaya-otchetnost/msfo/

Камчатскэнерго – рсбу

Чистые активы на 31.12.2016г: 4,54 млрд руб — Отчет 1кв 2017г., стр.83

ЧА 0,108 руб/акция

Чистые активы на 30.06.2017г: 5,62 млрд руб

ЧА 0,133 руб/акция

Общий долг на 31.12.2016г: 14,38 млрд руб

Общий долг на 30.06.2017г: 14,66 млрд руб

Выручка 6 мес 2016г: 6,28 млрд руб

Выручка 6 мес 2017г: 6,45 млрд руб

Себестоимость продаж 6 мес 2016г: 7,10 млрд руб

Себестоимость продаж 6 мес 2017г: 7,15 млрд руб

Валовый убыток 6 мес 2016г: 818,99 млн руб

Валовый убыток 6 мес 2017г: 696,78 млн руб

Убыток 9 мес 2015г: 694,08 млн руб

Убыток 2015г: 58 тыс руб

Прибыль 1 кв 2016г: 252,29 млн руб

Прибыль 6 мес 2016г: 220,04 млн руб

Убыток 9 мес 2016г: 118,87 млн руб

Прибыль 2016г: 333,61 млн руб

Убыток 1 кв 2017г: 727,54 млн руб

Прибыль 6 мес 2017г: 1,08 млрд руб

Прибыль 2017г: 750 млн руб — прогноз, Р/Е 12.3 рсбу

kamenergo.ru/invest/raskrytie-informatsii/ezhekvartalnye-otchety/ Банковские реквизиты

Банковские реквизиты

для оплаты расходов, связанных с изготовлением копий документов:

Место нахождения: 410031, г. Саратов, ул. Первомайская, д. 42/44

ИНН 6450925977

КПП 997450001

Получатель: Публичное акционерное общество «Межрегиональная распределительная сетевая компания Волги»

Р/с 40702810256020102436

К/с 30101810500000000649

БИК 046311649

Банк получателя: Саратовское ОСБ №8622

Требования о предоставлении копий документов могут быть направлены:

— по адресу электронной почты: [email protected];

— факсимильным сообщением по номеру: (8452) 28-34-82;

— почтовой связью по адресу: 410031, г. Саратов, ул. Первомайская, д. 42/44.

Способы получения копий документов:

Документы могут быть высланы почтовым отправлением или получены в Департаменте корпоративного управления и взаимодействия с акционерами ПАО «МРСК Волги».

Тел. для справок (8452) 30-25-31.

www.mrsk-volgi.ru/ru/aktsioneram_i_investoram/informatsiya_dlya_aktsionerov/

Горячая линия для акционеров

Ягоденко Надежда Анатольевна,

ведущий специалист отдела взаимодействия с акционерами и инвесторами

Тел.: (8452) 30-25-04

Старостина Ирина Яковлевна,

ведущий специалист отдела взаимодействия с акционерами и инвесторам

Тел.: (8452) 30-25-31

Вы также можете направлять свои вопросы:

по адресу электронной почты: [email protected]

факсимильным сообщением по номеру: (8452) 28-34-82;

почтовой связью по адресу: 410031, г. Саратов, ул. Первомайская, д. 42/44.

www.mrsk-volgi.ru/ru/aktsioneram_i_investoram/goryachaya_liniya_dlya_aktsionerov/

aom, Ниже разместил ссылку, есть форма заявления на покупку по 10 коп/акц., из размещаемой допки. Укажите какое количество хотите купить, перечисляйте деньги и вам продадут акции МРСК «Волги». Только не торопитесь, без толкотни, акций всем хватит 3,1 млрд акций на 310 млн руб.

aom, Ниже разместил ссылку, есть форма заявления на покупку по 10 коп/акц., из размещаемой допки. Укажите какое количество хотите купить, перечисляйте деньги и вам продадут акции МРСК «Волги». Только не торопитесь, без толкотни, акций всем хватит 3,1 млрд акций на 310 млн руб.

13.09.2017 16:19

ПАО «МРСК Волги»

Приглашение делать предложения (оферты) о приобретении размещаемых акций Публичного акционерного общества «Межрегиональная распределительная сетевая компания Волги»

www.e-disclosure.ru/portal/event.aspx?EventId=XJ1ISVi47kqj6Dt97C8DiA-B-B

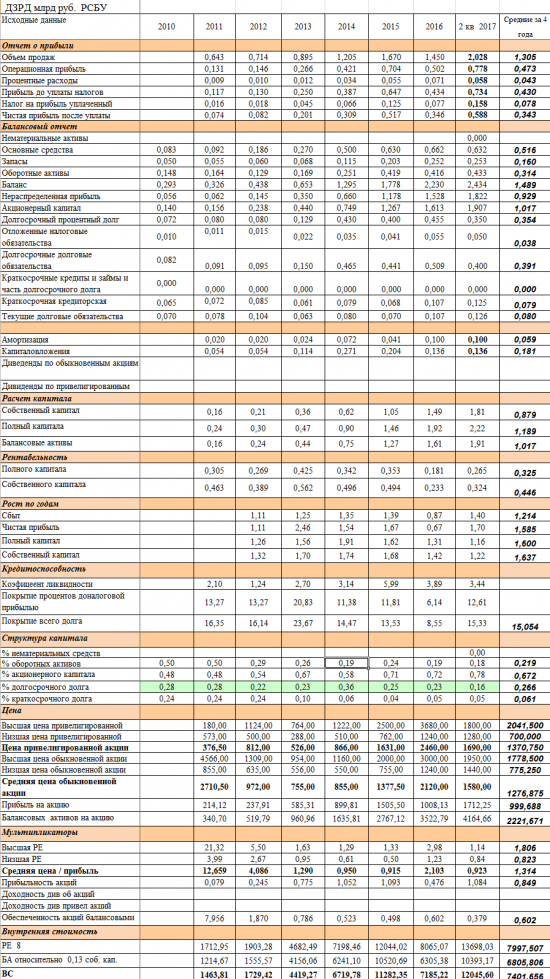

Сколько стоят акции Донского завода радиодеталей (ДЗРД)? Экспертная оценка БКС.

Сколько стоят акции Донского завода радиодеталей (ДЗРД)? Экспертная оценка БКС.13.09.2017 | Сколько стоят акции ДЗРД?

На ММВБ торгуются 373 компании. Примерно 100 из них хорошо известны участникам рынка – они входят в различные индексы, о них часто публикуют материалы и дают оценку их стоимости. Остальные около 270 компаний малоизвестны широкому кругу, так как малы по размеру, их акции неликвидны и так далее, причин много. Но все же они являются полноценными участниками торгов и иногда в этом списке можно найти сильные компании с отличными производственными показателями.

В данной статье речь пойдет о низколиквидных акциях Донского завода радиодеталей (ДЗРД).

По отраслевой принадлежности ДЗРД входит в структуру Департамента радиоэлектронной промышленности Министерства промышленности и торговли РФ и специализируется на производстве металлокерамических корпусов для сборки и герметизации интегральных схем для радиоэлектронной промышленности. Научно-техническая политика в отрасли направлена на создание и освоение электронных и радиоэлектронных технологий, соответствующих мировому техническому уровню.

В настоящее время по большинству технико-экономических показателей радиоэлектронный комплекс занимает одно из ведущих мест, в структуре всего оборонно-промышленного комплекса. Это значит, что выпускают не только гражданскую продукцию, но и электронику для техники, армии и флота.

Основные владельцы компании:

Председатель Совета директоров ДЗРД. Доля принадлежащих обыкновенных акций эмитента: 31,2%

Генеральный директор ДЗРД. Доля принадлежащих обыкновенных акций эмитента: 16,43%

Государственная корпорация по содействию разработке производству и экспорту высокотехнологичной промышленной продукции «Ростех». Доля принадлежащих обыкновенных акций эмитента: 44,04%

На рынке свободно обращаются примерно 9% обыкновенных акций. Принудительный выкуп вряд ли будет, ведь для этого нужно получить 95% обыкновенных акций, но владельцев трое, а не один. То, что у руководства компании большие пакеты голосующих акций, безусловно, хорошо. Они сами собственники актива, которым управляют, и от них зависят ключевые решения по развитию компании.

ДЗРД публикует только отчетность по РСБУ, но так как нет подконтрольных и дочерних компаний, то для оценки она вполне подходит.

Размер

Компания небольшая. Размер активов в 2017 году: 2,434 млрд руб., объем сбыта 2,028 млрд руб.

Рост

В среднем рост сбыта и чистой прибыли составили 30-40% в год, а капитал растет еще быстрее. В 2016 году сбыт и чистая прибыль упали, но в 2017 году рост возобновился.

Рентабельность

Рентабельность полного капитала 32%, а собственного 44%. Показатели роста и рентабельности сравнимы с показателями лидеров торговли и фармацевтики.

Стабильность

Данных не много, но все же компания показывает стабильный рост с редкими периодами остановки роста.

Кредитоспособность

Основные долговые коэффициенты полностью соответствуют консервативному подходу оценки. Устойчивость финансового положения не вызывает сомнений. В 2014 году долгосрочный долг в структуре капитала превышал норму в 33%, но в дальнейшем ситуация выровнялась.

Акционерный капитал

Имеют обыкновенные и привилегированные акции, количество акций стабильно.

Дивиденды

Компания не платила и явно не собирается платить дивиденды, так как есть куда вкладывать.

Чистая прибыль, реинвестированная в капитал компании, приносит акционерам 30 и более процентов прибыли на собственный капитал в год, при средней рыночной норме рентабельности собственного капитала компаний РФ 13%.

Если компания отдаст часть своей чистой прибыли в виде дивидендов, то потеряет максимальные возможности для интенсивного роста производства, или же ей придется занимать деньги для развития и отдавать проценты и долг, а это дополнительная финансовая нагрузка.

Получив дивиденды, не многие из акционеров смогут вложить эти средства под 30 % годовых на фондовом рынке, как это делает ДЗРД, инвестируя прибыль в свое производство.

В уставе компании установлено:

«…владельцы привилегированных акций типа А имеют право на получение ежегодного фиксированного дивиденда. Общая сумма, выплачиваемая в размере 10% чистой прибыли по итогам последнего финансового года, разделенной на число акций, которые составляют 25% уставного капитала Общества. При этом, если сумма дивидендов, выплачиваемая акционерным Обществом по каждой обыкновенной акции в определенном году, превышает сумму, подлежащую выплате в качестве дивидендов по каждой привилегированной акции типа А, размер дивиденда, выплачиваемого по последним, должен быть увеличен до размера дивиденда, выплачиваемого по обыкновенным акциям.»

В соответствии с уставом совет директоров ежегодно предлагает выплатить дивиденды по привилегированным акциям, а собрание акционеров не принимает решение о выплате. Например, в 2017 году предлагали выплатить 302,48 руб. на привилегированную акцию. Это доходность в 17,8% по текущей цене в 1700 руб.

Рецензия

Компания умеет стабильно зарабатывать, показывает существенный рост сбыта, прибыли и капитала, имеет устойчивое финансовое положение. Для долгосрочного инвестора это привлекательная компания, так как быстрорастущий капитал вкладывается под очень большой процент. Прошлые результаты компании отличные, настоящие – подтверждают продолжение тренда роста, будущее – как минимум хорошее, пока идет перевооружение армии и флота.

Внутренняя стоимость

Для нахождения внутренней стоимости использованы средние показатели по рынку в целом:

1) Ставка капитализации прибыли Р/Е = 8

2) Ставка капитализации собственного капитала (относительно среднерыночной рентабельности собственного капитала 13%). Рентабельность собственного капитала ДЗРД в среднем 32%, то есть превышает среднерыночную норму на 19%. Это превышение есть не что иное, как экономический гудвилл компании, позволяющий ей вкладывать собственный капитал под процент гораздо больший среднерыночного. А это значит, что собственный капитал ДЗРД нужно оценивать дороже, чем собственный капитал среднестатистической компании РФ зарабатывающей 13% годовых.

Формула вычисления стоимости собственного капитала учитывает это обстоятельство: рентабельность собственного капитала ДЗРД делим на среднерыночную рентабельность и умножаем на собственный капитал, приходящийся на одну обыкновенную акцию ДЗРД. В нашем случае для простоты примем, что собственный капитал на акцию равен балансовым активам на акцию компании.

Внутренняя стоимость получена, как средняя из двух рассчитанных выше величин (блок «Внутренняя стоимость» в сводной таблице).Расчеты за 2017 год показывают, что внутренняя (справедливая) стоимость обыкновенной акции ДЗРД составляет 12045 рублей. Разница с рыночной оценкой в 1580 рублей огромна.

Кто-то может не согласиться с такими расчетами, но для наглядности можно перенести темпы роста ДЗРД на любую более-менее известную компанию, например, пребывающий ныне в застое Магнит. Становится понятно, что оценка прибыли по Р/Е=8 более чем консервативна. Даже в нынешних условиях цена Магнита ниже Р/Е=15 не опускается.

Мультипликаторы

Обратите внимание, в настоящее время рыночная цена обыкновенной акции ниже прибыли на акцию, так что Р/Е =0,92. Прибыльность акции ДЗРД составляет 1/0,9=111%. Это явление наблюдалось в 2014 и 2015 годах.

Вывод

Очень трудно с логической точки зрения объяснить такую низкую цену у быстрорастущей компании. Скорее всего, дело в неизвестности компании широкому кругу участников рынка, а также ее малых размерах. Однако размер с годами увеличится, а данный материал познакомит участников рынка с компанией.

На фондовом рынке есть общепринятые стандартные инвестиционные инструменты – это акции и облигации известных компаний, а есть «нестандартные», типа ДЗРД, о которых мало кто знает и мало кто рассматривает как инвестиционный инструмент. По моему мнению, при тщательном выборе «нестандартные» инструменты могут дать прибыль в десятки раз больше, чем стандартные. Кто знает, может через несколько лет ДЗРД будет общепризнанной компанией роста с соответствующей рыночной оценкой, тем более все необходимое для этого у компании есть.

Купив акцию обыкновенную ДЗРД, инвестор приобретает долю в отличной компании по привлекательной цене, а это именно то, во что постоянно вкладывали деньги общепризнанные мэтры фондового рынка Бенджамин Грэхем и его ученик и последователь Уоррен Баффет.

БКС Экспресс

Николай Наразин

https://bcs-express.ru/novosti-i-analitika/skol-ko-stoiat-aktsii-dzrd

Суд признал «Трансаэро» банкротом

13 сентября, 11:16

САНКТ-ПЕТЕРБУРГ, 13 сентября. /ТАСС/. Арбитражный суд Санкт-Петербурга и Ленинградской области признал банкротом авиакомпанию. «Трансаэро» и ввел процедуру конкурсного производства, передает корреспондент ТАСС из зала суда.

«Признать компанию „Трансаэро“ несостоятельным банкротом, открыть процедуру конкурсного производства сроком на 6 месяцев до 13 марта 2018 года», — сказал судья.

В декабре 2015 года по иску Сбербанка в компании была начата процедура банкротства — наблюдение.

Признаки преднамеренного банкротства

В ходе заседания представитель управляющего сообщил, при анализе деятельности компании были выявлены признаки преднамеренного банкротства. По его словам, финансовые проблемы в «Трансаэро» начались еще в 2012 году. «Имеются признаки преднамеренного банкротства, показатели были низкими с 2012 года, было ухудшение финансового состояния должника, искажение бухгалтерской отчетности, переоценка активов. С 2012 года финансирование должника велось за счет кредитно-денежных средств, необходимо было обращаться с заявлением о банкротстве», — сказал представитель управляющего.

Кроме того, с момента начала процедуры наблюдения произошло существенное снижение активов. «Годовой баланс по итогам 2016 года — активы должника — составляли более 67 млрд рублей, за 2017 год отчетность не представлялась. Произошло существенное снижение активов, на 2015 год они составляли более 73 млрд рублей», — сказал он.

По его словам, включенные требования кредиторов составляют 329 млрд рублей.

Представитель должника — «Трансаэро» — отметил, что в данный момент в компании числится 730 работников, однако большинство из них находятся в долгосрочных отпусках. Фактически работают 65 человек, это сотрудники юридического, кадрового, финансового, экономического и бухгалтерского отделов.

По словам представителя должника, компания владеет девятью самолетами, однако лишь один борт находится в России. «В собственности должника должно находится девять бортов, но на территории Российской Федерации зарегистрирован один, он находится во Внуково. Мы не можем отследить, куда они делись, многие летали по разовым разрешениям», — сказала представитель, добавив, что, по ее данным, один борт находится в Гонконге, еще один — на Украине.

Подробнее на ТАСС: http://tass.ru/ekonomika/4557881 12.09.2017 16:16

12.09.2017 16:16

ПАО «МРСК Волги»

Итоги осуществления преимущественного права приобретения ценных бумаг

2.1.1. Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг: акции обыкновенные именные бездокументарные

2.1.4. Количество размещаемых ценных бумаг и номинальная стоимость каждой ценной бумаги: 8 996 857 669 (Восемь миллиардов девятьсот девяносто шесть миллионов восемьсот пятьдесят семь тысяч шестьсот шестьдесят девять) штук номинальной стоимостью 10 (Десять) копеек каждая

2.1.5. Способ размещения ценных бумаг: открытая подписка

2.1.6. Цена размещения ценных бумаг лицам, имеющим преимущественное право их приобретения: 10 (Десять) копеек за одну акцию

2.1.8. Дата, на которую составлялся список лиц, имеющих преимущественное право приобретения размещаемых ценных бумаг: 05 сентября 2016 года

2.3. Срок действия преимущественного права:

Дата начала срока действия преимущественного права приобретения размещаемых ценных бумаг: 09 ноября 2016 года

Дата окончания срока действия преимущественного права приобретения размещаемых ценных бумаг: 04 сентября 2017 года

2.4. Количество дополнительных акций Общества, размещенных в результате осуществления преимущественного права их приобретения: 5 891 257 586,807941 (Пять миллиардов восемьсот девяносто один миллион двести пятьдесят семь тысяч пятьсот восемьдесят шесть целых восемьсот семь тысяч девятьсот сорок одна миллионная) штук

2.5. Количество дополнительных акций Общества, оставшихся к размещению по открытой подписке после размещения акций лицам, включенным в список лиц, имеющих преимущественное право приобретения дополнительных акций Общества:

3 105 600 082,192059 (Три миллиарда сто пять миллионов шестьсот тысяч восемьдесят две целых сто девяносто две тысячи пятьдесят девять миллионных) штук

2.6. Дата подведения итогов осуществления преимущественного права приобретения размещаемых ценных бумаг: 08 сентября 2017 года

www.e-disclosure.ru/portal/event.aspx?EventId=0cw818N0tE-Ckth8f1szOpA-B-B