t.me/borodainvest

НМТП отчиталась за 2 квартал 2020 года по МСФО. Коронавирус не обошел стороной и бизнес порта, который сильно завязан на перевалку в том числе нефти. Показатели упали достаточно существенно:

— выручка сократилась на 20%;

— EBITDA упала на треть;

В случае с НМТП стоит повторить тезис, который я часто применяю в отношении интересных и качественных компаний. Да, показатели под давлением вируса значительно упали. Но ничего критического не произошло, компания осталась прибыльной с очень большим запасом. Это отражает качество и уникальность ее бизнеса. При этом уже сейчас экономика начинает восстанавливаться, что обязательно найдет отражение в будущем восстановлении прибыли.

Этот тезис был бы совсем хорош если бы под давлением кризиса котировки упали. Но нет, вместо этого в июле они обновили исторические максимумы! Виной всему, как обычно, дивидендные инвесторы. Транснефти очень требовались деньги на собственную инвестиционную программу, поэтому она выкачала рекордные дивиденды из дочки. Увы, но столь большой размер выплат разовый, так как очевидно, что продавать по дочернему порт ежегодно компания не в силах. Впрочем рынок достаточно быстро вернул дивидендщиков и акции после рекордной выплаты (как же так?) упали почти на 30%.

Я считаю, что даже в сложный год, за счет эффективности, долларовых тарифов и низкого долга (который очень сильно сократился) компания сможет платить 0,7 рубля дивидендов на акцию, что даст консервативные 7,5 — 8% ДД. И это в кризис. При восстановлении экономики компания сможет легко платить акционерам примерно рубль дивидендов, что рано или поздно приведет к ее переоценке.

Мультипликаторы не высокие: EV\EBITDA = 4.7 Debt\EBITDA = 0.25 (вырастет до 0,6 уже в третьем квартале из за выплаты дивиденда) P\E = 6.3 И они еще улучшатся по мере выхода экономики на прежние темпы роста!

НМТП это очень качественный и устойчивый, но консервативный актив. Стабильный бизнес, которому нет реальной альтернативы (платный мост), долларовые тарифы защищающие от девальвации рубля, умеренные мультипликаторы, достаточно высокие дивиденды и возможность (теоретическая) их нарастить — все это должно привлекать консервативного инвестора.

Из минусов: не самый дружелюбный мажоритарий (который почему-то исправился в последние годы), отсутствие возможности органически значительно расширить бизнес. (только за счет приобретений)

Кажется, что НМТП идеально подходит на роль консервативной, но очень качественной дивидендной истории для диверсифицированного портфеля.

Не является индивидуальной рекомендацией

Роман Ранний,

Роман, ты чего его продал-то? у тебя же был в портфеле.

4Give, Транснефть кажется более перспективной

Роман Ранний,

Роман, а в чём перспективы трубы?

4Give,

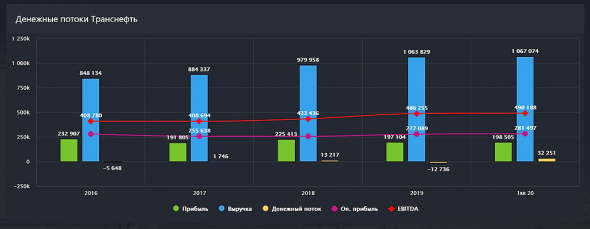

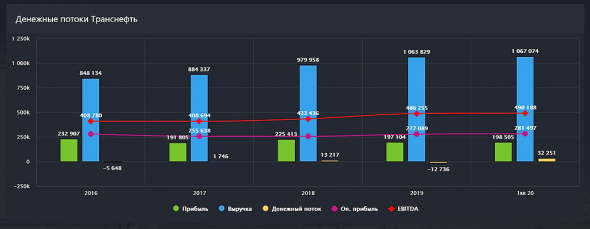

1 Показатели НМТП, показывают такую же стабильную динамику как и Транснефть, только после продажи НЗТ они должны ухудшится

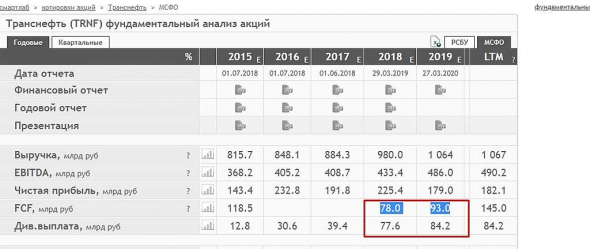

2 Ожидаемая див. дох. Транснефти по итогам 2020 и далее, выше чем у НМТП (7.8% Транснефть против 5% у НМТП) Существенная разница.

Роман Ранний,

Роман,2 пункт ни о чём.Надо FCS и Операционку.За счет чего будут наращивать?

4Give, не пойму в чём проблема FCF более чем достаточен

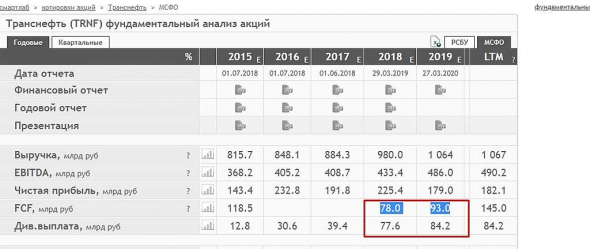

smart-lab.ru/q/TRNFP/f/y/

Роман Ранний, за счет чено расти будем?

4Give, текущий FCF без роста, обеспечивает див. дох. на 2.8% выше чем у НМТП, куда ему ещё расти?![]()

Роман Ранний, псевдооблигация?

4Give, можно и так сказать

Роман Ранний,

Роман, я к чему всё это-рыба всегда ищет, где глубже… когда все точки над i расставлены по дивам трубы, не лучше ли её продать и купить, скажем, газпром по привлекательной цене? или ВТБ? Да, рентабельность не айс, и у руля не те люди… Но цена-то!!! Интересно твоё мнение.

4Give,

Газпром очень интересен, но есть 2 вопроса:

1 СП-2 достроят или нет? я считаю что риск того что не достроят очень большой

2 Газификация — новый капекс, капекс это давление на котировки.

Если на второе ещё можно закрыть глаза, то пока не будет ясности с первым покупать нельзя!

Втб — кто сказал что он очень дешёвый? Втб дешёвый потому что там не учитывают огромное количество префов.

Возьмите всю прибыль которую зарабатывает ВТб и разделите в равных пропорциях между всеми владельцами акций(ап и ао).

Кроме того менеджмент уже обещал 50% на дивиденды, ну и где они? ![]()

Роман Ранний, ну вот давайте всерьёз рассуждать. Предположим, запретят достраиватт СП2. И тогда уважаемые европейскоие нефтегазовые компании, которые вложили ~9 ярдов туда, просто проглотят обиду и спишут долги?

Pavel Pavlovich, Кроме того если строительство прекратят то Россия(Газпром), может остаться без компенсации. И ни один суд в мире не обяжет выплачивать компенсацию.

С Мистралями просто обстановка была ещё не такая напряжённая поэтому выплатили.

Вот вам пример: Москва дала Киеву долг в 3 млрд. и уже 5 лет не может их взыскать

news.rambler.ru/ukraine/43581913-pochemu-moskva-bolee-pyati-let-pytaetsya-vzyskat-s-kieva-3-mlrd-gosdolga/

Думаю что и нечего они не смогут взыскать.

Куда обращаться? в какой суд? если все суды принадлежат противнику?

Или вот пример:

Высокий суд Лондона назвал Хуана Гуаидо законным президентом Венесуэлы, тем самым фактически отклонив иск Каракаса о возвращении хранящихся в Британии слитков золота на 930 миллионов евро, которые венесуэльские власти намеревались направить на борьбу с коронавирусом.

ria.ru/20200702/1573804261.html

Объявят Путина незаконным правителем и всё долги можно не отдавать.

Роман Ранний, вопрос про Engie, OMV, Shell, Uniper и Winters hall. Они вложили свои кровные. А в случае прекращения проекта будут взыскивать с бюджета Германии. И все немецкие политики понимают, как это может сказаться на выборах… Поэтому думаю, бабло опять победит зло.