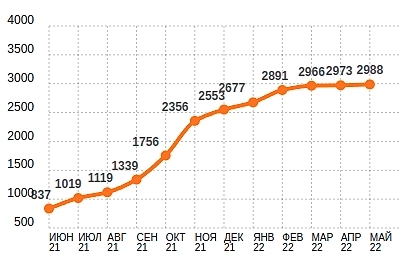

На «Роснефть» и ее дочерние компании приходится около двух третей от общего сокращения нефтедобычи в России с начала спецоперации в Украине. Суточная добыча российской нефти на середину мая упала на 830 тысяч баррелей по сравнению с февралем, в том числе добыча на проектах «Роснефти» снизилась на 560 тысяч баррелей,- Bloomberg.

Олег Кузьмичев, ну вот, видишь, а ты думал что Роснефть самая привлекательная из всех😁

Непонятно почему именно Роснефть то больше всех под сокращением

Тимофей Мартынов, надо изучить)