19 февраля 2024, 11:47

План по первичным размещениям облигаций на неделю с 19.02 по 25.02.24

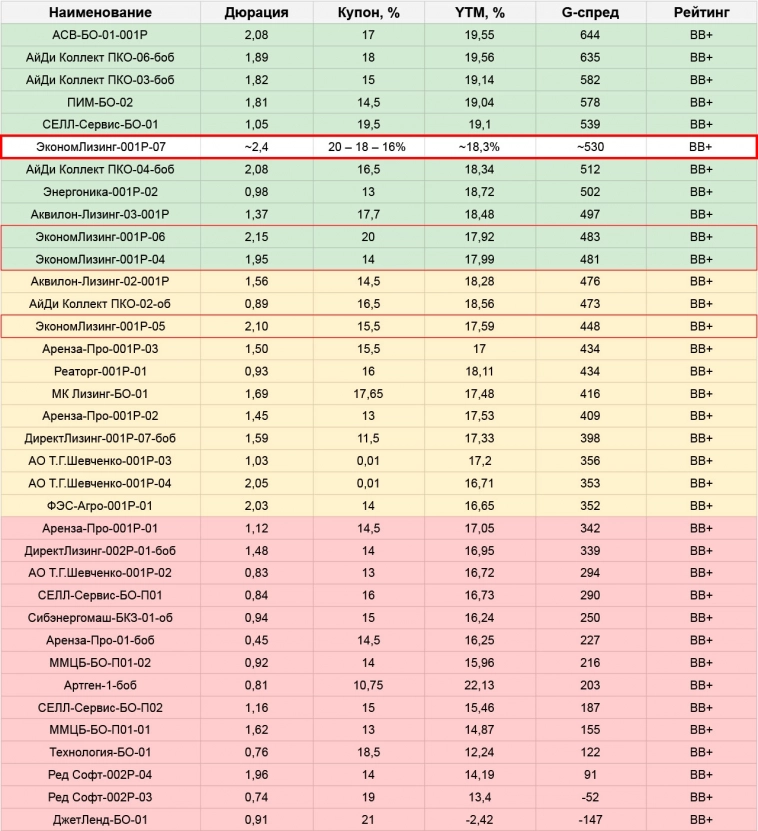

🚜Эконом Лизинг: BB+, купон квартальн. 20–18–16% (YTM~18,3%). 3 года, 100 млн.

Лесенка, первые две ступеньки купона по полгода. Символически лучше прошлого выпуска RU000A1078Y6 Проблема, что он так и не вышел из-под номинала, хотя параметры были вполне адекватные, и по кредитному качеству к Эконому вопросов нет: долговая нагрузка без экстрима, в апреле-24 погашение на 200 млн., но новый выпуск + денежная позиция на балансе его перекрывают

Из интересного, у них на балансе абсолютно всегда лежит кэш примерно на сумму годового запаса процентов к уплате. Что в этом хорошего для бизнеса – не представляю, но в плане платежеспособности тоже плюсик

Второе, что если прошлый ЭкономЛиз на размещении давал больше премии к своим выпускам, то в новом – остались символические ~50 б.п. Объем скромный и его, конечно, разберут, но по совокупности – параметры, лесенка, неудачная аура предыдущего выпуска – участвовать не планирую

🪨Уральская сталь: A/AA-, купон 7,25-7,5% квартальный (YTM~7,4-7,7%), 2 года, 300 млн. CNY

Про нее см. в посте про юаневые бумаги

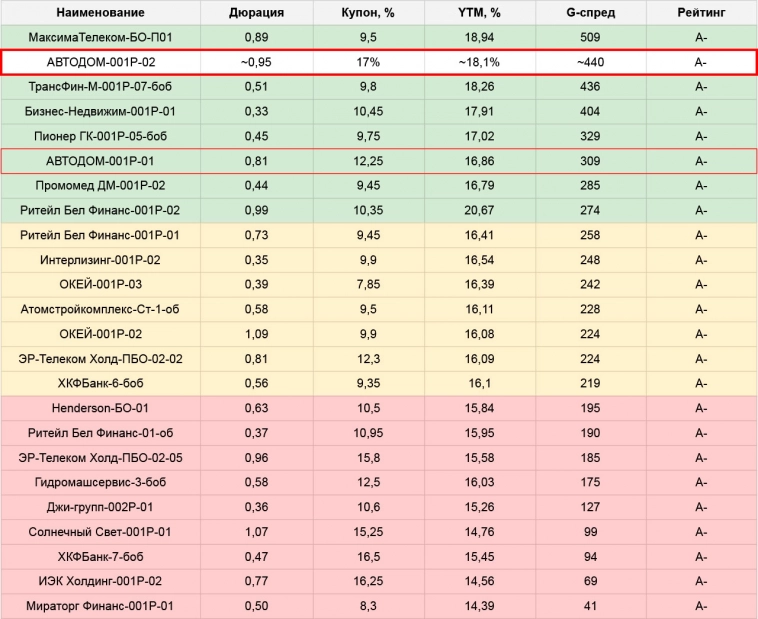

🚗Автодом: A-, купон 17% квартальн. (YTM~18,1%), 1 год, 5 млрд.

У меня нет понимания, куда пойдет их бизнес. С одной стороны, сектор не в лучшем состоянии, с другой – приобретение активов Мерседеса должно как минимум поддержать, а возможно и стать точкой роста. Но прогнозировать не готов, поэтому смотрю только на параметры самого выпуска

И тут тоже ситуация на подумать. Колл через 1 год. В коротких A- таких доходностей нет (кроме Максимы), и даже в BBB – единичные варианты. Шансов на апсайд, в голой теории тоже нет из-за длины. Но есть контрпримеры: ИЭК RU000A107E08, Афанасий RU000A107225, которые вполне себе хорошо пошли. Моторика RU000A1071Q7 похуже, но она слабее по параметрам

Смысла брать до погашения не вижу, а вот спекулятивно попробовать можно, тем более под номинал короткий выпуск с купоном выше ставки ЦБ уходить тоже не должен (а если уйдет, то станет совсем интересным для покупки). Смущает только большой объем – может надолго затормозить расторговку и снизить доходность даже в сценарии с апсайдом

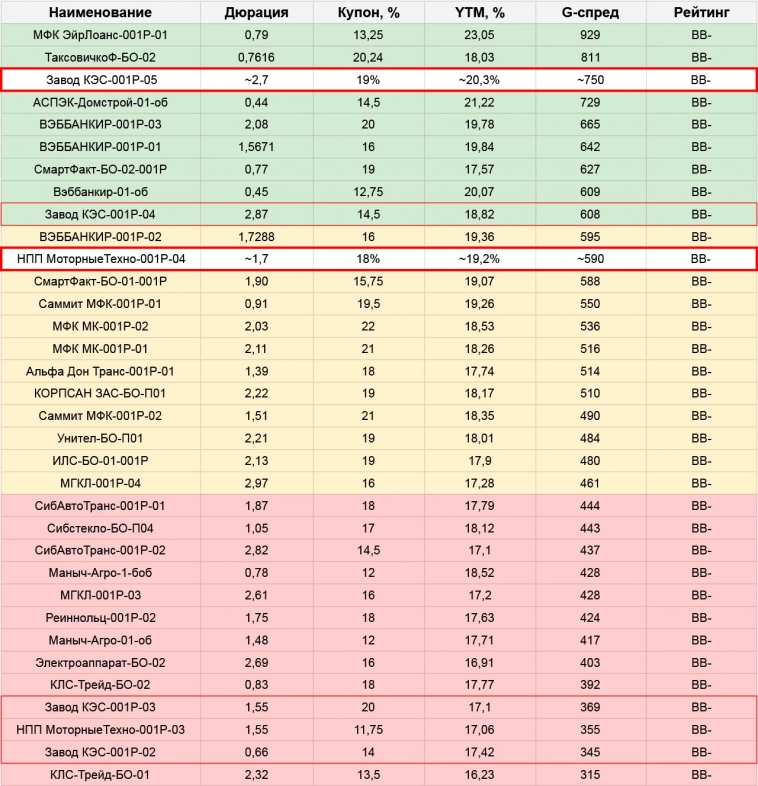

💧Моторные технологии: BB-, купон 18% квартальный (YTM до 19,2%). 2 года, 220 млн.

Производят моющее оборудование, в основном для авто. Сосед недавно размещавшегося Аквилона, сравним по размерам, но не лизинг, и это уже большой плюс. В 2023 бизнес подрос и выровнял долговую нагрузку, за что вполне обоснованно получил +1 ступеньку рейтинга от Эксперта. Основная претензия агентства – сделки со связанными сторонами (кредит на свое имя отдали другим конторам собственника). Для ВДО ситуация типовая, не они первые...

С начальным купоном 19% было бы совсем интересно, с итоговым 18% – приемлемо. В хорошем сценарии должны бы прийти как минимум в район Альфа-Дона, а свой RU000A103U69 и вовсе торгуется в самом низу группы

Драйверы – реальный сектор, который обычно ценится выше среднего, и приемлемое для BB кред.качество. Заявки – в Рикоме, основной объем разобрали довольно быстро – но это было еще до объявления финального купона. Периодически появляются небольшие объемы, видимо от тех, кто рассчитывал на 19% – если прям надо, то еще можно половить

🔩 Завод КЭС: BB-, купон 19% квартальный (YTM~20,3%), 5 лет, 200 млн.

По нему был обзор в августе – в плане финансового положения с тех пор ничего не изменилось. Выпуск продают с идеей, что портфель заказов вырос, продолжает расти, и вот уже скоро транслируется в рост выручки-прибылей. Собственник – очень контактный, за что был любим завсегдатаями рынка ВДО даже в более сложные для Завода периоды, а сейчас – тем более (что не аргумент для покупки в холд, но важный фактор спекулятивно)

Сомнений в быстром апсайде у меня нет. Сложность в том, что ажиотаж большой, а организатор – ИВА, они раздают без предзаказов, пропорционально объему заявок. Выпуск 200 млн., стандартный спрос на сильные ВДО – заметно больше 1 млрд. Поэтому на хоть сколько-то большую аллокацию рассчитывать не приходится

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой вызывает изменения и в других классах активов. В...

10.03.2026

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции. Поддержку оказывает позитивная динамика инфляции, негатив...

10.03.2026

Добрый день, вы забыли указать в организаторах Бизнес Альянса «Иволга Капитал». (Bonds.Finam.RU — информация о российском рынке облигаций Выпуск: БИЗНЕС АЛЬЯНС-001Р-04 (в обращении))

Так-же насколько мне известно, Диалот не является организатором данных размещений.