Самолет — получится ли взлететь выше рынка в 2024 году?

ГК Самолет продолжает шокировать рынок. Продажи недвижимости в январе выросли на 30% (г/г), из них 50% продаж — семейная ипотека, 6% — IT (обе эти программы власти обещают продлить летом). Получится ли у застройщика реализовать амбициозные планы в 2024 году, расскажем в статье.

Самолет – крупнейший девелопер России по объемам текущего строительства. В Группу входят агентство недвижимости Самолет Плюс, фонды коммерческой и арендной недвижимости, ИЖС, курортная недвижимость и другие сегменты. Компания занимает лидирующие позиции по объемам текущего строительства не только в московском регионе, но и по всей стране. Представительства открыты в более чем 300 городах РФ и СНГ.

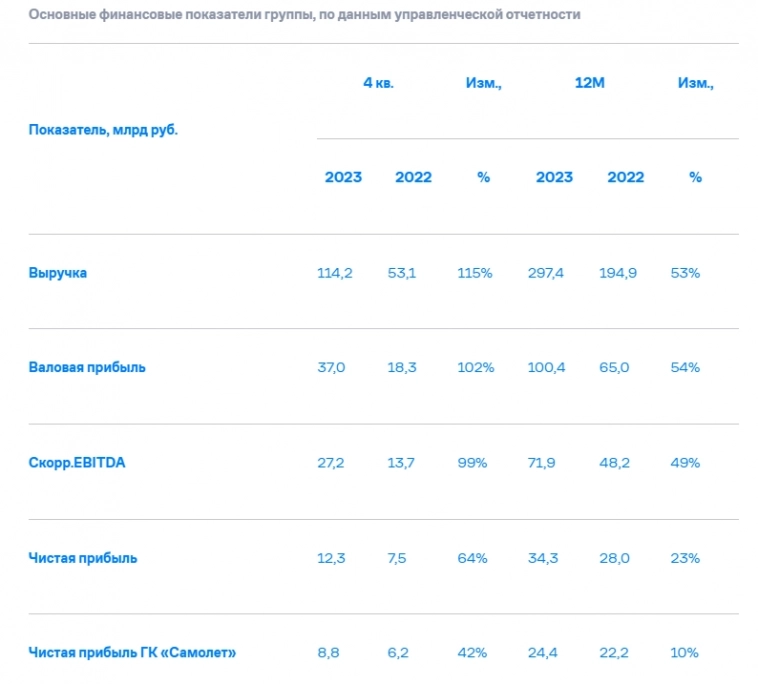

Финансовые результаты за 2023 год:

- Выручка: ₽297.4 млрд, +53%(г/г)

- Валовая прибыль: ₽100.4 млрд, +55% (г/г)

- Скоррек. EBITDA: ₽71.9 млрд, +49%(г/г)

- Рентабельность по EBITDA: 24%

- Чистая прибыль: ₽34.3 млрд, +23% (г/г)

- Чистый долг/EBITDA: 1.07х (1.6х годом ранее)

Результаты оказались выше ожиданий, благодаря рекордной реализации жилплощади в новостройках. Спрос со стороны населения активизировался в IV квартале из-за ожиданий ужесточения условий по льготной ипотеки. Кроме этого, росту финансовых результатов способствовали продажи ГК МИЦ, которую Самолет купил в конце года.

Операционные показатели за 2023 год:

- Объем продаж новостроек: ₽287.4 млрд (1 574.7 тыс. кв м.), +47%(г/г)

- Общее количество контрактов: 39.2 тыс, +61%(г/г)

- Доля контрактов по ипотеке 89%

- Средняя цена за 1 кв метр: ₽187.3 тыс, +9% (г/г)

Дивиденды

Дивидендная политика компании учитывает долговую нагрузку. Если чистый долг/скорр. EBITDA меньше 1.0x, на выплату направляется не менее 50% чистой прибыли по МСФО. При показателе от 1.0х до 2.0х – не менее 33%. При любой долговой нагрузке – не менее ₽5 млрд.

В 2022-2023 годах дивидендные выплаты были приостановлены. Если компании решит вернуться к выплатам, ДД будет не более 2%.

Акции

Котировки акций перешли к росту с сентября 2021 года, с июля прошлого года находятся в боковике (₽3700-3800).

Доходность бумаг за последний год +45.03% – выше средней по сектору (+36.8%).

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

- P/E: 16.2/ -23.46 / 14.41

- P/S: 1.13 / 10.31 / 2.62

- EV/EBITDA: 4.96 / -35.98 / 5.44

По мультипликаторам компания оценена выше справедливых значений.

Аргументы за

1. На 2024 год у Самолета амбициозные планы. По прогнозам менеджмента продажи от года к году должны увеличиться на 70%, до 2.7 млн кв м; прирост выручки – на 68%, до ₽0.5 трлн, EBITDA – удвоиться, до ₽130 млрд; долговая нагрузка не превысить 1.2х. По словам руководства, в оценку уже включены риски сворачивания массовой льготной ипотеки.

2. В отличие от конкурентов компания продает 90% квартир под ключ (с ремонтом и мебелью), что выгодно отличаете ее предложение от квартир с черновой отделкой.

3. Платформа Самолет Плюс (цифровой сервис по сделкам с недвижимостью в РФ) в этом году может выйти на pre-IPO, само первичное размещение запланировано на 2025 год.

4. В конце прошлого года компания объявила о новой программе обратного выкупа на 2024 год в размере ₽10 млрд, что положительно для котировок.

5. В декабре бумаги ГК Самолет были включены в состав индексов МосБиржи и РТС.

6. Население традиционно продолжает инвестировать деньги в бетон.

Риски

1. Жесткая ДКП, замедление в экономике, падение спроса – мешают развитию застройщиков и негативно влияют как на продажи, так и на стоимость кв метров, а, значит, снижение маржинальности застройщиков неизбежно.

2. У Самолета большая зависимость от ипотеки – доля контрактов 89% от всех сделок. Драйвером роста всегда была льготная ипотека. Президент пообещал продлить льготную семейную ипотеку, но пойдет ли ЦБ на встречу, – большой вопрос. У регулятора другая задача – охладить рынок недвижимости любыми способами. Финвласти говорят об адресной господдержке семей. Но пока видим только ужесточение мер: увеличен первоначальный взнос, повышена процентная ставка, внедрен принцип «одна льготная ипотека в одни руки», сокращен максимальный размер кредита до ₽6 млн – все это уже привело к перетоку покупателей в сегмент эконом-недвижимости.

3. У застройщика будет расти долговая нагрузка. В презентации к новому выпуску облигаций Самолет раскрыл параметры общего долга. За второе полугодие 2023 года совокупный чистый долг с учетом проектного финансирования вырос более чем втрое, до ₽245 млрд, а соотношение совокупного чистого долга/EBITDA с 1.5х подскочило до 3.4х. Рост долговых обязательств обусловлен активным запуском новых проектов и привлечением во 2П23 более дорогих необеспеченных кредитов в проектном финансировании.

4. В 2024 году, высоковероятно, увеличение процентных расходов на фоне прогнозируемого спада на рынке новостроек, ужесточения условий господдержки ипотеки, сохранения высокой ключевой ставки. Расходы на обслуживание долга могут составить около ₽ 70 млрд, что нивелирует прирост EBITDA.

Среднесрочный план

Если посмотреть глобально, то видно, что после пробоя зоны 3900 идёт ретест к промежуточному уровню 3640. Поэтому, следим за реакцией цены на этот уровень.

Если будет остановка в виде небольшого боковичка, будем работать от неё по паттерну т.е. импульсный пробой боковика, плавный ретест и собственно, поиск точки входа.

Цели движения – обновление уровня 4200, затем зона 4640.

О шортах подумаем только после выхода ниже зоны 3415.

Это не прогноз движения цены, а мой план действий.

Резюме

Самолет — интересный инвестиционный кейс в секторе Real Estate. В декабре прошлого года СЕО Антон Елистратов объявил, что рассматривает предложения о покупке универсального банка. Подробностей пока нет. Но если сделка состоится, это откроет возможности к финансированию и выдачи льготной ипотеки.

Сейчас интерес к бумагам застройщика обусловлен не мультипликаторами и дивидендной доходностью, а быстрорастущим бизнесом. Но в нынешних условиях строительному сектору расти очень тяжело.

Главными драйверами для котировок в 2024 году будут снижение ключевой ставки и промежуточные операционные результаты, которые покажут, способна ли компания достичь заявленных целей.

*не является ИИР

_______

🟢 Смотрите другие идеи по рынку в нашем telegram-канале

🔴 Мой метод торговли ТрейдКод4

👉 Если было полезно, поставьте, пожалуйста, лайк)