Мои итоги декабря и четвертого квартала

Начнем с традиционной таблицы

Глядя на эту таблицу, меня больше всего удивляет строка «Максимальная просадка». Такой просадки у меня не было ни в один из годов торговли с октября 1998-го. Если посмотреть на первую таблицу, приведенную в годовом обзоре за 2022-й год, то можно увидеть близкие -5,7% в 2017-м. Но та просадка была получена на торгуемом в 2012-9.11.2017 объеме в 1,2 раза меньше текущего и того, что был в 2008-2011-м. Я об этом писал на этом сайте в обзоре 2017-го и те, кому интересно, почему так, могут перейти по приведенной ссылке. И просадка -5,7% была получена до 8 ноября, и если б объем был таким же, как с 10 ноября 2017-го по декабрь 2023-го, то она была бы -6.8%. В-общем, год у меня получился «нулевым», как по доходности, так и по просадке. По доходности такие «нули» далеко не первый раз (см. 2012-2014 из первой ссылки), а вот с такой маленькой просадкой год закончен впервые за 25 лет и три месяца торговли. Более подробно мы разберем результаты моей торговли в годовом обзоре, который по традиции будет опубликован после официального объявления декабрьской инфляции.

«Русский Баффет» закончил декабрь -2.46% и +42.87% с начала года. Для сравнения, если не убирать данные с 25.07 по 11.08, рост индекса Мосбиржи составил +43.87%. Состав «Русского Баффета» в 4 квартале был:

SBER – 1/3,

CHMF, MOEX – по ¼,

SNGS, VTBR – по 1/12.

Доходность стратегии Стань квалифицированным инвестором! в декабре составила +0.46% и +7.65% с начала года. Как я уже писал в ноябрьском обзоре, это говорит о том, что основной минус в Спот+”синтетика” дал GMKN, да и по годовым итогам видно, что именно он основной «вредитель» 2023-го года на этой части моего портфеля. Почему? Да потому что его рост в 2023-м с удалением данных с 25.07 по 11.08 и дивидендов составил всего +3.0% ( SBER +76.3%, GAZP -4.3% ).

Все мои портфели стратегий на Финаме автоследование в 2023-м году отстали от индекса Мосбиржи из-за того, что в них наибольшею долю занимали активные стратегии, а не «купил и держи».

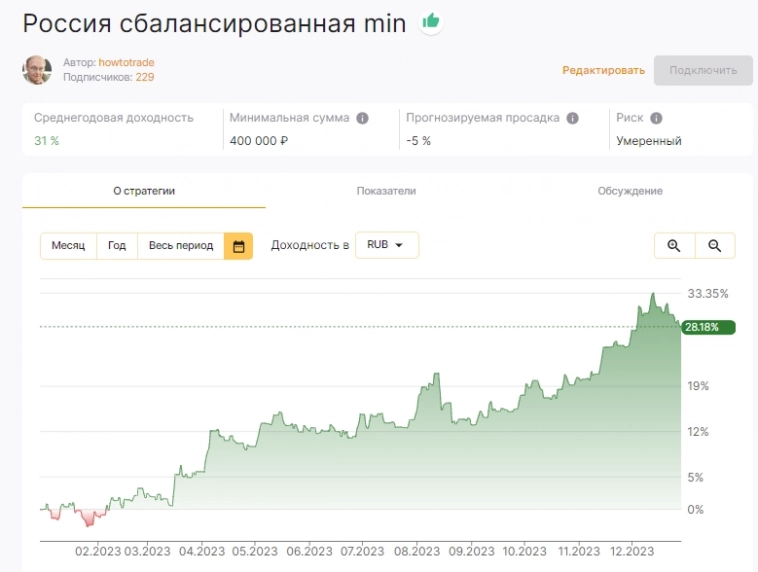

Отстал от бенчмарков мой «флагман» Россия сбалансированная min, в который на 400 тыс. поместились только Стань квалифицированным инвестором! (40%) и две стратегии на Si со статусом КСУР (клиент со стандартным уровнем риска), т. е. с гарантийным обеспечением почти в 2 раза больше биржевого

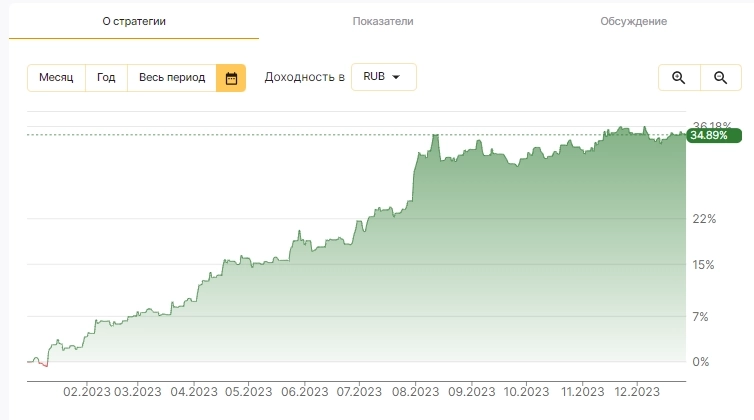

Аналогичная ситуация и на моем портфеле на 500 тыс. руб., в который попала только одна стратегия на Si со статусом КСУР и не попали стратегии «купил и держи» российские акции, которые в моем видении оптимального портфеля должны были занимать в 2023-м году 20%.

Не лучше и ситуация и на портфелях от 1 млн. рублей и от 1,5 миллионов рублей, она даже ухудшилась в 4 квартале из-за «пил» на рынке акций и в валютах

От 1 млн.

Немного лучше в 4 квартале была ситуация для большого портфеля, но и он по году от отстал от индекса Мосбиржи

Для моих индексов комона декабрь получился разным месяцем, для Gorchakoff Global Index +1.12% логично из-за роста S&P500 и в долларах, и в рублях, а Gorchakoff Micex Index показал -0.33%. Их результат-2023 с начала года составил:

Gorchakoff Micex Index + 33.78%

Gorchakoff Global Index + 38.79%

Кстати, диверсификация по стратегиям с разными подходами к торговле – это совсем не выбор нескольких авторов, лучших по доходности за последний год. Почему? Да потому что за такой период, как правило, лучшими по доходности являются стратегии из одного класса.

Более подробно итоги отдельных компонент этих индексов в 2023-м году мы обсудим на традиционном вебинаре 11 января

Так что ПРИМЕРНО +30% за 2023 год. Учесть вводы-выводы уже не судьба, не помню. А в декабре были акции и короткие ОФЗ(больше половины, — деньги от стратегий подготовил к переводу еще в ноябре). Так что маленький плюс был, какой — фииг его знает.

Для сравнения: мой результат за год =0; без просадок.

ПС: в том году я не торговал:))

Для меня теперь ориентир не индекс ММВБ с дивидентами или без, а просто фьючерс Si.

Из Ваших инвесторов никто не спросил, почему доходность ниже, чем у фьючерса Si? smart-lab.ru/mobile/topic/970156/