Газпром — взгляд из 2023 года.

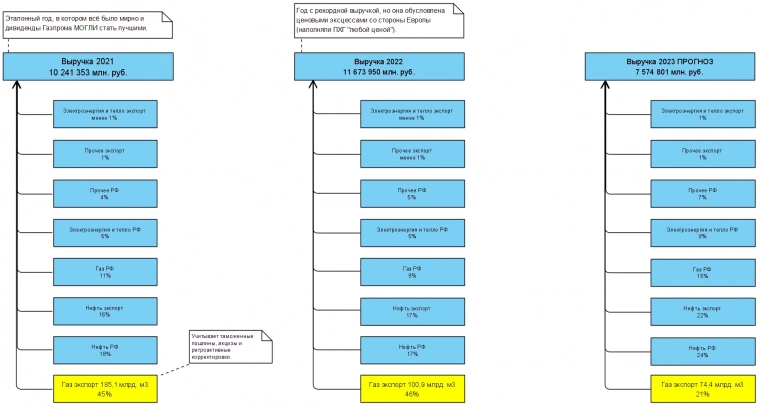

Верхнеуровневая структура выручки

Видно, что к концу 2022 года газовый экспорт составлял почти половину бизнеса Газпрома. Европейский рынок почему-то многие любят называть премиальным, а ведь премиальным он в своём штатном состоянии не был. Премию (по отношению к рынку Европы) за газ до середины 2021 года давал рынок Азии. Европейский газовый рынок начал становиться премиальным только с наступлением энергетического кризиса в Европе, во второй половине 2021 года — этот кризис стал следствием проводимой Европейским Союзом примерно с 2009 года энергетической политики.

Сейчас половина экспортного газового бизнеса Газпрома уполовинилась. По итогам 2023 года ожидаю, что доля выручки от экспорта газа составит ~21%. Очевидно, что наличие существенной доли выручки от других видов деятельности — это позитив, показывающий в выгодном свете менеджмент Газпрома. Их неудача в том, что сделали ставку на доминирование материализма в Европе, а оказалось, что там у власти поколение идеалистов. Наверное, это можно было предусмотреть, возможно даже предусматривали (заработал же МГП «Сила Сибири»), но то ли поздно спохватились, толи клиенты на другом конце шара к нужному году ещё не дозрели, получилось как получилось.

Посмотрим, какие есть возможности и перспективы восстановления экспорта газа.

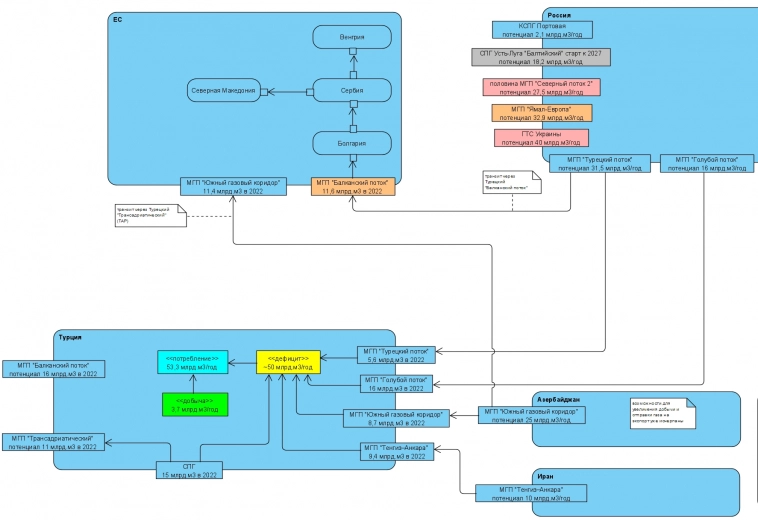

Доступные газовые рынки

Итак, проведём ревизию с востока на запад.

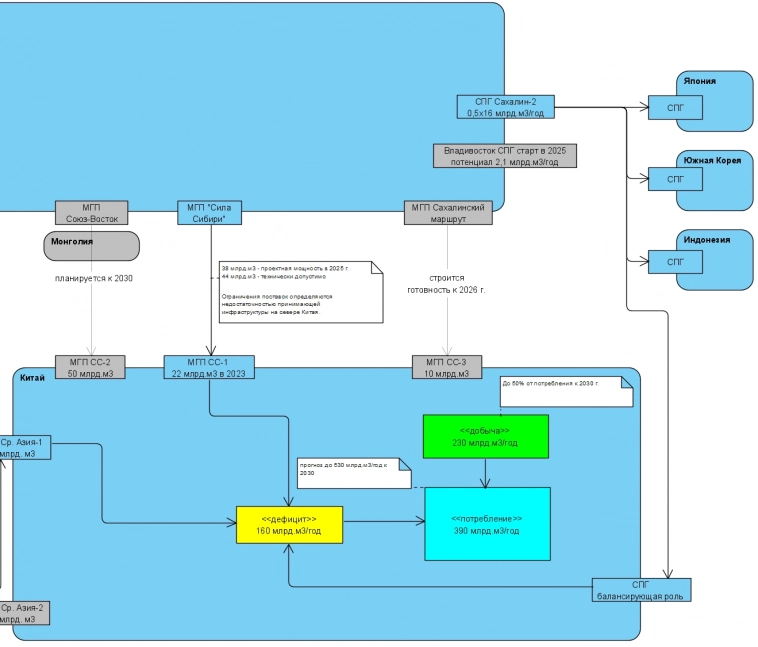

Направление «Восток»

- СПГ «Сахалин-2»: 16 млрд.м3/год — уже работает, доля Газпрома там 50%, поэтому считаем 8 млрд.м3/год;

- Владивосток СПГ: 2,1 млрд.м3/год, старт в 2025 году;

- МГП «Сахалинский маршрут» (он же «Сила Сибири 3»): 10 млрд.м3/год, строится, старт в 2026 году;

- МГП «Сила Сибири»: готов, но работает не на полную мощность (на территории Китая не готова инфраструктура для приёма), по итогам 2023 года ожидается объём экспорта 22 млрд.м3, выход на проектную мощность 38 млрд.м3 в год планируется в 2025 году, технически этот магистральный газопровод способен пропускать 44 млрд.м3 в год (ожидаю, что на максималку выйдем к 2028 году);

- МГП «Союз-Восток» (он же «Сила Сибири 2»): 50 млрд.м3/год пока ничего не подписано, по моей оценке из-за того, что у Китая в предполагаемом районе прихода этого МГП нету ничего из инфраструктуры, но и пустой болтовнёй этот проект назвать нельзя, уже озвучены планы, что проектирование по нашей территории начнётся в 2024 году, Китай (вероятнее всего) будет готов принять газ по этому маршруту к 2030 году.

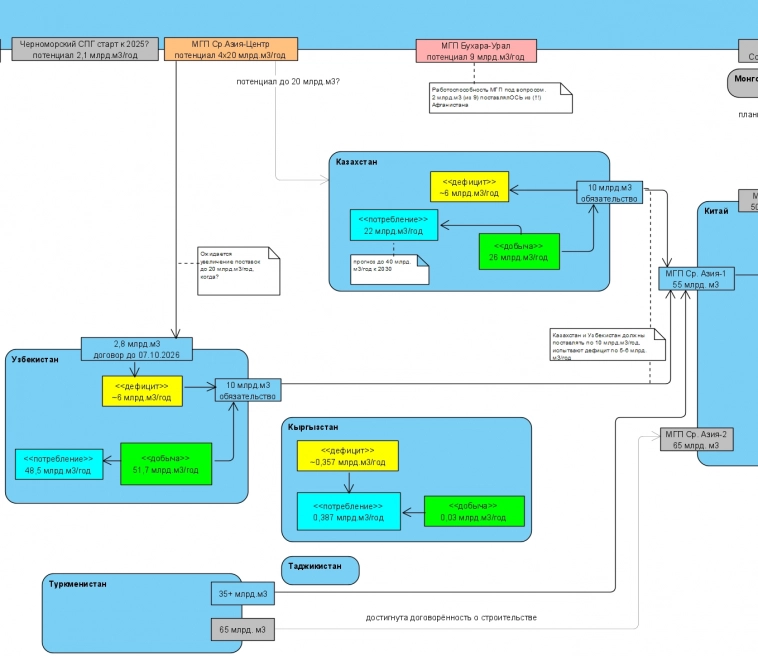

Направление «Юг»

На текущий момент на этом направлении нужно отметить следующее: есть профицитный по газу Туркменистан, из него идёт МГП (условно называю его «Средняя Азия-Китай») до Китая транзитом через Узбекистан и Казахстан (у Туркменистана с Китаем отсутствует общая граница, да и гор там много, что затрудняет новое строительство) мощностью 55 млрд.м3/год, из этого объёма по 10 млрд.м3/год должны поставлять Узбекистан и Казахстан, а Туркменистан (соответственно) 35 млрд.м3/год — это зафиксировано в соглашении Китая с этими странами. Насколько понимаю, Китай пытался таким образом диверсифицироваться, на момент строительства МГП «Средняя Азия-Китай» и Узбекистан, и Казахстан обещали быть профицитными по газу, но фактически они это обязательство не выдерживают, уже несколько лет недопоставка каждой из этих стран составляет 5-6 млрд.м3/год и (похоже) дефицит у них будет только нарастать: в Узбекистан динамично растёт население, растёт промышленность, растёт потребление, в Казахстане не так динамично, но тоже всё растёт, но самое главное, месторождения у обоих истощаются и добыча падает. По прогнозам они не только не смогут поставлять из своей добычи по обязательствам в Китай, но и начнут импортировать (правда, когда это будет — не понятно).

- МГП «Бухара-Урал»: потенциал 9 млрд.м3/год, в Советское время по этому МГП на Урал поставлялся газ из (внимание!) Афганистана и Узбекистана, транзитом через Казахстан, в каком он сейчас состоянии не знаю, но потенциально по этому маршруту можно поставлять в Казахстан-Узбекистан-Китай;

- МГП «Ср.Азия-Центр»: 4 нитки мощностью по 20 млрд.м3/год каждая — всего 80 млрд.м3/год, в Советское время по этому МГП УзССР транзитом через КазССР поставлял газ в РСФСР. В текущем году данный МГП прошёл техническую ревизию, его подготовили для работы в обратном направлении (из России в Среднюю Азию) и уже начали тестовую прокачку, в текущем году подписан контракт с Узебкистаном на 2,8 млрд.м3/год до 2026 года. Принимая во внимание изложенное выше про дефицит по обязательствам Узбекистана и Казахстана пред Китаем, а также рост внутреннего потребления этих стран с одновременным падением добычи, ставлю на то, что прокачка по этому МГП будет расти и достигнет (как минимум) 20 млрд.м3/год уже к 2026 году (а может и раньше);

- Черноморский СПГ: 2,1 млрд.м3/год, старт в 2025 году.

Направление «Запад»

- МГП «Голубой поток»: 16 млрд.м3/год, работает, поставляется для нужд Турции, хотя султан Эрдоган ещё тут партнёр, но для этого МГП подписан долгосрочный контракт с привязкой к нефтяной корзине, наврядли у него будут варианты лучше;

- МГП «Турецкий поток»: потенциал 31,5 млрд.м3/год, работает, но Турция для себя покупает только 5-6 млрд.м3/год и ещё транзитом через МГП «Балканский поток» уходит порядка 12 млрд.м3/год в южную Европу (Болгария, Венгрия, Сербия, Северная Македония). Фактически МГП «Турецкий поток» загружен только на половину, делаю консервативную ставку, что загрузка расти не будет (хотя тут на 50 на 50, если вырастет прокачка, тем лучше для Газпрома). Чтобы стать газовым хабом, Турции нужно договариваться с Газпромом, конкуренты в этом регионе:

— Азербайджан: возможности для увеличения добычи и отправки газа на экспорт уже исчерпаны;

— Иран: МГП «Тенгиз-Анкара» мощностью 10 млрд.м3/год почти полностью загружен; - ГТС Украины: потенциал 40 млрд.м3/год, хотя по этому маршруту сейчас есть прокачка (и не такая уж маленькая), но для дальнейших рассмотрений принимаю его как неработющий (рассчитывать на этот маршрут не приходится, пусть будет приятным бонусом);

- МГП «Ямал-Европа»: потенциал 32,9 млрд.м3/год, работоспособен, но «выключен» (проходит через Белоруссию и Польшу), при нормализации может быть запущен и на полную мощность, инфраструктура есть на всём протяжении;

- половина МГП «Северный поток 2»: потенциал 27,5 млрд.м3/год, одна нитка уцелела после взрыва;

- СПГ Усть-Луга «Балтийский»: 18,2 млрд.м3/год старт в 2027;

- КСПГ Портовая: 2,1 млрд.м3/год, работает.

В итоге, на направлении «Запад» из дальнейших рассмотрений исключаю 100,4 млрд.м3/год (ГТС Украины, МГП «Ямал-Европа», половина МГП «Северный поток 2»).

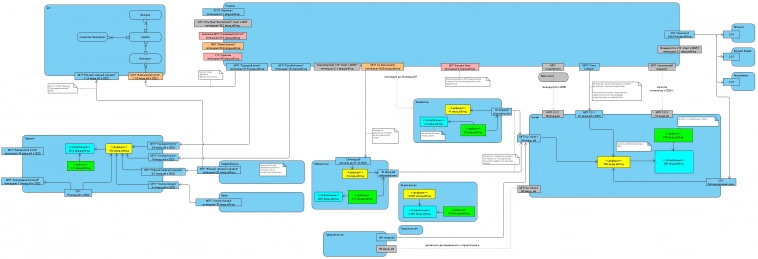

Прогноз показателей

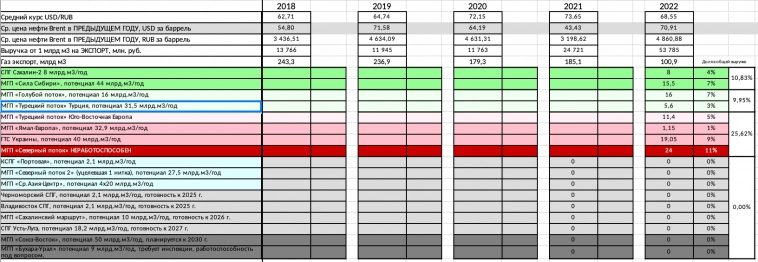

Факт объёмов и доходности экспорта газа

Обратите внимание, что на отмеченные красным проблемные маршруты приходится всего лишь 21% в общей выручке, так выглядит диверсификация. Сейчас (декабрь 2023 года) в инвестиционном информационном поле много критики менеджмента Газпрома. Среди прочего в вину вменяется отсутствие диверсификации экспортных маршрутов для газа. Суть критики в этой части сводится к тому, что слишком много вложено в европейские маршруты (отдельно выделяют ненужность строительства Северного Потока-2 и Турецкого потока), слишком мало вложено в восточные маршруты и почти ничего не вложено в СПГ-мощности. Предлагаю провести такой мысленный эксперимент:

- За окном 2015 год (Крым снова наш);

- Вы являетесь коллективным Миллером (навряд ли Алексей Борисович такие решения принимал единолично);

- У Вас есть следующие маршруты для экспорта газа: ГТС Украины, Голубой поток, Ямал-Европа, завод по производству СПГ «Сахалин-2» — суммарная экспортная мощность 96,9 млрд.м3/год;

- Недавно начато строительство МГП «Сила Сибири», что даст через 10 лет — так не скоро потому, что примыкающая к РФ часть Китая — это инфраструктурно неразвитый регион с низкой плотностью населения (в сравнении с центральной и восточной частями Китая и регион ещё нескоро будет готов принять существенные объёмы) 38 млрд.м3/год;

- Вы рассматриваете следующие пути дальнейшего развития данного вида бизнеса:

— строим два маршрута в Европу (второй Северный и Южный/Турецкий потоки) суммарной мощностью 86,5 млрд.м3/год, инвестировать нужно ~10 млрд. долларов (ещё 4 млрд. долларов в строительство СС-2 вкладывают европейские партнёры, что какбэ «гарантирует» что-то);

— построить мощности по сжижению СПГ, если взять (к примеру) такой же объём как в варианте выше (86,5 млрд.м3/год), то инвестировать нужно ~90 млрд. долларов — это в 9 (девять) раз дороже за тот же объём и зависимость от потенциально санкционных западных технологий (год назад на Украине случился антироссийский переворот, мы Крым вернули и началась война на Донбассе), но появляется гибкость в маршрутах сбыта;

— попробовать что-то построить в сторону глобального Юго-Востока, но там у нас недоразвитая часть Китая (которая первую Силу Сибири осилит только через 10 лет) и профицитная по газу Средняя Азия (Казахстан и Узбекистан в те годы были профицитными).

Какое решение Вы бы приняли, коллективный товарищ Миллер?

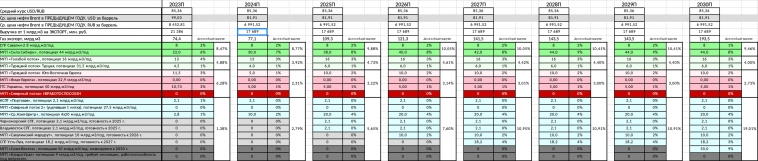

Прогноз объёмов и доходности экспорта газа

Для оценки прогнозных значений объёмов экспорта газа руководствуюсь обзором доступных рынков (учитывая тайминг ввода в эксплуатацию соответствующих МГП).

В качестве среднегодового курса доллара к рублю, принимаю среднегодовое значение 81,91 рублей за один доллар на протяжении до 2030 года включительно.

В силу того, что на рассмотренных выше и доступных в ближайшей перспективе рынках основная доля газа продаётся по контрактам с нефтяной привязкой, то доходность каждого 1 млрд м3 на экспорт буду оценивать по формуле Среднегодовая цена Brent*5,5*0,46 (где 5,5 — коэффициент пересчёта «энерготворности» 1 млрд м3 газа в 1 баррель Brent, а 0,46 — поправочный коэффициент, учитывающий НДПИ, акцизы, таможенные пошлины + консервативную поправку).

Ценообразование Газпрома с нефтяной привязкой в большей части контрактов происходит следующим образом: цена изменяется каждый квартал в соответствии со средней ценой корзины нефтепродуктов в предшествующие три квартала. Приведённые выше коэффициенты 5,5 и 0,46 подобраны с учётом этого нюанса при использовании среднегодовой цены Brent в году, предшествующем рассматриваемому. Сделано это для упрощения модели. Таким образом, для прогноза по 2024 году беру среднюю ценю Brent за три квартала 2023 и это не прогноз, а факт. Все остальные прогнозные значения (с 2025 по 2030 годы) принимаю равными этому фактическому — делаю так потому, что цену нефти (как и цену доллара) не спрогнозировать, но можно рассчитывать на то, что снижение цены нефти приведёт к росту цены доллара (и наоборот), в результате чего они друг друга скомпенсирую (с точки зрения доходности каждого 1 млрд м3 газа).

Принимая во внимание всё вышеперечисленное, по физическим объёмам экспорта газа и по доходности этих объёмов, картина получается следующая:

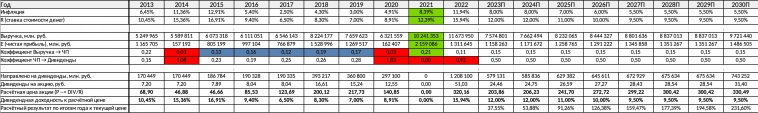

Прогноз выручки компании

Прогнозные значения для всех видов бизнеса за исключением газового экспорта в 2023 и 2024 года получаю линейной регрессией исторических данных. Для 2025 года и далее беру прогнозные значения линейной регрессии для 2024 года (фиксирую их). Выручку от газового экспорта вычисляю на основе данных из предыдущего раздела (просто перемножаю объём на доходность каждого экспортного 1 млрд м3). Получилась следующая картина:

Прогноз дивидендов и стоимости компании

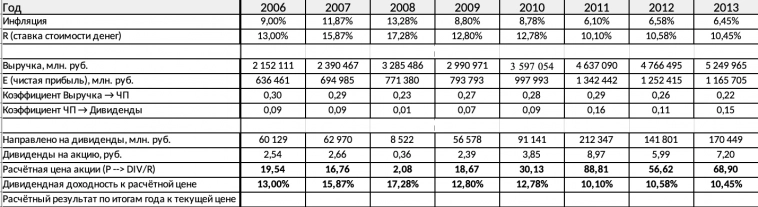

Для расчёта доходности инвестиций, взял текущую цену в 166 рублей за 1 акцию Газпрома. Параметр R (ставка стоимости денег, не путать с ключевой ставкой или с RUONIA) — это значение инфляции в заданному году, увеличенное на 4 процента (подробнее в лекциях Арсагеры). Расчётная цена акции вычислена так же по методике, предложенной Василием Соловьёвым из компании Арсагера в его публичных лекциях.

Для оценки того, насколько эта модель является консервативной или амбициозной, предлагаю посмотреть на расчётную цену акции по данной модели в период до 2014 года (в период, когда мы ещё активно не отстаивали свои национальные интересы) и сравнить это значение с тем, что было в реальности:

Вместо заключения или почему я могу ошибаться

Всё изложенное выше может оказаться ошибкой по следующим причинам:

- я НЕ являюсь инвестиционным/финансовым/любым другим аналитиком и до этого я НЕ разбирал ни одной компании в целях принятия инвестиционных решений;

- у меня есть позиция в Газпроме, открыл её поздней осенью далёкого 2021 года по 300 с чем-то (на хаях) и это не было моим собственным решением (на тот момент был подписчиком одного авторитетного инвестора/блогера/просто популярного человека, сейчас моя средняя по данной позиции 227,13 рублей, всего мной вложено в акции Газпрома 9 145 893,21 рублей, на 28 ноября 2023 года ликвидационная стоимость позиции 5 736 249,7 рублей, просадка составляет 3 409 643,51 рублей или -37% (подписчиком упомянутого выше авторитета с октября 2023 года НЕ являюсь) — это всё может быть причиной моих неосознанных и ошибочных стремлений нарисовать радужную перспективу по данной компании.

Спасибо, что дочитали, желаю только удачных ставок!

Валерий Иванович18 декабря 2023, 12:45некоторые таблицы не читабельны, даже при увеличении+5

Валерий Иванович18 декабря 2023, 12:45некоторые таблицы не читабельны, даже при увеличении+5 Всех Выше18 декабря 2023, 12:54В топ 10 крупнейших по выручке компаний Европы вошел Газпром! Согласно журналу Fortune Europe 500

Всех Выше18 декабря 2023, 12:54В топ 10 крупнейших по выручке компаний Европы вошел Газпром! Согласно журналу Fortune Europe 500 +5

+5 Семён Шубин18 декабря 2023, 12:54Хороший анализ, но некоторые таблички очень сложно читать из-за низкого разрешения.+2

Семён Шубин18 декабря 2023, 12:54Хороший анализ, но некоторые таблички очень сложно читать из-за низкого разрешения.+2 kurephoto18 декабря 2023, 13:01«не моим собственным решением»))+1

kurephoto18 декабря 2023, 13:01«не моим собственным решением»))+1