Фондовый рынок США. Коррекция перед серьезным падением.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________________

Два месяца назад , говорилось о скором завершении роста индекса S&P500 и начале снижение. Основным был вопрос: на этом закончится вся коррекция (2), либо она еще продолжится .

S&P500 (фьючерс).

Основной вариант предполагает формирование начальной диагонали от 4634.5 ( в DJ движение вниз можно с натяжкой посчитать как обычный импульс). Начальная диагональ весьма спорная модель и часто оказывается коррекцией, поэтому разворот пока не подтвержден.

На графике (дневной) показаны МА50 (синим) и Ма 200 (красным). Пока находимся между ними о чем-то конкретном говорить сложно, но в целом при пробитии МА50 и закреплении выше пойдем тестировать 4634.5, если проходим МА200 (важный среднесрочный уровень как видно из истории), то будем двигаться в район 3839.25 и дальше как показано на графике.

С технической точки зрения желательно было бы пройти 4634.5, тогда многие технические индикаторы сформировали бы дивергенции на недельном графике, хотя это не обязательное условие для серьёзного падения. Более подробно разбор краткосрочных движений будет в закрытом разделе .

С фундаментальной точки зрения ситуация сильно напоминает состояние конца 2019-го начала 2020-го, когда уже были предпосылки для падения рынков ( не только COVID), но ситуация оставалась «стабильной» и уже казалось ничего не произойдет, как в конце февраля — марте прорвало.

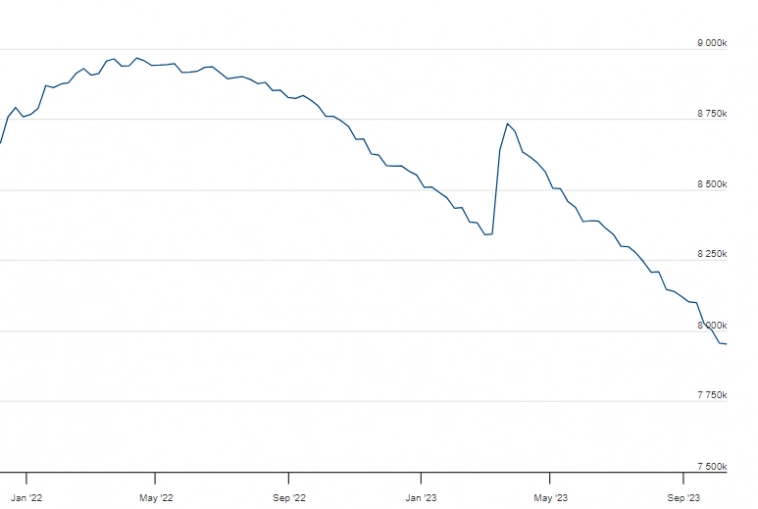

В первую очередь нужно обратить внимание на сокращение баланса ФРС. Как видно предыдущий «цикл» с апреля 2022-го через год привел к локальному «банкопаду» в США и панике на рынках, после чего пришлось вливать ликвидность. Однако после стабилизации положения сокращение продолжилось .

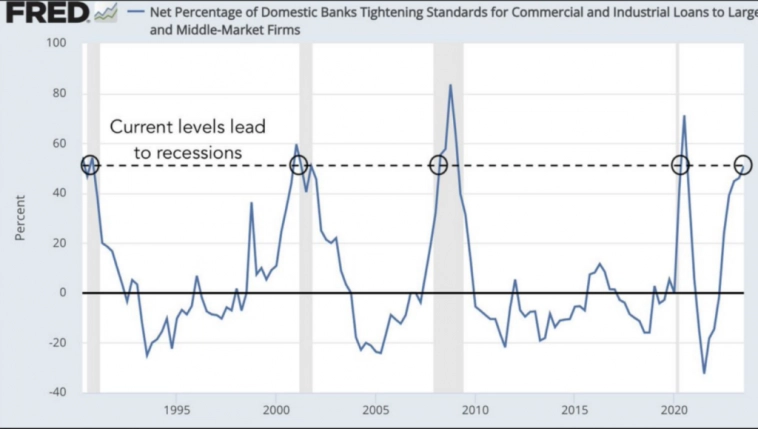

Ужесточение фин.условий всегда приводило к проблемам в экономике, соответственно накапливаются проблемы с обслуживанием долга.

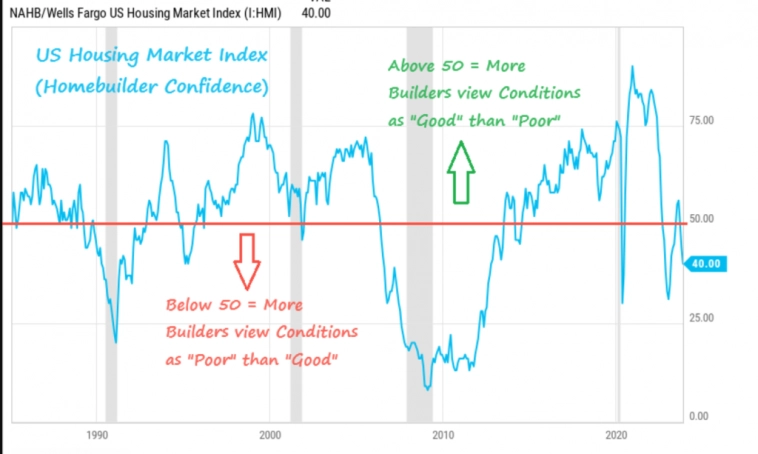

Один из главных индикаторов экономического состояния — ситуация на рынке недвижимости. Об огромных «нереализованных убытках» многих банков говорилось еще в апреле, потом ситуация сбализировалась, но проблемы остались.

Данных, показывающих серьёзные проблемы достаточно много. Ниже US hosing Market Index (уверенность застройщиков). Есть условная черта 50, пробитие которой приводило к рецессиям.

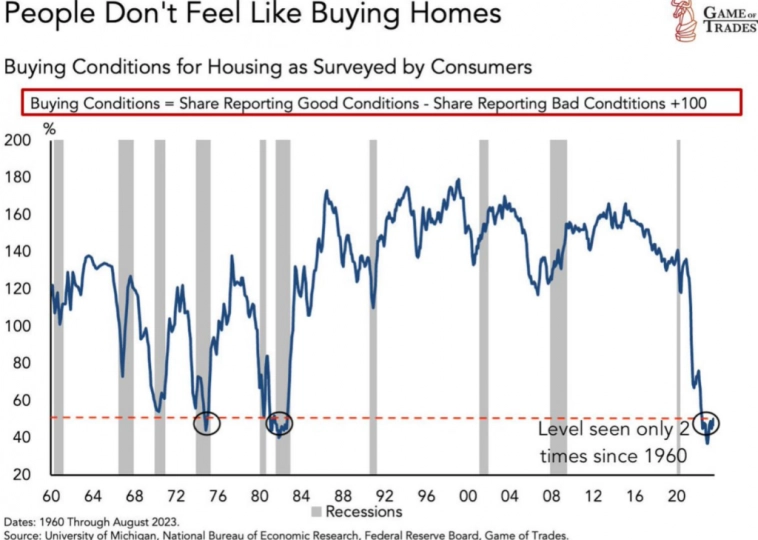

Среди покупателей ситуация выглядит еще хуже

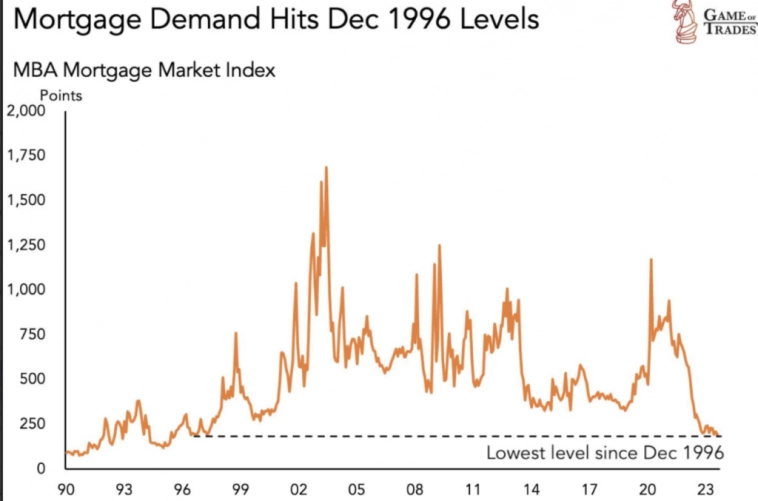

Падает спрос на ипотеку

Еще один важный рынок — рынок гос.долга США. Недавно там произошли массовые распродажи (длинный конец), резко выросли доходности. Крайне негативный сентимент говорит о том, что разворот где-то близко, а возможно уже произошел.

Ниже график, который говорит, что доходности по 10-леткам сравнялась в акциями . Ситуация крайне необычная т.к. трежерис менее рисковый актив по сравнению с акциями. Следовательно в ближайшее время должен начаться отток средств из акций в облигации из-за отсуствия премии за риск.

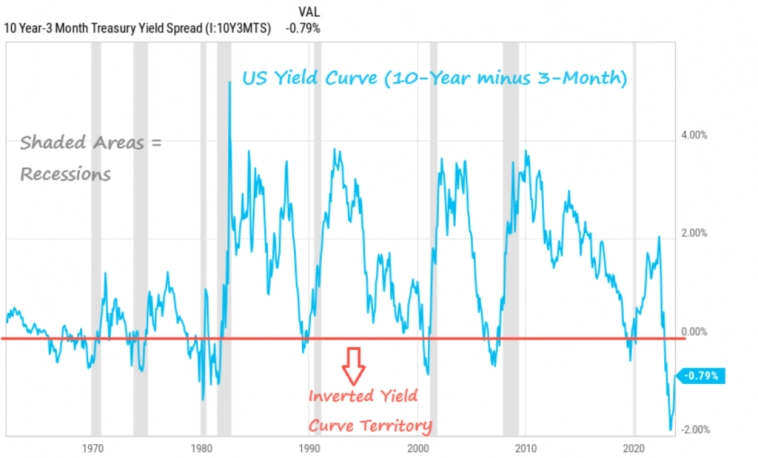

Постепенно начинает приходить в нормальное состояние кривая доходностей. На графике показан спред 10-леток — 3-месячных облигаций. Такое движение всегда означало рецессию. Глубина инверсии говорит о масштабах будущих событий.

Некоторые смотрят соотношения 10-летние — 2-летние, но там ситуация аналогичная.

Вывод: Как говорилось выше: развитие движение сильно напоминает конец 2019-го — начала 2020-го. Технически у нас еще варианты, ситуация скорее всего прояснится в ближайшие недели, пока ориентируемся на указанные на графиках уровни.

ВВШ Free.Solo.18 октября 2023, 19:08" ситуация скорее всего прояснится в ближайшие недели," — НИКОГДА0

ВВШ Free.Solo.18 октября 2023, 19:08" ситуация скорее всего прояснится в ближайшие недели," — НИКОГДА0