Озон (OZON). Отчет за 2022г. Стоит ли покупать акции?

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 25.04.23 вышел отчёт по итогам 2022 г. компании Озон (OZON). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Ozon — номер два на рынке электронной торговли и одна из самых дорогих российских интернет-компаний по версии Forbes. Электронный маркет плейс предоставляет клиентам самый широкий выбор товаров и доставляет их до двери по всей России.

Всего на сайте более 150 млн товаров, 35 млн активных покупателей и 180 тыс продавцов. Общая площадь складских и сортировочных центров 1,2 млн кв. м. Число пунктов выдачи уже больше 23 тыс.

Кроме отечественного рынка, в 2021 году Озон начал международную экспансию в Беларусь и Казахстан. В частности, в феврале 2023 года был открыт первый Фулфилмент центр в Казахстане.

К слову, у компании есть подразделение Ozon Global, благодаря которому на платформу привлекаются зарубежные продавцы. На конец прошлого года на платформе было представлено приблизительно 16 тысяч зарубежных продавцов из более чем 40 стран.

Также среди последних значимых новостей – сотрудничество компании с Почтой России. Теперь клиенты смогут получать свои товары и в почтовых отделениях в приоритетном порядке.

Текущая цена акций.

Озон – это иностранная компания, зарегистрированная на Кипре. Поэтому на Московской бирже торгуются не акции, а депозитарные расписки. С момента размещения, которое было 2,5 года назад, котировки упали на 45%. Но с минимумов февраля 2022 года, вызванных началом СВО, акции уже выросли почти в три раза. Давайте посмотрим отчётность Озона, чтобы понять, чем вызван такой оптимизм. И стоит ли еще покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

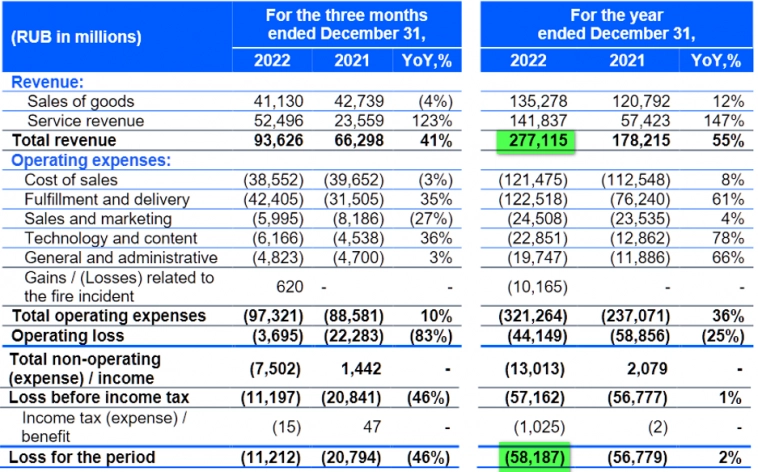

Итоги 2022 года:

- Выручка 277,1 млрд (+55% г/г).

- EBITDA по-прежнему отрицательный. Но убыток по нему снизился на 92% до 3 млрд.

- Чистый убыток 58,1 млрд (+2% г/г).

На годовом горизонте бросается в глаза мощный рост выручки. За пять лет она выросла в 7,5 раз. EBITDA 2022 года показал минимальный убыток за это время. Но чистая прибыль по-прежнему глубоко отрицательная. Убыток растет пятый год подряд.

Но 20% от чистого убытка — это разовый эффект из-за пожара в августе 2022 года. Также убыток объясняется продолжающимися инвестициями в логистическую инфраструктуру в регионах и продукты для продавцов и покупателей.

На квартальном горизонте видим в целом позитивную динамику. Выручка за 4 квартал существенно выросла, как по сравнению с аналогичным периодом 2021 года, так и по сравнению с прошлым кварталом. Правда, нужно отметить, что темп роста выручки падает последние три квартала, и он является минимальным за последние годы 41%. Чистый убыток снизился почти в два раза за квартал. А EBITDA растет пятый квартал подряд. И последние три квартала находится в положительной зоне.

Операционные результаты.

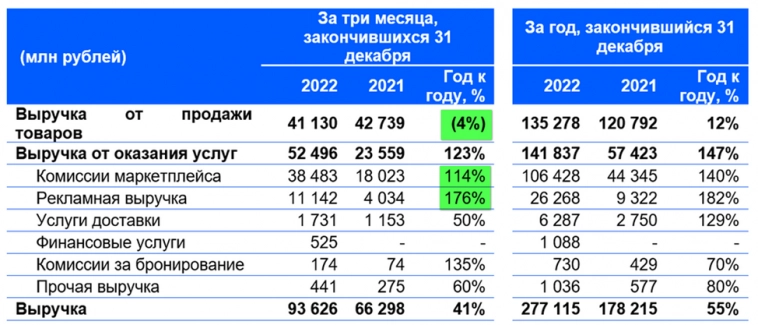

Интересно, что выручка от продажи товаров даже снизилась на 4% в четвертом квартале в связи с перебоями поставок. Но на 123% выросла выручка от оказания услуг. В основном благодаря изменению комиссий маркетплейса и росту рекламной выручки.

Соответственно подросли и ключевые показателей. Общий объем товарооборота в четвертом квартале вырос на 67% год к году. Это прямое следствие роста заказов на 90%. Число активных покупателей увеличилось на 37% и уже превысило 35 млн человек. Это почти на 10 млн больше, чем в конце 2021 года. Важнейший для электронной коммерции показатель «Частотность заказов» увеличился на 52% и превышает 13 заказов в год на одного клиента. Растёт и доля маркетплейса в продажах, на текущий момент она уже более 78%. Число активных продавцов на платформе Озона выросло более чем в 2,5 раза год к году и превысило 230 тыс.

Четвёртый квартал, из-за традиционных распродаж и новогодних праздников, как правило, лучший у Озона. Прошлый год не стал исключением. Как видно на диаграмме, операционные результаты четвертого квартала выросли значительно.

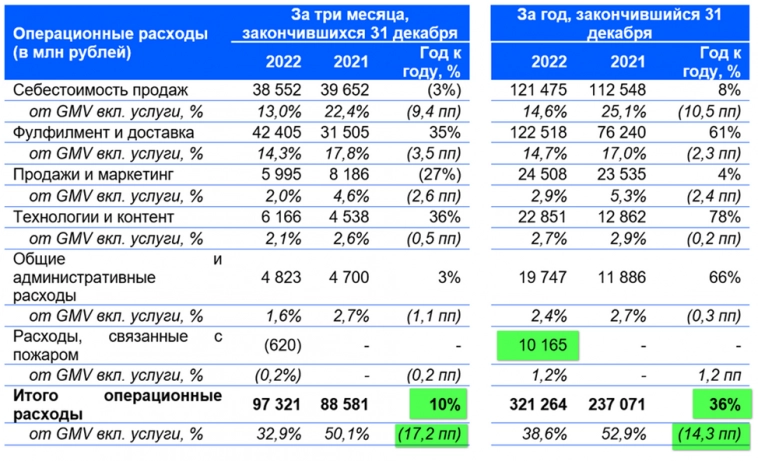

Операционные расходы.

Операционные расходы в четвертом квартале выросли на 10% год к году до 97,3 млрд. А в годовом разрезе расходы увеличились на треть до 321,2 млрд.

Но относительно общего объема товарооборота операционные расходы снизились на 14% за год. Это произошло благодаря масштабированию бизнеса и оптимизации логистических маршрутов и процессов в фулфилмент-центрах.

Кстати, здесь же видим, что единовременные расходы, связанные с пожаром, составили 10 млрд.

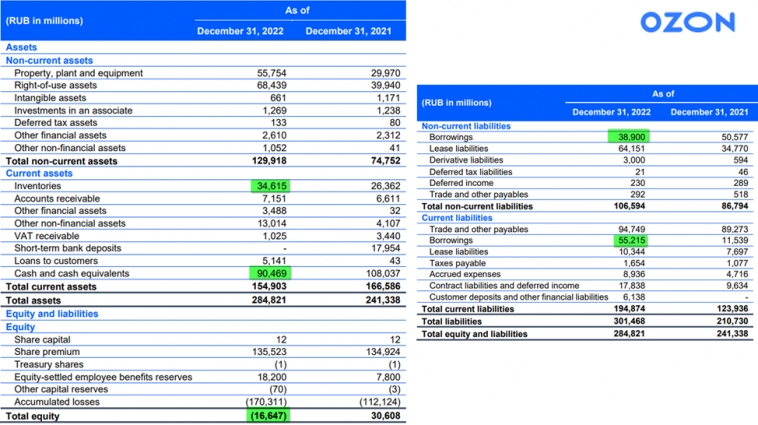

Баланс.

Из-за постоянных убытков, чистые активы впервые ушли в отрицательную зону. Обязательства превышают активы на 16,6 млрд.

Запасы подросли на 46% до 34,6 млрд.

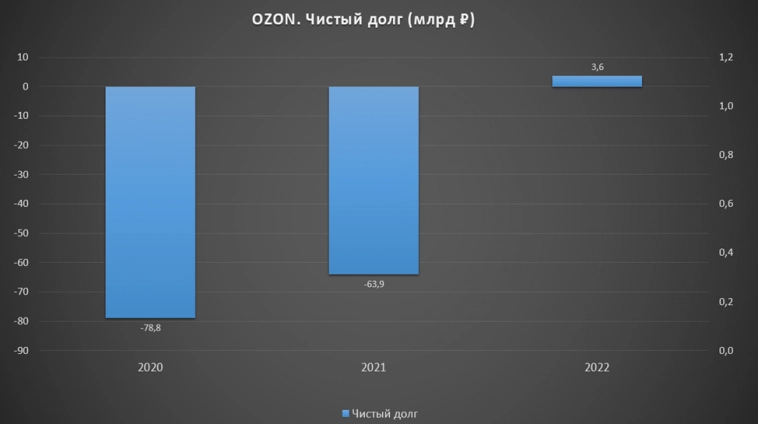

Денежных средств на счетах осталось 90,5 млрд, а кредиты и займы без учёта обязательств по аренде составляют 94,1 млрд. Таким образом, чистый долг 3,6 млрд.

Вроде бы долг не такой большой, но в прошлом году чистый долг был вообще отрицательный: -63,9 млрд. Т.е. деньги, привлеченные с IPO в 2020 году, полностью потрачены на расширение бизнеса.

Таким образом, если Озон в ближайшие пару лет не выйдет на прибыльность, то либо у компании сильно вырастет долговая нагрузка, либо будут проведены дополнительные эмиссии акций, т.е. разводнится доля акционеров.

К слову, на данный момент, компания погасила 94% от основной суммы еврооблигаций, по которым были трудности с погашением из-за санкционных проблем.

Денежные потоки.

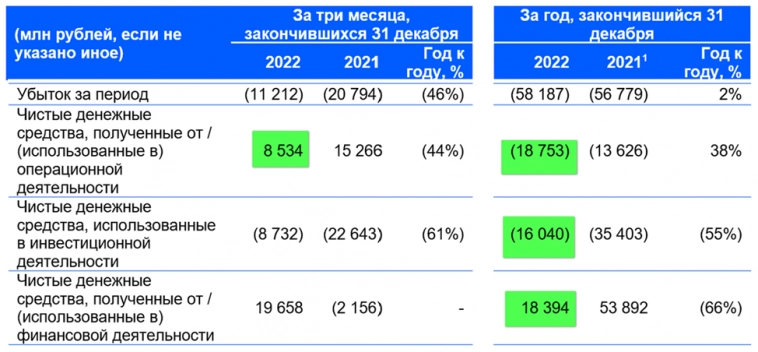

Чистые денежные средства, полученные от операционной деятельности, в 4 квартале снизились на 44% до 8,5 млрд в основном из-за роста запасов и кредиторской задолженности. По итогам года этот денежный поток по-прежнему отрицательный: -18,7 миллиардов.

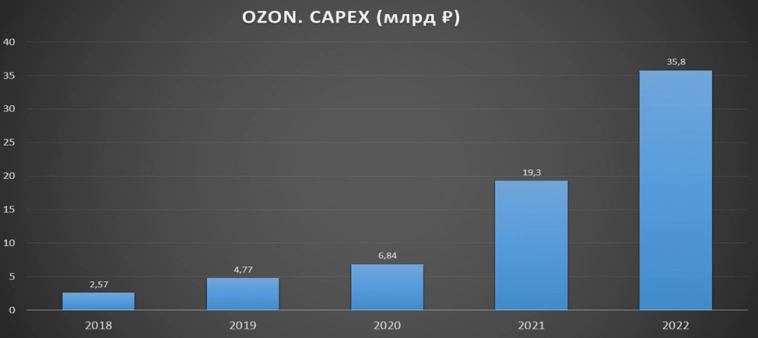

Чистые денежные средства от инвестиционной деятельности минус 16 млрд за год. Капитальные затраты по итогам 2022 года составили 35,8 млрд рублей. Инвестиции были направлены преимущественно на расширение фулфилмент-центров и запуск новых складских мощностей в целях поддержки роста платформы.

Чистые денежные средства, полученные от финансовой деятельности 18,3 млрд, что главным образом связано с поступлениями от заимствований.

Мультипликаторы.

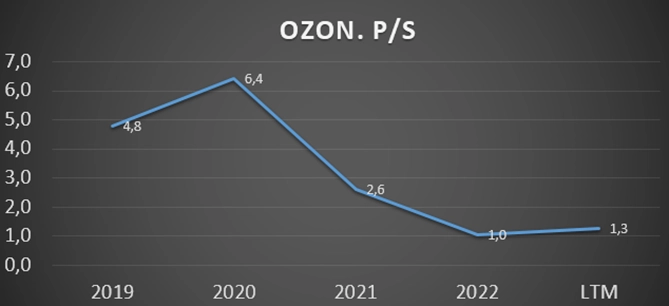

Из-за убыточности Озона, многие мультипликаторы неинформативны. Компания стоит 1,3 своей выручки, что в целом не так много, особенно в сравнении с историческими значениями.

- Текущая цена акции = 1730 ₽

- Капитализация компании = 352 млрд ₽

- EV/EBITDA = -

- P/E = -

- P/S = 1,3

- P/BV = -

Риски и перспективы.

Одна из главных проблем Озона – это высокая конкуренция. На рынке электронной коммерции уже несколько сформировавшихся игроков. Основными конкурентами являются Wildberries, Яндекс маркет, Сбер Маркет и другие.

Причём они также стараются быстро расти. Например, Wildberries в 2022 году увеличил товарооборот на 98% до 1,6 трлн. Это в 2 раза больше, чем у Озона. К тому же, в отличии от Озона, это еще и прибыльная компания.

Согласно прогнозов, потенциал у рынка электронной торговли еще достаточно велик. Так что у Озона ещё есть возможности для дальнейшего бурного роста.

Также сама компания заявляет о рисках, связанных с текущей геополитической ситуацией. На данный момент невозможно точно оценить все эффекты от санкций и ответа правительства России на них.

Выводы.

Итак, Озон – это быстрорастущая, но по-прежнему убыточная компания.

Отчёт за 2022 год в целом позитивный, во многом благодаря эффекту масштабирования произошёл значительный рост всех основных операционных показателей. Компания третий квартал подряд показала растущую положительную EBITDA.

Правда, темпы роста выручки снижаются последние три квартала.

Чистые активы ушли в отрицательную зону. Но долговая нагрузка пока невысокая, но всё идет к тому, что придётся ее сильно увеличивать или понадобится проводить доп эмиссию акций.

Так как компания пока глубоко убыточна, естественно, что дивиденды не выплачиваются.

К негативным моментам относится снижение денежных потоков от операционной деятельности из-за роста запасов и кредиторской задолженности.

Один из рисков для компании – это высокая конкуренция на рынке электронной коммерции. Но пока Озон прочно держит свои позиции. Потенциал роста еще достаточно большой.

В итоге, Озон снова показал огромный чистый убыток по итогам года. Но последние три квартала сигнализируют о том, что в ближайшие пару лет ситуация может измениться.

За последнее время акции сильно выросли. Сейчас котировки выглядят адекватно, будущий рост уже во многом заложен в цену. Сам я не покупал акции этой компании. В первую очередь по причине того, что Озон – это иностранная компания, таким образом присутствуют все возможные связанные с этим риски. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

Сергей Буровец29 апреля 2023, 09:31Спасибо+1

Сергей Буровец29 апреля 2023, 09:31Спасибо+1 kiryushka29 апреля 2023, 12:48Где же ответ на вопрос «стоит ли покупать акции?»0

kiryushka29 апреля 2023, 12:48Где же ответ на вопрос «стоит ли покупать акции?»0 Elmarit29 апреля 2023, 13:32Спасибо. А то уж я собирался прикупить, но теперь подожду до нижней границы канала в районе 1350-1400.+1

Elmarit29 апреля 2023, 13:32Спасибо. А то уж я собирался прикупить, но теперь подожду до нижней границы канала в районе 1350-1400.+1 Михаил Шварц29 апреля 2023, 13:34Подожду зоны 1500-1600. Там опять куплю в долгую0

Михаил Шварц29 апреля 2023, 13:34Подожду зоны 1500-1600. Там опять куплю в долгую0