Обзор бизнеса и оценка Ozon

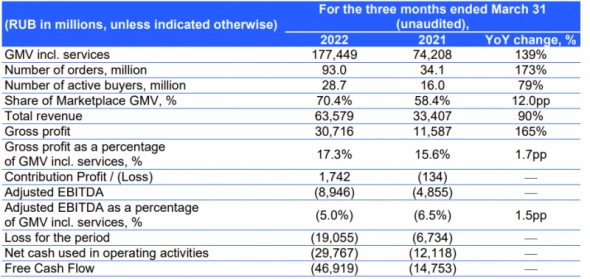

Пол года назад уже делал достаточно подробный анализ Ozon и его положения на рынке, можно его посмотреть по ссылке. За прошедшее время ситуация сильно изменилась и недавно Ozon отчитался за первый квартал 2022 года, поэтому пришло время сделать апдейт по компании.

Обзор бизнеса

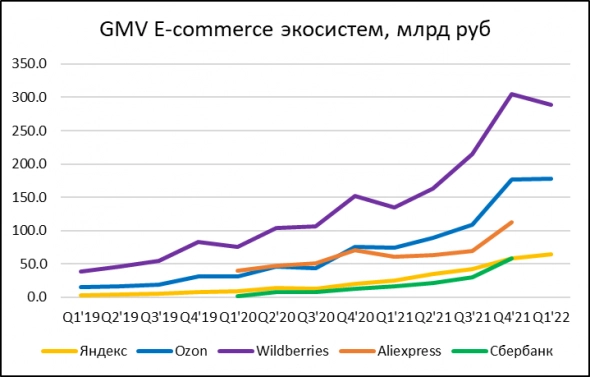

Для начала посмотрим на общую картину на рынке. За пол года она не сильно изменилась – Ozon по-прежнему №2 с достаточно большим отставанием от Wildberries (WB), но большим отрывом от всех остальных игроков. Ниже динамика GMV основных E-commerce игроков (у Сбера и Aliexpress нет данных за Q1), а статистику по топ-100 игрокам в России за 2021 год можно посмотреть здесь. Для Яндекса здесь и далее беру весь E-commerce (Маркет + Лавка + E-grocery Еды).

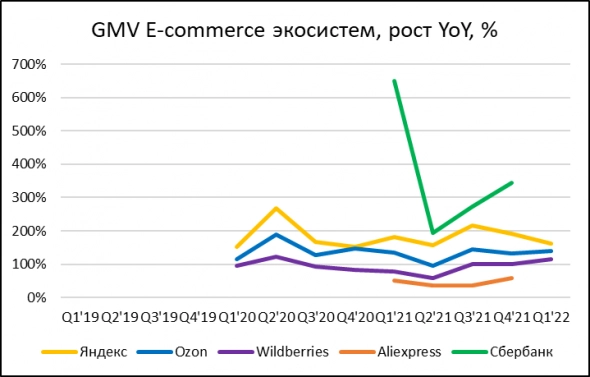

С точки зрения темпов роста – Ozon стабильно растет быстрее WB, но медленнее Яндекса, хотя разница в темпах роста между тремя игроками стала ниже.

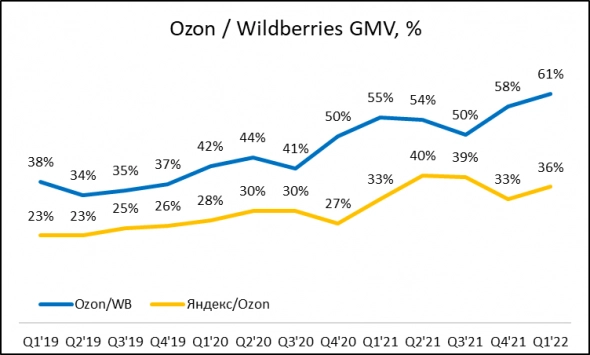

С точки зрения положения Ozon на рынке думаю самые релевантные метрики – это соотношение его GMV с WB и Яндексом. В обоих случаях дела пока идут неплохо – отставание от WB постепенно сокращается, а отрыв от Яндекса сохраняется примерно в одном диапазоне уже год. По этим графикам кстати интересно отслеживать сезонность, например, у WB сильный третий квартал (видимо люди покупают больше одежды), а у Ozon четвертый (что видно по соотношению GMV с Маркетом).

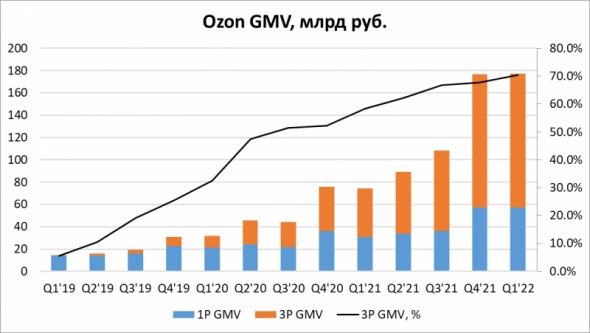

С точки зрения структуры GMV у Ozon постепенно растет доля 3P, которая в Q1’22 превысила 70%. Понятный тренд, по этому пути идут все маркетплейсы и можно ожидать, что он продолжится. В случае Ozon для понимания динамики бизнеса важно смотреть именно на GMV, а не на выручку.

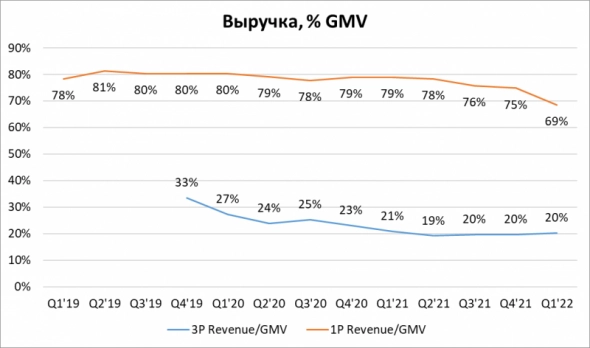

Почему это важно, видно на следующем графике – 1 рубль 1P GMV генерирует значительно больше выручки, чем 3P GMV, из-за этого темпы роста выручки будут меньше, чем GMV. Выручка как % от GMV для маркетплейса Ozon стабильна последний год и находится на уровне 20% (для сравнения у Amazon она около 33-35%). Интересно, что 1P выручка падает как % от GMV, хотя в теории она должна отличаться только на величину НДС – пока не разбирался, с чем это связано. Возможно дело в том, что помимо продаж товаров с баланса Ozon сюда входят другие направления бизнеса вроде авиабилетов и т.д., у которых наоборот отношение выручки к GMV очень маленькая и их доля, возможно, растет (хотя по динамике сервисной выручки это не видно).

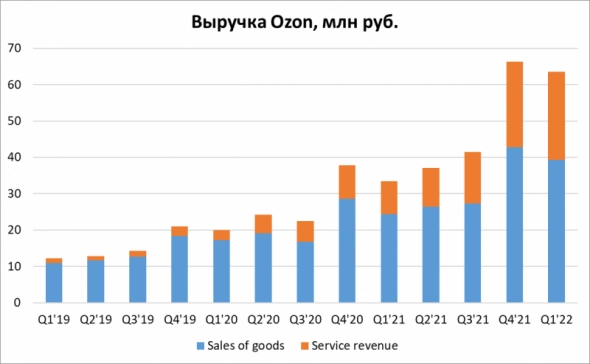

В результате чуть более 60% выручки Ozon пока генерируют низкомаржинальные продажи товаров со своего склада, но более маржинальная сервисная выручка растет быстрее.

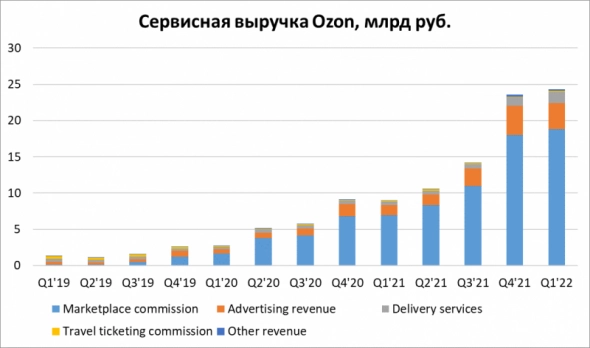

Основную сервисную выручку маркетплейс Ozon получает за счет комиссий, также зарабатывает на рекламе и логистике, а остальные категории расходов пока незначимы. Комиссионные и рекламные доходы растут примерно на уровне 3P GMV, а выручка от доставки чуть быстрее.

Для понимания экономики бизнеса стоит смотреть в первую очередь на соотношение валовой прибыли и операционных расходов Ozon как % от GMV. В последние пару кварталов динамика положительная – валовая прибыль растет, а расходы снижаются. Пока Ozon остается операционно убыточным, но менеджмент говорит о том, что в течение года планируют выйти в операционный безубыток.

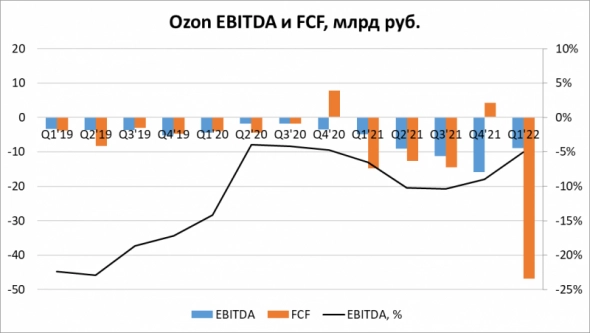

Несмотря на улучшение экономики бизнеса у Ozon был рекордно отрицательный FCF в Q1’22. Помимо традиционного сезонного фактора (происходит рост оборотного капитала после пикового четвертого квартала) в этот раз Ozon также резко увеличил капекс, чтобы наперед закупить сервера, оборудование для складов и т.д., так как их импорт в будущем может быть затруднен. В будущем, вероятно, Ozon наоборот снизит капекс и операционные расходы, чтобы быстрее прийти к точке безубыточности.

Остальные операционные метрики вроде количества заказов, количества клиентов и т.д. также продолжают быстро расти, тут пока никаких изменений.

Оценка компании

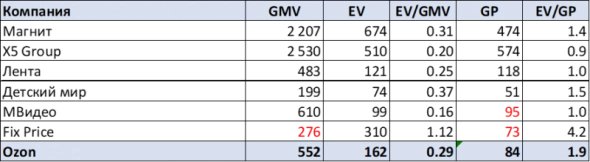

Ранее я использовал в качестве бенчмарков для оценки Ozon зарубежные E-commerce маркетплейсы, но в текущих реалиях это уже не имеет большого смысла. Сейчас оценивать Ozon, на мой взгляд, можно двумя способами. Первый – по мультипликаторам к GMV и валовой прибыли по сравнению с другими российскими ритейлерами. По EV/GMV Ozon уже стоит дешевле некоторых классических ритейлеров, по EV/Gross Profit пока дороже большинства (кроме традиционно дорогого Fix Price), но с учетом быстрого роста бизнеса даже по EV/Gross Profit Ozon к концу года, вероятно, будет иметь сопоставимую оценку с российским ритейлом. С учетом того, что в ближайшие годы Ozon, вероятно, будет расти намного быстрее оффлайн конкурентов, такая оценка выглядит весьма низкой.

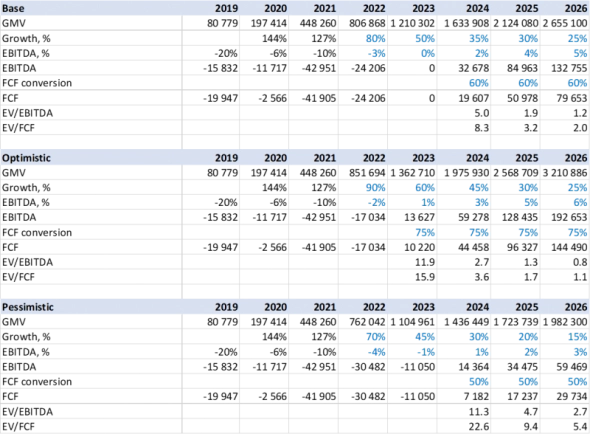

Второй, немного более сложный способ оценки – попробовать сделать прогноз финансовых показателей Ozon на 3-5 лет вперед. В 2022 году менеджмент прогнозирует рост GMV на 80% и через год обещают выход в операционную безубыточность (скорее всего имеют в виду по EBITDA), заложим эти предпосылки в базовый сценарий. Далее можно сделать несколько разных сценариев, как могут изменяться темпы роста GMV и маржа по EBITDA в последующие годы, а также предположить, как EBITDA будет конвертироваться в FCF (в классическом ритейле FCF обычно <50% EBITDA, но у Ozon как маркетплейса соотношение может быть выше, у зарубежных asset-light маркетплейсов оно достигает 80%).

В результате получится, что в зависимости от оптимистичности предпосылок уже к 2024-2025 году Ozon может стоить очень дешево, даже значительно дешевле классических ритейлеров, которые сейчас торгуются по 3-5 EV/EBITDA. Но для этого нужно, чтобы реализовались две предпосылки. Первая – маржа по EBITDA должна достигнуть 4-5% GMV, что выглядит реально (есть зарубежные примеры в E-commerce с такой маржой, а в классическом ритейле она выше). Вторая – темпы роста должны сохраниться на достаточно высоком уровне в ближайшие годы, что также выглядит возможным с учетом достаточно низкого проникновения E-commerce, но фокус на оптимизацию экономики бизнеса может значимо замедлить рост относительно предыдущих лет.

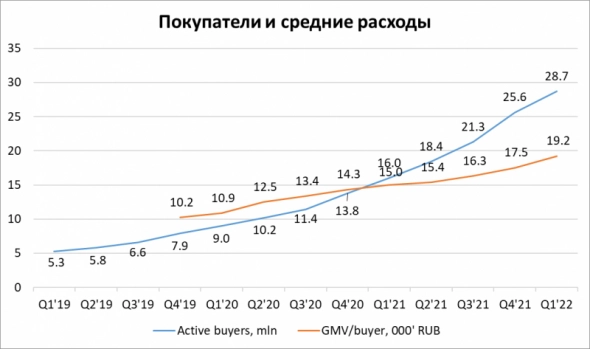

Чтобы проверить достижимость GMV в 2.5-3 трлн рублей, можно сделать еще одно простое упражнение – понять, сколько клиентов нужно Ozon и сколько они должны тратить денег. Например, для оборота в 2.5 трлн рублей нужно 50 млн человек (х2 от текущего количества), которые будут покупать товаров на 50 тысяч рублей в год (~4 тысячи рублей в месяц, х2.5 от текущих значений). Думаю оба значения достижимы.

В итоге ситуация выглядит так, что если покупать Ozon долгосрочно с прицелом на рост бизнеса и выход в прибыль на интервале в 3-4 года, то он стоит достаточно дешево. Если предположить, что EV/EBITDA будет, например, 5-6 в условном 2025 году, и прогнозы по росту и маржинальности реализуются, то акции за это время могут вырасти в 3-4 раза.

Риски для акций и бизнеса

С учетом текущих реалий помимо анализа и оценки бизнеса важно понять, какие риски могут быть у Ozon и его акционеров. С точки зрения рисков для бизнеса Ozon есть несколько вещей, за которыми стоит следить.

Первый – у Ozon выпущены конвертируемые облигации на $750 млн, по которым сейчас идут обсуждения с кредиторами. Компания договорилась, что кредиторы не будут требовать их погашения до 30 августа. Кэша на балансе сейчас достаточно для их погашения, но почти все деньги в России и технически их нельзя/сложно вывести в зарубежную головную компанию, чтобы рассчитаться с кредиторами. Кроме того, если Ozon разом погасит весь долг, у него останется достаточно мало свободной ликвидности, а компания пока убыточна. Правда думаю что при необходимости можно будет перекредитоваться в России, пока бизнес не выйдет в точку безубыточности. Тем не менее, могут быть разные сценарии, например, российские власти не дадут разрешение на вывод денег и погашение облигаций, произойдет дефолт, на головную компанию Ozon подадут в суд и признают банкротом, и дальше любые зарубежные активы будут замораживать для оплаты долгов. Но надеюсь до этого не дойдет и какое-то решение будет найдено.

Второй – Ozon никогда не был прибыльным и раньше быстро рос за счет внешнего финансирования. В условиях, когда компании нужно делать фокус на оптимизацию экономики, она может перестать так быстро расти, особенно если конкуренты продолжат более агрессивно инвестировать в рост бизнеса (WB уже вроде как прибылен и больше, что дает ему преимущество, а Яндекс может еще какое-то время фондировать убыточный E-commerce за счет прибыльных Поиска и Такси).

Третий – как и все технологические компании, Ozon зависит от поставок зарубежных серверов, а также оборудования для складов, автомобилей и т.д., и почти все из перечисленного импортное. В плохом сценарии, если Россия будет все сильнее изолироваться от остального мира и импорт будет сильно осложнен, а разработчики и другие квалифицированные кадры будут массово уезжать из страны, бизнес может сильно пострадать. Но такой плохой сценарий коснется не только Ozon, но и любого другого бизнеса в России, тут сложно сказать, как это отразится на позиции компании по сравнению с конкурентами.

Думаю ситуация станет более менее понятна в течение этого года, если ситуация с держателями облигаций как-то разрешится или будет отложена на продолжительный срок, а бизнес продолжит быстро расти вместе с улучшением экономики, то риски с точки зрения самого бизнеса Ozon будут в основном нивелированы. Сложно сказать, насколько сейчас они беспокоят рынок, возможно, акции к этому моменту уже тоже подорожают.

Отдельный риск для акционеров Ozon связан с тем, что формально это иностранная компания (еще и из недружественной юрисдикции – Кипра). Акции уже нельзя купить через многих крупных брокеров из-за санкций (Открытие, ВТБ, Сбер, Альфа), возможна ситуация, когда и другие брокеры будут попадать под санкции и акции придется перекидывать в другие организации как горячую картошку, спасаясь от санкции, и в процессе они могут просто где-то застрять. Могут быть и ограничения со стороны российских регуляторов, в теории вплоть до остановки торгов всеми акциями компаний, зарегистрированных в недружественных странах. Ozon вряд ли захочет делать редомициляцию и “переезжать” в Россию по своей воле, но теоретически у компании может не остаться другого выхода. Я не думаю, что акции Ozon, купленные на ММВБ, могут обнулиться, но риск заморозки, в том числе на продолжительный срок, вероятно есть.

Выводы

Ozon стоит весьма дешево, если учитывать перспективы роста компании и потенциал выйти в прибыль в ближайшие годы, в целом мне нравится бизнес и я думаю он с высокой вероятностью через какое-то время будет стоить дороже. Если бы компания была зарегистрирована в России и не имела различных юридических рисков, связанных с облигациями, то наверное уже купил бы акции. Но пока не хочу брать юридические риски, которые не могу нормально оценить (и судя по комментариям менеджмента, регуляторов и т.д. сейчас похоже никто не может), подожду и понаблюдаю за компанией со стороны.

Больше контента:

Сайт: longterminvestments.ru

Telegram: @long_term_investments

Тимофей Мартынов07 июня 2022, 12:34Всегда лайк0

Тимофей Мартынов07 июня 2022, 12:34Всегда лайк0 Евгений07 июня 2022, 12:47Ozon стоит весьма дешево — а может стоить ноль т.к. это расписки0

Евгений07 июня 2022, 12:47Ozon стоит весьма дешево — а может стоить ноль т.к. это расписки0 Петр07 июня 2022, 13:41Лучше купить озон через систему0

Петр07 июня 2022, 13:41Лучше купить озон через систему0 Анатолий Полубояринов07 июня 2022, 13:53Интересно было бы посмотреть, что они с финтехом сделают в итоге. Ну и с озон тревелом — рынок-то освободился. Спасибо за статью, интересно.0

Анатолий Полубояринов07 июня 2022, 13:53Интересно было бы посмотреть, что они с финтехом сделают в итоге. Ну и с озон тревелом — рынок-то освободился. Спасибо за статью, интересно.0