Аммиак в космосе, КуйбышевАзот молодец и куча денег впереди!

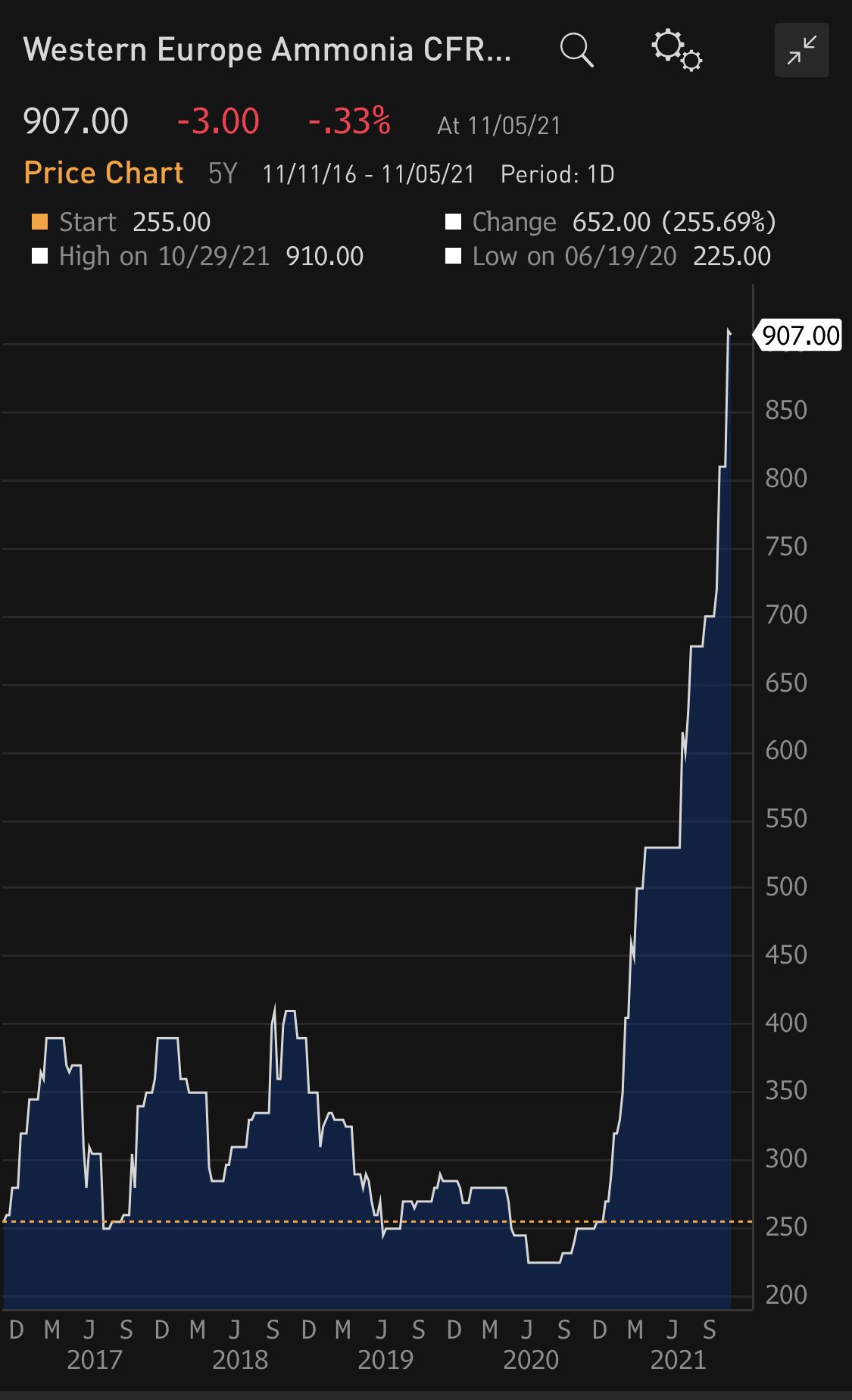

Аммиак в Западной Европе полетел в космос, повторяется газовая история.

Россия и Китай ввели ограничения на экспорт. Российские экспортеры особо не пострадают, так как данные лимиты немного выше обычного экспорта.

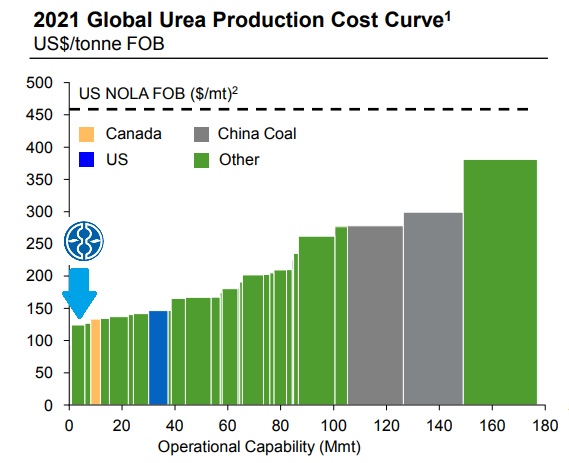

Кстати, такой идеальный шторм — идеален для США и России, где производство удобрений дешево из-за дешевого газа.

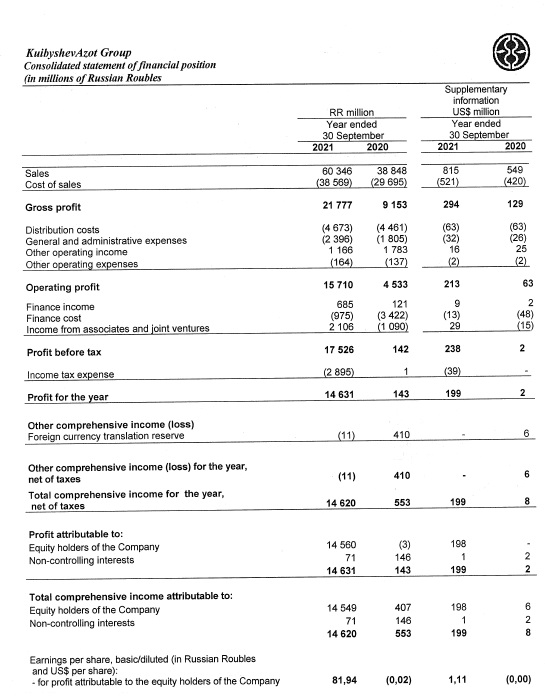

Сегодня отчитался КуйбышевАзот по МСФО за 9М 2021 г. Ожидаемо хорошо. По 5 млрд руб. в квартал стал зарабатывать. Это очень круто!

Придется пересмотреть прогноз чистой прибыли с 16 до 20 млрд руб. за 2021 г.

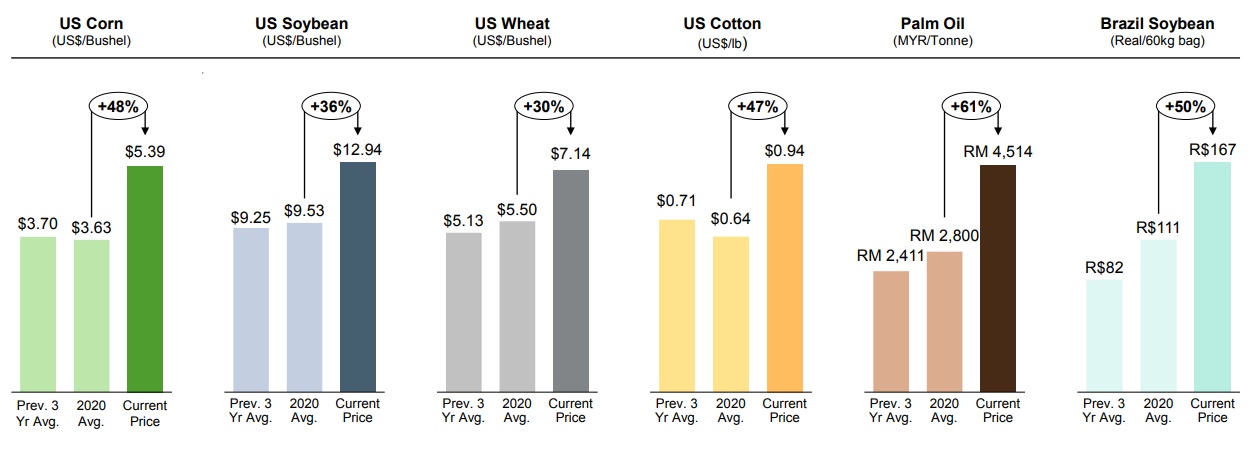

Растут цены на продукты питания. Маржа у них есть (как у химиков, так и с/х производителей). Вот данные по США.

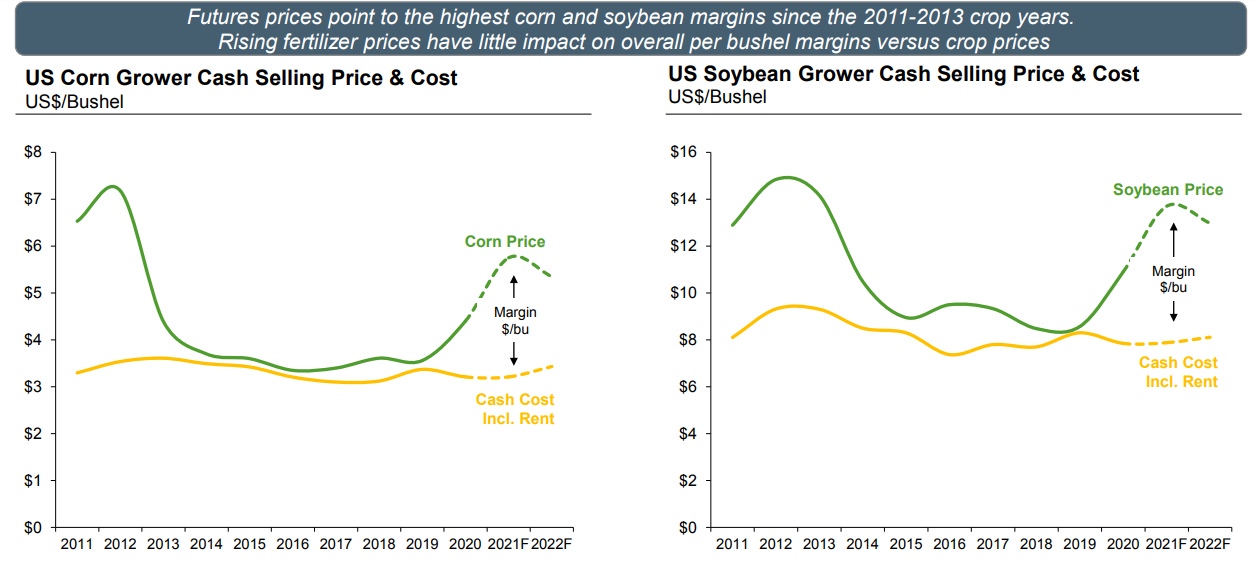

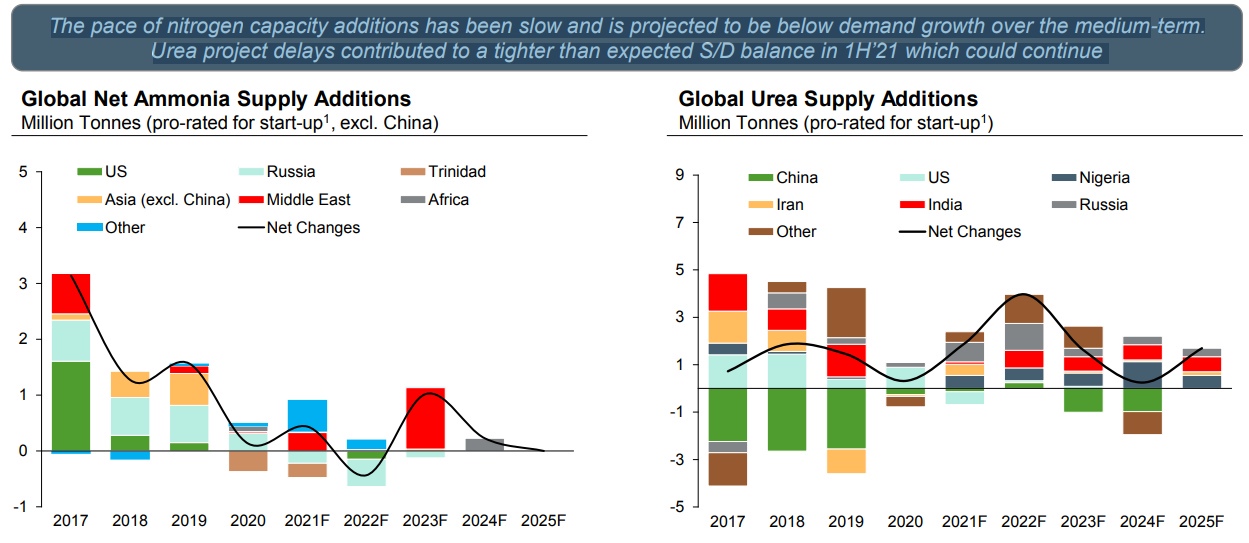

А новых мощностей не хватает. И не будет хватать и дальше.

Так что акционеры производителей азотных удобрений поздравляю Вас. Просто наслаждайтесь золотым потоком! Ваше время пришло!

Живи. Люби. Инвестируй.

P.S. Это был пост радости, не рекомендую предпринимать никаких действия: ни покупать, ни продавать.

чето быстро

Вот что больше всего меня удивляет, это то, что когда наши компании за счет возможностей получают кучу бабла, они выводят это бабло из оборота компании на дивы и прочую ересть, вместо того чтобы вкладывать в производство и масштабировать бизнес или повышать производительность на сложные времена. А когда приходит черный лебедь бегут к государству со слезами, что необходимо поддержка производства, мы градообразующие предприятие и прочая чепуха…