«Игнорирование риска» – S&P удваивается до самого быстрого бычьего рынка в истории

Posted on26.08.2021AuthoradminLeave a commentEdit

Статья перевод с zerohedge.com . Рассматриваются некоторые интересные моменты происходившие раньше на фондовом рынке и сопоставляются с текущими событиями.

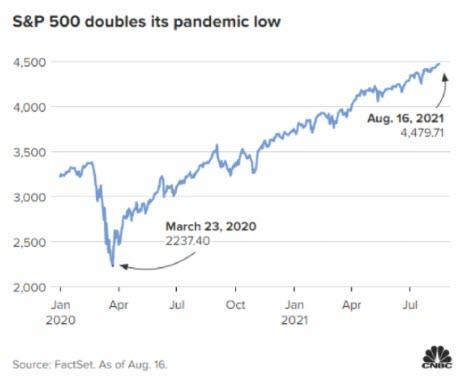

На самом быстром бычьем рынке в истории, индекс S&P 500 удвоился по сравнению со своими пандемическими минимумами. Несомненно, это достойная внимания веха, однако что по мнению истории произойдет дальше?

Рынку потребовалось 354 торговых дня, чтобы достичь этого, что стало самым быстрым удвоением бычьего рынка со времен Второй мировой войны, согласно анализу CNBC данных индексов S&P Dow Jones.”

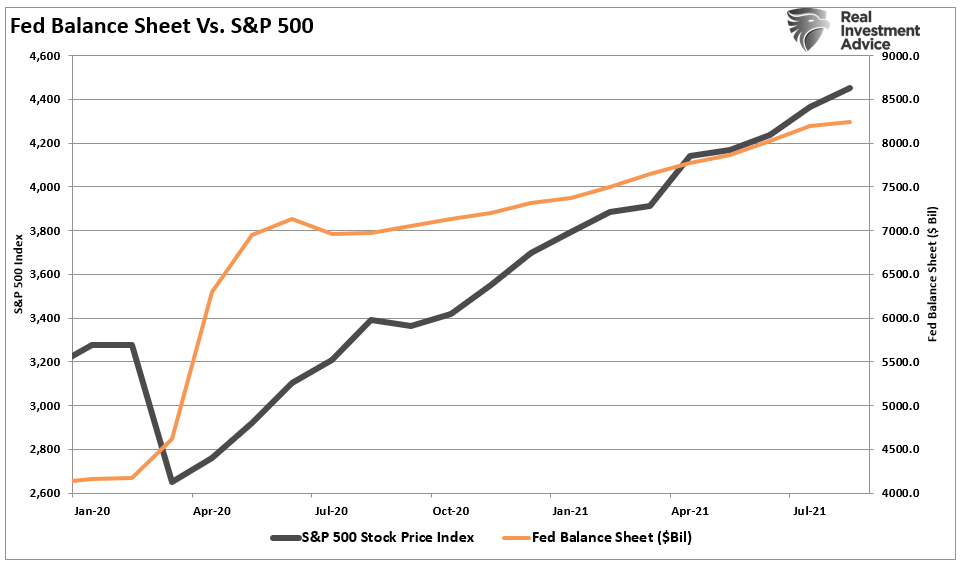

Конечно, ралли от пандемических минимумов связано не столько с “восстановлением экономики”, сколько со 120 миллиардами долларов ликвидности ФРС в месяц.

Тем не менее, это был значительный рост, хотя и безудержный из-за спекулятивной активности. Итак, нам нужно задать вопрос: что история говорит нам о том, что произойдет дальше?

Взгляд на историческое удвоение

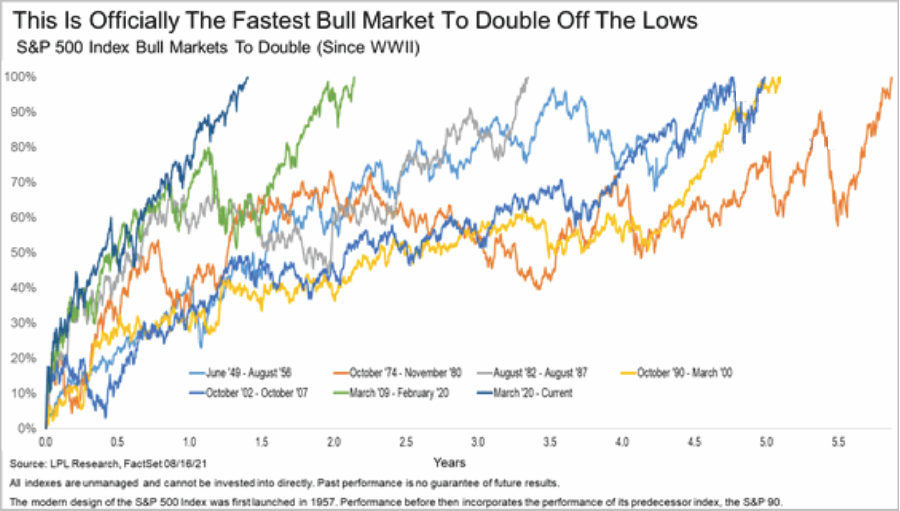

Недавний график LPL показывает историю рыночных «двойников». Примечательно, что обычно рынкам требуется несколько лет, чтобы удвоиться по сравнению с предыдущими минимумами.

Однако диаграмме недостает контекста.

Эти «удвоения» от предыдущих минимумов означают, что им предшествовало значительное событие «медвежьего рынка»

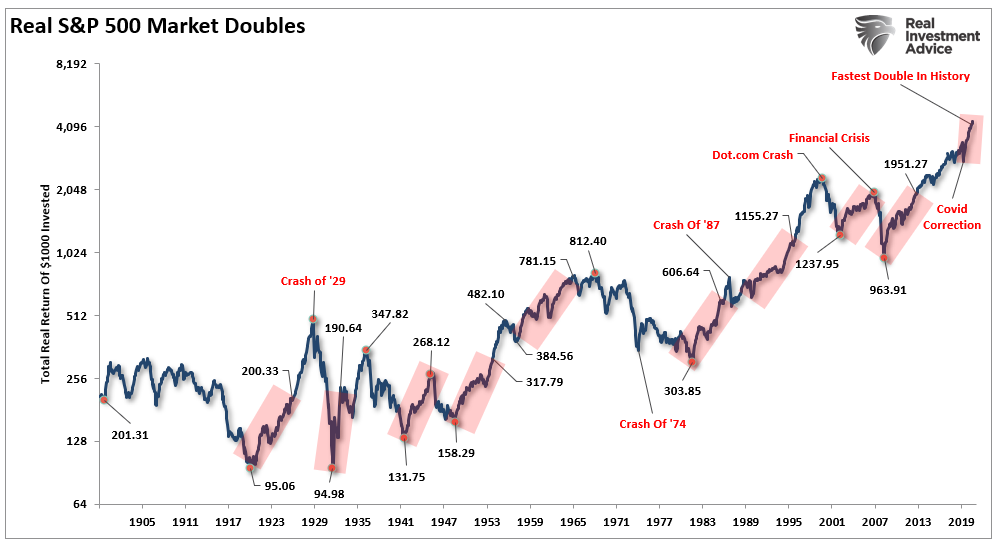

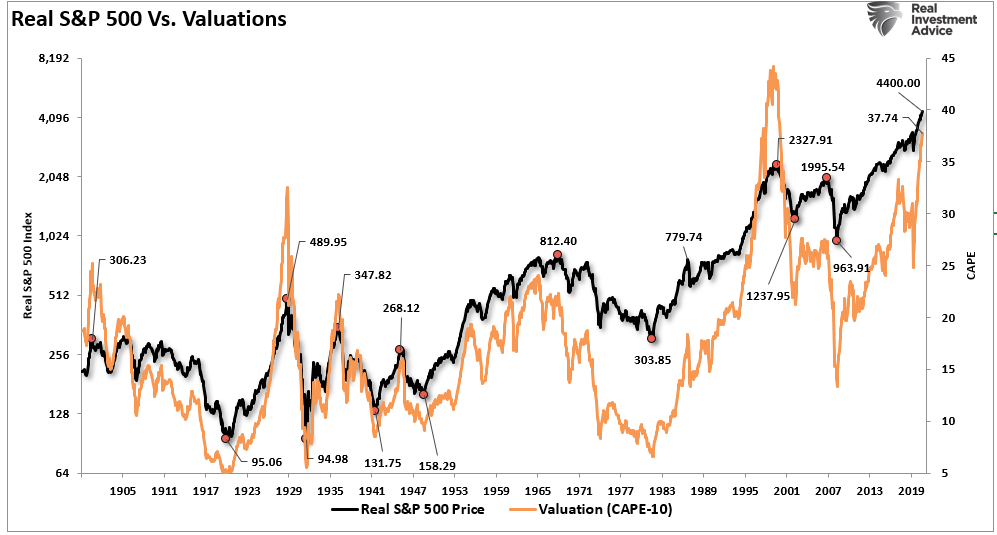

На диаграмме ниже показан исторический ежемесячный индекс S&P 500 с использованием данных доктора Роберта Шиллера.

«Красные блики» обозначают, когда рынок первоначально удвоился от предыдущего минимума. Давайте рассмотрим периоды LPL, указанные на первом графике.

1949–1956: рынок продолжил расти, прежде чем упасть на 20%. Эта коррекция привела ко второму удвоению, которое совпало с уровнем, который не пересматривался до середины 1980-х годов.

1974-1980: Удвоение последовало за одним из худших медвежьих рынков в истории. К сожалению, весь выигрыш с поправкой на инфляцию был упущен к 1982 году.

1982–1987: Крах 1987 года последовал за подъемом от минимумов 1982 года.

1990-2000: Удвоение рынка в 1990-е закончилось крахом Dot.Com.

2002-2007: После краха Dot.com инвесторы, которые только что вернули убытки, пострадали от «финансового кризиса».

2009–2020: Рост ликвидности с минимумов 2009 года является самым сильным достижением в истории. Мартовское падение удивило инвесторов, но накачка ликвидности возродила «животный дух».

2020-настоящее время: самое быстрое удвоение рынка в истории происходит во время пика оценок, экономического роста и роста прибыли.

Стоит отметить, что, несмотря на 4-кратное увеличение от минимумов, инвесторы в 1905 году не выходили на уровень безубыточности до 1955 года (это 50 лет нулевой прибыли). Примечательно, что на протяжении всей истории непрерывный рост рынка всегда встречался коррекциями, медвежьим рынком или еще хуже. Но не всегда сразу. Все более длительные исторические достижения рынка имеют общий ингредиент.

Оценка имеет значение

Как показано, когда рынок удвоился от предыдущих минимумов, часто наблюдались коррекции и медвежьи рынки перед началом следующего этапа роста. Отличительным фактором этих периодов, когда рынок удваивается, а затем продолжает расти, является начальная оценка.

Неудивительно, и уже обсуждалось ранее, что начальная оценка имеет прямое отношение к ожиданиям будущей доходности о чем часто забывают инвесторы, особенно во время устойчивых бычьих рынков, так это последующий и неизбежный медвежий рынок.

Оценки – ужасный индикатор рыночного выбора времени. Однако они представляют собой спекулятивную психологию участников рынка, которая в конечном итоге и всегда заканчивалась плохо.

Скопрее встречный ветер, чем попутный

В то время как основной анализ требует, чтобы инвесторы восприняли «самое быстрое удвоение рынков в истории» как признак того, что впереди еще больше прибыли, история требует осторожности.

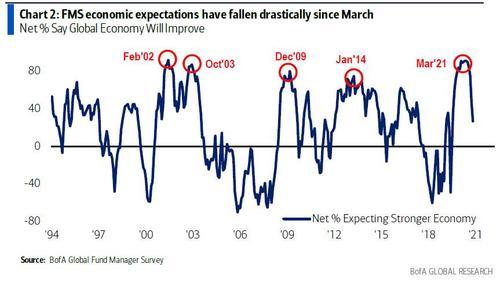

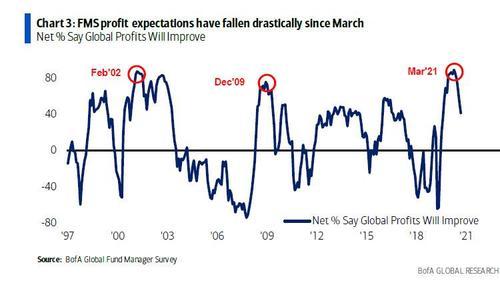

Как отмечалось выше, для дальнейшего продвижения вперед, вероятно, будет больше препятствий, чем многие думают. Более слабый экономический рост и более низкие доходы затруднят поддержание высоких цен. Как недавно отметил BofA, глобальные ожидания начинают снижаться с очень высоких уровней. Обычно это не приносит результатов инвесторам.

Когда вы добавляете более высокие уровни инфляции, опережающие рост заработной платы, и сокращение ликвидности к ослабляющейся экономике, давление на маржу, вероятно, будет выше, чем ожидалось. Хотя ничто из этого не означает, что инвесторы должны «продавать все» и прятаться за наличные, это предполагает, что требуется более логичный подход к управлению рисками.

По-прежнему сохраняется бычий настрой, который продолжает поддерживать рынок в краткосрочной перспективе. Бычьи рынки, построенные на «импульсе», очень трудно убить. Предупреждающие знаки могут длиться дольше, чем предполагала логика. Риск возникает, когда инвесторы начинают «сбрасывать со счетов» предупреждения и полагать, что они ошибочны. Обычно именно тогда и происходит неизбежная коррекция. Таков неотъемлемый риск игнорирования риска.

Инвесторам было бы полезно вспомнить слова тогдашнего председателя Комиссии по ценным бумагам и биржам Артура Левитта в речи 1998 года, озаглавленной «Игра чисел»:

«В то время как соблазны велики, а давление – сильное, численные иллюзии всего лишь эфемерны и в конечном итоге саморазрушительны».

Более подробно: ELLIOTWAVE.ORG