Финансовые грузоперевозки "ДелоПортс"

Прочитав заголовок, вы наверняка скажете, что такого не бывает. Я тоже так думал, пока подписчики не попросили проанализировать финансовое состояние ООО «ДелоПортс». Уже в процессе предварительного анализа, стало понятно, что финансовые грузоперевозки существуют. Давайте выяснять, как вообще такое может быть, и как обстоят финансовые дела с компанией «ДелоПортс»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Очередное вам СПАСИБО за ⭐➕❤👍 и за комментарии под статьёй "Как оценить надёжность компании..." Именно под ней и выяснилось, что «ДелоПортс» — это финансовый грузоперевозчик. История выяснения по этой ссылке.

Именно эти комменты вызвали у меня интерес к ООО «ДелоПортс» и я, чисто из спортивного интереса, решил выяснить истинную деятельность предприятия и проанализировать его финансовое состояние.

Вид деятельности ООО «Дел🌐Портс»

Предмет «спора» — деятельность предприятия. Придя на сайт «ДелоПортс», можно сделать заключение, что это грузоперевозчик. Именно так некоторая часть инвесторов и считает. Тем не менее, открыв баланс, в строке «Вид экономической деятельности по ОКВЭД2» прописан код — 64.99.1, что по классификатору ОКВЭД соответствует «Вложения в ценные бумаги». Вот и получаются, что это финансовые грузоперевозки и я такого ещё не анализировал 😁 Но прежде чем начать анализ финансового состояния, хотелось бы выяснить, что-к чему. Мозг у меня пытливый и он подсказывает, что такого быть не может.

После сбора всей информации нарисовалась следующая картина:

- ООО «ДелоПортс» входит в группу компаний «Дело»

- Компания работает в стивидорном направлении, то есть напрямую не участвует в грузоперевозках

- В ООО «ДелоПортс» входит три дочерних компании, которые и финансируются за счёт «ДелоПортс». Напрямую или за счёт вложения в ценные бумаги этих или других компаний не важно. Важно то, что ООО «ДелоПортс» финансовая организация или, как они себя называют — холдинговая, то есть осуществляющая контроль за своими «дочками» и имеющая контрольный пакет их акций или других активов.

С этим разобрались, теперь на очереди финансовое состояние.

Ликвидность баланса

рис.1 Финансовые показатели ООО «ДелоПортс»

⭐⭐⭐ — Ликвидность баланса 50%. Абсолютно ликвидна интересная нам часть и этот финансовый год должен пройти гладко. Что касается долгосрочных обязательств, то пока непонятно, как компания будет погашать 13,8 млрд. Тем не менее, нас это сильно не должно волновать, так как рынок ВДО подразумевает постоянный мониторинг компаний. Через год посмотрим за счёт чего, или кого😉 гасятся долгосрочные обязательства.

⭐⭐⭐⭐ — ООО «ДелоПортс» имеет солидный Собственный Капитал (СК рис.1) и не менее солидный Заёмный Капитал. Всего 36 млрд рублей и это при том, что уставный капитал составляет всего 100 млн, или 0,0027 часть от Ресурсной Базы. Учитывая размер активов и практически нулевые Запасы, встаёт вопрос: А в чём (где) же деньги? Ответ в строках 1170 и 1240 баланса, а именно — 34 млрд ютятся в финансовых вложениях. Скорее всего, 29.5 млрд в дочерних структурах, а 4.5 млрд в краткосрочных финансовых вложений на фондовом рынке.

⭐⭐⭐⭐⭐ — Показатели ликвидности, практически все, превышают минимальные пороги. Если с неба на компанию не упадёт челябинский метеорит, то компания без проблем сможет обслуживать как текущие, так и краткосрочные обязательства, без каких-либо задержек в течение следующего финансового года.

⭐⭐⭐⭐ — Показатели финансовой устойчивости в большинстве своём в норме. Следует только обратить внимание на коэффициент обеспеченности собственными средствами U2. Значение менее 0,1, говорит о том, что структура капитала нерациональна, в ней преобладает Заёмный Капитал. Как я понял из многочисленных финансовых разборов предприятий, так конторы пытаются защитить Собственный Капитал на случай непредвиденных обстоятельств. То есть, вначале теряем чужое, а только потом своё (если уж сильно-сильно не повезёт).

Рейтинг ООО «Дел🌐Портс»

По данным рейтингового агентства «Эксперт РА», ООО «ДелоПортс» присвоен рейтинг — ruА

рис.2 Финансовое состояние ООО «ДелоПортс»

По данным проведённого финансового анализа и рассчитанного инвестиционного риска, рейтинг ЛИСП для ООО «ДелоПортс» соответствует — ruA+

⭐⭐⭐⭐ — анализ финансового состояния ООО «ДелоПортс» показал, что предприятие стабильно на протяжении последних трёх лет. Финансовое состояние оценивается в 81 балл, финансовая устойчивость в 84 балла.

Инвестиционный риск

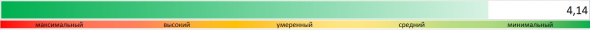

рис.3 Инвестиционный риск ООО «ДелоПортс»

Средний инвестиционный риск ближе к минимальному. Оценивается в 4,14 балла по пятибалльной шкале ЛИСП.

Мнение эксперта

❗ Финансовое состояние предприятия близко к оптимальному. Достаточная рентабельность. Угроза потери инвестиций минимальна. Высокая финансовая устойчивость. Имеется запас прочности по погашению обязательств.

❗ Предприятие, однозначно, ведёт финансовую деятельность и только левым боком причастно к грузоперевозкам. Несмотря на устойчивое финансовое положение компании, моё отношение к подобным конторам не изменилось. Контора подходит под условия описанные в статье Какие ВДО не надо покупать!? 7 фактов о дефолтах! Хотя, справедливости ради стоит сказать, что такую контору просто так не выключить и, если раз в полгода мониторить её финансовое состояние, то всегда будет время выйти из неё.

❗ Рейтинг ЛИСП от рейтинга агентства отличается на 0,14 балла, что несущественно и подтверждает финансовое состояние предприятия двумя независимыми экспертизами.

❗ Рекомендованная доля облигаций ООО «ДелоПортс» в портфеле — 4,14% от общей доли активов.

Желаю вам высокодоходных инвестиций и пусть этот анализ приведёт вас к правильному инвестиционному решению. С уважением, Алексей Степанович Галицкий.

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Спасибо, что дочитали до конца. Приму с благодарностью ⭐➕❤👍 и обязательно отвечу на ваш комментарий.

Если вы нашли нестыковки в статье, пожалуйста сообщите мне о них. Буду признателен, если свои доводы вы подкрепите расчётами и примерами.

облигации с доходностью 6% годовых мне и даром не нужны — у меня с банковской карты плюшек не меньше.

так что купить мне пока нечего ((