Оценка облигаций методом Джонкарта. Калькулятор. Часть 2

Друзья, вот я наконец и доделал свой калькулятор оценки облигаций методом Джонкарта.

Если в кратко объяснить суть метода, то это оценка доходности к погашению с учетом риска дефолта, который определяется на основании рейтинга исследуемой облигации. В самом простой интерпритации — этот метод позволяет получить ожидаемую доходность к погашению (математическое ожидание доходности) с учетом вероятности дефолта. Подробнее о методе я писал в своей более ранней статье: "Корпоративные бонды под табу для частного инвестора!"

Я реализовал данный метод на Python с использованием своей базы SQL, в которой хранятся все необходимые данные для расчета: история котировок, параметры самих облигаций, их рейтинги, а также таблица с вероятностями дефолтов облигаций для разных рейтингов. По сути, мой новый калькулятор, является логическим продолжением предыдущего, который считал все классическим методом и был описан мной в статье: "Калькулятор облигаций! Часть 1". Новый калькулятор может считать как классическим способом все основные параметры: ожидаемая доходность, дюрация, кривизна (выпуклость), так и по методу Джонкарта.

Зачем это нужно?

Ответ достаточно прост. Посчитав основные параметры облигаций с учетом риска дефолта, инвестиции в них становится легко сравнивать с надежными облигациями или с любыми другими. Решение в данном случае принимается исходя не только из доходности к погашению, но и из риска, который присущ облигациями с разным рейтингом.

Как это работает?

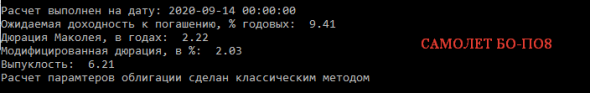

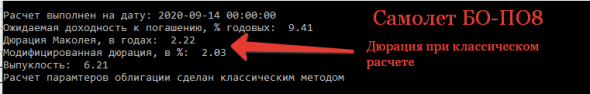

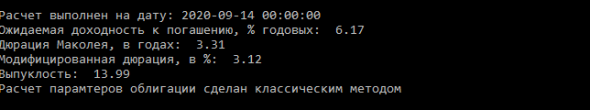

Давайте для примера рассмотрим облигации БО-ПО8 девелоперской группы компаний «Самолет», которой НКР присвоила 08.06.2020 Рейтинг А. Если посчитать показатели данной облигации классическим методом, то они являются очень привлекательными:

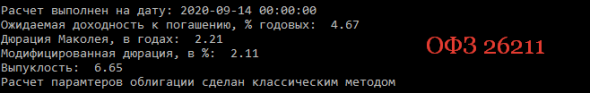

Близкие к ним по дюрации облигации ОФЗ 26211 имеют доходность 4.67, то есть в два раза ниже. Но российский рейтинг ОФЗ — ААА.

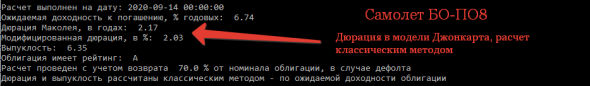

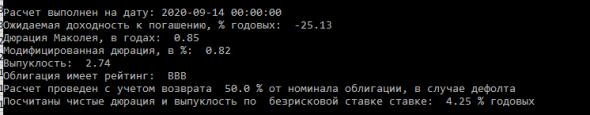

Чтобы легче сравнить эти две облигации и учесть риск дефолта, посчитаем параметры облигаций методом Джонкарта.

Для этого будут необходимы: статистика по дефолтам для разных рейтингов, и так называемая стоимость облигации по восстановительной ставке. Трактовать последнюю можно таким образом: когда наступает дефолт по облигациям, это не означает, что мы как инвесторы потеряем все вложения. Велика вероятность, что облигации будут реструктуризованы, хотя скорее всего на менее выгодных условиях для нас, и мы сможем их продать в рынок, или же нам погасят часть облигаций. Эта величина, конечно, зависит от разных факторов, но не в малой степени именно от кредитоспособности эмитента. Чем надежнее эмитент, тем на большую величину восстановления можно рассчитывать. Конечно, в мусорных (высокодоходных) — она стремиться к нулю. Откуда взять статистику по дефолтам, также можно прочесть в "Корпоративные бонды под табу для частного инвестора!". В моем калькуляторе, это все автоматизировано, что делают оценку простой и быстрой. Но при желании, ту же величину восстановления можно и ввести руками.

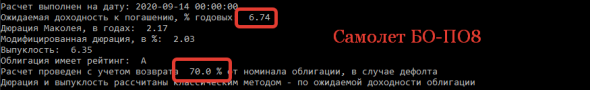

Например, при величине восстановления 70%, которая автоматически подтягивается из SQL для рейтинга A, доходность к погашению уже будет 6.74% годовых:

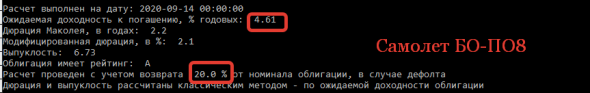

А для 20%, введенной руками уже — 4.61% годовых:

Как я написал в самом начале — рассчитываемая ожидаемая доходность к погашению по методу Джонкарта — является своего рода математическим ожиданием. И если оно больше условной безрисковой инвестиции в тот же ОФЗ, то облигацию можно считать интересной для приобретения, если же меньше или несильно отличается, то от инвестиции в нее стоит отказаться.

Те, кто знаком с облигациями близко, увидят ещё один интересный эффект. Если считать дюрацию классическим образом, то есть использовать полученную доходность к погашению, то она становится меньше при расчете в модели Джонкарта. Что делает ее не репрезентативной.

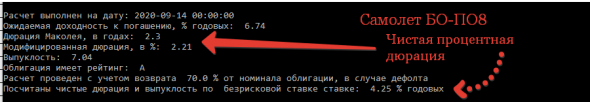

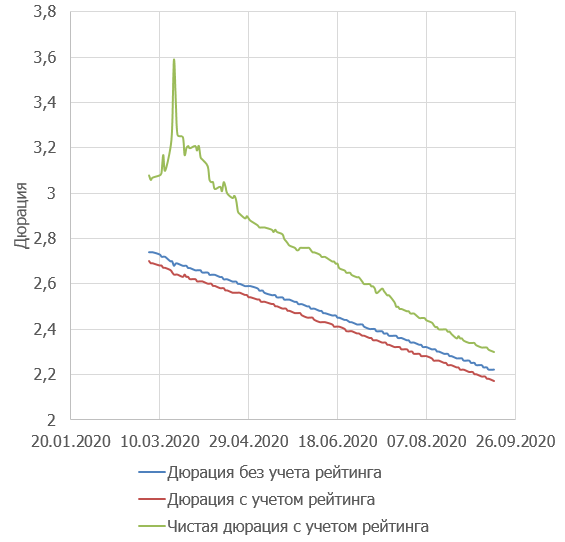

Этот вопрос решается путем расчета Чистой процентной дюрации. Для этого необходимо вместо ожидаемой доходности к погашению использовать безрисковую ставку. Это разумно, когда инвестора интересует чувствительность исследуемой облигации только к изменению процентной ставки, и она дает существенно лучше результаты при иммунизации портфеля:

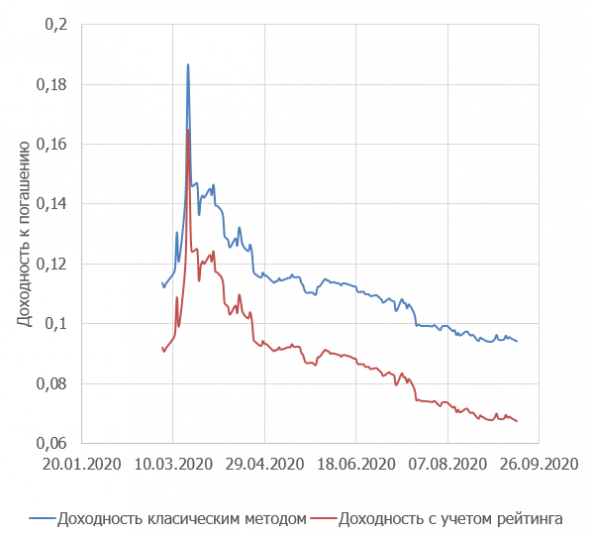

На следующих двух графиках показано, как выглядит история доходности к погашению и дюрации при расчете разными методами.

Было бы совсем правильно, при расчете чистой дюрации использовать безрисковые ставки действующие на ту дату, на которую делается расчет. Но это пока у меня не реализовано. Тем более, что такая работа скорее полезна для исследования, чем для текущего инвестирования.

Что касается Самолета, то очень похоже, что инвестиции в его облигации действительно представляют интерес, так как дают весьма высокую премию в ожидаемой доходности к погашению, по отношению к безрисковой инвестиции. Хотя я бы еще раз посмотрел бы на рейтинг, так как несильно знаком с НКР.

В конце я хотел бы показать результаты для Муниципальных облигаций Калиниградской области, а выводы Вы уже делайте сами. На мой взгляд они настолько показательны, что не требуют дополнительных комментарий.

Классический расчет:

Методом Джонкарта и расчетом чистой дюрации:

А можно узнать как повторить Ваш подвиг? как и откуда вы парсили данные для базы данных?

Можно увидеть исходный код формулы расчета по методу Джонкарта для тех кто только начинает изучать питон..

может IPuthon notebook файлик есть с наглядным примером?

https://www.sciencedirect.com/science/article/abs/pii/0378426679900190