Итоги 1 полугодия в российской электрогенерации: лидеры и аутсайдеры

📚 На календаре понедельник, а это значит – самое время начать эту новую рабочую неделю с какого-нибудь обзора. На сей раз предлагаю обновить картину в отечественной электрогенерации и попытаться выделить в ней наиболее перспективные эмитенты. Благо, полугодовые финансовые отчётности этих компаний уже позади, и нам есть на что ориентироваться.

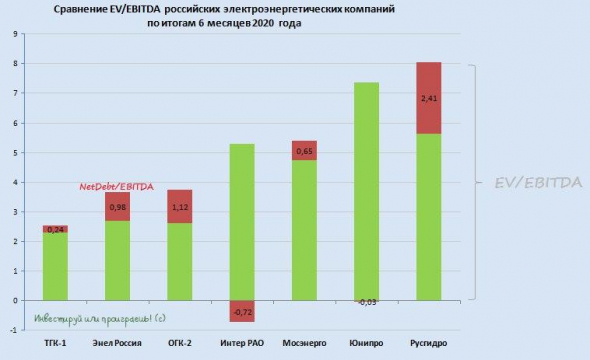

1️⃣ Продолжают лидировать в нашем рейтинге акции ТГК-1 со значением мультипликатора EVEBITDA на уровне 2,5х. Однако здесь продолжаем держать в голове негативное влияние от постепенного сворачивания программы ДПМ, дальнейшего ухудшения (или, как минимум, стагнации) финансовых показателей и весьма посредственных дивидендов. Как вы помните, я с этого корабля я благополучно вышел в начале марта по весьма достойным ценникам и в преддверии коронавирусных распродаж, а вырученные от продажи денежные средства пару-тройку недель спустя оказались очень кстати.

2️⃣ На второе место вырвались бумаги Энел Россия, которые на ближайшие три года по сути являются квазиоблигациями с купоном (= дивидендом) в размере 8,5 коп. (при текущей котировке 92,5 коп). До 2022 года компания будет находиться в процессе «озеленения», строить ветрогенерацию и рассчитывать впоследствии на ДПМ-платежи. После чего Энел Россия, согласно недавним официальным заявлениям, намерена вернуться к политике выплаты дивидендов в виде процентов от чистой прибыли (как и раньше), но это случится уже после 2022 года.

3️⃣ ОГК-2 торжественно взлетела на третью строчку в нашем рейтинге, продолжая получать повышенные ДПМ-платежи и планомерно снижая долговую нагрузку, которая ещё 5-6 лет назад была пугающе высокой. Такая позитивная картина будет продолжаться вплоть до конца 2022 года, после чего пик ДПМ-платежей будет пройден, и мы, скорее всего, увидим повторение истории Мосэнерго или ТГК-1. По крайней мере, финансовые показатели практически неминуемо окажутся под давлением, а учитывая, что рынок зачастую довольно инертный и не всегда дальновидный – до конца 2022 года я планирую полностью выйти из этих бумаг.

4️⃣ Акции Интер РАО на фоне слабой полугодовой отчётности по МСФО опустились на четвёртое место с EV/EBITDA=4,6x, а в новой Стратегии компании, которая была представлена в начале августа текущего года, среди четырёх ключевых приоритетов развития на ближайшие 10 лет нет упоминания про улучшение дивидендной политики, на которое рассчитывали многие. Достаточно вспомнить июльский разгон котировок акций Интер РАО.

Однако при всём при этом Интер РАО остаётся, по мнению ряда аналитиков, перспективной историей роста с долгосрочными драйверами и ставкой на восстановление цен на РСВ и увеличение доли ТЭС в выработке электроэнергии. Тем не менее, я по-прежнему не являюсь поклонником данной компании и по-прежнему наблюдаю за ней со стороны.

5️⃣ Не все вспомнят, а ведь ещё совсем недавно акции Мосэнерго уверенно лидировали в нашем рейтинге по мультипликатору EV/EBITDA, однако после того как программа ДПМ благополучно ушла в историю, а финансовые результаты демонстрируют снижение третий год кряду, компания ушла с радаров инвесторов и перешла в разряд середнячков, причём не самых перспективных. Помните об этом, действующие акционеры ОГК-2!

Среди главных надежд акционеров Мосэнерго – ожидаемое повышение тарифов по КОМ: в 2021 году – на 16%, в 2022 году – 25%. Однако это же касается и других, более перспективных с инвестиционной точки зрения российских компаний, поэтому не вижу никакого смысла «морозить» деньги в бумагах Мосэнерго.

6️⃣ Юнипро – классный актив, который по мультипликаторам традиционно дорого оценивается рынком из-за стабильной дивидендной истории, которая может произвести настоящий фурор в следующем году, если третий энергоблок Берёзовской ГРЭС благополучно введут в эксплуатацию, а сама компания решится на повышение выплат своим акционерам с текущих 0,22 руб. до 0,32 руб. на акцию в год.

Но даже если до повышения дивидендов дело не дойдёт, то текущая ДД на уровне 8% вряд ли должна вас сильно расстраивать, особенно когда ключевая ставка в стране почти вдвое меньше. И не забудьте почитать ещё раз мой августовский взгляд на акции Юнипро, там всё актуально и на сегодняшний день.

7️⃣ Ну а на закуску вам – многострадальная Русгидро с EV/EBITDA на уровне 8,1х, стабильными дивидендами (но при этом с более скромной, по сравнению с Юнипро и Энел, див.доходностью на уровне 5-6%) и сомнительными перспективами роста акционерной стоимости. По крайней мере, в моих глазах уж точно.

Когда меня спрашивают, не жалею ли я о продаже акций Русгидро и почему я перестал верить в перспективность этих бумаг — я теперь знаю что отвечать!

👉 РЕЗЮМЕ. Среди семи представленных в этом обзоре компаний, я отдаю своё предпочтение сейчас трём из них: Энел Россия, ОГК-2 и Юнипро.

Император15 сентября 2020, 10:51Россети и фск почему стороной обходите?0

Император15 сентября 2020, 10:51Россети и фск почему стороной обходите?0