Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

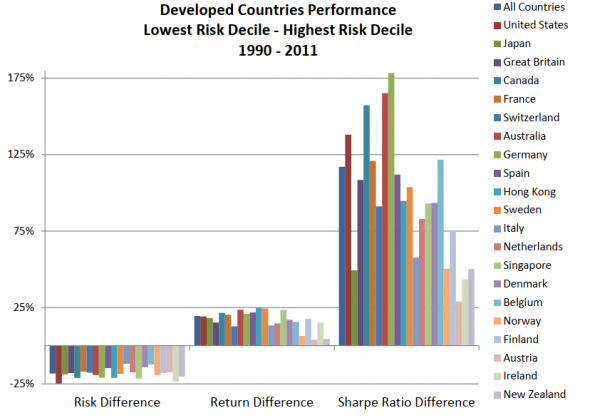

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

Источник: Baker & Haugen (2012)

10% Наименее волатильных акций показали не только меньшую волатильность портфеля, но и большую доходность. Что и привело к такой сильной разнице в коэффициенте Шарпа. В заключении сравним эти результаты с нашими по российскому рынку.

Алгоритм нашего бэктеста для России:

1) Отбираем наиболее ликвидные бумаги для каждого месяца. Это важный шаг и методика многократно описывалась ранее. Например, в этом бэктесте по моментуму https://www.sentimetrica.ru/post/большой-бэктест-стратегии-momentum-на-ммвб-или-почему-покупать-акции-на-отскок-плохая-идея

2) На основе дневных цен считаем доходность и среднюю волатильность доходности за последние 24 месяца

3) Отбираем в портфели 10% наименее и наиболее волатильных бумаг из списка ликвидных

4) Повторяем процедуру каждый месяц с января 2005 по апрель 2020г

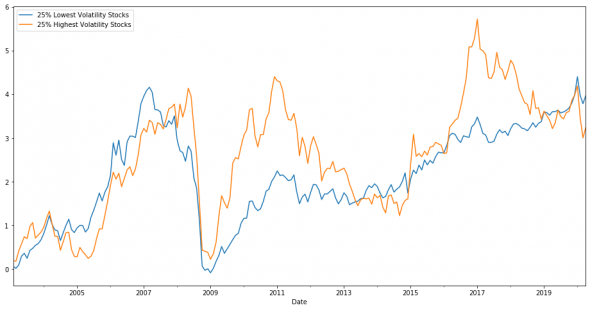

И вот что из этого вышло:

Источник: Sentimetrica

Средняя месячная доходность низковолатильного портфеля 0.77%, волатильность 9.04%, Шарп (без безрисковой ставки) 0.0851. Для высокорискованного портфеля доходность 0.07%, волатильность 13.15% и Шарп 0.0053.

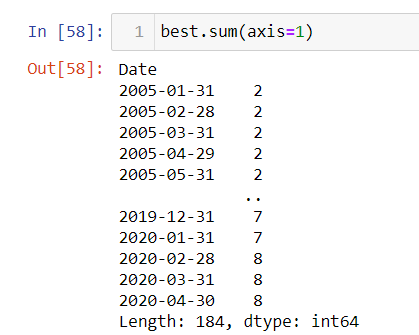

С одной стороны, мы в точности повторили методику иностранного исследования. С другой стороны, количество акций в отдельные моменты было слишком мало:

Источник: Sentimetrica

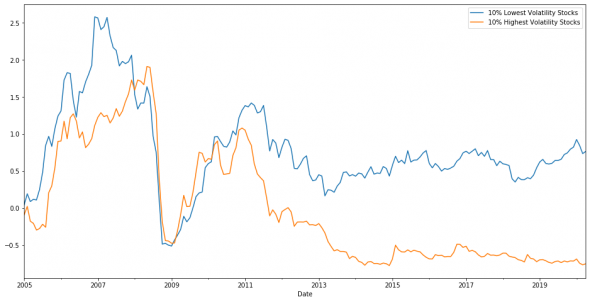

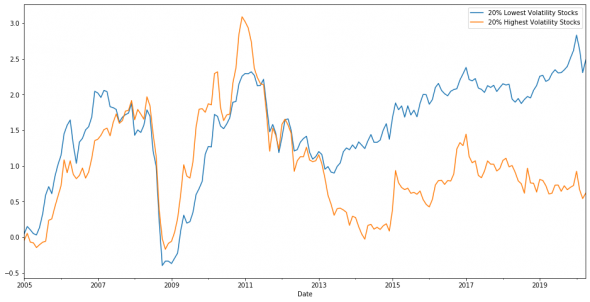

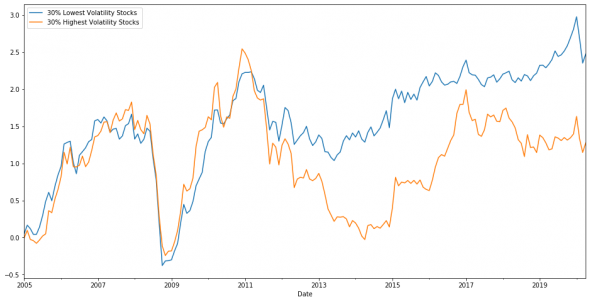

Проведем аналогичный тест, но будем набирать в портфель не по 10% акций, а 20%:

Источник: Sentimetrica

Источник: Sentimetrica

В любом случае, динамика сохраняется. Нагляднее видно на едином графике с доходностью, риском и Шарпом в зависимости от концентрации портфеля и волатильности:

Источник: Sentimetrica

Использование обоих стратегий в лоб – опрометчиво, ведь они уступают индексу. Но главный вывод в том, что покупка акций с наибольшим риском (исторической волатильностью) не приводит к большей доходности на Московской бирже! Никзоволатильные акции честно выполняют свою функцию – дают небольшую доходность и волатильность в следующем месяце. А высоковолатильные продолжают оставаться рискованными, но с доходностью выходит накладка.

Интересно, что если отслеживать волатильность не за 24 месяца, как у Бейкера и Хогена, а лишь за последний месяц, то результаты высокорискованных акций улучшаются, но уж больно напоминают тараканьи бега :)

Источник: Sentimetrica

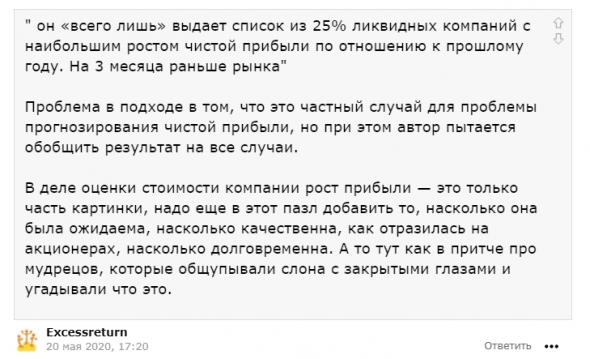

Спасибо всем читателям нашего блога за комментарии и критику. Все читаю и наматываю на ус :) Отдельное спасибо Kot_Begemot за помощь в обнаружении ошибки в одном из предыдущих исследований. Честно пробовал подступиться к предложению из комментариев, но задача выглядит невыполнимой для скромных навыков количественного тестирования на Python:

В итоге, частично повторяя исследование Бэйкера и Хогена, обнаружена аномалия низкого риска и на российских акциях тоже. Оригинальную работу и небольшой пересказ на русском можно почитать в нашем Telegram-канале: @sentimetrica https://t.me/sentimetrica Там же будет больше ресерчей и данных.

Работа по тестированию стратегий и формированию баз данных, построению набора факторов влияния на инвестиционную привлекательность реализуется в рамках проектов ЛАФР (www.fmlab.hse.ru), включая проект по сентименту на развивающихся рынках капитала ФЭН НИУ ВШЭ. Не является индивидуальной инвестиционной рекомендацией.

На больших интервалах, действительно — чем больше риск, тем хуже. На малых, в общем, тоже. Но кроме того, на малых интервалах понятия риск и доходность еще и мало связаны между собой.

Какого ляда авторы вообще связали волатильность с риском — не понятно. IBM, к примеру, намного волатильней чем многие акции из «старой» экономики. Делает ли это акции IBM более рискованной инвестицией, чем GE в случае портфельного инвестирования. Думается, что нет.