Итоги 2019. Рентная жилая недвижимость

Квартира в моём провинциальном городке была приобретена в июле 2009 года за 1.4 млн.р.

В ремонт было вложено 100 т.р.

С середины 2011-го года квартира успешно сдаётся. Повезло с квартиранткой. Живёт длительный срок и исправно платит аренду и коммуналку.

Аренда: 12 т.р. в мес.

Один месяц в году уходит на ремонт и др. издержки владения квартирой.

Итого прибыль от аренды за 8.5 лет: 12000*11*8.5=1 128 000р.

Налог за 10.5 лет (имущественный + НДФЛ ИП 6%): 7 140 + 67 680 р.

С учётом инфляции за 10.5 лет (100.44%) квартира с ремонтом должна стоить 3 006 600 р.

Но стоит: 34*47678=1 621 052 р. (https://www.domofond.ru/tseny-na-nedvizhimost/rostovskaya_oblast/bataysk-c1754) Идея в том, что «недвижимость дорожает наравне с инфляцией» на этом периоде не сработала.

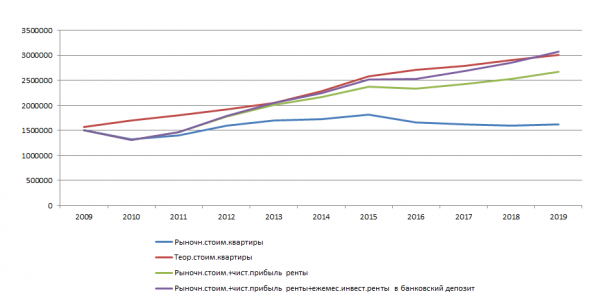

Мне стало интересно увидеть историю моей горе инвестиции на графике. Я собрал необходимые данные, построил таблицу Excel, а затем вывел самую важную информацию на график.

На графике видно, как увеличивается отставание стоимости моей квартиры от инфляции (теоретической стоимости квартиры). Не смотря, что инфляция в последние годы не велика, разрыв увеличивается ещё быстрее. Связано это с магией сложного процента, который на стороне инфляции. Практически каждый житель провинциальной России, за последнее десятилетие, обеднел почти в два раза, т.к. основная часть всего капитала наших домохозяйств – это собственная квартира или дом.

Итого реальный убыток от владения квартирой без учёта ренты:

1 621 052 — 3 006 600 — 7 140 =-1 392 688 р. (-46.32% от инфляции)

В долларах квартира обесценилась

с 1500000 / 31 = 48 387 долларов

до 1 621 052 / 63 = 25 730 долларов

(25 730 — 48 387) / 48 387 = -46.82 %.

Исправляют положение рентные поступления. Меня удивил факт, что при успешной сдаче своего жилья, я так и не был в зоне сохранения капитала. Очень был близок в 2013-м году, но известные события 2014-го и ускорение инфляции откинули доходность в значительное отставание. Разрыв не сокращается уже три года.

Итого реальный убыток от владения квартирой с учётом ренты:

-1 392 688 + 1 128 000 — 67 680 = -332 368 р. (-11.05% от инфляции)

Неожиданно, хороший результат получился, если полученные от ренты поступления, сразу направлять на банковский депозит. Я взял средние ставки по депозитам российских банков и вывел на график ещё одну линию. И, эта линия обогнала инфляцию! Сложный процент делает своё дело. Такой подход сравним с реинвестированием дивидендов акций.

Итого реальная прибыль от владения квартирой с учётом ренты и инвестирования в банковский депозит:

-1 392 688 + 1 519 526 — 67 680 = 59 158 р. (1.96% от инфляции)

При этом, в нашем городе, пока нет перспектив роста, но есть перспективы падения.

За рост.

— Обесценивание в два раза и удешевление ипотеки. Но этот эффект действует уже последние годы, а результата нет.

За падение.

— Большие объёмы застроек. Самая популярная реклама на щитах в городе – это реклама продажи квартир.

— Демографическая яма. Супруги новых семей, которым сейчас 20-30 лет рождены в 90-х, когда был сильный демографический спад. Сейчас эффект только начинает набирать силу.

Друг с женой решили купить квартиру в ипотеку, чтобы использовать материнский капитал. Купили, чтобы сдавать лет семь, пока не вырастут дети. Платежи по ипотеке покрываются на 80%. Т.е. считают, что реальное падение цен прекратится.

Другой друг купил квартиру в полностью достроенном доме 10 лет назад, но без введения в эксплуатацию. Через пол года оказалось, что застройщица банкрот, коммуникации не могут быть подключены, а дом подлежит сносу по решению администрации. Некоторые квартиры застройщица продавала несколько раз разным покупателям. Одну квартиру на первом этаже удалось продать три раза. Застройщица сбежала, правда, её позже поймали и посадили. Но взять с неё ничего не удалось. Жильцы долго конфликтовали, особенно те, кто оказались собственниками одной и той же квартиры. В итоге, дом-призрак решили не сносить, но коммуникации до сих пор не подвели. Продать пока невозможно ни по какой цене.

Вот такая «надёжная» и «прибыльная» инвестиция в недвижимость.

есть возможность заработать — зарабатывай, нужна для жизни — купи, сама по себе денег не заработает

хотя по надёжности «ленивого» сохранения капитала всё равно на одном из первых мест

И это ещё повезло, что жильцы не меняются, квартиру не убивают, ровно платят.

Тадам!

А теперь сухая статистика — 90% тех, кто продал недвигу и притащил деньги на биржу сливаются в первый год (90% цифра не моя, а общепризнанная на этом ресурсе, даже 95% пожалуй)

Так что в расчеты нужно всегда добавлять вероятность. А значит расчеты нужно умножать на коэфф. 0.1 (вероятность 10% не слиться в первый год)

Делайте выводы, господа бояре))