Опционный спрэд. О чем молчит профиль позиции

Это развернутый ответ на вопрос заданный в топике https://smart-lab.ru/blog/533229.php

Вкратце перескажу. Автор озадачился относительно простым вопросом: опционы Сбербанка. Продаем 100 путов страйка 21000, покупаем 100 путов со страйком 19000 и больше ничего до экспирации не делаем.

Вопрос сколько требуется денег на счете, чтобы брокер принудительно не закрыл при любом развитии ситуации?

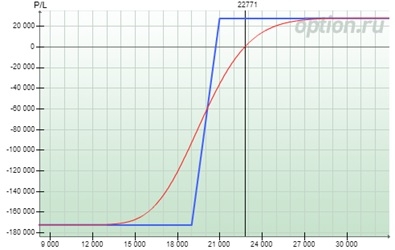

Воспользуемся калькулятором на http://www.option.ru и получим вот такую картинку. Дата экспирации взята 19/06/2019, цены на момент составления картинки.

На первый взгляд, риски закрыты и максимальные потери составляют не более 180 тыс.руб. Поэтому автор решает оставить для этой позиции 200 тыс.руб, а остальные деньги пустить на какие-то иные маневры.

Действительно, если мы с позицией ничего не делаем, то как бы не прыгали греки, будет меняться только текущее положение вещей (красная линия), а на экспирации мы должны получить результат, обозначенный синей линией. Теория говорит, что ГО в процессе не должно превысить максимального уровня убытков в -172,8 тыс.руб. При этом автор, как я понял убежден, что на экспирации получится результат, соответствующий синей линии, если не вмешаются злые духи в виде брокера или биржи.

Разгоним духов и попробуем разобраться что может пойти не так.

Для начала прикинем, что мы получим на экспирации. Опцион на фьючерс на акции, а такие опционы на нашей бирже экспирируются за один день до даты экпирации фьючерса. Значит фьючерсами нас вполне могут нагрузить (по постановке задачи мы ждем экспирацию).

По купленным путам понятно, если цена станет ниже 19000, то мы получим 100 проданных фьючерсов. По проданным путам тоже ясно. Если цена будет выше 21000, то опционы у покупателя (т.е. того, кому мы так удачно продали) обнулятся. В итоге вся позиция закроется по нулевым ценам опционов, а доход осядет в виде вариационной маржи на счете.

Значит на прямых линиях все будет как нарисовано без сюрпризов. Сверху все сгорит в ноль, снизу поставка сальдируется в ноль.

Иначе получится, если цена будет между 19000 и 21000 (наклонная линия). В этом случае у покупателя наших опционов пройдет автоматическое исполнение, и ему достанутся 100 проданных фьючерсов по купленному им (а нами проданному) путу 21000. А поскольку на бирже Дед Мороза нет, то эти фьючерсы надо кому-то купить «чтобы соблюсти баланс ©» и мы даже догадываемся кому. У биржи существует четкий алгоритм, изложенный здесь https://fs.moex.com/files/14812, но будем пессимистами и будем считать, что вся это сотня прилетит на счет по цене 21000 и потребует ГО в размере примерно 4450*100 = 445 тыс.руб. Что неминуемо вызовет маржин-колл и вмешательство брокера, поскольку 200 тыс.руб уже не хватает.

Понятно, что если все это произойдет на фоне увеличенного по любым причинам ГО (планка, праздники, бирже захотелось), то денег потребуется больше.

Становится ясно, почему многие брокеры начинают плавно поднимать ГО за несколько дней до экспирации, приближая его к ожидаемому. Чтобы потом, в день Х, в суматохе не крыть позиции, созданные на грани доступных средств. Им попросту рук и времени не хватит на всех, а так, постепенно само рассасывается.

Если цена экспирации будет ровно 21000, то получаем +50 фьючерсов и требования к ГО в размере примерно 222,5 тыс.руб., что будет примерно соответствовать остаткам на счете.

Если цена экспирации составит ровно 19000, тогда нам достанется -50 фьючерсов (пут 19000) и неприкаянными останутся +50 фьючерсов (+100 от пута 21000 минус 50 от пута 19000), на которые потребуется примерно 190 тыс.руб ГО при нормальных обстоятельствах. Припоминаем, что оставленные 200 тыс.руб похудеют до 27.

Существует вторая ситуация, редкая, но вполне реальная.

Опционы на нашей бирже американского типа, а значит могут быть предъявлены к исполнению в любой момент времени. Вполне возможно, что проданные 21000 путы предъявят к исполнению раньше даты экспирации частично или все разом. Зачем это кому-то неважно, важно, то, что «неожиданное» появление купленных фьючерсов на счете может привести к маржин-колу. Но может и не привести. Это будет зависеть от цены в моменте, количества фьючерсов и остатков денежных средств на счете.

Кстати, можно предъявить к исполнению свои путы, не вошедшие в деньги. При катастрофическом недостатке ГО и понимании что намечается «карачун» это один из выходов. Технически это допускается биржей, а вот как поступит брокер можно узнать только у него.

Вторую ситуацию можно исправить, если создать такой же спрэд, но из колов. Купить 19000 и продать 21000. Вероятность получить на исполнение проданные колы будет на порядок ниже, причем это будет происходить где-то наверху, когда на счете еще есть запас денег. Другой вопрос, что создать такую позицию будет крайне непросто. 19000 колы глубоко в деньгах и желающие продать скорее всего попросят негуманную цену.

Подведем итог.

При намерении держать указанную позицию до экспирации мой расчет показывает необходимость иметь на счете сумму от 560 тыс.руб в случае нормальных торгов (180т.р. убытка + 380т.р. на фьючерсы).

Сумму можно уменьшать, при готовности оперативно отреагировать, если произойдет раннее исполнение проданных контрактов и по мере приближения к дате Х постепенно закрывать позицию.

Поэтому маневры с остатками («чтобы деньги не лежали») должны предусматривать быструю ликвидность. Например, наличие акций при форс-мажоре на срочном счете не поможет. По ним расчет Т+2, а деньги надо сейчас. Если только брокер под залог акций даст кредит. Но это уже вопрос условий работы с брокером, а не самого принципа использования условно-свободных средств.

Как-то так.

опцион — способ просрать деньги, оставшись при этом умным © один чувак со смарт-лаба.

успехов.