20 января 2017, 07:30

Лонговый алгопортфель на moex. Издержки

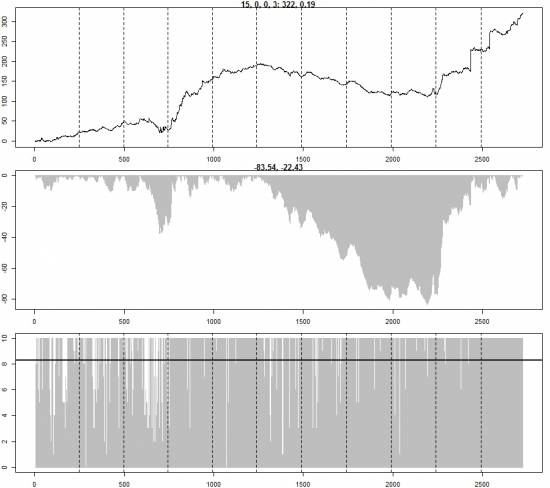

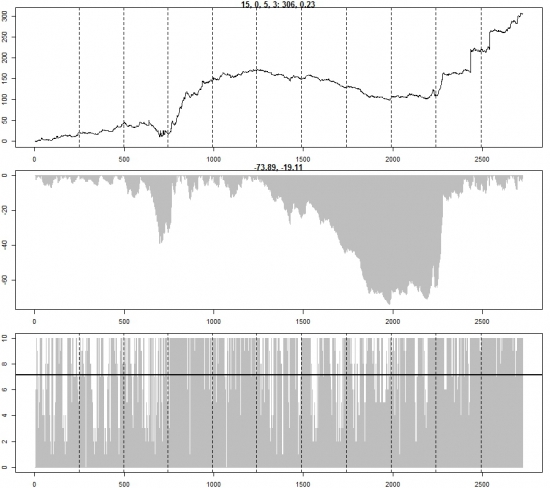

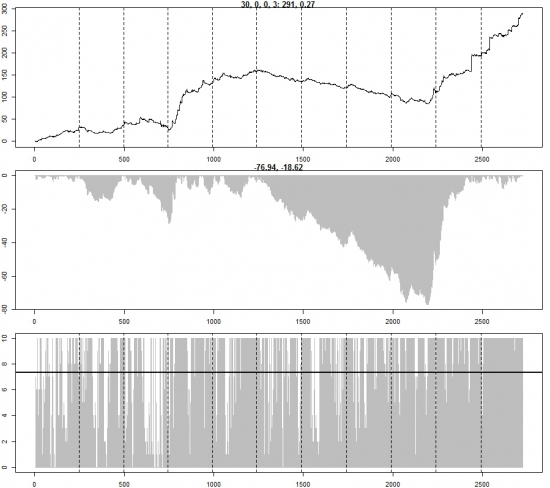

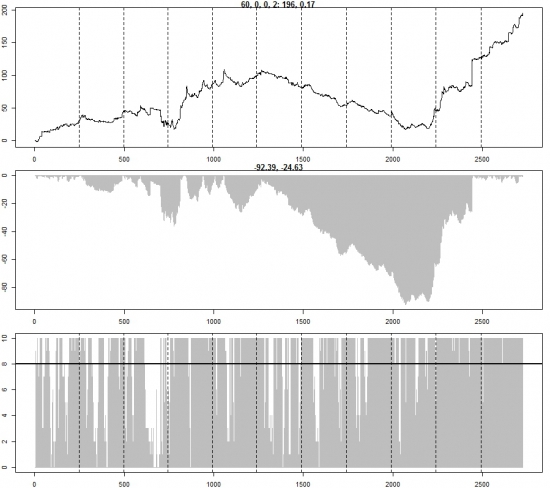

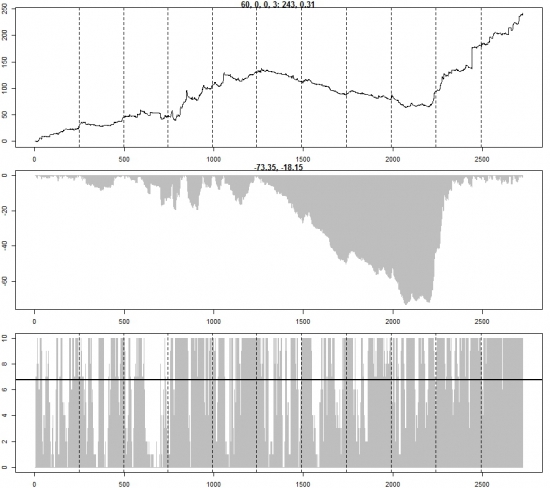

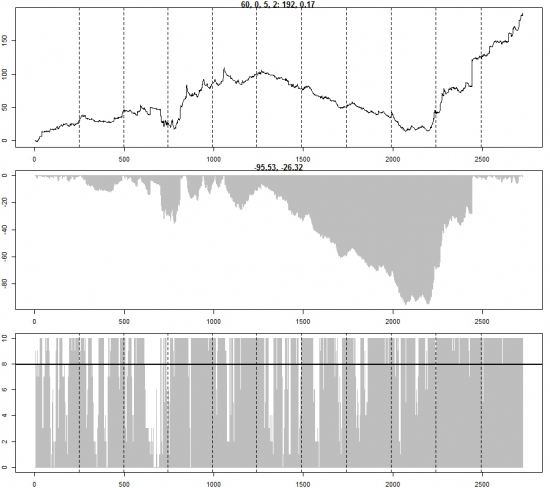

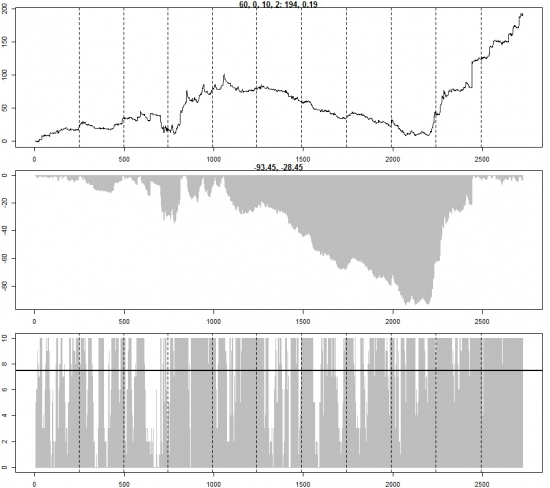

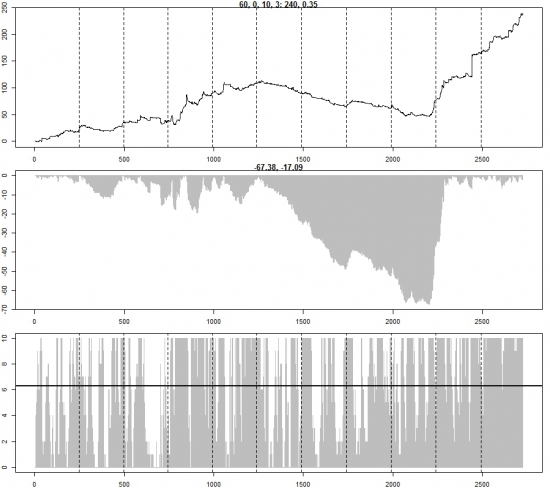

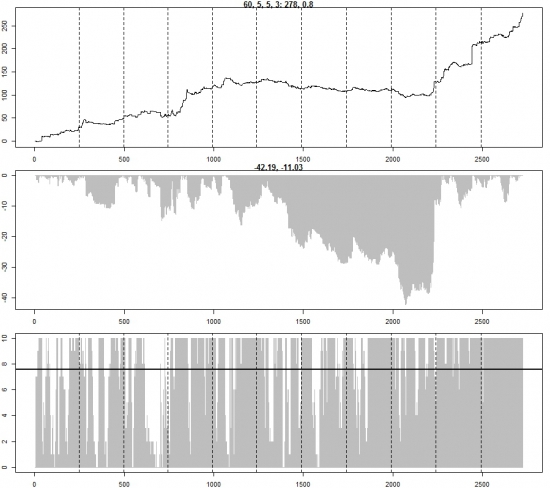

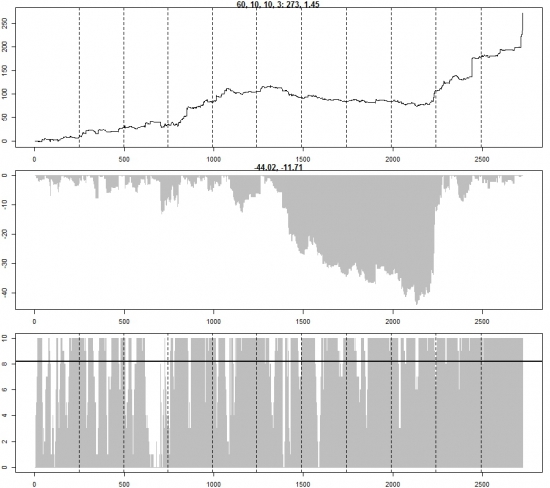

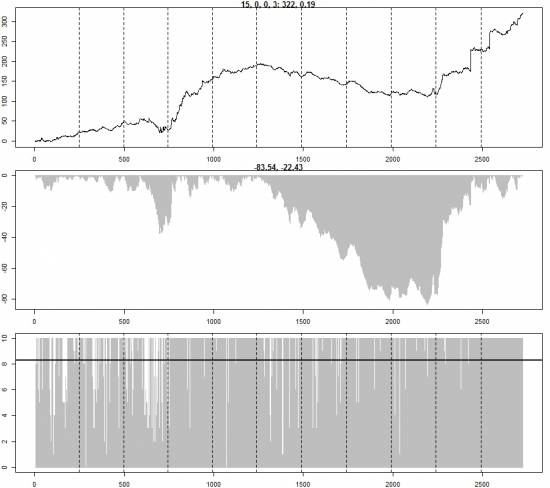

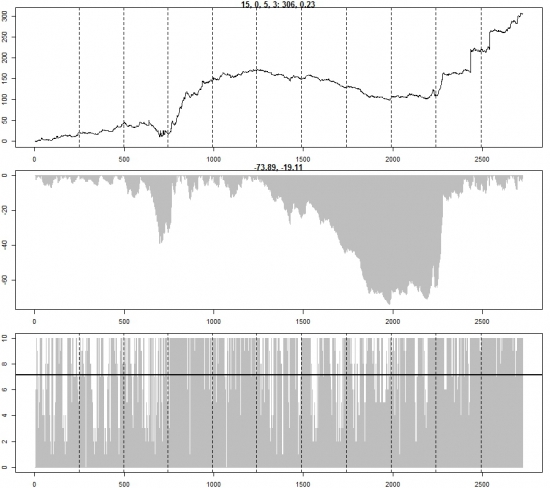

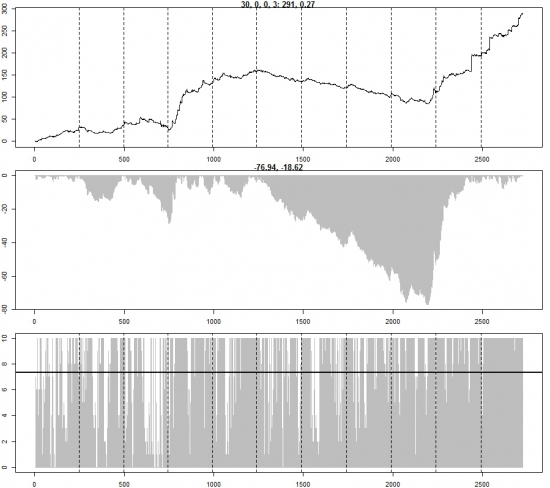

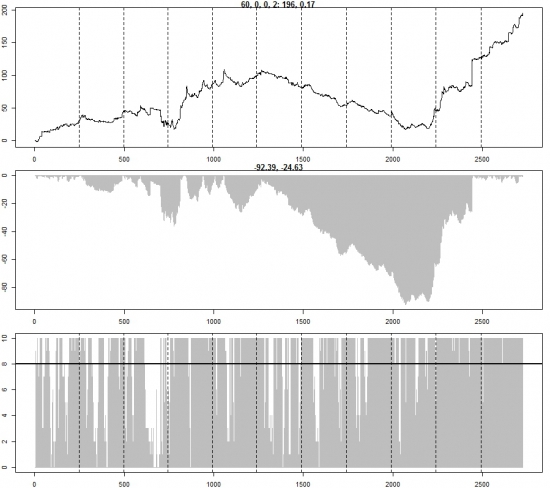

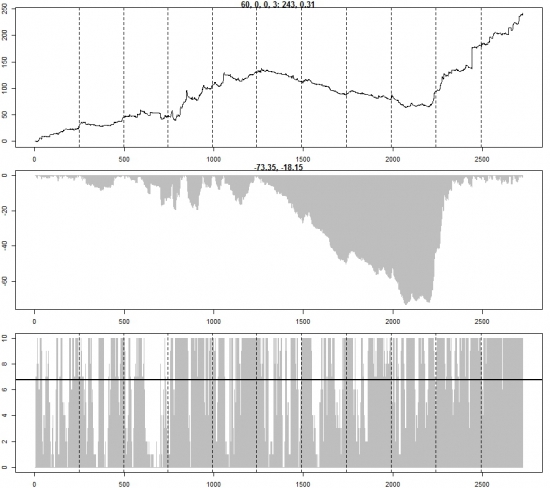

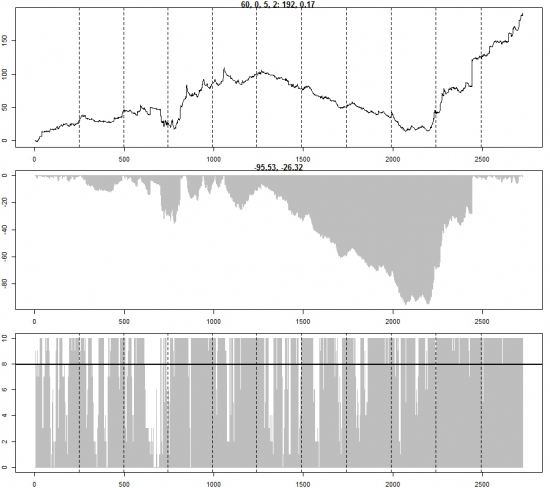

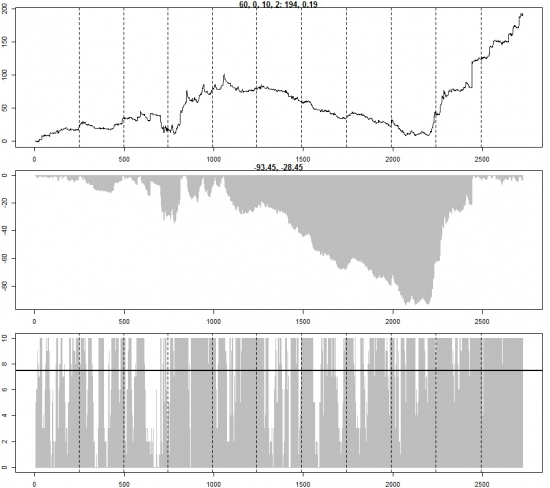

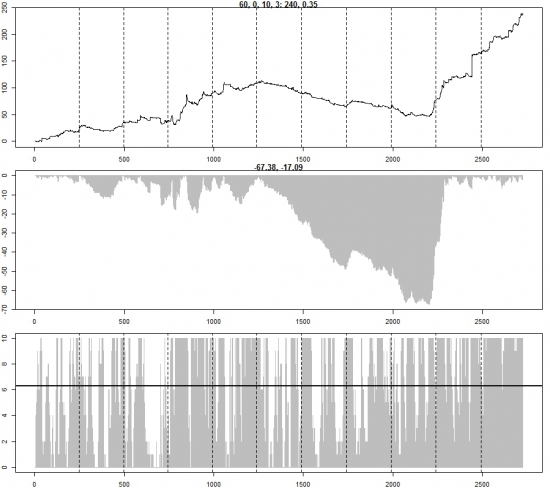

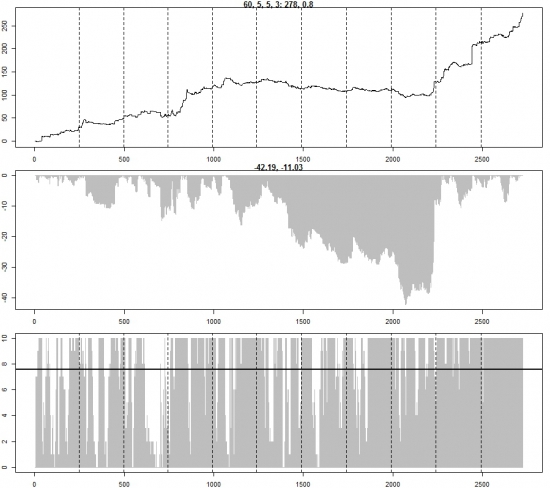

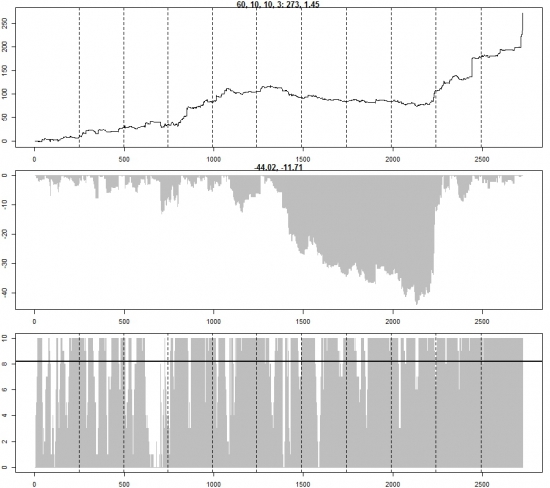

Чтобы оценить реализуемость этих простеньких вещей, добавил в отобранные портфели издержки из расчета ликвидности. Ликвидность оценивал по среднечасовому обороту в рублях. Если оборот свыше 500 млн рублей, то от сделок по таким бумагам вычиталось 0.06% со сделки. Если оборот опускался до 1 млн рублей, то с таких бумаг вычиталось 0.2% с каждой сделки. Бумаг с оборотом, меньшим 1 млн рублей в час, в портфеле нет (это один из критериев входа-выхода по бумаге). В промежуточных случаях издержки вычислялись как линейная интерполяция между этими двумя крайностями.

Экити приведены в том же порядке, что и в прошлом посте.

Если по большому счету, то всё это ерунда. Портфель до 1 млн и правда реально в это уложить. В остальных случаях сомнительно. До сегодняшнего дня из бумаг я торговал только сбером, газпромом и втб. По сберу и газпрому могу довольно большой объем уложить в издержки до 0.03% на сделку. На бумагах типа какого-нибудь мечела или россетей вообще не представляю, реально ли это.

Поэтому тут общий вывод такой. Формально создать алгопортфель на наших стоках — решаемая задача. Дальше всё упирается в реализуемость, которая в зависимости от объема может стать нетривиальной задачей, у которой возможны два решения:

1. В принципе выкинуть весь слаболиквид и оставить лишь пять хороших бумаг.

2. Видоизменять ситему так, чтобы средняя сделка по бумаге стала 2-3-4-5%. Тогда реально получить диверсификацию по бумагам.

Буду пробовать и то и другое в исследованиях. Хотелось бы к лету этого года алгопортфель запустить.

Экити приведены в том же порядке, что и в прошлом посте.

Если по большому счету, то всё это ерунда. Портфель до 1 млн и правда реально в это уложить. В остальных случаях сомнительно. До сегодняшнего дня из бумаг я торговал только сбером, газпромом и втб. По сберу и газпрому могу довольно большой объем уложить в издержки до 0.03% на сделку. На бумагах типа какого-нибудь мечела или россетей вообще не представляю, реально ли это.

Поэтому тут общий вывод такой. Формально создать алгопортфель на наших стоках — решаемая задача. Дальше всё упирается в реализуемость, которая в зависимости от объема может стать нетривиальной задачей, у которой возможны два решения:

1. В принципе выкинуть весь слаболиквид и оставить лишь пять хороших бумаг.

2. Видоизменять ситему так, чтобы средняя сделка по бумаге стала 2-3-4-5%. Тогда реально получить диверсификацию по бумагам.

Буду пробовать и то и другое в исследованиях. Хотелось бы к лету этого года алгопортфель запустить.

Читайте на SMART-LAB:

📅 Как ведёт себя рынок в зимние месяцы

Декабрь, январь и февраль на российском фондовом рынке традиционно демонстрируют яркую сезонность.

🔹 Декабрь

Один из лучших месяцев для российского рынка. Из 23 последних лет, в...

12:01

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

09:04

Более половины россиянок считают ювелирные украшения инвестицией

Каждая пятая считает покупку ювелирных украшений надежным способом вложения денег, а 26% рассматривают подобный вариант накопления, однако относят его к списку рискованных. При этом свыше...

10:09

Норникель: отчет за 2025 год вселяет оптимизм, хорошо поработали с расходами и отчитались лучше прогноза, впереди рост прибыли и высокие цены на металлы

Норникель сегодня выпустил отчет за 2025 год

Компания заработала 10 рублей чистой прибыли на 1 акцию (за 1-е полугодие 2025 года было 4 рубля). Неплохо!

Сразу сравниваю со своим...

11.02.2026

Придумать какой-то медленный параметр, который отфильтрует эти две зоны, я полагаю, несложно. Но как верифицировать его?