NVIDIA: анализ, прогнозы, рекомендации

Американская компания NVIDIA занимается разработкой графических процессоров (в основном для компьютеров). Помимо этого, компания активно ведет разработки в сфере построения системной логики. На сегодняшний день в компании нет как таковых конкурентов на рынке, ведь Intel ведет разработки в создании процессоров, а NVIDIA выбрала более узкий профиль. Это позволило предприятию более чем за 20 лет на рынке сделать имя, нарастить клиентскую базу и капитал предприятия. Средний рост компании составляет 10% в год (в периоды роста рынка), что является одним из наиболее больших показателей среди «компаний со стажем».

Текущая ситуация

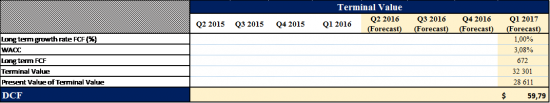

12 мая компания обнародовала финансовые показатели, которые вызвали фурор на фондовом рынке. Возрастание спроса на качественный продукт от разработчиков игровых консолей позволило компании превысить прогнозы аналитиков и достичь выручки 1.3 млрд. долларов (что на 13% больше годом ранее). Показатель доходности на акцию вырос на 38%, что привлекает внимание инвесторов. Чистая прибыль компании выросла до 196 млн. долларов по сравнению с аналогичным кварталом годом ранее – 134 млн. долларов.

Источник: investor.NVIDIA.com/

Рис.1. Квартальная динамика выручки компании NVIDIA по секторам

Положительная финансовая отчетность и прогнозы, которые указывают на рост, подтолкнули акции компании к историческим рекордам. Так, в течение года (с мая 2015) акции NVIDIA выросли более чем в 2 раза! С ~22$ за акцию до 46$.

Фундаментальные факторы

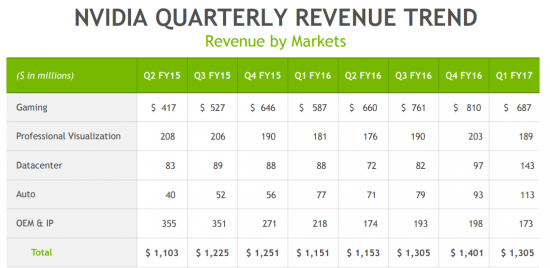

Так как рассматриваем инвестирование в компанию не в долгосрочных целях, анализ финансовых показателей брал с квартальных данных. Согласно фин. показателям NVIDIA, коэффициенты ликвидности имеют значение выше нормативов, что свидетельствует о том, что при необходимости компания без проблем сможет погасить краткосрочную задолженность. Положительная динамика показателей ликвидности связана с ростом активов компании на протяжении 4х кварталов. Что касается показателей рентабельности, то на каждый вложенный доллар компания генерирует в среднем 5 центов чистой прибыли. Данное значение находится ниже рыночных нормативов. Как правило, норматив для развитых стран составляет около 8-12%. Отклонение от рыночных нормативов связано с ростом обязательств с 2794 млн. до 2912 млн. долларов на протяжении четырех кварталов.

Таблица 1

Показатели ликвидности и рентабельности компании NVIDIA

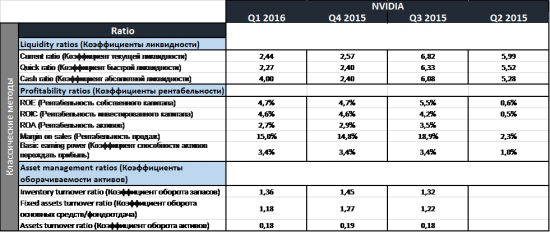

Показатели прибыли компании свидетельствуют о положительной динамике. В первую очередь это связано с ростом выручки и спросом на продукцию NVIDIA от компаний, которые занимаются разработкой игровых консолей. Показатель EBIT (доход до выплаты налогов и процентов) вырос на 70% по сравнению со вторым кварталом 2015 года. Debt Ratio, или же показатель автономии, удовлетворяет соотношения заемного и собственного капитала, но находится ниже нормы 0.6-07. Этим можно объяснить низкую рентабельность предприятия, так как NVIDIA большую часть своей деятельности финансирует за счет собственного капитала.

Таблица 2

Показатели прибыли и кредитной стабильности NVIDIA

Подводя промежуточный итог фундаментальных факторов, можно с уверенностью сказать, что финансовые показатели более чем удовлетворяют желаемые прогнозы Wall Street и аналитиков NVIDIA.

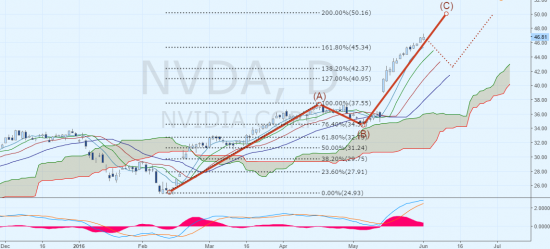

Технические факторы

Последний год акции компании перебывают в устойчивом «бычьем» тренде. Импульс после отчетности 12 мая только спровоцировал более агрессивный рост. С февраля 2016 акции вошли в первую волну А и после отскока от уровня Фибоначчи (76.40%) сформировали импульсную волну С. Пробитие уровня 161.80% (или 45.34$ за акцию) является сигналом к дальнейшему росту стоимости акций компании NVIDIA. Все технические индикаторы указывают на рост. Средний истинный диапазон (ATR) указывает на возврат к нормативным значениям актива, что может послужить сигналом к уверенному росту стоимости ценных бумаг NVIDIA.

Рис.2 Динамика стоимости акций компании NVIDIA

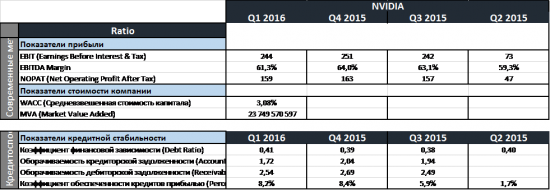

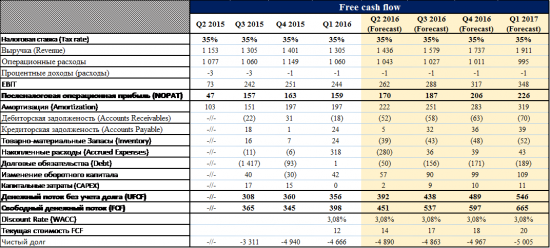

DCFмодель

Таблица 3

Прогноз Free cash flow компании NVIDI

Таблица 4

Согласно DCF модели, на первый квартал 2017 года стоимость одной акции NVIDIA составит 59.79$. Текущая стоимость одной акции является недооцененной (46$), что дает нам основания предполагать рост котировок ценных бумаг на 28%. Благодаря росту чистого денежного потока (Free cash flow), цель является достижимой.

Рекомендации

DCF модель, а так же технические и фундаментальные факторы указывают на рост стоимости акций. Но как бы там ни было импульс затихает, и здесь есть 2 выхода:

1) В случае отката покупать акции по более выгодней цене. Откат может вернуться к уровню Фибоначчи в 138.20% (42.37$) и отбиться от «челюстей Аллигатора».

2) Покупать от текущей цены. Тренд на рост и фундаментальные факторы дают основания не жадничать и инвестировать уже сейчас.

Первый или второй метод будет зависеть от периода инвестирования. В любом случае целью станет психологическая отметка в 50$ или уровень Фибоначчи в 200%.