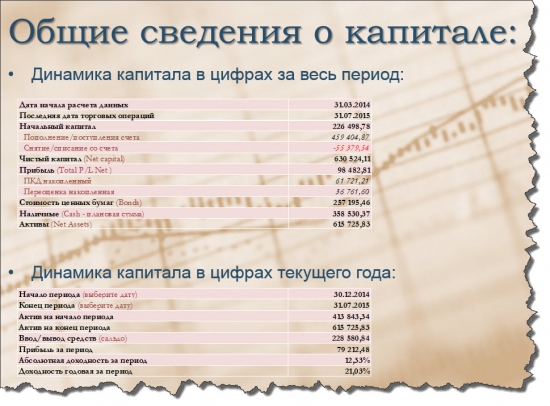

Амортизационные облигации. Портфель облигаций. Управление портфелем #6

Резкий рост доходности в последнюю неделю месяца (+16 т.р.) был обеспечен за счет одного выпуска облигаций в портфеле, а именно за счет амортизационных облигаций серии БО-08 Лизинговой компании УРАЛСИБ (УрлсбЛКБО8).

Лизинговая компания УРАЛСИБ имеет текущий долгосрочный международный рейтинг в иностранной валюте "B/прогноз негативный" по версии Fitch Ratings, таким образом облигации компании относятся к бумагам 3 эшелона, и как следствие котировки её бумаг подвержены высокой волатильности на рынке.

На 01.07.2015г. в портфеле уже находились бумаги УрлсбЛКБО8 в количестве 199 штук номинальной стоимостью 66,3 т.р.

В начале июля цена на облигации УрлсбЛКБО8 стала заметно снижаться, при наличии того факта, что в текущем месяце по условиям выпуска — 23 июля предстояла дата выплаты купона и части номинальной стоимости долга в размере 83.3 руб. на одну бумагу, что составляло 25% от номинала.

После анализа совокупности факторов как внешних так и внутренних относительно эмитента, его долга и перспектив выполнения эмитентом своих обязательств было принято решение воспользоваться представленной возможностью и приобрести дополнительный объём облигаций УрлсбЛКБО8. Что и было выполнено.

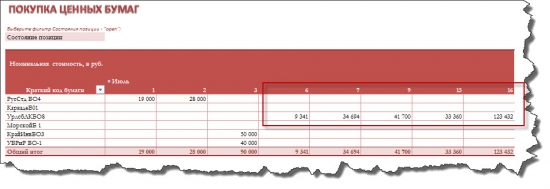

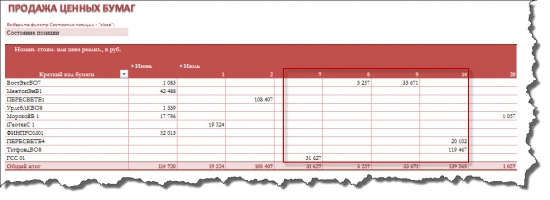

Покупка облигаций УрлсбЛКБО8 происходила за счет продажи таких бумаг как ВостЭксБО7, ГСС 01, ПЕРЕСВЕТБ4 и ТатфондБО8:

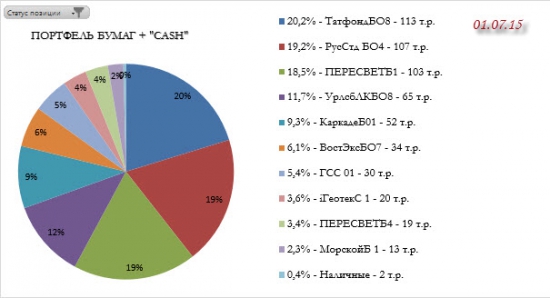

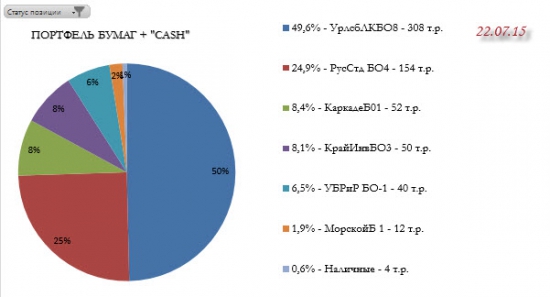

В итоге структура портфеля к 23 июля 2015 г. изменилась следующим образом, по сравнению с структурой на 01 июля 2015 г.*:

Идея в покупке бумаг состояла в следующем:

Покупка облигаций УрлсбЛКБО8 в размере 240 т.р. с дисконтом в 13-15% (87%-85%) от номинала, за 2-3 недели до выплаты 25% части номинальной стоимости (23 июля 2015г.) и их последующей продажи сразу после обозначенной даты по цене средневзвешенной покупок приводило к прибыли без учета купонного дохода в размере ~ 10 т.р. (конечно, при условии выполнения эмитентом своих обязательств).

В итоге фактически проведенная операция привела к следующему:

Параметры сделок:

Объем инвестиций составил — 268 т.р.

Цена покупки средневзвешенная — 87,34%

Цена продажи средневзвешенная - 88,67%

Финансовый результат:

Разница между выплаченным номиналом и ценой покупки — (+9,7 т.р.)

Разница между ценой покупки и продажи — (+3,1 т.р.)

Чистый купонный доход полученный — (+3,1 т.р.)

Итого чистая прибыль: +15,9 т.р.

Покупка бумаг в объеме половины портфеля — это, конечно же, сам по себе большой риск. Сделки подобного рода требуют крайне взвешенного подхода. Надо отдавать себе отчет в том, какие риски вы несете и готовы ли вы к ним. Но не правильным будет говорить также, что такого рода сделки категорически нельзя осуществлять. Можно и зачастую нужно, особенно когда рынок позволяет вам это сделать, но только тогда, когда вы в полной мере осознаёте с чем вы можете столкнуться в последствии.

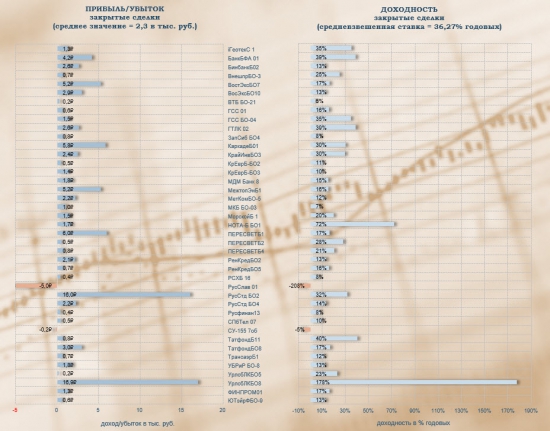

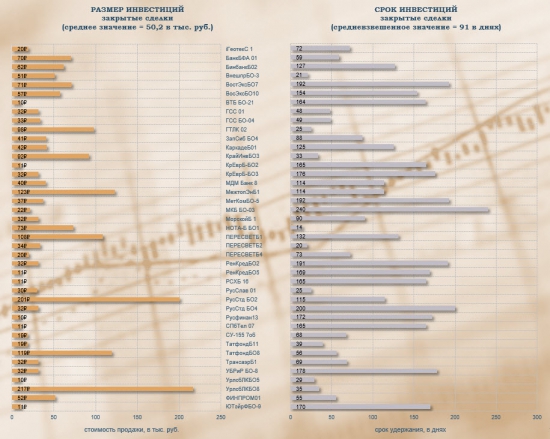

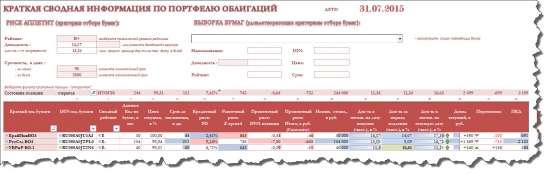

Информация о всех ранее закрытых сделках представлена ниже:

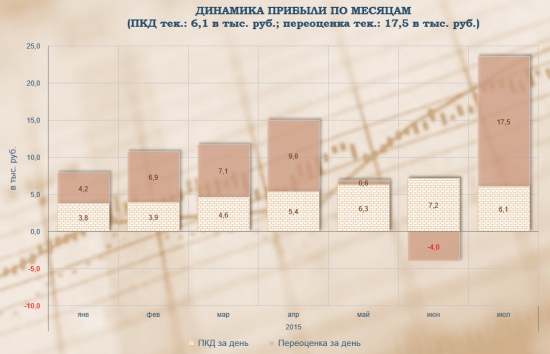

Динамика элементов прибыли по месяцам с начала 2015 года выглядит следующим образом:

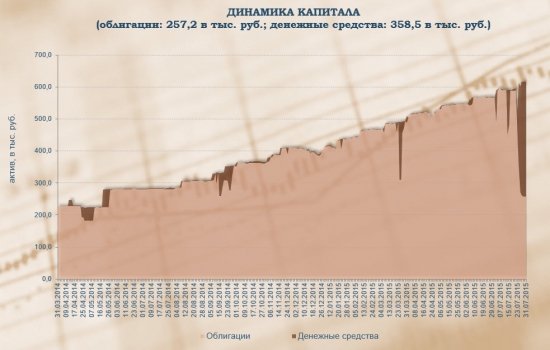

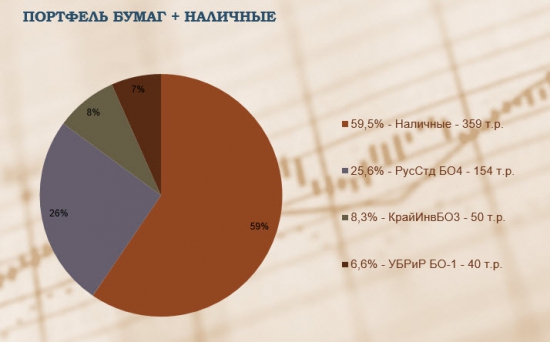

Текущая долевая структура на 01.08.2015 г. следующая:

Как видно, в настоящее время, большая часть активов находится в cash(е). Причина проста: после продажи амортизационных облигаций было принято решение дождаться решения Банка России по ключевой ставке — 31.07.2015 г., с целью оценить складывающуюся ситуацию на рынке облигаций на ближайшую перспективу.

Ключевая ставка была снижена, как я и предполагал в своем посте от 09 июля 2015 г. http://smart-lab.ru/blog/265327.php , на 0,5 процентных пункта до 11%. Но повторюсь и сейчас, что логичным, на мой взгляд, было бы сохранить ключевую ставку на прежнем уровне.

На фоне очередного ослабления национальной валюты начавшейся в последнюю неделю июля, падения нефти и нового пакета американских санкций необходимо тщательно взвесить происходящие события прежде, чем снова осуществлять покупку бумаг на текущих относительно низких уровнях доходности в складывающихся обстоятельствах.

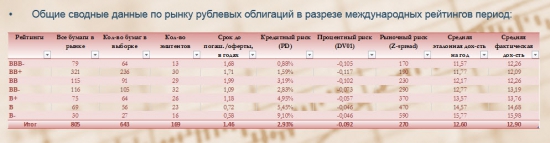

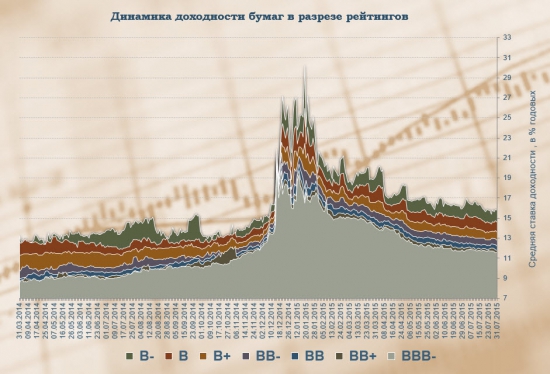

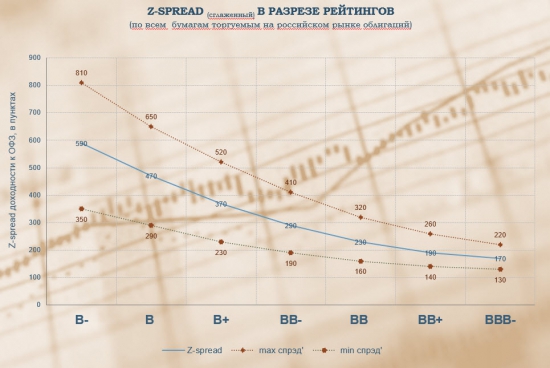

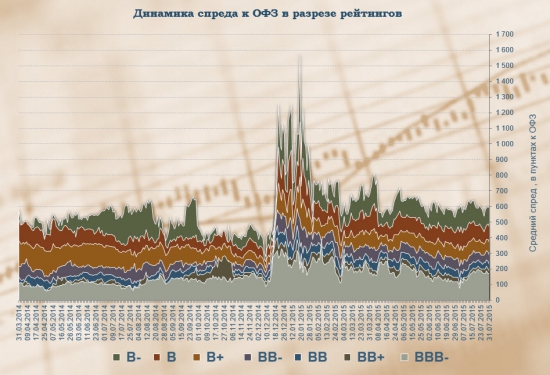

Текущая ситуация по спредам:

Как будет ниже видно на графике «Динамика спреда к ОФЗ в разрезе рейтингов», спреды в июле несколько расширились к ОФЗ, что говорит о несколько большем снижении доходности именно госбумаг, в этот период, по сравнению с бумагами других эмитентов.

Динамика спредов к ОФЗ:

Немногим большую информацию вы можете найти здесь:

http://abnsecurities.blogspot.ru/2015/08/6.html

* Представленные выше бумаги в портфеле не являются рекламой для целей их приобретения другими. В основе их покупки лежит приемлемый уровень риска частного порядка. Профессиональный опыт работы на финансовом рынке более 12 лет. Выбор также строится исходя из личного понимания текущей ситуации на рынке.