19 февраля 2014, 02:43

ПИФ, который делает «альфу»! часть 2

Вы не достигнете успеха в инвестициях, если не будете мыслить независимо.

Баффетт, Уоррен Эдвард

Начало тут — http://smart-lab.ru/blog/164142.php

http://smart-lab.ru/blog/164708.php

http://smart-lab.ru/blog/164884.php

http://smart-lab.ru/blog/165599.php

Сравнение с конкурентами.

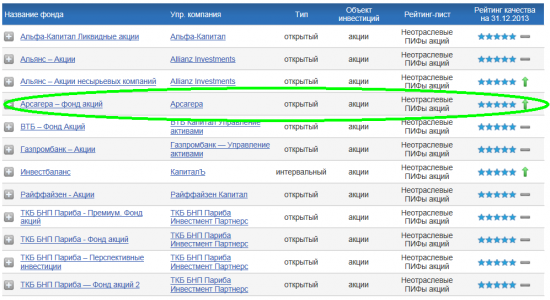

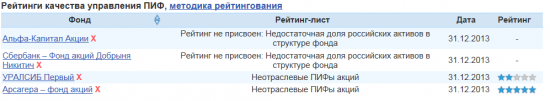

Следующей частью анализа результатов фонда «Арсагера-фонд акций» это будет сравнение с конкурентами по инвестиционной индустрии. Самый простой способ к чему прибегают почти все – это посмотреть один из рейтингов ПИФов на просторах интернета. Я использую для этого — Информационный ресурс Investfunds — проект Информационного агентства Cbonds.ru — http://pif.investfunds.ru/

Но по поводу этого рейтинга у меня возник ряд вопросов, если Вы изучите 11 страничный текст с Методикой данной рейтинга – однозначного вывода не получите, самые ли критерии выбрали разработчики данной методики. Ну да ладно, это совсем другая тема. И кстати, у фонда «Арсагера – фонд акций» ранее было и 3 «звезды».

Далее посмотрим на Рейтинг ПИФов по доходности на том же ресурсе. Довольно удобный ресурс – можно вытащить легко все данные для анализа ПИФов. Респект!

Выбрал группу – открытые и интервальные фонды с объемом средств более 100 млн. рублей. Т.е. тут все фонды акций, облигаций, смешанных инвестиций открытого и интервального типов с объемом в управлении более 100 млн. рублей.

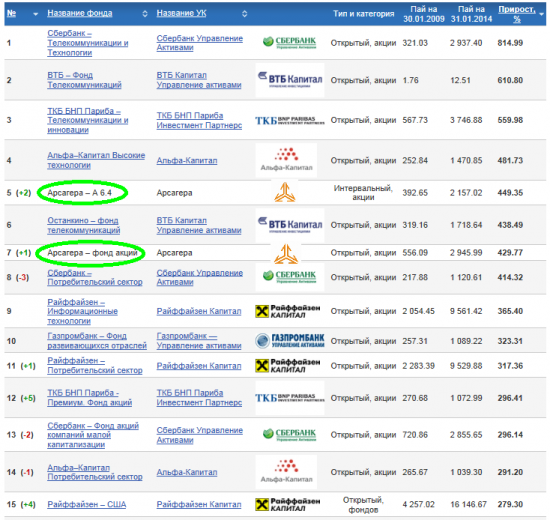

Отрезок за 5 лет (30.01.2013 – 31.01.2014). 15 самых лучших.

Меньшее временное окно, я не рассматриваю, так как считаю, что инвестирование на меньший срок уже является и не инвестированием вовсе.

Флагманский фонд УК Арсагера – за последние 5 лет в этом рейтинге занимает 7 место!!! А другой фонд УК — «Арсагера — акции 6.4» на 5 месте!!!

Но если учесть, что все фонды выше в списке – это отраслевые фонды, то реально результат УК Арсагеры является самым лучшим в России !!!

Отраслевые фонды

Отраслевые фонды – это довольно хитрая уловка наших управляющих. Не секрет, что среди инвесторов отраслевые ПИФы пользуются большой популярностью. Пайщиков больше всего привлекает то, что паи отраслевых фондов оказываются на вершинах рейтингов по доходности. Хотите узнать причину, по которой управляющие компании используют такой инструмент как отраслевые фонды?..

В погоне за привлечением средств, управляющие компании придумали хорошую маркетинговую тактику — создание широкой линейки отраслевых фондов. Причем каждая компания представляет это как высокий уровень сервиса по предоставлению широких возможностей клиентам.

С математической точки зрения, изменение фондового индекса — это, по большому счету, сумма изменений всех отраслевых индексов, так как в индексе присутствуют все крупнейшие российские компании, задающие тон практически во всех отраслях. Следовательно, на любом временном интервале всегда будут отрасли, которые выросли выше среднего, и наоборот. Вполне естественно, что при этом всегда будет отрасль-лидер, показавшая наилучший результат и опередившая все остальные отрасли.

Логично, что у компании, предоставляющей клиентам линейку отраслевых фондов, всегда будет фонд, который особенно на коротком отрезке (например, 1 год) показывает впечатляющие результаты на фоне остальных и который можно продемонстрировать клиентам как результат выдающегося качества управления. Этот результат можно использовать в агрессивной рекламе в СМИ, и за счет этого привлекать новые средства под управление и соответственно, получать комиссию.

Обратная сторона медали отраслевых фондов

На самом деле, предлагая клиентам отраслевые фонды, Управляющие компании снимают с себя ответственность по выбору отраслей, перекладывая эту сложную задачу на клиентов.

Неужели клиент управляющей компании, который по определению не является профессионалом, лучше самой управляющей компании знает, какая отрасль будет самой доходной в ближайшем будущем и на что надо делать ставку? Если это так, то возникает вопрос, зачем такому клиенту вообще нужна управляющая компания. Человек с такими знаниями может самостоятельно инвестировать на фондовом рынке. При этом, даже если клиент выберет отрасль корректно, то нет никакой гарантии, что инвестирование в рамках отраслевого фонда будет осуществляться в соответствии с ожиданиями клиента.

Следствием этого утверждения является тот факт, что доходности фондов одних и тех же отраслей, но под управлением разных компаний, показывают значительно отличающиеся друг от друга результаты. В отличии, например, от фондов на индекс ММВБ, доходности которых вполне сопоставимы.

Клиенты, зачарованные высокими показателями доходности отраслевых фондов, не отдают себе отчет в том, что доходности отдельных отраслей подвержены достаточно сильным колебаниям. И тот отраслевой фонд, который показал в недавнем прошлом доходность выше среднего, скорее всего свою доходность уже исчерпал, и ждать от него хороших результатов в ближайшее время уже не следует. На самом деле, работа Управляющей компании, помимо всего прочего, заключается в том, что компания вовремя меняет диверсифицированный набор отраслей в портфеле, вкладывая деньги в компании, обладающие высоким потенциалом роста вне зависимости от привязки к конкретным отраслям, но не вкладывая при этом весь портфель в одну отрасль. С этим связано и то, что на временных интервалах больше года, большинство отраслевых фондов исчезает с вершин рейтингов, оставляя место классическим фондам акций.

Такие манипуляции с сознанием клиентов возможны благодаря низкой инвестиционной культуре нашего общества. Клиенты наших управляющих компаний не настолько профессиональны, чтобы делать выводы относительно потенциала роста отдельных отраслей экономики. Разочарование, которое возникает у клиентов после неудачных инвестиций в отраслевые фонды, приводит не только к потере лояльности в отношении конкретных управляющих компаний, но и что особенно печально, в целом к индустрии коллективных инвестиций.

Помимо всего прочего, в отличие от классических фондов, использование инвесторами отраслевых фондов, не может позволить им спокойно преобразовывать свой человеческий капитал в финансовый, посредством выбранного отраслевого фонда. Инвестирование с помощью отраслевых фондов подразумевает то, что инвестор будет постоянно заниматься переходом от одного отраслевого фонда к другому.

Я считаю, что отраслевые фонды должны быть отнесены Службой Банка России по финансовым рынкам к категории фондов для квалифицированных инвесторов, чтобы исключить возможность для начинающих инвесторов нести убытки при использовании этих достаточно сложных продуктов. Так как по моим наблюдениям, большинство неквалифицированных инвесторов входит в отраслевые фонды на пике их стоимости, благодаря уже продемонстрированной высокой доходности.

Явный пример данной манипуляции — это лидер №1 рейтинга выше – это фонд «Сбербанк Телекоммуникации и Технологии» с +815% за пять лет, вкладывающий средства в отрасль телекоммуникаций.

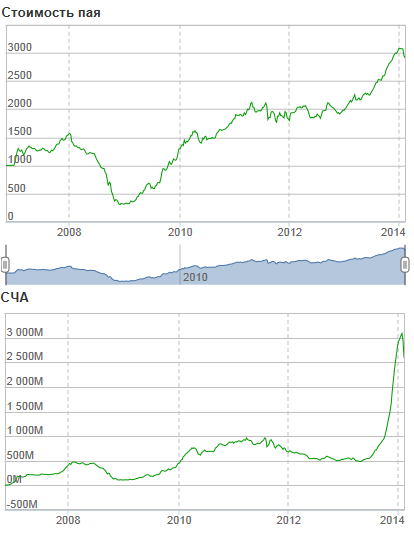

Получил максимум притока средств совсем недавно, когда основной рост стоимости пая прошел. Реклама дала — свои плоды. Кто же не хочет +815% за 5 лет?!

С мая по конец декабря 2013 года размер СЧА вырос с 500 млн. руб. до 3 млрд. рублей, при росте стоимости пая с 2000 до 3000 рублей. Приток новых средств за 8 месяцев рекордный – 2,08 млрд. рублей !!!

Из них — 1,56 млрд. это пришедшие деньги за 2,5 месяца до конца 2013 года, т.е. 75% из притока в 2 млрд. рублей были инвестированы по цене пая выше 2800 рублей!!!

Сейлзы Сбербанка молодцы конечно! Но скорее всего новые пайщики будут сильно разочарованы, ведь деревья не растут до небес…

Людям, получается, продали воздух, и впереди только одни разочарования…

Кстати, у Сбербанка есть еще фонд «Сбербанк Глобальный интернет» сейчас 2 млрд. рублей в управлении, еще летом было 130 млн. рублей. В портфеле сейчас: Amazon.com 4.23% от портфеля, Apple 2.95%, Google 5.86%, Priceline 1.68%, Tencent Holdings 2.88%, Yahoo!, 0.79%, eBay 4.06%, отечественные телекомы и М.Видео 17%, и наличность в рублях – 15.84% и дебиторской задолженности около 10% (?).

Вот так, Сбербанк улучшает финансовую грамотность населения, с его филиальной сетью у него получится отличный открытый урок для многих – люди его запомнят навсегда…((

Задача управляющей компании заключается не в создании широкой линейки отраслевых фондов, а в качественном управлении классическим фондом акций, то есть в своевременной смене диверсифицированного набора отраслей в портфеле, и опережении любого отраслевого фонда на длинных временных интервалах.

Вернемся к результатам УК Арсагера.

Конечно, можно сказать, что выбранный отрезок в 5 лет наиболее «выигрышный» для УК Арсагера, тогда рынок находился на локальных низах после кризиса 2008 года, но этим могли воспользоваться все!!!

Заметьте на скрине списка с сайта Investfunds видно, что, почему то название «УК Арсагера» не имеет интерактивной ссылки, а остальные все имеют…((

Индустрия замалчивает успехи УК Арсагера – я считаю, что это самый опасный конкурент для них!

Кроме успешных результатов управления, у Арсагеры есть довольно жесткая позиция по многим вопросам, которая особенно не нравится некоторым «небожителям из сферы финансов», которые считают, что уже «держат за бороду черта или бога». А тут какая-то Арсагера со своими принципами и иной схемой работы с клиентами…

Но вопрос, почему же ПИФы УК Арсагера по размеру СЧА не в лидерах, есть?

Думаю, причина в том, что многие люди просто-напросто и не знают про успехи Арсагеры, да и вообще про Арсагеру. Для обычного человека названия Сбербанк, Уралсиб, Газпромбанк, Райфайзен и т.д. знакомы, тем более, если они являются клиентами данных финансовых учреждением.

И дальше кросс-продажи и вот у них и ПИФы данных финансовых монстров, никто рассказывать про другие ПИФы, конечно, не будет…))

Люди должны сами узнать и искать, где им лучше.

Простое информирование про результаты работы ПИФа помогут и инвесторам и самой УК!!! Так что я за, то чтобы этот материал был распространен среди наиболее широкого круга лиц. Репост друзья!!!

Данный материал не реклама, или совет! Это просто информация к размышлению.

Теперь решим с кем можно сравнить результаты УК Арсагера.

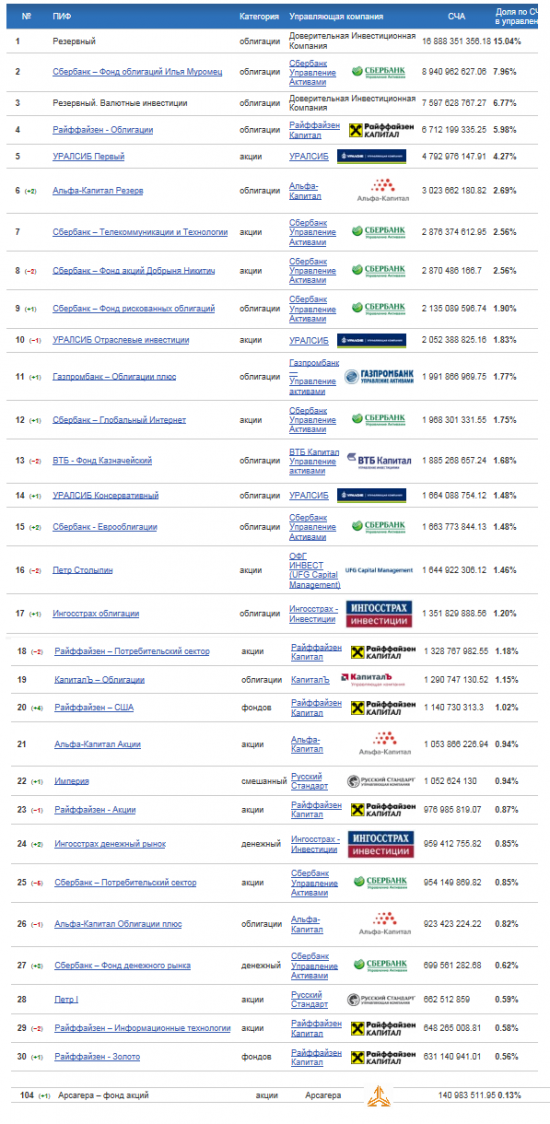

Посмотрим 30 наиболее крупных фондов по СЧА. От кого Арсагера может «откусить» побольше.

Фонд «Арсагера – фонд акций» лишь на 104 месте среди открытых фондов (акций, облигаций и смешанных) по СЧА.

В лидерах по объемам средств сейчас фонды облигаций, их конечно нельзя сравнивать по результатам, но потенциал перетекания данных денег в фонды акций огромен!) Еще больше средств на депозитах, о чем я писал ранее. Сейчас другие ПИФы и УК даже не конкуренты, сейчас основной потенциал я вижу именно в депозитах. Главное начать…

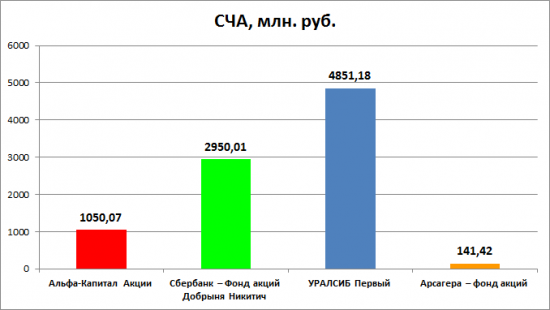

Для сравнения с фондом «Арсагера – фонд акций» я выбрал 3 крупнейших открытых фонда акций: УралСиб Фонд Первый, Сбербанк (бывшая Тройка Диалог) Добрыня Никитич и Альфа-Капитал Акции.

Извините, что не большее количество фондов взял для сравнения – просто чисто технически это заняло бы гораздо большее время. Возможно, какой-нибудь ресурс возьмет на вооружение данный метод анализа результатов ПИФов. Investfunds – Вам карты в руки!!!

Выбранные фонды являются лидерами по СЧА среди открытых фондов акций и соответственно прямыми конкуренты по данному продукту для УК Арсагера.

Если сопоставить СЧА на 14 февраля 2014 года фондов – фонд Арсагеры не идет ни в какое сравнение с ними.

Но думаю, при увеличении объемов средств УК Арсагера справится с «медными трубами» и продолжит показывать отличный результат, как и ранее. Масштабируемость тут огромная, и 140 млн. и 1 или 5 млрд. не будет ухудшать результат, а наоборот улучшать, так как чем больше будет весь у УК Арсагера, тем больше шансов на улучшение корпоративного и инвестиционного климата в России, зная про активную позицию по этому вопросу – это можно утверждать.

Тем более состав портфеля фонда «Арсагера – фонд акций» не имеет чего-то такого, чего нельзя было приобрести в 5 или 20 раз больше существующих инвестиций. Про состав ниже.

Я проанализирую работу всех четырех фондов в том же ключе, что и выше – выясним, делают ли они «альфу»?

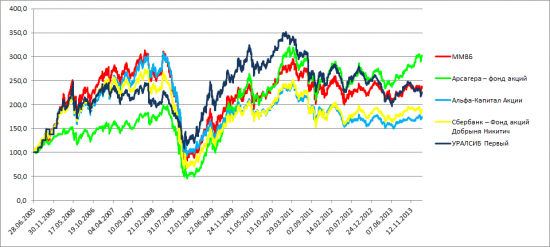

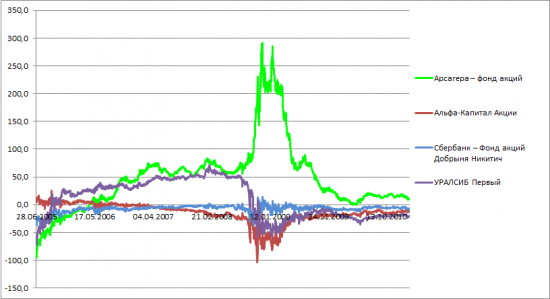

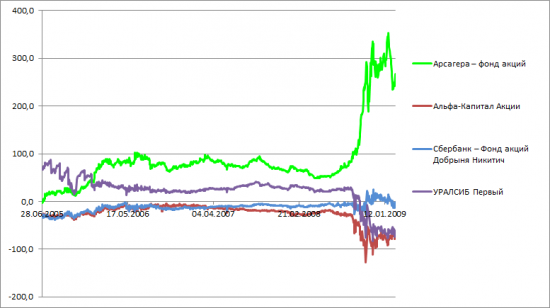

Во-первых, сравним историю изменения значений стоимости паев фондов и индекса ММВБ (бенчмарк фонда) с середины 2005 года до 13 февраля 2014 года:

Кроме«Арсагера – фонд акций» иУралСиб Фонд Первый (формально выше на +0,6%) за весь отрезок лучше ММВБ не показал результат.Но хочу заметить — УралСиб Фонд Первый очень хорошо себя показал в 2008-2009 году при снижении рынков, но с 2011 года сдал…

Во-вторых, результаты по годам (первый столбец – это 2-ое полугодие 2005):

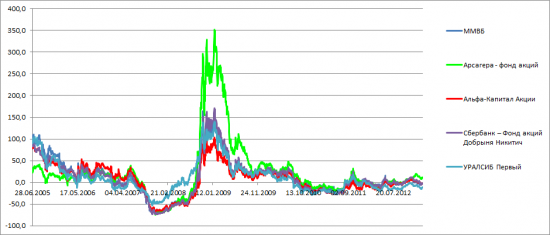

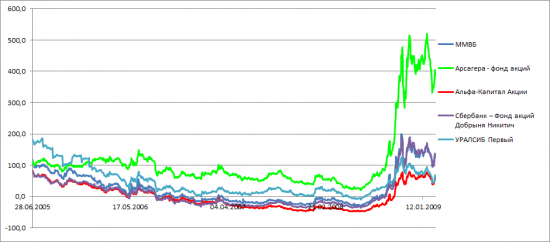

В-третьих, представлю график изменения паев и бенчмарка для каждого дня и через определенный отрезок, а именно 1 год, 3 года и 5 лет (т.е. например, для 5-ти летнего отрезка, я сравниваю значения на конец дня 5 ноября 2008 и 5 ноября 2013 года).

1 год

3 года

5 лет

И конечно, найдем «альфу» для всех фондов на разных «временных окнах»

1 год

3 года

5 лет

Всё четко и наглядно. Без комментарий.

Стоит только отметить – что у УК Арсагера среди этой четверки минимальная комиссия за управление на данный момент (и в дальнейшем она может быть еще снижена даже).

Может причина плохого результата данных трех ПИФов, и в том числе, и в больших комиссионных. Интересный момент – работают хуже, а зарабатывают больше!!! Это как-то неправильно!

И еще момент, в двух фондах — Сбербанк (бывшая Тройка Диалог) Добрыня Никитич и Альфа-Капитал Акции сейчас довольно велика доля иностранных акций (30-40% от портфеля), так что бенчмарк – ММВБ для них и не актуален в полной мере.

А УралСиб Фонд Первый зачем-то инвестировал около 16% активов в депозитарные расписки российских же предприятий (ВТБ, Вымпелком, Группа ЛСР, Мечел, Петропавловск, Сургутнефтегаз, Фармстандарт, ФосАгро) – еще Вымпелком и Петропавловск было смысл через деп. расписки покупать, так как нет локальных акций на Московской бирже, а остальные акции зачем? Вот такой вот «бизнес по-русски».

Интересно американские взаимные фонды также делают – покупают глобальные депозитарные расписки во Франкфурте или Лондоне, вместо акций на NYSE??? ))

Возможно, нужно было провести сравнение среди УК – с пятью звездами. Думаю, это сделаю в следующий раз. А то можно подумать, что я дал фору Арсагера. Но сравнивал я всё-таки с самыми крупными по СЧА фондами – почему пайщики сидят в менее эффективных фондах или это кэптивные клиенты?

Но повторюсь, главный источник новых денег в индустрии коллективный инвестиций – это вклады!!! Тут между собой – этот миллиард долларов не перспективно «делить».

Еще можно вспомнить звезд управления из красивого журнала Форбс на фоне их трэшевых эквити — Лучшие управляющие фондами. Форбс Но звезды зажигаются, и гаснут. Можно как-нибудь на досуге изучить их результаты управления (но честно сказать, жаль времени) и поискать, где в данный момент эти «лучшие управляющие фондами» трудятся? Может они и правда лучшие?))

У Арсагеры есть интересный момент – у них нет конкретного управляющего, некой «звезды», который управляет фондом, и при смене, которого – новый управляющий начинает делать всё по-новому.

Арсагера использует другой подход, который мне, кажется, дает в долгосрочной истории более отличный результат – это система, — СИСТЕМА принятия решений, основанная на фундаментальных показателях компаний.

Но как же УК Арсагера удается делать альфу?

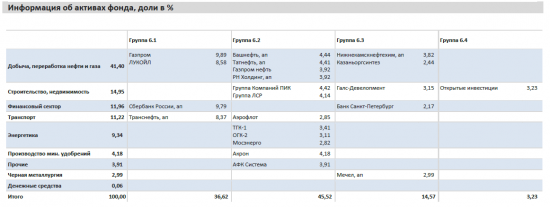

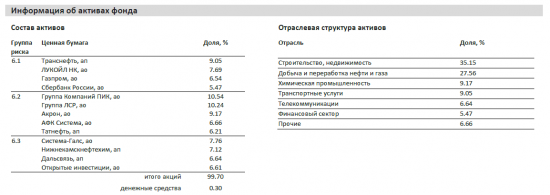

Если посмотреть на состав портфеля фонда 31 декабря 2013 года:

Или на 29 января 2010 года

Ничего необычного там нет (каких-то экзотических бумаг нет), но с другой стороны – всё необычно (метод отбора акций). Это СИСТЕМА принятия решений!

Советую проанализировать все Ежеквартальные аналитические отчеты (http://arsagera.ru/products/opifa_arsagera_-_fond_akcij/ ), там есть со второго квартала 2009 года все отчеты – очень подробно и доходчиво УК Арсагера объясняет, как она выбирала акции. Мне очень подходит такая методика! Респект!

Если интересно можно посмотреть еще тут всю теорию Научные разработки и достижения . Там очень много чего интересного. Почитайте, советую.

За Книга «Заметки в инвестировании» – особая благодарность.

Я считаю, что команда Арсагеры будет делать АЛЬФУ и дальше.

Про другие УК я такое не могу утверждать…((

Р.S. В тему поста рекомендую к просмотру мультфильм «Порко Россо»…

Мультфильм основан на короткой манге Миядзаки и рассказывает о том, как виртуозному летчику трудно быть человеком среди свиней, которые вдобавок считают, что он сам — свинья промеж людей.

Продолжение следует …

Примечание.

Аналитическая информация, представленная в данной статье, предназначена исключительно для информационных целей и ни при каких обстоятельствах не должна использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то, что аналитическая информация подготовлена с максимальной тщательностью, ни я, ни сотрудники сайтов, где она размещена не предоставляют никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты аналитической информации. Я не несу никакой ответственности за любые прямые или косвенные убытки от использования аналитической информации, опубликованной в моем блоге.

Читайте на SMART-LAB:

🏛 Ломбард как управляемый бизнес

Ломбардное направление в Группе «МГКЛ» — это формализованная операционная модель с чёткой экономикой и пониманием рынка вторичных товаров. Здесь нет разрозненных решений и «ручного...

12.02.2026

Два эмитента на российском рынке, к которым стоит присмотреться

🔶 «Сбер» «Сбер», ведущий российский кредитор, представил результаты деятельности по РСБУ за январь 2026 года. Чистая прибыль увеличилась на 21,7% (г/г) до 161,7 млрд руб., при...

12.02.2026

Но по поводу «безумцев» — P.S. написан именно для таких как Вы людей. Хотя Вы наверное и не поймете — Вам всё видится всё не так…

Вам бы посоветовал — сделать и показать такой же безумный результат за последние 5-8 лет, как у УК Арсагера!!!

1 с 2005 до ноября 2009гг фонд отставал от всех и был полным лузером…

2 в кризис упал сильнее других… если остальные просто растеряли профит, то арсагера дал -50% убытка

3 момент обгона индекса уже был в 2010году и че??? в конечном итоге опять стали ниже индекса растеряв всю альфу

4 вообщем еслиб арсагера стабильно обгоняла индекс на дистанции хотяб 3года… можно было бы про альфу говорить…