Вывод по заседанию ФРС

Лично у меня сложилось мнение, что члены ФРС «прогуляли» июньское заседание ФРС.

Это впечатление основано на блоке документов решения, который был опубликован в 21.00мск, и на тональности риторики Пауэлла в ходе пресс-конференции.

Этот вариант будет подтвержден при падении инфляции PPI США завтра.

Второй вариант: если бы я была членом ФРС и в первый день заседания вышла инфляция CPI США с таким результатом как сегодня, а следом, на второй день заседания, инфляция PPI США неожиданно выросла — я бы тоже махнула рукой на такие колебания и сказала: минимум три месяца нужно ждать данных, в сентябре обсудим.

Т.е. нежелание серьезного подхода к работе у членов ФРС налицо, но причины могут быть разными, от шока несоответствия данных до простого лентяйства (подвариант: все равно решит все администрация Байдена с целью наилучшего подхода к дебатам Трампа и Байдена, это окно «закроется» вторыми дебатами 10 сентября, т.е. опять отсылка на сентябрьское заседание ФРС).

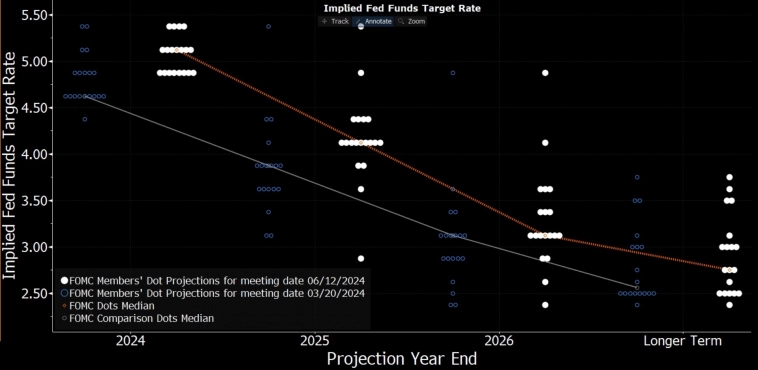

Первое доказательство — прогнозы членов ФРС.

По ставкам: теперь прогнозируется только 1 снижение ставки согласно медианному прогнозу.

Из чего состоят точечные прогнозы?

8 членов ФРС за 2 снижения ставки, 7 членов ФРС за 1 снижение ставки и 4 члена ФРС за отсутствие снижения ставки в этом году.

Такая разбивка голосов: идеальный сценарий, смещение нескольких голосов дает 1 или 2 снижения ставки в этом году, причем ни один член ФРС не поменяет резко свою позицию, достаточно лишь скорректировать её совсем немного.

Экономические прогнозы ФРС это настоящий шедевр.

Рост ВВП США остался неизменным, как и в мартовских прогнозах, невзирая на то, что ВВП США за 1 квартал вышел на уровне 1,3% против 3,5% прогноза (в том числе прогнозов ФРБ).

Уровень безработицы замрет на текущем уровне.

Но зато на повышение пересмотрен рост инфляции, что привело к резке прогнозов по снижению ставок.

Т.е. ставки будут выше (грубо говоря — неизменными до конца года), инфляция останется на текущих уровнях (даже вырастет), экономика не упадет (хотя уже упала в 1 квартале), рынок труда замрет.

Все на паузе, но политика ФРС работает, как заверил нас Пауэлл.

Сопроводительное заявление — верх цинизма.

За исключением решения о сокращении QT на прошлом заседании было изменено одно предложение.

Вместо:

«В последние месяцы не наблюдалось дальнейшего прогресса в достижении поставленной ФРС цели по инфляции в 2%».

Дали:

«В последние месяцы наблюдался скромный дальнейший прогресс в достижении цели ФРС по инфляции в 2%».

Пауэлл ещё во вступительном заявлении отметил, что прогнозы — это мысли, а не факт или гарантии.

В ответе на вопрос Пауэлл заявил, что все мысли членов ФРС едины, просто члены ФРС по-разному видят ситуацию в экономике (так по-разному, что прогнозы по ВВП США и уровню безработицы не изменили).

Джей сказал, что решения буду приниматься от заседания к заседанию, снижение ставки зависят от данных и из важного всё.

Но, невзирая на абсолютно отвратительную пресс-конференцию, Пауэлл сказал несколько интересных вещей:

— О нонфарме США за май.

Отчет был неоднозначным, некоторые его части невозможно свести в единое целое.

Возможно, рост рабочих мест был немного завышен.

Нам приходится работать с этой неопределенность в данных, что ещё раз подчеркивает важность данных за 3-6-12 месяцев.

Анализ широкого спектра данных говорит о том, что рынок труда все ещё силен.

— Об инфляции CPI США за май.

Не всегда члены ФРС корректируют свои прогнозы после выхода данных в дни заседания.

Иногда они это делают, как было пару заседаний назад, мы им напоминаем о такой возможности, но в основном — не делают.

Это лишь один хороший отчет, он превзошел все наши ожидания, но завтра выйдет инфляция PPI США, потом инфляция РСЕ США за май.

Все равно у нас пока нет уверенности в падении инфляции для снижения ставки, для этого нужно несколько таких отчетов, как сегодня.

— О прогнозах членов ФРС по инфляции РСЕ США на конец 2023 года.

В 2023 году инфляция сильно снижалась с июня по декабрь, это дало низкую базу, этим и объяснимы прогнозы на конец года, чисто технический рост.

Но если у вас в результате анализа отчета CPI США базовая инфляция РСЕ в мае упадет до 2,6%гг-2,7%гг — это очень хорошо.

— Финансовые условия.

Снижение ставки на дополнительных 0,25% в год мало что изменит для экономики, даже по истории нельзя сказать правильным был бы шаг с дополнительным снижением ставки на 0,25%.

Но финансовые рынки могут это трактовать как начало цикла, а чрезмерный оптимизм может привести к негативным побочным явлениям.

Мы должны думать и об этом.

— Ответ на вопрос Ника Тимираоса о том, могут ли ещё 2-3 таких отчета по инфляции, как CPI США за май, привести к снижению ставки в сентябре.

Безусловно, хорошие отчеты по инфляции помогут обрести уверенности в достижении цели по инфляции для снижения ставки, но я не буду конкретизировать необходимое количество таких отчетов.

Мы также будем оценивать совокупные данные: что происходит на рынке труда, что происходит с балансом рисков, что происходит с прогнозами, что происходит с ростом экономики...

Сегодняшний отчет CPI США дал прогресс доверия, но пока он недостаточен для снижения ставки в сентябре.

Картинки со вводной на ФРС перерисовывать нет смысла.

По евродоллару коррект вниз в рамках 4 волны, нарушения сценария нет.

S&P500 практически не двигался.

Завтрашний отчет по инфляции PPI США важен.

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал «Аналитика Omega»:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, для всех форумчан общей ветки текущий период будет бесплатным до указанного неопределенного времени.