МЕТАЛЛУРГИ разбор. Кто фаворит в 2024-м?

Сектор, который был самым хайповым в 2021 году, затем также быстро, на глазах инвесторов, превратился из кареты в тыкву в 2022 году. По итогам 2023 в целом по отрасли можно сделать вывод: переориентация на внутренний рынок завершена и практически без ущерба для маржинальности. А раз так, значит можно вернутся к выплатам дивидендов, за что собственно этот сектор и любят. Именно это и произошло в начале этого года. Так есть ли ещё «сок» в этом секторе? Каких дивидендов ожидать по итогам 2024? И кто из «большой тройки» металлургов вызывает наибольший интерес?

Конъюнктура рынка

Начну с того, что более 80% потребления стали в России, приходится на строительство и инфраструктуру. Поэтому логично взглянуть на количество вводимого в эксплуатацию жилья на территории РФ (данные пока без учёта ЛНР и ДНР). Те, кто читал отчёт Самолёта, уже смекнули, что тут рекорд. Но нас больше интересует будущее, прогнозы на ближайшие годы будут пересмотрены, после ужесточения льготной ипотеки. При этом положительное влияние должен оказать рост региональной застройки.

Что касается цен на сталь, то тут ориентируемся на данные Росстата, так как основной рынок у металлургов теперь дома. Цены в принципе всего на 13% ниже рекордного 2021 года. С конца 2022 года их как будто заморозили в диапазоне, особенно хорошо это видно если сделать разбивку по месяцам. В целом более, чем приятные цены.

Цены на железорудный концентрат, который используется в производстве стали продолжили умеренный рост после скачка. Больше всего это сказывается в худшую сторону на маржинальности ММК. При этом Северсталь самообеспечивает себя железной рудой на 130%, поэтому даже продавала излишки по хорошим ценам.

Операционные результаты

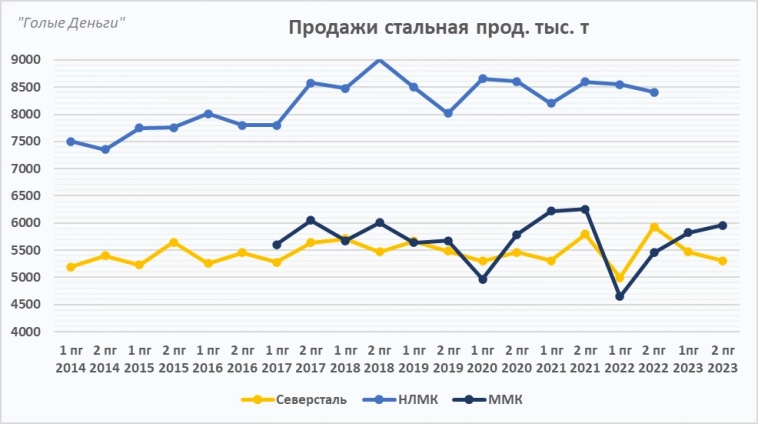

По производству стали результаты у всех стабильные, единственное НЛМК не раскрывает данные за последний год. Особенно сквозь года выделяется стагнация у Северстали, планов по расширению производства также нет.

При этом по продажам лучше выглядит ММК по итогам года. Снижение в продажах у Северстали обусловлено остановкой на капитальный ремонт доменной печи №5 и перенаправлением горячекатаного проката на дальнейшие переделы для увеличения продаж продукции с высокой добавленной стоимостью.

Финансовые результаты

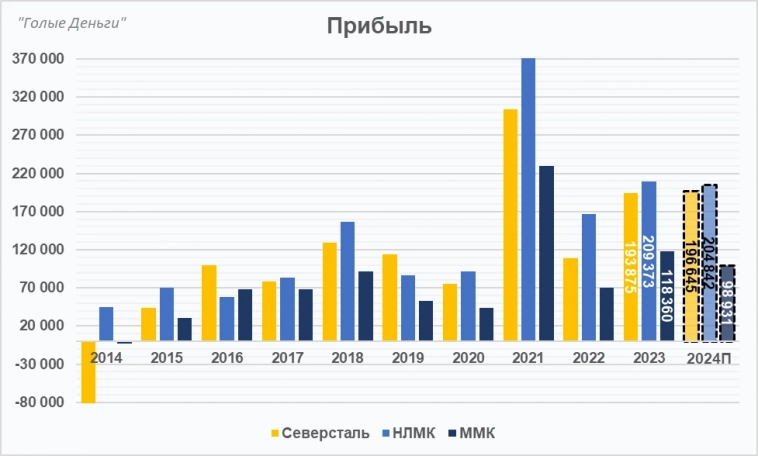

По итогам 2023 года все компании продемонстрировали незначительное восстановление с 2022 года.

ММК +9%

Северсталь +7%

НЛМК +4%

Чистая прибыль в сравнении с низкой базой 2022 года выросла у всех. Причём, если не брать «аномальный» 2021 год, то у всех рекордные результаты.

Северсталь +27%

НЛМК +22%

ММК +16%

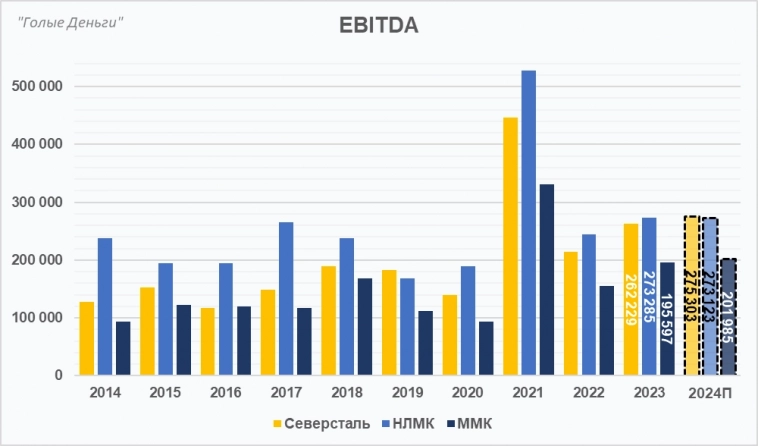

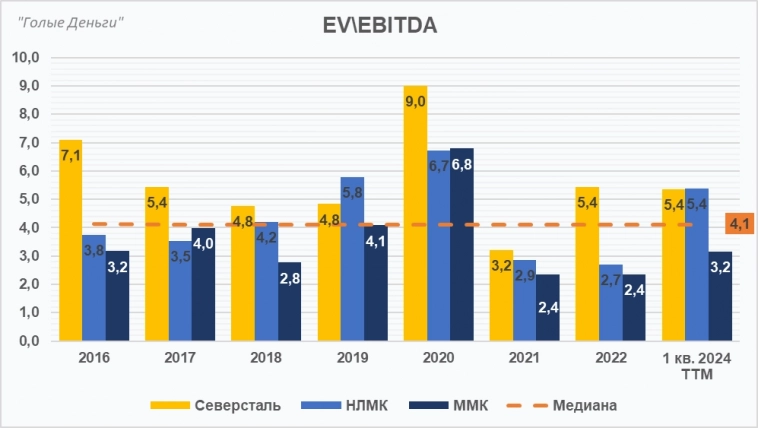

EBITDA продолжает динамику предыдущих показателей. А вот маржинальность лучше, конечно же у Северстали. Рост продаж продукции с высокой добавленной стоимостью +11% год к году, что компенсировало сокращение производства. Маржинальность:

Северсталь 36%

НЛМК 29%

ММК 26%

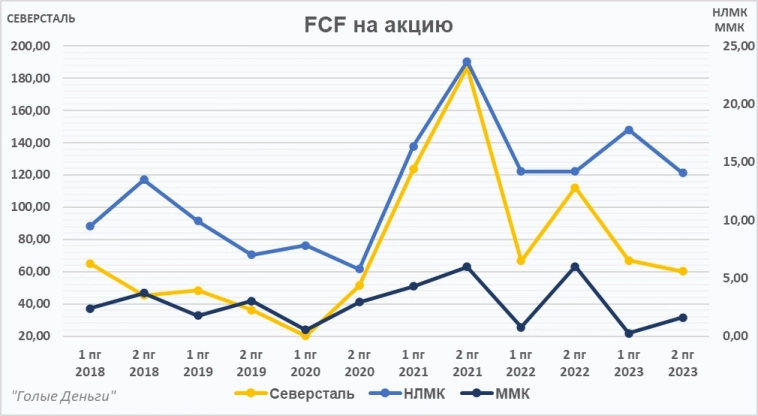

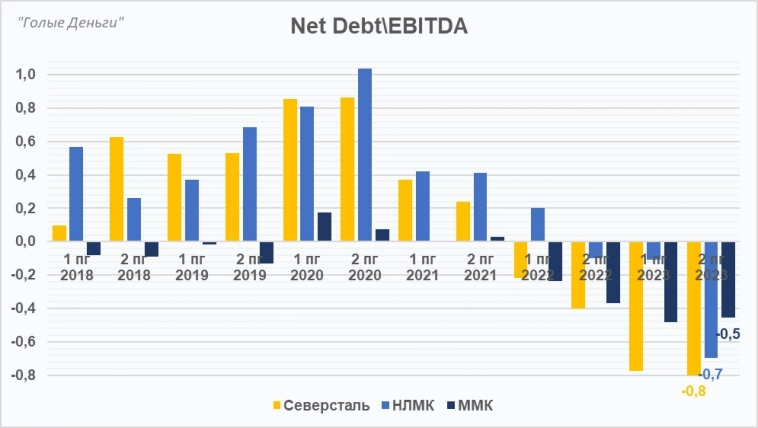

Дивиденды

Переходим к основному блюду – дивиденды. Тут тоже много синхронности, в 2022 году дивиденды никто не заплатил, а дивидендная политика у всех одинаковая. Выплату металлурги рассчитывают исходя из свободного денежного потока (FCF). Минимум 100% от FCF выплачивается, если Net Debt\EBITDA <1.0х; если Net Debt\EBITDA >1.0х, то выплачивается 50% или меньше. (Эта история была нарушена в год начала СВО, но сейчас к ней возвращаются) Сразу взглянем на эти показатели, чтобы оценить всю картину. По денежным потокам самый стагнирующий – это ММК, соответственно и дивидендная база тут самая стабильная, но при этом в лучшие годы цикла, доходность у ММК ниже остальных. Что касается долговой нагрузки, то у всех она отрицательная после 2022 года, в который все обрастали жирком и копили кубышки. Сейчас ситуация несколько изменится после дивидендных выплат за 2023 год.

К текущим ценам получается, что дивидендная доходность у Северстали и НЛМК в районе 10% за 2023 год. ММК за прошлый год заплатит всего 2,75 рублей на акцию (рекомендация СД), главная причина увеличение капитальных затрат. Но главное, что и в этом году по словам менеджмента они будут только увеличиваться, поэтому форвардную дивидендную доходность, ожидаю самую низкую в секторе у ММК.

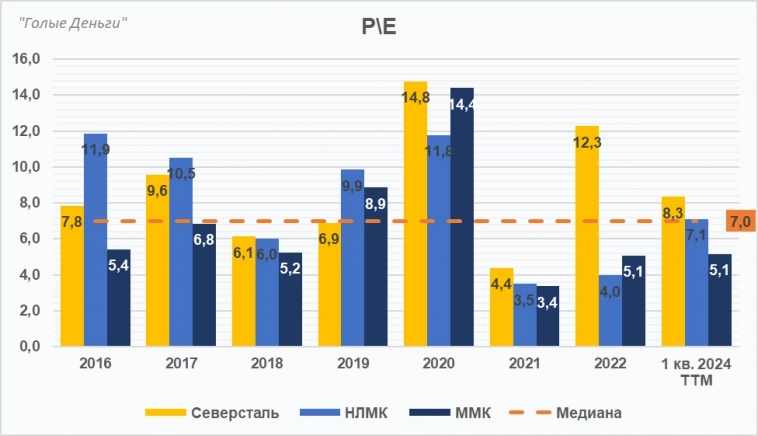

Оценка

Магнитка – самая недооценённая в секторе, но тут всему виной наихудшая дивидендная доходность среди металлургов. Северсталь и НЛМК на мой взгляд оценены справедливо.

ИТОГ

Скажу сразу, сейчас бежать и прям покупать кого-то мне не хочется (Северсталь, кстати, сегодня обновила исторический максимум). Если говорить про фаворита на этот год, то я бы выделил Северсталь. Компания наиболее открытая, первая вернулась к ежеквартальным выплатам, ожидаемая доходность на этот год остаётся приличной ~10%. При этом из негатива: остановка крупнейшей доменной печи и тоже растущие капитальные расходы.

НЛМК наиболее закрытый, менеджмент особо ни с кем не общается, нет данных по реализации продукции. В цифрах всё хорошо, пока результаты сопоставимые с Северсталью и возвращение к дивидендным выплатам, как в старые добрые времена. А теперь главный риск — компания до сих пор продаёт слябы в Европу (около 35% от всех продаж). Переориентировать такой объём, если что случись — будет сложно, особенно учитывая, что другие игроки уже заняли долю Российского рынка. Плюс у компании есть активы в США и Европе.

ММК в моменте не интересен, исторически маржинальность и дивидендная доходность ниже, чем у коллег по цеху. Долгосрочно смотреть (потом капитальные расходы ведь уменьшаться и т.д. и т.п.), во-первых сейчас не то время, во-вторых надо помнить, что сектор циклический и сейчас явно не дно цикла.

Разборы, мысли, антихрупкость — ЗДЕСЬ

СевСталь, НЛМК: тренды интересные.

Думаю, сочетание фундаментала и тренда — это и есть правильный выбор