| Число акций ао | 111 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 10,0 млрд |

| Выручка | 12,6 млрд |

| EBITDA | 3,2 млрд |

| Прибыль | -2,1 млрд |

| Дивиденд ао | – |

| P/E | -4,8 |

| P/S | 0,8 |

| P/BV | 1,9 |

| EV/EBITDA | 7,0 |

| Див.доход ао | 0,0% |

| Вуш Холдинг | WHOOSH Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Вуш Холдинг | WHOOSH акции

-

«ВУШ Холдинг» Решения совета директоров

«ВУШ Холдинг» Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме заседания совета директоров и результатах голосования по вопросам о принятии решений:

В заочном голосовали приняли участие 9 членов Совета директоров ПАО «ВУШ Холдинг» из 9 избранных. Требование о наличии кворума соблюдено....

Авто-репост. Читать в блоге >>>

1 декабря. ИНТЕРФАКС — «Т-Инвестиции» понизили прогнозную стоимость акций Whoosh до 110 рублей за штуку, сохранив при этом рекомендацию «держать» для них.

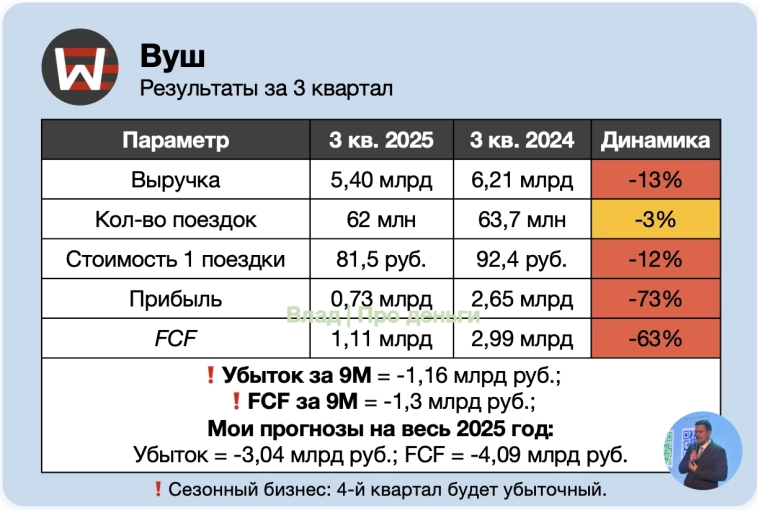

Ведущий оператор кикшеринга 25 ноября опубликовал финансовые результаты за третий квартал и девять месяцев 2025 года.

Итоги получились ожидаемо слабее прошлого года — прежде всего, отмечает эксперт, из-за сезонности в России, роста расходов и усиления конкуренции. Дополнительное давление оказали сбои геолокации и периодические отключения мобильного интернета.

Эмитент считает эти факторы временными и уже реализует решения.

«ВУШ Холдинг» Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

«ВУШ Холдинг» Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

2. Содержание сообщения

2.1. Идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним: акции обыкновенные, регистрационный номер выпуска 1-01-03292-G от 11....

Авто-репост. Читать в блоге >>> «ВУШ Холдинг» Созыв общего собрания участников (акционеров)

«ВУШ Холдинг» Созыв общего собрания участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания акционеров эмитента: Внеочередное заседание Общего собрания акционеров Общества.

2.2. Форма проведения общего собрания акционеров эмитента (способ принятия решений общим собранием акционеров): заседание, совмещенное с заочным голосованием для принятия решений Общим собранием акционеров Общества....

Авто-репост. Читать в блоге >>>

на маленько росте — взял опять маленький шорт — хорошая самая волатильная акция...

будем расти — буду шорт набирать

… что у нас там, ВУШ 500?...

FEO, до 100 бы для начала, а там посмотреть что к чему. Самая хорошая волатильная -СПБ биржа (жду в шорт от 266), но я как назло сегодня не на того коня поставил, этот конь полудохлый, но любит на финише догонять и перегонять. Вушандра! Давай уже расти, вокруг всё ёрзает, а у тебя уже пролежни на боках.

Вушандра! Давай уже расти, вокруг всё ёрзает, а у тебя уже пролежни на боках.

Суетливый Хомяк., тема сисек почти раскрыта

Day X, дык я уже в лонх переобулся, надеюсь дальше вушандру оголять не будут)

«ВУШ Холдинг» Проведение заседания совета директоров и его повестка дня

«ВУШ Холдинг» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 27....

Авто-репост. Читать в блоге >>> Прямой эфир по отчету МСФО

Прямой эфир по отчету МСФО

Сегодня CEO Whoosh Дмитрий Чуйко и Head of IR Денис Трусов встретятся с инвестором и автором канала Global Invest Fund Сергеем Поповым.

🕕 Во сколько: 18:00

🔗 Где посмотреть: www.youtube.com/@globalinvestfund

В прямом эфире наши коллеги поделятся финансовыми результатами за 9 месяцев, расскажут, как нам удалось сократить расходы и восстановить динамику маржинальности, обсудят экспансию в Латинскую Америку и стратегию развития компании.

Авто-репост. Читать в блоге >>> ❗️❗️ВУШ: латиноамериканский прорыв или путь к допэмиссии?

❗️❗️ВУШ: латиноамериканский прорыв или путь к допэмиссии?

Начнем со свежего отчета ВУШ за 9 месяцев 2025 года. Компания представила отчет по МСФО, и он вышел ожидаемо слабым: выручка упала на 14%, до 10,8 млрд рублей, EBITDA сократилась почти вдвое, составив 3,4 млрд рублей, а чистый убыток по итогам периода составил 1,16 млрд рублей. Долговая нагрузка выросла до ND/ EBITDA 3,33х – и это уже выше нормативного уровня. Основная причина такой динамики – продолжение падения спроса на кикшеринг в России. Хотя эта тенденция и демонстрирует замедление в третьем квартале, компания проигрывает конкурентам.

Однако есть луч надежды — Латинская Америка: рост выручки там на 148%, маржинальность выше, и компания активно расширяется. В третьем квартале маржа по EBITDA даже восстановилась до 50% благодаря жёсткой оптимизации затрат. Но ликвидность на пределе, свободный денежный поток — отрицательный, а без успеха за рубежом долговая нагрузка может стать критической. В планах у Whoosh до конца года запуститься еще в 4 городах, включая две новые страны. Это серьезная заявка на рост, но и риски такие экспансии не малы – каждый новый город требует затрат, а денег у компании мало.

Авто-репост. Читать в блоге >>> 🛴 ВУШ Холдинг. Борьба за выживание

🛴 ВУШ Холдинг. Борьба за выживаниеВедущий оператор кикшеринга в России — ВУШ Холдинг, представил финансовый отчет по итогам 9 месяцев 2025 года. Забегая наперед стоит сказать, что отчет получился ожидаемо слабым, но есть ли намеки на улучшение?

— Выручка: 10,7 млрд руб (-13,9% г/г)

— Операционная прибыль: 918 млн руб. (против 4,1 млрд руб. г/г)

— EBITDA: 3,7 млрд руб (-43,2% г/г)

— Чистый убыток: -1,1 млрд руб (против прибыли 2,9 млрд руб. г/г)Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка кикшеринга сократилась на 13,9% г/г — до 10,7 млрд руб., что обусловлено фактором сезонности, ростом доли более коротких транспортных поездок, а также сокращением стоимости и количества поездок. В результате EBITDA показала снижение на 43,2% г/г — до 3,7 млрд руб., а чистый убыток составил -1,1 млрд руб. на фоне повышенных процентных расходов.

— общее кол-во поездок снизилось на 7% г/г.

— процентные расходы выросли на 66,6% — до 1,8 млрд руб.

— себестоимость продаж выросла на 17,9%.

Авто-репост. Читать в блоге >>>

Вуш. Ждать ли в начале 2026 года очередной рост перед стартом сезона?

Вуш. Ждать ли в начале 2026 года очередной рост перед стартом сезона?Друзья, все мы помним как $WUSH последние три года подряд показывал отличный рост на начало года. Дважды — мы писали об этом и покупали сами. Но результаты второго полугодия компании так сильно не порадовали инвесторов, что акции показали новые исторические минимумы. Что сулит отчет за 9 месяцев? Ждать ли традиционного отскока в начале 2026?

Разберем ключевые финансовые показатели III квартала:

Выручка от кикшеринга составила 5,4 млрд рублей, снизившись на 13% в годовом выражении. Это снижение объясняется изменением сезонной структуры спроса и увеличением доли более коротких транспортных поездок. При этом количество поездок сократилось всего на 3%.

📉 Чистая прибыль компании составила 730 млн рублей, находясь под давлением процентных расходов. Чистый долг — 3,59х. EBITDA кикшеринга составила 2,7 млрд руб. Маржинальность — 49,8%, Операционный денежный поток остается уверенным благодаря высокой маржинальности бизнеса.

Компании удалось достичь значительного снижения коммерческих, общехозяйственных и административных расходов (SG&A) на 19% в годовом сопоставлении. Эта оптимизация стала результатом пересмотра приоритетов, улучшения управления фондом оплаты труда и сокращения расходов на банковский эквайринг благодаря активному внедрению системы быстрых платежей.

Авто-репост. Читать в блоге >>> Самокаты ВУШ стремительно теряют прибыль. Скоро уход с рынка?

Самокаты ВУШ стремительно теряют прибыль. Скоро уход с рынка?Компания Whoosh, занимающаяся краткосрочной арендой электросамокатов, была главным первопроходцем на этом рынке. Во многом именно она сформировала привычку у жителей крупных городов перемещаться по улицам на самокатах. Во многих случаях это действительно удобно. Особенно в час пик когда такси стоит дорого, а метро и наземный общественный транспорт переполнены.

Но, в отличие от «Юрента» (МТС) и «Яндекса», ВУШ не имеет за собой крупную материнскую компанию, которая могла бы поддержать в сложный период. А такой наступил во второй половине 2024 года. Чтобы выдерживать конкуренцию, ВУШу приходилось ускоренно наращивать флот и привлекать новые займы. Но одно дело кредитоваться и размещать облигации под 10-12%, другое — под нынешние и прошлогодние ставки. По итогам 9 месяцев 2025 года чистые финансовые расходы составили 1,9 млрд рублей, что на 73,4% выше, чем годом ранее.

Переоценил ВУШ и емкость российского рынка. Компания постоянно заявляла о потенциале в городах с населением больше 100 тыс. человек. По факту основная часть поездок и выручка все равно формируется в 10-12 крупных городах. Расставлять самокаты в условном Томске (где я был) особого смысла не вижу. В результате нарастили флот до 245 тыс. единиц, но ожидаемой отдачи не последовало.

Авто-репост. Читать в блоге >>> Высокая конкуренция и насыщенность рынка электросамокатов в Москве привела к снижению среднего чека на поездку в этом сезоне на 2%, в то же время в целом по России показатель рос на 5% — Ъ

Высокая конкуренция и насыщенность рынка электросамокатов в Москве привела к снижению среднего чека на поездку в этом сезоне на 2%, в то же время в целом по России показатель рос на 5% — Ъ

Высокая конкуренция и насыщенность рынка электросамокатов в Москве привела к снижению среднего чека на поездку в этом сезоне на 2%, в то же время в целом по России показатель рос на 5%. Кроме того, пользователи таких сервисов совершают все больше коротких поездок, используя самокаты как городской транспорт, а не развлечение. В будущем сезоне операторы кикшеринга будут наращивать выручку и число поездок за счет экспансии в регионы.

С января по 15 ноября (дата закрытия сезона проката в Москве) 2025 года средний чек по аренде электросамокатов в столице снизился на 2% год к году, до 204 руб., а число чеков выросло на 7%, подсчитали в сервисе «Чек индекс» по запросу “Ъ”. В то же время по РФ в целом средний чек увеличился на 5% год к году, до 160 руб., а число покупок в сегменте — на 13%, уточнили аналитики компании.

Средний чек в столице снизился из-за конкурентной борьбы между операторами и изменения тарифных моделей, которые стали более гибкими и ориентированными на увеличение частоты поездок, а не на стоимость одной аренды, поясняет директор практики по оказанию услуг компаниям автомобильной отрасли «ТеДо» Виктория Синичкина.

Авто-репост. Читать в блоге >>> Аналитики не видят мощных катализаторов роста акций Whoosh в краткосрочной перспективе. Бумаги могут оставаться под давлением на фоне слабых результатов — Ведомости

Аналитики не видят мощных катализаторов роста акций Whoosh в краткосрочной перспективе. Бумаги могут оставаться под давлением на фоне слабых результатов — ВедомостиРезультаты Whoosh почти совпали с ожиданиями инвестбанка Синара, превысив их лишь по EBITDA, поэтому аналитик Георгий Горбунов оценивает отчетность нейтрально.

Совкомбанк также ожидал схожих показателей, но его главный аналитик Дмитрий Трошин оценивает их негативно. Он указал на отсутствие у компании свободных денежных средств для экспансии, в то время как конкуренты Юрент и Яндекс активно отнимают долю рынка за счет демпинга. У Whoosh нет материнской компании, а долговая нагрузка очень высокая, поэтому Трошин видит высокую вероятность реализации кредитного риска.

Большей выручки ожидала ведущий аналитик Т-инвестиций Ляйсян Седова. На показатель могло повлиять уменьшение доли поездок с высоким средним чеком в Латинской Америке, считает она. Давление на чистую прибыль оказал рост процентных расходов.

Выручка Whoosh оказалась на 3% ниже ожиданий Эйлера из-за более существенного снижения среднего чека, отметила аналитик Полина Панина.

Рост долговой нагрузки вызывает вопросы, но восстановление маржинальности и сильные операционные результаты позволяют надеяться на его снижение в среднесрочной перспективе, считает Наталья Мильчакова из Freedom Finance Global. Горбунов из Синары подтвердил, что мультипликатор чистый долг/EBITDA (3,59x) исключает выплату дивидендов.

Авто-репост. Читать в блоге >>> бумаги ВУШ находятся в сложном положении… мне удалось (в четвертый раз) заработать мальца денег, откупив от мальца на низах(лесенкой вниз) и продав по 91 рублю. Но это техника, что со стратегией и фундаменталом ?

бумаги ВУШ находятся в сложном положении… мне удалось (в четвертый раз) заработать мальца денег, откупив от мальца на низах(лесенкой вниз) и продав по 91 рублю. Но это техника, что со стратегией и фундаменталом ?

Дела обстоят на «троечку» и дело не в цифрах отчетностей, так или иначе ВУШ представитель новых прорывных технологий, во всяком случае это сектор.

Приклеивать сюда ИИ вряд ли стоит, но сторона (для большого рассммотрения)та.

И тут все очень скверно-если вы вспомните первые упоминания ИИ в прессе федерации (лет 5-6 назад) комментировались гомерическим хохотом, усач Михалков рассуждал про чипирование и (документально зафиксировано), было предложение отнести все к экстремисткой деятельности.

Потом разобрались-«несет бабло» и как и с криптой, вся болотная пропаганда развернулась на 180. Бапки не пахнут

(Двигаемся ближе) к сути_ тогда была сохранена вывеска ИИ, Крипта, новые технологии, и остался только фанерный фасад с красноперой начинкой.

Так вот-к СОЖАЛЕНИЮ-все описанное выше, имеет прямое отношение к ВУШ, за фасадом и лозунгами-гнилье.То, что не несет бапки мгновенно-по сути умирает, сам идея переживает не лучшие времена, и можно было бы подождать, пока «все устаканится», но глубинной9не к столу) поддержки НЕТ и не будет.

Дело движется не только к Северной Корее(это было бы счастье), но и к пеньке и шкуркам.Вероятно в мгновенной оценке этих тенденций не просматривается, но тренд налицо.

перспективы? ну тут просто, тут трафарет, когда красноперые подмяли Яндекс(на примере такси)они не стали заморачиваться, автоматчики тупо ВЫДАВИЛИ всех конкурентов, и Яндекс сейчас вторит вообще что хочет-делая из водителей рабов.

в КОНКУРЕНТНОЙ экономике -яндекс в 3 дня загнали бы в такую жопу, откуда они не вылезли до разгадки захоронений Египетских пирамид.Во всех сферах...

посему-Вушу (пока) милостиво позволяют жить, но в условиях текущих тенденций это не надолго.И (немного) бабосов можно будет рубануть только на(неизбежных) скорых мирных соглашениях...

совсем кратко-думаю вуш загнется, точнее будет поглощен Простая облигация iВУШ 1Р-04 сейчас, а есть ли смысл брать в портфель?

Простая облигация iВУШ 1Р-04 сейчас, а есть ли смысл брать в портфель?

Продолжаю формировать купонный поток из облигаций со сроком погашения от 2-х до 4-х лет с доходностью выше текущей ключевой ставки 16,5%. Отдаю предпочтение простым облигациям (без амортизаций, оферт и прочих сюрпризов) с ежемесячной выплатой купонов. Попалась на глаза рекомендация моего брокера ВТБ – брать облигу iВУШ 1Р-04 (RU000A10BS76), которую он включил в перечень рекомендуемых, судя по информации в приложении, 13.11.2025. На первый взгляд, мне подходит: срок до погашения – 2 г. 5 мес., годовая доходность «прямо сейчас» в приложении рисуется 20,5%.

Поскольку ВТБ до сих пор рекомендует брать Лукойл с консенсус-прогнозом через год 7500 (самые адекватные ребята, в этом консенсусе, как по мне, это SBER CIB с индикативом 5900), то проверю рекомендацию сам.

Параметры выпуска iВУШ 1Р4:

Текущая стоимость 1 штуки – 1030,5 р (103,5%),

Выплата купонов – ежемесячно, 16,64 рублей на облигацию.

Дата погашения: 28.05.2028.

Вопрос о вероятности банкротстве конторы в рамках данного текста рассматривать не буду.

Авто-репост. Читать в блоге >>> 🛴Прибыль "ВУШ Холдинга" снизилась

🛴Прибыль "ВУШ Холдинга" снизиласьЧистая прибыль «ВУШ Холдинга» за 3 квартал 2025 года по МСФО составила 730 млн руб., снизившись на 72,4%. Показатель находится под давлением временно повышенных процентных расходов. Операционный денежный поток остается уверенным благодаря высокой маржинальности.

Выручка компании составила 5,4 млрд руб., снизившись на 13% г/г. Аналитики связывают это с сезонностьюи увеличением доли более коротких транспортных поездок. Количество поездок сократилось всего на 3% г/г, что подтверждает восстановление спроса и стабильность операционной активности.

Себестоимость увеличилась на 11% г/г, что отражает расширение обслуживаемого парка. При этом рост ключевых статей (перезарядка, перевозка, ремонт, оплата труда) был ниже темпов роста флота, что подтверждает способность компании масштабироваться эффективно.

EBITDA кикшеринга составила 2,7 млрд руб. (-28,1%). Маржинальность — 49,8%, что демонстрирует восстановление прибыльности на фоне реализованных оптимизационных мер.

Коммерческие, общехозяйственные и административные расходы сократились на 19% г/г благодаря оптимизации и фокусировке на ключевых направлениях, снижению расходов на оплату труда, сокращению затрат на эквайринг.

Авто-репост. Читать в блоге >>> 👀 Обзор Вуш — отчет беда, акции могут стоить и 0!

👀 Обзор Вуш — отчет беда, акции могут стоить и 0!Пока рынок колбасит туда-обратно на новостях о переговорах, разберем отчетность Вуша за 3 квартал и 9 мес. 2025 года.

🔽 Выручка упала на 14% за 9 мес. (и на 13% в 3-м квартале).

❌Чистая прибыль за 9 мес. 2025 = -1,16 млрд руб. (была прибыль 2,91 млрд руб.)

❌ ЧП за 3 кв. 2025 = 0,73 млрд руб. (была прибыль за 3 кв. 2024 = 2,65 млрд руб.)

Беда! По итогам 1-го полугодия предупреждал вас тут (акции стоили 130 руб., надеюсь, у кого были, прислушались 🤝), сейчас ситуация стала хуже.

Вуш — сезонная компания, зимой самокаты простаивают, поэтому 4 кв. — убыточный. В прошлом году потеряли 0,92 млрд руб. В этом по моим расчетам потеряют 1,88 млрд руб.➡️ Итого:

Мой прогноз по прибыли 2025 = -3,04 млрд руб.

Мой прогноз по FCF 2025 = -4,09 млрд руб.

Компания теряет 4 млрд руб. в год (!). И темпы потерь будут расти, потому что с 2026 года будет необходимо начать обновление парка самокатов (ранее – закупали новые, теперь же нужно будет еще и обновлять имеющийся флот, потому что срок службы +-5 лет).

Авто-репост. Читать в блоге >>>

FEO, в отчете за год не видно, а в отчете за 9 месяцев видно (это за 2023 год).

JohnMcClane,.

Да, тогда вполне может и депозит, странно они для депозитов выбирают то одну строку в Балансе, то другую.

Если это Депозит, а он вероятен, тогда у них денег будет прожить до мая-июня…

в декабре условно денег ноль — эти 2 млрд на подержание текущей деятельности и % (за пол года за декабрь 2025 — май 2026 нужно выплатить 1,3 млрд… )

всё равно вопрос перекредитовки 4 млрд — стоит остро с понижением Кредитного рейтинга, следующий займ будет 4-6-8 млрд 24-26% годовых, перекредитуются и как обычно купят новые самокаты, а то старый флот стареет, а хорошие самокаты после восстановления из страны вывозят… под

а не будет дохода от операционной деятельности — то и % платить будет нечем.

перед новым займом (если не будет допки — а она крайне нужна) получим новый Кредитный рейтинг — он и определит стоимость и возможность займа.

я бы на их месте только допку мутил и замещал все кредиты, тогда барахтаться можно десятилетие, выписывая себе зарплату и акции по байбеку в виде мотивации за лучшую работу! ВУШ: акции в минусе на фоне неважных результатов

ВУШ: акции в минусе на фоне неважных результатов

ВУШ раскрыл финансовые результаты по МСФО за третий квартал.Ключевые показатели:

• Выручка кикшеринга: 5,4 млрд руб., -13% г/г;

• EBITDA кикшеринга: 2,7 млрд руб., -28,1% г/г;

• Рентабельность EBITDA: 49,8% (60,3% годом ранее);

• Чистая прибыль: 730 млн руб. (-3,6x г/г);

• Чистый долг/EBITDA: 3,59х (1,22х годом ранее).Наше мнение:

ВУШ продолжает переживать непростые времена, но в то же время усилия компании по оптимизации приносят плоды. Так, выручка сократилась, но меньшими темпами, чем за полугодие, а рентабельность EBITDA и вовсе подросла практически до 50% с 18,8% в первом полугодии. Давление на чистую прибыль оказал рост процентных расходов — это следствие высокой ставки, что является негативным кейсом не только для ВУШ. Страны Латинской Америки в условиях временного замедления российского рынка остаются ключевым направлением для роста ВУШ. За III кв. выручка в Латинской Америке выросла на 98% г/г, количество поездок на одного активного пользователя — на 34% г/г. По мере снижения ключевой ставки и сохранения фокуса на корректировку операционных расходов финансовые результаты ВУШ должны будут выправляться.

Авто-репост. Читать в блоге >>>

FEO, не согласен. В отчете за 9 месяцев 2023 года кстати те же 2 млрд по этой строке — и там даже расшифровка есть, что это банковский депоз...

JohnMcClane,

открыл я отчёт за 2023 год, Смотрим МСФО — верно?

Где ты по строке «Краткосрочные финансовые вложения» у них видишь 2 млрд?

по строке «Денежные средства и их эквиваленты» — да есть и в расшифровке там есть

но в 2025 строки другие нахождения этих 2 млрд… или я что то не там смотрю, дай ссылку на док и страницу где смотреть

www.e-disclosure.ru/portal/files.aspx?id=38772&type=4

вот где я смотрю

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1827110

Вуш Холдинг | WHOOSH - факторы роста и падения акций

- Одна из немногих растущих компаний. Кратный рост в 2022 и 2023 году. При сохранении значительного потенциала роста рынка. (15.10.2023)

- Ужесточение регулирования. Сенатор Клишас 3.05.2023 предложил запретить самокаты на городских улицах, оставив их только в парках (04.05.2023)

- Высокая рентабельность бизнеса, показанная в 2021 году, скорее всего в будущем будет только снижаться, т.к. растущая конкуренция будет давить на цены. (04.05.2023)

- Рост удельных расходов на обслуживание флота (компания молодая, с ростом срока службы флота, расходы на его ремонт растут опережающими темпами). (15.10.2023)

Вуш Холдинг | WHOOSH - описание компании

Владелец сервиса аренды самокатов Whoosh.IPO Whoosh проведено в 2022 году. Единственное IPO в России, которое прошло в этом году.

Компания разместила 11 382 432 акции по нижней границе коридора в 185 руб

Компания привлекла 2,1 млрд руб, капитализация компании при размещении составила 20,6 млрд руб.

На вырученные средства Whoosh, в частности, приобрела 45 тыс. электросамокатов, увеличив свой парк на 55%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций