Чуть ранее:

21.07.2020 +6.6% Открытие сказал дивы 0,0038. 10%ДД.

03.08.2020 -4.6% Объявили — размер дивидендов составит ₽0,000777 с дивдоходностью 2%.

индекс MSCI

ВТБ — 0,72%

ММК — 0,54% (на выход)

| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 1 099,7 млрд |

| Опер.доход | 1 122,3 млрд |

| Прибыль | 535,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 2,1 |

| P/B | 0,4 |

| ЧПМ | 1,3% |

| Див.доход ао | 29,3% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

87.34₽ -2.3%

-

дивы пошли в бумажку.

интересно куда отпрыгнет

ШоLo, у Вас какой интерес?

У меня на 10 лямов куплено!

А у Вас?

рублей или зелени?

ШоLo, рублей и на плечи!

мимо проходил, с плечами рисково тут думаю, бумага в последне время стала очень лёгкой. Типа бумаг из глухого 3-4 эшелона, я уже писал об этом.)

Могут +10% за день выдернуть, а могут и -10% и больше специально нарисовать за короткий период, так что запросто на маржин выведут, а потом разумеется в небо.

Сам правда на последнем провале тоже сильно закупился, 50% портфеля в ВТБ, на 18 лямов, по средней 0,0326, но плечо тут никогда брать не буду.)

Вообще фрифлот ничтожный по текущему валютному курсу)). Доля физлиц-покупателей последнее время неуклонно растёт. Есть ощущение, что физики почти весь этот фри уже выкупили, причём основную часть по гораздо большим ценам, чем текущие). Поэтому любой серьёзный вход в бумагу может двинуть её очень сильно…

Лидер роста. Исключение акций ВТБ из индекса MSCI негативно! А поэтому развернулась борьба на опережение, чтобы кандидатом на исключение оставался ММК. Появилась серия положительных новостей:

Лидер роста. Исключение акций ВТБ из индекса MSCI негативно! А поэтому развернулась борьба на опережение, чтобы кандидатом на исключение оставался ММК. Появилась серия положительных новостей:

1 Главная — упрощение структуры акций ВТБ. Все-таки два типа привилегированных акций — это перебор. Наконец-то менеджмент начинает работать над этим вопросом.

2 ВТБ начинает строить экосистему, да а не простую, а на основе открытой партнерской модели. Ну про одного партнера вы, наверное, поняли — Магнит! Браво Винокурову!

3 ВТБ сообщил, что старый проблемный заемщик Мечел — теперь не проблемный (после продажи Эльги). Ставка резерва по этому заемщику теперь не 50%, а скорее менее 20%!

4 ВТБ становится прозрачнее, раскрыл свои расчеты стоимости риска: 2020 — будет удвоение cost of rick по физическим лицам и юридическим лицам против стратегических значений ВТБ (2,5%) с нормализацией в 2021 году. Честно сократил прогноз чистой прибыли в 2020 в 3 раза до 70-75 млрд, позиционируя провал как локальный пандемийный провал только одного года и обещая при таком значении все-таки 50% выплатить на дивиденды.

Я был на нескольких мероприятиях типа ГОСА и дней инвестора от ВТБ, что могу сказать, желания покупать после них никогда не возникало. В целом стоит недорого, наверное единственный инвест банк в стране, но менеджмент не заточен на извлечение прибыли и росту стоимости компании — у них цели другие.

Почему растём? Видимо все поверили словам Дмитрия Пьянова про то, что погасят привилегированные акции, которыми сейчас владеет минфин. Что могу сказать, раньше они клялись, что будут дивиденды 50% от чистой прибыли, теперь это.

Если префы выкупят — это мегапозитив для акционеров обычки, но есть одно НО. Веры словам менеджмента у меня лично нету совсем, обманули раз, обманут ещё десяток, тем более когда зп менеджмента не зависит от цены на их компанию.

Олег Кузьмичев, где они деньги возьмут на выкуп префов?

Вы представляете сколько лет им придётся на это работать???

Роман Ранний, если бы не санкции, то можно было бы приватизировать часть ВТБ путем допэмиссии. А полученные средства направить на погашение префов.

Я был на нескольких мероприятиях типа ГОСА и дней инвестора от ВТБ, что могу сказать, желания покупать после них никогда не возникало. В целом стоит недорого, наверное единственный инвест банк в стране, но менеджмент не заточен на извлечение прибыли и росту стоимости компании — у них цели другие.

Почему растём? Видимо все поверили словам Дмитрия Пьянова про то, что погасят привилегированные акции, которыми сейчас владеет минфин. Что могу сказать, раньше они клялись, что будут дивиденды 50% от чистой прибыли, теперь это.

Если префы выкупят — это мегапозитив для акционеров обычки, но есть одно НО. Веры словам менеджмента у меня лично нету совсем, обманули раз, обманут ещё десяток, тем более когда зп менеджмента не зависит от цены на их компанию.

Олег Кузьмичев, где они деньги возьмут на выкуп префов?

Вы представляете сколько лет им придётся на это работать???

Роман Ранний, вы меня спрашиваете? Я вне позиции, акций ВТБ не держу, к счастью. Деньги найти могут, выпустить суборды какие нибудь, вопрос согласится ли минфин — я думаю не согласится.

P.S. если прибыль будет каждый год, как планируют в 2022 (300 млрд), то 2 года :) но мне в это не верится, конечно же.

Я был на нескольких мероприятиях типа ГОСА и дней инвестора от ВТБ, что могу сказать, желания покупать после них никогда не возникало. В целом стоит недорого, наверное единственный инвест банк в стране, но менеджмент не заточен на извлечение прибыли и росту стоимости компании — у них цели другие.

Почему растём? Видимо все поверили словам Дмитрия Пьянова про то, что погасят привилегированные акции, которыми сейчас владеет минфин. Что могу сказать, раньше они клялись, что будут дивиденды 50% от чистой прибыли, теперь это.

Если префы выкупят — это мегапозитив для акционеров обычки, но есть одно НО. Веры словам менеджмента у меня лично нету совсем, обманули раз, обманут ещё десяток, тем более когда зп менеджмента не зависит от цены на их компанию.

Олег Кузьмичев, где они деньги возьмут на выкуп префов?

Вы представляете сколько лет им придётся на это работать???

Я был на нескольких мероприятиях типа ГОСА и дней инвестора от ВТБ, что могу сказать, желания покупать после них никогда не возникало. В целом стоит недорого, наверное единственный инвест банк в стране, но менеджмент не заточен на извлечение прибыли и росту стоимости компании — у них цели другие.

Я был на нескольких мероприятиях типа ГОСА и дней инвестора от ВТБ, что могу сказать, желания покупать после них никогда не возникало. В целом стоит недорого, наверное единственный инвест банк в стране, но менеджмент не заточен на извлечение прибыли и росту стоимости компании — у них цели другие.

Почему растём? Видимо все поверили словам Дмитрия Пьянова про то, что погасят привилегированные акции, которыми сейчас владеет минфин. Что могу сказать, раньше они клялись, что будут дивиденды 50% от чистой прибыли, теперь это.

Если префы выкупят — это мегапозитив для акционеров обычки, но есть одно НО. Веры словам менеджмента у меня лично нету совсем, обманули раз, обманут ещё десяток, тем более когда зп менеджмента не зависит от цены на их компанию. ИНТЕРФАКС — ВТБ (MOEX: VTBR) хочет строить экосистему на основе открытой партнерской модели, заявил член правления ВТБ Дмитрий Пьянов в ходе конференции «ВТБ Капитал Инвестиции».

ИНТЕРФАКС — ВТБ (MOEX: VTBR) хочет строить экосистему на основе открытой партнерской модели, заявил член правления ВТБ Дмитрий Пьянов в ходе конференции «ВТБ Капитал Инвестиции».

После представления Сбербанком (MOEX: SBER) своей экосистемы и сообщений о переговорах «Яндекса» (MOEX: YNDX) с TCS Group (MOEX: TCSG) внутри ВТБ состоялось несколько обсуждений, отметил Пьянов.

Он указал, что можно выделить две модели развития экосистемы. Одна из них — банкоцентричная экосистема, центром или брендом которой является банк (такую экосистему развивает Сбербанк — ИФ). «В мире не так много примеров успешной реализации такого типа экосистемы. Ее отличительной особенностью является то, что розничным клиентам обычно не предоставляется выбор, то есть банк предварительно выбирает участников этой экосистемы и интегрирует их в свое приложение. Обычно это стартапы, по сути, участники уступают по масштабам бизнеса банку и обеспечивают доминирующее положение банка в экосистеме», — сказал Пьянов.

Вторая модель — партнерская, в этой экосистеме миссия банка — первоклассное исполнение финансовых сервисов, в этом случае нет никакой необходимости предопределять для физлица нефинансовые сервисы.

«Мы очень верим в специализацию, специализация — двигатель в том числе современного капиталистического мира. Мы исходим из того, что невозможно одинаково хорошо заниматься финансовыми сервисами, здоровьем, доставкой. Этим должны заниматься специалисты. И конкуренция — благо для клиентов», — указал он.

«Поэтому мы, скорее всего, не пойдем в банкоцентричную доминирующую экосистему. Мы, скорее всего, пойдем в модель встраивания финансовых сервисов группы ВТБ в максимально открытую партнерскую модель», — сказал топ-менеджер.

Он отметил, что для партнерской экосистемы в меньшей степени нужно совершать приобретение активов.

начинают подтягиваться с рекомендациями инвесторы которые на прошлых 50% от прибыли застряли

начинают подтягиваться с рекомендациями инвесторы которые на прошлых 50% от прибыли застряли

👇 пишет

пишет

t.me/zloyinvestor/766

[ Фотография ]

Новый прогноз прибыли от ВТБ

-ПРИБЫЛЬ ВТБ В 2020 ГОДУ СОСТАВИТ 70-75 МЛРД РУБ. ВТБ В 2021 ГОДУ ОЖИДАЕТ 250 МЛРД РУБЛЕЙ ПРИБЫЛИ, В 2022 ГОДУ — 300 МЛРД РУБЛЕЙ — БАНК — ИНТЕРФАКС

-ВТБ ХОЧЕТ ВЕРНУТЬСЯ К 50% ВЫПЛАТЕ ДИВИДЕНДОВ ПО ИТОГАМ 2020 ГОДА — - БАНК — ИНТЕРФАКС

ссылка (https://www.interfax.ru/business/732320)

💡Про 250 млрд.р. прибыли пока говорить рано, а вот на ~200 млрд.р. по итогам 21 года выйти реально (https://t.me/zloyinvestor/696).

▫️дивиденд при 200 млрд.р.: 0,0038579р./акция(дд. 11.60%)

#vtbr

300 млрд.! Ну всё, начинайте считать виртуальные дивиденды)

Роман Ранний, я уже посчитал. Без префов (которые сами рассосуться), доходность 35% к текущим. Не благодарите. =)

Value, Класс! Если так дальше пойдёт придётся ваш расчёт в прогноз дивидендов заносить

в свете предстоящих событий покупка выше 0.03 то самоубийство. Выпрыгивайте с Титаника.

Донба$$, каких событий

дивы пошли в бумажку.

интересно куда отпрыгнет

ШоLo, у Вас какой интерес?

У меня на 10 лямов куплено!

А у Вас?

рублей или зелени?

ШоLo, рублей и на плечи!

мимо проходил, Роснефть увеличила кредит в валюте и снизила в рублях…

ольга ан, Игорю Иванычу можно всё!

Возможно, Ваш новый Президент!

мимо проходил, Игорь Иванович чрезвычайно мил.

ВТб +5 монстр!

Роман Ранний, а сказали бы, что ведут переговоры с Яндексом, было бы +10%. =)

Value,

Урвать у Костина -Заде ... (пост 361)

Урвать у Костина -Заде ... (пост 361)

Урвать у Костина -Заде полтора касаря- это многое значит))))

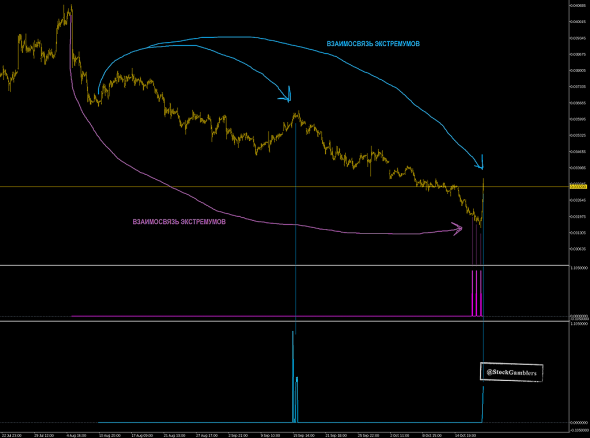

Утром заметил нездоровое движение в бумаге ВТБ. Влез тут же. И что получилось, смотрим скрин:

Жаль, не дал дальше прибыли течь. Но всех денег не заработаешь. 1435,5 рублей — это чистыми хорошая добавка к пенсии пенсионеру. Или в сахарном песке 41 кг.

А тем временем хомячкам опять хоботы обещают хорошие дивы по ВТБ

Акции ВТБ растут почти на 5%. Банк может вернуться к выплате дивидендов в размере 50% от чистой прибыли по МСФО уже в следующем году.

*А могут и не вернуть хорошие дивы(((((

Ваш все тот же самый,

S.Hamster ( канал в Telegram: @Hamster1955 ( 575 подписчиков) )- Добавлен в ЧС(687)

Авто-репост. Читать в блоге >>>

ВТБ не будет строить доминирующую экосистему, пойдет по пути партнерской модели

ВТБ не будет строить доминирующую экосистему, пойдет по пути партнерской модели

член правления банка ВТБ Дмитрий Пьянов он в ходе конференции «Диалог с банком ВТБ»:Мы, скорее всего, не пойдем в банкоцентричную доминирующую экосистему, мы, скорее всего, пойдем в модель встраивания финансовых сервисов группы и банка ВТБ в максимально открытую партнёрскую модель, в котором каждый клиент-физическое лицо может выбрать, какие нефинансовые сервисы от кого ему нужны

Рассматривает ли ВТБ приобретение уже готовой финансовой технологической компании для быстрого развития экосистемы, планирует ли сотрудничество, например с Яндексом:

Мы не ведем переговоров о приобретении Яндекса, я считаю, что приобретение Яндекса группой ВТБ является маловероятным, если не невозможным в силу нашей достаточности капитала и стоимости этого актива. По сути, речь идет о взаимодействии с максимальным количеством партнеров, к которым относится, в том числе и Яндекс, с реализацией партнерской модели нашей экосистемы

источник

Авто-репост. Читать в блоге >>>

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций