| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 1 092,5 млрд |

| Опер.доход | 1 267,0 млрд |

| Прибыль | 483,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 2,3 |

| P/B | 0,4 |

| ЧПМ | 1,4% |

| Див.доход ао | 29,7% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

-

Тимофей Мартынов, неее, ну это не то, что спор, это все таки пари, типо джентльменское, и по теме рынка. )))

Тимофей Мартынов, неее, ну это не то, что спор, это все таки пари, типо джентльменское, и по теме рынка. )))

Да так то пофиг, это на его совести останется, да и суммата чисто символическая, за то пиво блатное по пробовал. ))) Алексей Васильев, ну ты нашел конечно где и с кем спорить)

Алексей Васильев, ну ты нашел конечно где и с кем спорить)

хотя некоторые даже деньги вот так кому-то отправляют, а потом ждут выполнения каких-то обещаний по интернету и бегают концы ищут:) Тимофей Мартынов, ага, так оно и есть, я так сказать свою часть пари выполнил, а вот он нет. ))))

Тимофей Мартынов, ага, так оно и есть, я так сказать свою часть пари выполнил, а вот он нет. ))))

Тимофей Мартынов, проигрыш по пари. )))

Алексей Васильев, ааа понял...

Юра по-моему все бычил ВТБ всё безнадежно

Тимофей Мартынов, проигрыш по пари. )))

Алексей Васильев, не понял, какое пари?

говнобумага на месте топчется уже несколько месяцев, причем за последнее время совсем сдохла

владимир тахтаров, нет, он просто игнорирует мои сообщения, в том числе и через личку. )))

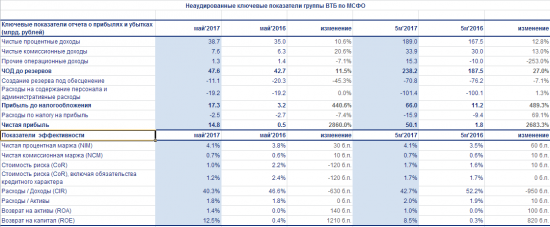

владимир тахтаров, нет, он просто игнорирует мои сообщения, в том числе и через личку. ))) ВТБ - чистая прибыль по МСФО составила 14,8 млрд рублей (30-кратный рост г/г) в мае и 50,1 млрд рублей (28-кратный рост г/г) за 5 месяцев 2017 года

ВТБ - чистая прибыль по МСФО составила 14,8 млрд рублей (30-кратный рост г/г) в мае и 50,1 млрд рублей (28-кратный рост г/г) за 5 месяцев 2017 года

Чистая прибыль ВТБ по МСФО составила 14,8 млрд рублей (30-кратный рост год к году) в мае 2017 года и 50,1 млрд рублей (28-кратный рост год к году) за 5 месяцев 2017 года

Чистые операционные доходы до создания резервов в мае 2017 года и за 5 месяцев выросли на 11,5% и на 27,0% соответственно.

Чистые процентные доходы составили 38,7 млрд рублей в мае 2017 года и 189,0 млрд рублей за 5 месяцев 2017 года, увеличившись на 10,6% и на 12,8% соответственно. Рост чистых процентных доходов был вызван продолжающимся восстановлением чистой процентной маржи, составившей 4,1% в мае 2017 года и 4,1% за 5 месяцев 2017 года против 3,8% в мае 2016 года и 3,5% за 5 месяцев 2016 года.

пресс-релиз

Юра investment banker,

Юра investment banker,

Ооооо появился наконец то! )))

Пора ответ держать за свои слова: smart-lab.ru/blog/400706.php ))) ВТБ - может выравнять дивиденды по привилегированным и обыкновенным акциям.

ВТБ - может выравнять дивиденды по привилегированным и обыкновенным акциям.

ВТБ может выравнять дивиденды по привилегированным и обыкновенным акциям.

Глава ВТБ Андрей Костин:Мы поддерживаем выплату достаточно высоких дивидендов из наших внутренних соображений. Мы считаем, что это способствует повышению курса акций, и поэтому стараемся повышать эти платежи. В принципе, мы хотели бы выровнять платежи по привилегированным и не привилегированным акциям

Финанз Чистая прибыль банка ВТБ24 выросла в 3 раза, Банк Москвы вышел на прибыль

Чистая прибыль банка ВТБ24 выросла в 3 раза, Банк Москвы вышел на прибыль

Чистая прибыль банка ВТБ 24 за январь-май 2017 года составила 25,895 млрд руб. против 8,424 млрд руб. яянваря-мая прошлого года.

Прибыль до налогообложения составила 31,392 млрд руб. против прибыли 9,197 млрд руб. за аналогичный период прошлого года.

Чистая прибыль Банка Москвы за январь-май 2017 года составила 0,117 млрд руб. против чистого убытка 29,323 млрд руб. за аналогичный период прошлого года.

Прибыль до налогообложения составила 1,153 млрд руб. против убытка 28,069 млрд руб. за аналогичный период прошлого года.

www.finmarket.ru/news/4551615 ВТБ - майские показатели по РСБУ свидетельствуют о продолжении тренда на замедление роста прибыли, что отразили и апрельские данные по МСФО

ВТБ - майские показатели по РСБУ свидетельствуют о продолжении тренда на замедление роста прибыли, что отразили и апрельские данные по МСФО

Чистая прибыль ВТБ за январь-май 2017 года по РСБУ снизилась на 13% — до 21,9 млрд руб

Чистая прибыль банка ВТБ за январь-май 2017 года составила 21,932 млрд руб. против 25,165 млрд руб. за аналогичный период прошлого года. Об этом свидетельствуют расчеты на основе оборотной ведомости банка, опубликованной на сайте Банка России. Прибыль до налогообложения составила 27,448 млрд руб. против прибыли 27,041 млрд руб. за аналогичный период прошлого года.

Согласно данным по МСФО за январь-апрель ВТБ получил чистую прибыль 35,3 млрд руб. (27 кратный рост к аналогичному периоду прошлого года). В целом, РСБУ не в полной мере отражает результаты, т.к. не учитывает показатели всей группы. Тем не менее, майские показатели по РСБУ свидетельствуют о продолжении тренда на замедление роста прибыли, что отразили и апрельские данные по МСФО.

Промсвязьбанк ВТБ - чистая прибыль по РСБУ в январе-мае 2017 года -12,/% г/г

ВТБ - чистая прибыль по РСБУ в январе-мае 2017 года -12,/% г/г

Чистая прибыль ВТБ по РСБУ в январе-мае 2017 года -12,/% г/г и составила 21,932 миллиарда рублей — по материалам Банка России.По итогам 2016 года чистая прибыль банка по РСБУ составила 70 миллиардов рублей, +44% г/г.

Прайм 15:07 Чистая прибыль ВТБ по РСБУ в январе-мае снизилась на 12,8%

15:07 Чистая прибыль ВТБ по РСБУ в январе-мае снизилась на 12,8%

МОСКВА, 19 июн — ПРАЙМ. Чистая прибыль ВТБ по РСБУ в январе-мае 2017 года составила 21,932 миллиарда рублей, снизившись на 12,8% по сравнению с аналогичным периодом прошлого года, сообщается в материалах Банка России.

По итогам 2016 года чистая прибыль банка по РСБУ составила 70 миллиардов рублей, что на 44% больше показателя за 2015 год. 1prime.ru/finance/20170619/827580802.html

Костин: ВТБ может потерять на Украине 25-27 млрд руб

Костин: ВТБ может потерять на Украине 25-27 млрд руб

30.05.2017

Москва, 30 мая — «Вести.Экономика». ВТБ рассматривает сценарий закрытия бизнеса на Украине, в этом случае потери банка составят 25-27 млрд руб., заявил глава ВТБ Андрей Костин в интервью The Financial Times.

На Украине работают два дочерних банка группы — ВТБ (Украина) и «БМ банк». В мае 2016 г. ВТБ заявил о намерении продать ВТБ (Украина) в случае появления интересных предложений. Однако уже в июне 2016 г. ВТБ приостановил поиск покупателей. Вопрос об уходе ВТБ с украинского рынка вновь возник в марте 2017 г., после того как Украина ввела санкции против украинских банков с российским госкапиталом.

ВТБ получил предложения о покупке украинских активов банка, но сделки сорвались из-за противодействия Нацбанка Украины, пояснил Костин. «У нас возникло много проблем. Они бросают камни, устраивают демонстрации, угрожают людям. Мы готовы закрыть (бизнес — прим. ред.), но для этого потребуется, возможно, еще один год», — заявил глава ВТБ.

ВТБ уже зарезервировал 70% портфеля украинских кредитов, банк может потерять 25-27 млрд руб. в случае воплощения сценария, при котором дочерние банки на Украине закроются, подчеркнул Костин.

Подробнее: www.vestifinance.ru/articles/86075

редактор Боб, логично) если прибыль вырастет в 2 раза то и дивиденды должны вырасти)))

редактор Боб, логично) если прибыль вырастет в 2 раза то и дивиденды должны вырасти))) ВТБ - если чистая прибыль банка по МСФО составит 100 миллиардов рублей, то дивиденды могут вырасти вдвое (Костин)

ВТБ - если чистая прибыль банка по МСФО составит 100 миллиардов рублей, то дивиденды могут вырасти вдвое (Костин)

ВТБ по итогам 2017 года увеличит дивиденды пропорционально росту прибыли. Если чистая прибыль банка по МСФО составит 100 миллиардов рублей, то дивиденды могут вырасти вдвое.

Костин:Дивидендная политика — вещь достаточно сложная, она у нас состоит из ряда позиций, она у нас состоит из обычных, привилегированных (акций — ред.). Наверное, мы будем стараться выровнять уровень дивидендов по обычным и привилегированным (акциям — ред.)

Что касается по обычным (акциям- ред.) я бы сейчас не диктовал планку, но есть лучшие практики. Наши акционеры все время приравнивали к депозитным ставкам, это не совсем правильно. Да и депозитные ставки — если в России будет так хорошо и они вдруг когда-нибудь будут негативными — это не значит, что дивиденды не должны получать (по обыкновенным акциям ВТБ — ред.)

Мы в рамках роста прибыли за счет сохранения, допустим, нормы отчисления (на дивиденды — ред.), она в пропорции так могла бы расти. Если прибыль в четыре раза вырастет, значит соответственно могли бы вырасти в четыре раза отчисления на дивиденды. Будет 100 миллиардов (чистой прибыли по МСФО — ред.), будет в два раза больше (дивидендов — ред.)

Прайм ВТБ - видим потенциал повышения годового прогноза прибыли на 10-15%

ВТБ - видим потенциал повышения годового прогноза прибыли на 10-15%

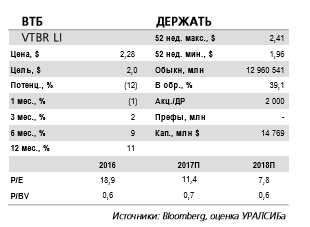

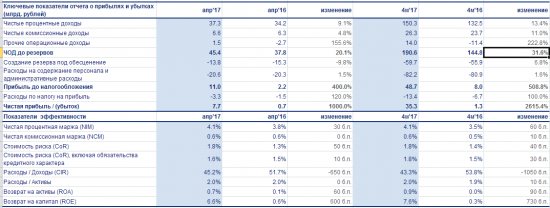

Результаты за апрель 2017 г. по МСФО: рентабельность капитала снизилась до 7%

Маржа осталась на уровне 4,1%. Вчера ВТБ опубликовал отчетность за апрель и 4 мес. 2017 г. по МСФО, отразившую снижение месячного ROAE до 6,6% против почти 9% в 1 кв. 2017 г. Это снижение произошло, в частности, за счет невысокого прочего дохода. При этом группа сохранила ЧПМ на уровне 4,1%, что соответствует прогнозу менеджмента, предусматривающему показатель выше 4% на текущий год, и немного снизила стоимость риска до 1,6% с 1,8% в 1 кв. с учетом забалансовых гарантий, или до 1,8% против 1,9% без них. Также удалось сохранить низкие темпы роста расходов плюс 1,5% год к году за апрель и плюс 1,6% за 4 мес. Соотношение Расходы/Доходы в апреле выросло до 45%, но по итогам 4 мес. составило 43%, что пока укладывается в прогноз менеджмента (ниже 45%).

Корпоративный портфель пока отстает от сектора, а розничный его, напротив, опережает. Рост чистых комиссий в апреле замедлился год к году до 5% против 13% в 1 кв. Последний прогноз руководства банка предполагает увеличение на 17% в 2017 г., пока же фактический показатель по итогам 4 мес. (+11%) отстает от этого прогноза. Корпоративные кредиты прибавили 0,5% за месяц (благодаря переоценке) и снизились на 2,3% с начала года в номинальном выражении (немного хуже сектора), а розничный кредитный портфель вырос на 1,3% за месяц и на 3,8% с начала года (лучше сектора).

Мы видим потенциал повышения нашего годового прогноза прибыли на 10-15%. За 4 мес. Группа ВТБ заработала 35 млрд руб. чистой прибыли, что в годовом выражении примерно соответствует прогнозу менеджмента, равному 100 млрд руб. Мы видим потенциал увеличения нашего прогноза, составляющего 88 млрд руб., на 10-15%.

Уралсиб Результаты являются позитивными и сохраняют тренд, который банк ВТБ продемонстрировал в результатах за 1К17 по МСФО

Результаты являются позитивными и сохраняют тренд, который банк ВТБ продемонстрировал в результатах за 1К17 по МСФО

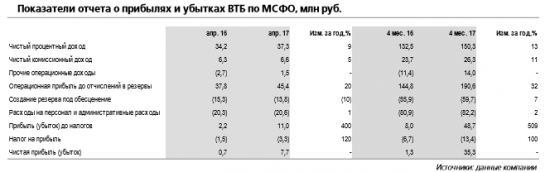

ВТБ опубликовал сильные результаты за 4M17 по МСФО

Чистая прибыль банка за апрель составила 7,7 млрд руб. (RoE 6,6%) против 0,7 млрд руб. в прошлом году. Чистый процентный доход вырос на 9% до 37,3 млрд руб., чистая процентная маржа составила 4,1% (3,8% за апрель 2016). Чистый комиссионный доход увеличился на 4,8% до 6,6 млрд руб. Отчисления банка в резервы снизились на 10% до 13,8 млрд руб., стоимость риска составила 1,8%. Операционные расходы выросли всего на 1,5%, соотношение затраты/доход составило 45,2%. Общий кредитный портфель сократился с начала года на 0,9%. Коэффициент достаточности капитала 1-го уровня остался на отметке 12,9%. За 4M17 чистая прибыль банка составила 35,3 млрд руб. против 1,3 млрд руб. годом ранее, ROE составил 7,6%.

Результаты являются позитивными и сохраняют тренд, который банк продемонстрировал в результатах за 1К17 по МСФО. Мы ожидаем нейтральной реакции рынка.

АТОН ВТБ - рассматривает сценарий закрытия бизнеса на Украине с оценкой потерь на уровне 25-27 млрд рублей.

ВТБ - рассматривает сценарий закрытия бизнеса на Украине с оценкой потерь на уровне 25-27 млрд рублей.

Группа ВТБ рассматривает сценарий закрытия бизнеса на Украине — ВТБ (Украина) и БМ банк (достался ВТБ после покупки Банка Москвы — с оценкой потерь при его реализации на уровне 25-27 млрд рублей. Об этом заявил глава ВТБ А. Костин в интервью Financial Times.У нас возникло много проблем. Они бросают камни, устраивают демонстрации, угрожают людям. Мы готовы закрыть (бизнес), но для этого потребуется, возможно, еще один год.

Нас часто спрашивают, когда, как мы уйдем, что продадим. Это довольно сложный процесс, тем более что украинские власти продолжают нам ставить палки в колеса и в этом процессе. Но тем не менее, ситуация понятная — мы будем закрываться, будем уходить, постепенно или сразу, будет зависеть от того, какие возможности у нас будут и как дадут оттуда уйти

В 1 квартале этого года ВТБ сформировал по Украине свыше 7 млрд рублей резервов.

Финмаркет ВТБ - чистая прибыль по МСФО за 4 месяца 2017 года выросла в 27 раз и составила 35,3 млрд рублей

ВТБ - чистая прибыль по МСФО за 4 месяца 2017 года выросла в 27 раз и составила 35,3 млрд рублейЧистая прибыль группы ВТБ по МСФО за 4 месяца 2017 года составила 35,3 млрд рублей, что в 27 раз больше, чем годом ранее.

Чистые операционные доходы до создания резервов за 4 месяца +31,6%.

Чистые процентные доходы +13,4% и составили 150,3 млрд рублей.

Чистая процентная маржа составила 4,1%.

Чистые комиссионные доходы +11% и составили 26,3 млрд рублей.

пресс-релиз ВТБ 24 - наб. совет рекомендовал акционерам выплатить дивиденды в сумме 26,017 млрд руб (22,95 коп/акция)

ВТБ 24 - наб. совет рекомендовал акционерам выплатить дивиденды в сумме 26,017 млрд руб (22,95 коп/акция)

Наблюдательный совет ВТБ24 рекомендовал акционерам выплатить дивиденды по результатам 2016 года в размере 22,95 копейки на одну акцию, сообщил банк.Выплатить по результатам 2016 года дивиденды в размере 0,22946547 рубля на одну размещенную, обыкновенную именную акцию ВТБ 24 (ПАО) номинальной стоимостью 1 рубль

Всего на выплату дивидендов рекомендовано направить 26,017 миллиарда рублей. Реестр акционеров для получения дивидендов закроется 20 июля.

решение

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций