| Число акций ао | 584 млн |

| Номинал ао | 0.0004506 руб |

| Тикер ао |

|

| Капит-я | 168,0 млрд |

| Выручка | 153,1 млрд |

| EBITDA | 6,2 млрд |

| Прибыль | -83,6 млрд |

| Дивиденд ао | – |

| P/E | -2,0 |

| P/S | 1,1 |

| P/BV | -6,0 |

| EV/EBITDA | 39,3 |

| Див.доход ао | 0,0% |

| ВК | VK Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВК | VK акции

-

Совместное предприятие Mail.ru Group и Сбербанка — «О2О Холдинг», хочет приобрести долю в сервисе аренды электросамокатов и велосипедов URent. Речь идет о покупке 10% сервиса с возможностью последующего выкупа до 100% компании. В рамках сделки URent оценен в ₽700 млн. Сервис будет интегрирован в приложение «Ситимобил», в результате чего оно станет «транспортным супераппом».

Совместное предприятие Mail.ru Group и Сбербанка — «О2О Холдинг», хочет приобрести долю в сервисе аренды электросамокатов и велосипедов URent. Речь идет о покупке 10% сервиса с возможностью последующего выкупа до 100% компании. В рамках сделки URent оценен в ₽700 млн. Сервис будет интегрирован в приложение «Ситимобил», в результате чего оно станет «транспортным супераппом».

www.rbc.ru/technology_and_media/28/07/2020/5f1efe3d9a794755df7e1998

Возможное включение бумаг Mail.ru в базу индекса MSCI в ноябре послужит катализатором их роста - Sberbank CIB

Возможное включение бумаг Mail.ru в базу индекса MSCI в ноябре послужит катализатором их роста - Sberbank CIB

Мы подтверждаем рекомендацию «покупать» бумаги Mail.ruGroup и повышаем номинированную в рублях целевую цену на 22% до 2 531 руб. за ГДР, что при текущем обменном курсе предполагает $35,67 за ГДР, торгующуюся в Лондоне (т. е. рост составил 11%).

Основанием для повышения целевой цены стал выход сильных результатов за 2К20. Вместе с тем мы полагаем, что рост вовлеченности, который наблюдался во время карантина, должен со временем привести к улучшению монетизации по всем направлениям бизнеса Mail.ru Group. Следующий катализатор, за которым следует наблюдать, — это возможное включение бумаг группы в расчетную базу индекса MSCI по итогам ноябрьского пересмотра.

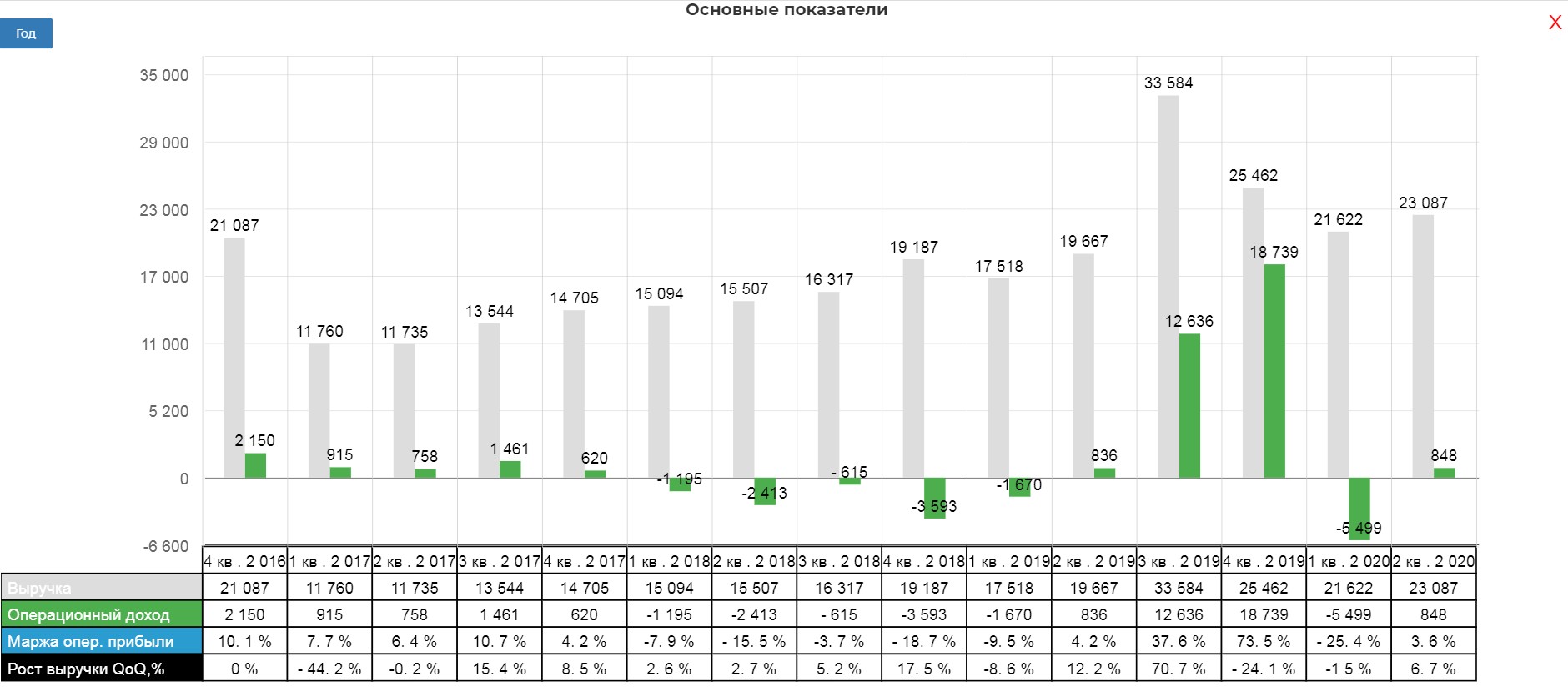

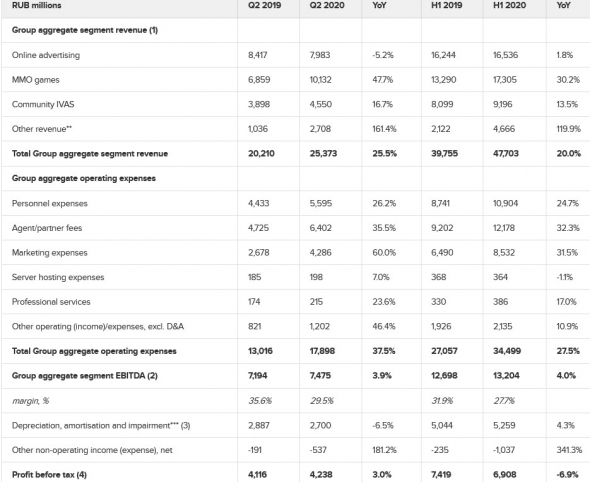

Сильные результаты за 2К20 спровоцировали повышение прогнозов прибыли. Результаты Mail.ru Group за 2К20 превысили консенсус-оценки Интерфакса на 10,1% в части выручки и на 31,1% — в части EBITDA. Относительно 2К19 выручка увеличилась на 25,5% до 25,4 млрд руб., EBITDA — на 3,9% до 7,5 млрд руб. (при снижении рентабельности на 6,1 п. п. до 29,5%) на фоне изменений в структуре выручки в пользу более низкомаржинального сегмента игр. Выход сильных результатов за 2К20 побудил нас повысить прогноз выручки на 2020 год на 6%, скорректированной EBITDA — на 15%. Mail.ruGroup прогнозирует, что в 2020 году сопоставимая выручка увеличится примерно на 14-19% и превысит 100 млрд руб.; мы сейчас ожидаем, что данный показатель будет равен 103 млрд руб. Компания прогнозирует снижение рентабельности (согласно нашим текущим оценкам, рентабельность по EBITDA составит 28,4%, на 6,8 п. п. меньше, чем годом ранее, при EBITDA на уровне 29,2 млрд руб. против консенсус-оценки Bloomberg на уровне 28,3 млрд руб.). Факторами, которые обусловят нисходящую динамику, станут структура выручки и инвестиции (в том числе инициативы по поддержанию бизнеса во время эпидемии COVID-19 на сумму 1 млрд руб.); вероятно, в 2021 году влияние этих факторов исчезнет.

Авто-репост. Читать в блоге >>> Mail.ru Group представила сильные результаты по итогам 2 квартала - Промсвязьбанк

Mail.ru Group представила сильные результаты по итогам 2 квартала - Промсвязьбанк

Выручка Mail.ru Group во II квартале выросла на 25,5%

Совокупная сегментная выручка Mail.ru Group по МСФО во II квартале 2020 года по сравнению с показателем за аналогичный период прошедшего года выросла на 25,5% и составила 25,4 млрд руб. Об этом говорится в сообщении компании. Показатель EBITDA по итогам апреля — июня вырос на 3,9% и составил 7,5 млрд руб. Совокупная чистая прибыль Mail.ru Group увеличилась на 8,2% и достигла 3,5 млрд руб. По итогам первого полугодия 2020 года совокупная сегментная выручка Mail.ru Group выросла на 20%, до 47,7 млрд руб. EBITDA увеличился на 4% и составил 13,2 млрд руб., чистая прибыль снизилась на 6,1%, до 5,7 млрд руб. Чистая задолженность без учета обязательств по аренде на 30 июня 2020 года составила 8,2 млрд руб.

Компания Mail.ru представила сильные результаты по итогам 2 квартала, несмотря на пандемию коронавируса и снижение рекламного рынка в России. В условиях пандемии выросла востребованность игр, онлайн-образования и решений для бизнеса, в том числе облачных технологий, что позволило компенсировать давление на рекламную выручку во 2 квартале 2020 года. Ожидаем улучшения ситуации в экономике во 2 полугодии и полагаем, что по итогам года компания способна выйти на уровень выручки более 100 млрд руб., что соответствует прогнозам до начала пандемии и позитивно отразится на курсовой стоимости акций.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Mail 2кв 2020. Наиграли на 11 млрд. рублей пока сидели дома.

Mail 2кв 2020. Наиграли на 11 млрд. рублей пока сидели дома.Инвест привет!

Отчетность компании специфична из-за сложной структуры совместных предприятий MAIL и других компаний Сбербанка и Алиэкспересса. Подробнее в разборе. Поэтому иногда возникает путанница между данными, которые сообщает компания и данными в отчете. Я рссматриваю в основном на базе главного МСФО отчета, но буду стараться параллельно касаться совместных предприятий. Операционные и финансовые отчеты доступны в нашей базе.

23 июля 2020 года. Mail.ru Group Limited одна из крупнейших интернет-компаний на русскоязычном интернет-рынке, опубликуовал неаудированные результаты по МСФО.

Выручка компании выросла на 17,3% г/г.

И составила 23 млрд. рублей.

Авто-репост. Читать в блоге >>> #MAIL #Прогноз

#MAIL #Прогноз

🔮 Ренессанс Капитал подтвердил рекомендацию Покупать для gdr Mail.ru. Целевая цена поднята с $27,5 до $28,5 за gdr, это равно 2039 руб. за акцию на МосБирже. Апсайд 7,3%. #MAIL #Прогноз

#MAIL #Прогноз

🔮 Citigroup подтвердил рекомендацию Покупать для gdr Mail.ru. Целевая цена поднята с $30 до $31,5 за gdr, это равно 2252,25 руб. за акцию на МосБирже. Апсайд 15,2%. Mail.ru отчет за 2 квартал

Mail.ru отчет за 2 кварталУпала выручка от рекламы, хотя по полугодию нормально, чуть подросла. Отлично и ожидаемо растет выручка от игр ММО. Остальные доходы также чуть подрастают. Новые инициативы хорошо растут, почти в 2 раза рост выручки, хотя пока в прибыль (по ебитде) не вышли.

Но с выручкой сильно подросли и расходы, особенно на персонал, на 20% квартал/квартал и 30% полугодие/полугодие. Учитывая, что курьерам деливери клаба платят так себе, цифра странная.

5 ярдов потеряли за счет участия в организациях, принесших убыток. Ещё списали гудвилла на 6 ярдов. В итоге получился финансовый убыток 12 миллиардов.

Отчет по денежным потокам даёт нормальную картину без бумажных выкрутасов. Чистый операционный поток очень круто вырос, с 4 до 11 млрд, почти в 3 раза. В инвестиции отправили 5 млрд (было 12), соответственно немного погасили долг. Очень неплохо.

В целом отчетность хорошая, видно, что вирус сильно помог. Наверняка цель в 100 млрд выручки за год возьмут. Денежный поток отличный.

Всё же остаются вопросы в целом по компании. Основной сегмент – реклама – растёт вяло. Сегмент видеоигр выстрелил, но после эпидемии будет откат, если не удержат геймеров (думаю, что всех не удержат, рано или поздно геймеров загонят по школам и офисам). Новые направления тоже имеют перспективы, но пока не вышли на окупаемость, а после карантина например Деливери точно будет иметь проблемы на фоне забастовки курьеров.

В общем, перспективы не очень понятные, да и недешёвая компания. Для меня лично пока для инвестиций неинтересна. Наблюдать буду, параллельно с Яндексом.

Авто-репост. Читать в блоге >>> Mail.ru отчет за 2 квартал

Mail.ru отчет за 2 квартал

Упала выручка от рекламы, хотя по полугодию нормально, чуть подросла. Отлично и ожидаемо растет выручка от игр ММО. Остальные доходы также чуть подрастают. Новые инициативы хорошо растут, почти в 2 раза рост выручки, хотя пока в прибыль (по ебитде) не вышли.

Но с выручкой сильно подросли и расходы, особенно на персонал, на 20% квартал/квартал и 30% полугодие/полугодие. Учитывая, что курьерам деливери клаба платят так себе, цифра странная.

5 ярдов потеряли за счет участия в организациях, принесших убыток. Ещё списали гудвилла на 6 ярдов. В итоге получился финансовый убыток 12 миллиардов.

Отчет по денежным потокам даёт нормальную картину без бумажных выкрутасов. Чистый операционный поток очень круто вырос, с 4 до 11 млрд, почти в 3 раза. В инвестиции отправили 5 млрд (было 12), соответственно немного погасили долг. Очень неплохо.

В целом отчетность хорошая, видно, что вирус сильно помог. Наверняка цель в 100 млрд выручки за год возьмут. Денежный поток отличный.

Всё же остаются вопросы в целом по компании. Основной сегмент – реклама – растёт вяло. Сегмент видеоигр выстрелил, но после эпидемии будет откат, если не удержат геймеров (думаю, что всех не удержат, рано или поздно геймеров загонят по школам и офисам). Новые направления тоже имеют перспективы, но пока не вышли на окупаемость, а после карантина например Деливери точно будет иметь проблемы на фоне забастовки курьеров.

В общем, перспективы не очень понятные, да и недешёвая компания. Для меня лично пока для инвестиций неинтересна. Наблюдать буду, параллельно с Яндексом.

почему у mail 2 отчета за 2 кв 2020, с разными цифрами?

почему у mail 2 отчета за 2 кв 2020, с разными цифрами?

corp.mail.ru/en/press/releases/10685/

corp.mail.ru/ru/investors/reports/ (МСФО отчетность за 2 квартал 2020) Mail.ru Group - хочет продать ESforce

Mail.ru Group - хочет продать ESforce

гендиректор Mail.ru Group Борис Добродеев в ходе телефонной конференции в четверг:«Тем не менее, мы продолжаем искать покупателей для ESforce. Мы ведем переговоры с потенциальными покупателями, в том числе, с крупными и известными иностранными игроками»

Отмечается, что коронавирус негативно повлиял на ESforce, в том числе, на получении выручки от рекламы.

источник

Авто-репост. Читать в блоге >>> #MAIL

#MAIL

Mail.ru Group ведет переговоры о продаже киберспортивного холдинга ESforce Рекомендация для бумаг Mail.ru остается покупать с целевой ценой $32 за ГДР - Велес Капитал

Рекомендация для бумаг Mail.ru остается покупать с целевой ценой $32 за ГДР - Велес Капитал

Группа Mail.ru сегодня представила свои финансовые результаты за 2К 2020 г. Несмотря на пандемию и падение рекламного рынка в России компании удалось продемонстрировать сильные показатели, особенно в игровом сегменте, образовательных сервисах и Food Tech. Выручка и EBITDA заметно превзошли наши прогнозы и ожидания рынка. Менеджмент предполагает, что выручка по итогам года составит более 100 млрд руб., что сопоставимо с прогнозом до пандемии на уровне 103-105 млрд руб. Рентабельность ожидается ниже прошлого года в силу изменения состава выручки и инвестиций.

Выручка в сегменте Communications and Social (C&S) выросла по итогам периода на 0,7% г/г даже не смотря на заметное падение рынка интернет-рекламы в России. Около 70% рекламной выручки группы пришлось на performance-рекламу, а доля МСБ составила менее 25% (16% у ВК), что, в том числе, позволило продемонстрировать результаты лучше среднерыночных.

Выручка «ВКонтакте» увеличилась более чем на 8% г/г, MAU в России на 5% г/г, время пользователей в сети на 14% г/г. Социальная сеть остается ядром строящейся экосистемы компании. Основным драйвером для выручки ОК стал рост IVAS. На фоне значительного увеличения времени, затрачиваемого пользователями на социальные сети, заметно возросли объемы платежей в играх, а также покупки стикеров и виртуальных подарков. Музыкальные сервисы напротив столкнулись с замедлением роста при снижении мобильности населения. Выручка Community IVAS увеличилась по итогам 2К на впечатляющие 17% г/г. Рентабельность EBITDA подразделения ожидаемо упала и составила 48,7% против 54,3% во 2К 2019 г.

Авто-репост. Читать в блоге >>> Mail.Ru 1 полугодие 2020

Mail.Ru 1 полугодие 2020

С появлением ГДР Майл.Ру на Московской Бирже была нарушена монополия Яндекса в секторе высоких технологий, и розничные инвесторы бросились скупать акции. Мультипликаторы по российским меркам уже довольно высокие.

Выручка за 1пол 2020 выросла на 20% до 47,7 млрд руб. Сегмент онлайн-рекламы, приносящий 35% выручки, из-за локдауна продемонстрировал скромные 1,8% роста (во 2 кв было падение на 5,2%). Отрицательная динамика, согласно прогнозам компании, продолжится и дальше, по году будет спад рынка на 1%.

Сегмент MMO-игр стал основным бенефициаром карантина – рост на 30% в 1 пол. и теперь приносит 36,3% выручки, причем 74% формируется вне РФ. Важно, что сегмент MMO-игр уже вышел в зону прибыли и имеет маржинальность EBITDA 15,2%.

В целом EBITDA компании в 1 пол. выросла всего на 4% до 13,2 млрд. Маржинальность по EBITDA снизилась на 4,2 п.п. до 27,7%. Причина: спад на рынке онлайн-рекламы и издержки роста новых проектов. Соцсети и реклама обеспечивают 12,4 млрд EBITDA, поэтому прибыль чувствительна к любым колебаниям в этом сегменте.

Новые инициативы компании показали рост в 120% в 1 полугодии (во многом из-за локдауна, люди стали заказывать доставку еды, такси, онлайн-образование), но пока не вышли в зону безубыточности. EBITDA по ним составила минус 2,1 млрд при выручка 4,67 млрд (отрицательная маржа минус 45%). Но если рассматривать поквартальную динамику, то есть прогресс: во 2кв 2019 было минус 49,1%, в 2кв 2020 минус 22,6%.

Если смотреть новые проекты по отдельности, то:

По прогнозам компании, Юла в этом году уже будет приносить 2,7-3 млрд, но пока сохранит операционную убыточность.

Онлайн-образование (Skillbox and Geekbrains) во 2 кв принесло 1 млрд выручки, далее ожидается рост на уровне рынка в 50% в год. Сам рынок в РФ оценивается в 50 млрд.

Взрывной рост выручки у Самоката — 70.9x YoY in Q2, уже больше 2 млрд в квартал, продолжают интеграцию с Citymobil and AliExpress.

Delivery достиг выручки в 2,5 млрд во 2 кв, рост почти в 3 раза г/г благодаря карантину.

Citymobil начинает отбирать долю рынка у Яндекс Такси, за год в Москве доля рынка повысилась на 10 п.п. до 29% (у Яндекса минус 5 п.п.). Пока убыточен, но за год смогли на 49% снизить убыток в расчете на 1 поездку.

СП с Aliexpress демонстрирует рост клиентской базы, но нет данных по выручке/прибыли. Цель — достигнуть к $10 млрд GMV к 2022-23.

Mail.Ru – стоит на двух китах: онлайн-реклама в соцсетях и игры. Эти две вещи формируют 90% выручки и всю прибыль. Потенциал роста рынка рекламы ограничен, это, по сути, уже дойная корова компании. Есть ряд сервисов на перспективных рынках, которые пока убыточны, и доли в совместных предприятиях. Выручка у них серьезно выросла из-за режима самоизоляции, но пока неясно, останется ли она такой после снятия ограничений. К сожалению, нет данных по валовой прибыли. Неясно, насколько жизнеспособна их бизнес-модель и может ли она вообще генерировать прибыль акционерам.

Выручка Mail.ru Group в 2020 году может превысить 100 млрд рублей - Атон

Выручка Mail.ru Group в 2020 году может превысить 100 млрд рублей - Атон

Mail.Ru Group опубликовала финансовые результаты за 2К20

Совокупная сегментная выручка группы за 2К20 на основе pro-forma составила 25.4 млрд руб. (+9% против АТОНа и +10% против консенсуса Интерфакса), показав ускоренный рост на уровне 25.5% (против 14.3% в 1К20 и 22.9% во 2К19). Выручка Вконтакте выросла на 8% г/г. Выручка от онлайн-рекламы увеличилась на 1.8%, заметно замедлившись с 9.3% в 1К20. Выручка от MMO-игр выросла на 47.7% г/г до 6.9 млрд руб. против роста на 11.5% в 1К20 в свете повышенной активности пользователей во 2К20 и запуска новых игр. Выручка IVAS (платные услуги в соцсетях) увеличилась на 16.7% г/г (с 10.6% в 1К20). EBITDA достигла 7.5 млрд руб. (+18% против АТОНа и +31% против консенсуса Интерфакса), а рентабельность EBITDA составила 29.5%.

Mail.Ru Group опубликовала сильные результаты за 2К20 — выручка и EBITDA значительно превысили наши ожидания и консенсус. Замедление роста доходов от рекламы было полностью компенсировано результатами игрового сегмента, IVAS и других инициатив. Сегодня MRG проведет телеконференцию, на которой мы сосредоточимся на ожиданиях относительно тренда восстановления доходов от рекламы, а также на обновленной информации по динамике игрового сегмента и выпускам игр. MRG прогнозирует, что ее выручка в 2020 превысит 100 млрд руб. Компания торгуется консенсусом-мультипликатором EV/EBITDA 15.2x против своего 2-летнего среднего показателя 10.8x.

Атон

Авто-репост. Читать в блоге >>> Сегодня стартует сезон отчетов МСФО за 1 полугодие, а это значит...

Сегодня стартует сезон отчетов МСФО за 1 полугодие, а это значит...

… а это значит что мы возвращаем на смартлаб конкурс лучших комментариев к отчетам на нашем форуме акций/чате. Сегодня у нас должны опубликовать отчеты Северсталь, НЛМК и MAIL

Что надо делать, чтобы выиграть призы?

👉Дождаться выхода отчета

👉Начать читать отчет

👉делиться своими впечатлениями о том, почему отчет хороший/плохой/злой на нашем форуме акций.

👉все тоже самое можно делать через чат (мне лично удобнее чат)

👉все это надо успеть сделать в день выхода отчета

👉если ваши комментарии по данной компании будут признаны самыми интересными, мы вам даём 750 руб!

👉+750 руб за лучшие комментарии к каждому отчету

Авто-репост. Читать в блоге >>> Mail.ru Group - чистая прибыль 1 п/г снизилась на 6,1%

Mail.ru Group - чистая прибыль 1 п/г снизилась на 6,1%

Первое полугодие 2020 года на сопоставимой основе:— Совокупная сегментная выручка компании выросла на 20% в сравнении с аналогичным периодом прошлого года и составила 47 703 млн руб.

— Совокупный сегментный показатель EBITDA компании вырос на 4,0% в сравнении с аналогичным периодом прошлого года и составил 13 204 млн руб.

— Совокупная чистая прибыль компании снизилась на 6,1% по сравнению с аналогичным периодом прошлого года и составила 5 659 млн руб.

Чистая задолженность без учета обязательств по аренде по состоянию на 30 июня 2020 г. составила 8 219 млн руб.

Авто-репост. Читать в блоге >>>

Краткосрочные перспективы Mail.ru Group остаются слабыми - Атон

Краткосрочные перспективы Mail.ru Group остаются слабыми - Атон

Усиление конкуренции со стороны интернет-игроков ухудшает долгосрочные перспективы роста сегмента соцсетей Mail.Ru. Рост клиентской базы в соцсетях, скорее всего, будет ограниченным ввиду усиления конкуренции за охват аудитории, хотя MRG все еще сохраняет среднесрочный потенциал монетизации с учетом: 1) потенциала синергии между экосистемой VK и другими продуктами; 2) амбициозного плана по росту выручки VK до 37 млрд руб. в 2022.

Доходы от рекламы в 1П20 продемонстрируют слабый рост на фоне влияния COVID-19 и отрицательной динамики во 2К20. Первые негативные последствия режима изоляции в марте выразились в замедлении роста выручки от рекламы за 1К20 до 8.8% г/г (против +15.4% в 2019). С учетом ориентации MRG на соцсети и заинтересованности в развитии видеоплатформ, компания сохраняет привлекательные долгосрочные перспективы в рекламном бизнесе. Однако отток пользователей и усиление конкуренции со стороны новых социальных сетей, таких как Tik Tok, могут быть сопряжены с рисками, которые трудно будет снизить в долгосрочной перспективе.

Авто-репост. Читать в блоге >>>

Пример Стима не дает спать многим компаниям. Сделать свой игровой магазин и жить на проценты с продаж — что может быть круче? Однако добиться места под солнцем нелегко..

Поляки из Gog.com начали со старых игр, которых нет в Стиме, а потом сделали ставку на игры без ДРМ. Эпики благодаря немалым финансам каждые 2 недели раздают бесплатные игры, чтобы переманить пользователей Стима.

Ориджин, Бетезда, Юбисофт, Варгейминг и другие идут следом.

Вот и Майл.ру запускает собственную игровую площадку — My.Games Store.

Но что есть у Майла?

У них нет кучи денег, чтобы завлекать игроков халявой, как у Эпиков.

У них нет кредита доверия игроков, как у СД РЕД в гог.ком.

У них есть подмоченная репутация (см. историю Аллодов онлайн и др. проектов) и традиционно наплевательское отношение к игрокам.

На что они рассчитывают?

Пользователи Стима захейтили Epic Games Store только за то, что он заполучил права на эсклюзивное издание ОДНОЙ игры.

Как Майл.ру будет работать с такой токсичной аудиторией, если они привыкли её не уважать?

Если My.Games Store выстрелит, это будет фантастический успех и один из важнейших проектов мейла.

Но думаю, что шансы у них нулевые. А вы как считаете?

Алексей aka Markitant, идея хорошая только мозгов у мыла на неё не хватит. Пример Стима не дает спать многим компаниям. Сделать свой игровой магазин и жить на проценты с продаж — что может быть круче? Однако добиться места под солнцем нелегко..

Пример Стима не дает спать многим компаниям. Сделать свой игровой магазин и жить на проценты с продаж — что может быть круче? Однако добиться места под солнцем нелегко..

Поляки из Gog.com начали со старых игр, которых нет в Стиме, а потом сделали ставку на игры без ДРМ. Эпики благодаря немалым финансам каждые 2 недели раздают бесплатные игры, чтобы переманить пользователей Стима.

Ориджин, Бетезда, Юбисофт, Варгейминг и другие идут следом.

Вот и Майл.ру запускает собственную игровую площадку — My.Games Store.

Но что есть у Майла?

У них нет кучи денег, чтобы завлекать игроков халявой, как у Эпиков.

У них нет кредита доверия игроков, как у СД РЕД в гог.ком.

У них есть подмоченная репутация (см. историю Аллодов онлайн и др. проектов) и традиционно наплевательское отношение к игрокам.

На что они рассчитывают?

Пользователи Стима захейтили Epic Games Store только за то, что он заполучил права на эсклюзивное издание ОДНОЙ игры.

Как Майл.ру будет работать с такой токсичной аудиторией, если они привыкли её не уважать?

Если My.Games Store выстрелит, это будет фантастический успех и один из важнейших проектов мейла.

Но думаю, что шансы у них нулевые. А вы как считаете? Рунет - лакомый кусок российского рынка для инвесторов - Атон

Рунет - лакомый кусок российского рынка для инвесторов - Атон

Мы сохраняем позитивный взгляд на интернет- и медиа-сектор, несмотря на негативный эффект от пандемии в краткосрочной перспективе. На рынке онлайн-рекламы сохраняются хорошие перспективы (CAGR 15.5% в 2020-23), несмотря на сильное замедление роста в ближайшее время (+3.7% г/г в 2020 против 20.2% в 2019).

Ключевое следствие пандемии – более глубокая цифровизация и ускоренный переход пользователей в «цифру». Мобильные сервисы, услуги доставки, социальные услуги в интернете, онлайнмедиа и игры – главные бенефициары кризиса, основным итогом которого станет ускорение роста ключевых вертикалей в долгосрочной перспективе, что, как мы считаем, оправдывает рост премий в акциях интернет-компаний (против мировых аналогов), пусть даже с исторической точки зрения мультипликаторы выглядят завышенными.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по «Яндексу» (цель – $62) и Mail.ru Group (цель – $31), учитывая хорошие перспективы долгосрочного роста основного бизнеса и новых инициатив компаний, но снижаем рейтинг HeadHunter до НЕЙТРАЛЬНО (цель – $22) с учетом возросшей конкуренции на рынке и уже заложенных в котировки перспектив внутреннего роста.

Атон

Авто-репост. Читать в блоге >>> Второй квартал будет уникальным для сегмента игр Mail.ru - Альфа-Банк

Второй квартал будет уникальным для сегмента игр Mail.ru - Альфа-Банк

Mail.ru (выше рынка, РЦ $26,2) в четверг, 23 июля, представит финансовые результаты за 2К20.

Мы ожидаем, что 2К20 будет уникальным для сегмента игр, динамика которого, как ожидается, опередит все другие вертикали, выиграв от притока аудитории пользователей в период карантина и плотного графика запуска новых игр. Сегмент Communications & Social, напротив, как мы ожидаем, покажет слабые результаты на фоне снижения спроса на рекламу в период пандемии, о чем компания сообщала ранее. Мы ожидаем, что в ходе телефонной конференции в центре внимания инвесторов будет прогноз компании на оставшуюся часть года.

Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Выручка: сильная динамика сегмента игр нейтрализует слабые результаты сегмента Communications & Social. Согласно нашему прогнозу, выручка Mail.ru Group в 2К20 составит 23,8 млрд руб., что предусматривает рост на 18,8% г/г и на 6,7% к/к. Мы ожидаем, что 2К20 будет уникальным: выручка сегмента Игр, как ожидается, продемонстрирует очень сильный рост на 38,5-32,3% г/г и к/к, опередив другие вертикали на фоне: 1) роста аудитории в период карантина, 2) плотного графика запуска новых игр (запущено две новые игры – Dino Squad (в конце апреля) и Warface (в конце мая), а также 3 сезон Conqueror's Blade (конец апреля)) и 3) позитивного эффекта ослабления рубля к доллару и евро, так как на международную выручку приходилось 68% выручки MMO до пандемии. Выручка сегмента Communications & Social, напротив, как ожидается, снизится на 3,3% г/г и на 10% к/к (в сравнении с ростом на 8,8% г/г в 1К20). Карантинные меры в связи с Covid-19 очень негативно отразились на спросе на онлайн рекламу(мы ожидаем, что рекламная выручка снизится на 11% г/г), однако, с другой стороны, вызвали рост активности пользователей в соцсетях (рост выручки IVAS, вероятно, ускорится до 17% г/г). По нашей оценке, выручка сегмента новых инициатив продемонстрирует хороший рост на 10% к/к до 2,2 млрд руб., главным образом, благодаря сегменту онлайн образования, тогда как проект “Юла”, как ожидается, покажет временно слабые результаты.

Авто-репост. Читать в блоге >>>

ВК | VK - факторы роста и падения акций

- В начале в 2022 в ВК пришел полностью новый менеджмент из Ростелекома: Владимир Кириенко, Александр Айвазов, Ирина Сиренко, Степан Ковальчук, Инна Походня. (10.02.2022)

- После того как в компанию пришел новый менеджмент в 2022 году, этот менеджмент ни разу не дал ни одного интервью (26.03.2025)

- Долг компании постоянно рос последние годы, что привело компанию к фактическому банкротству. Чтобы его избежать, VK вынуждена была делать допэмиссию 115 млрд руб в 2024 году. То есть размытие доли текущих акционеров почтив 3 раза. (26.03.2025)

- Компания тратит >50 млрд в год по статье "агенты и медиаконтент" не раскрывая деталей этих разорительных расходов (26.03.2025)

- По всем признаком видно, что после смены менеджмента в 2022 году, компания выполняет политические задачи, а не бизнес-задачи в интересах акционеров (26.03.2025)

- Компания "подарила" кому-то свое подразделение MY.GAMES в 2022 году, так и не получив за него деньги. В 2024 VK создала резерв под эту дебиторку 38 млрд рублей. Вероятно, долг по этому приобретению будет погашаться со скоростью 13 млрд руб в год (06.05.2025)

ВК | VK - описание компании

МКПАО ВК (VK)Осенью 2023 года компания переехала с BVI в Калининград.

Акционерный капитал компании разделен на:

👉227,874,940 обыкновенных акций

👉11,500,100 акций класса «А»

Итого уставной капитал состоит из 239,374 млн акций.

Прибыль по обыкновенным акциям и акциям класса А распределяется одинаково.

1 акция класса «А» дает 25 голосов, тогда как 1 обыкновенная акция дает 1 голос

IR: Алина Старостина ir@vk.company

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций