| Число акций ао | 63 049 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 99,4 млрд |

| Выручка | 134,3 млрд |

| EBITDA | – |

| Прибыль | 39,4 млрд |

| Дивиденд ао | – |

| P/E | 2,5 |

| P/S | 0,7 |

| P/BV | 0,4 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Юнипро Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Отчет РСБУ за 2025 год | |

| 13/03 Дата отсечки под собрание акционеров | |

| 07/04 Собрание акционеров | |

| 29/04 Отчет РСБУ за 3 месяца 2026 года | |

| 29/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 06/08 Отчет МСФО за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Юнипро акции

-

UNIPRO DOWNGRADED TO HOLD AT GAZPROMBANK

UNIPRO DOWNGRADED TO HOLD AT GAZPROMBANK

UNIPRO DOWNGRADED TO SELL AT VTB CAPITAL Вероятность срыва проекта «Северный поток-2» возросла, предупреждает Uniper

Вероятность срыва проекта «Северный поток-2» возросла, предупреждает Uniper

12.08.2020

У немецко-финской компании — проблемы с российскими проектами: газопроводу грозят новые санкции, а дочка «Юнипро» никак не может восстановить погоревший 3-й блок Березовской ГРЭС.

У немецкой энергетической компании Uniper — проблемы с двумя крупными российскими проектами и большие планы по декарбонизации своего бизнеса, что в среднесрочной перспективе приведет к сокращению закупок угля и природного газа в России. Об этом свидетельствует опубликованный в Дюссельдорфе 11 августа полугодовой финансовый отчет этого открытого акционерного общества. С мая 2020 года 73,4% его акций принадлежат финскому государственному концерну Fortum.

Кредит «Газпрому», возможно, придется списать

В разделе отчета, где перечислены основные риски для бизнеса, компания Uniper предупреждает своих акционеров, что ей, возможно, придется списать кредит, выданный проекту «Северный поток-2». Поскольку США, говорится в тексте, активизировали свои усилия по целевым санкциям против этого проекта, «возросла вероятность того, что строительство газопровода затянется или вообще не будет завершено».

Потери могут составить до 950 млн евро. Именно такую кредитную линию, соответствующую 10% проектной стоимости, Uniper, наряду с четырьмя другими европейскими компаниями, предоставила «Северному потоку-2» в 2017 году. Таким образом, сумма списания может превысить всю чистую прибыль компании за 2020 год, которая, согласно отчету, ожидается в размере 600-800 миллионов евро.

Компания Uniper возникла в 2016 году, когда лидер немецкого энергетического рынка E.on, решив сосредоточиться на возобновляемой энергетике, разделил свои активы на две части и передал новой фирме, в частности, весь свой бизнес, связанный с Россией. Так Uniper стала крупнейшим немецким импортером российского газа, совладельцем газопровода «Северный поток» и участником проекта «Северный поток-2», оказавшегося теперь на грани срыва.

«Юнипро» пострадала от коронавируса в Красноярском крае

Одновременно Uniper стала обладателем примерно 80% акций российской компании «Юнипро», владеющей в России пятью тепловыми электростанциями суммарной мощностью 11 245 МВт. В первой половине 2020 года этот бизнес шел существенно хуже, чем в аналогичный период прошлого года: выручка упала с 578 млн евро до 489 млн евро. Это произошло, говорится в финансовом отчете, главным образом из-за снижения оптовых цен на электроэнергию в России.

В качестве основных причин называются падение спроса в результате пандемии COVID-19, особенно со стороны нефтегазовых компаний, сокращение экспорта электроэнергии и рост производства на гидроэлектростанциях в условиях теплой зимы.

К основным рискам для бизнеса «Юнипро» и, соответственно, материнской компании в финансовом отчете причислено затянувшееся восстановление 3-го энергоблока Березовской ГРЭС в Красноярском крае, пострадавшего в 2016 году от пожара. Uniper указывает на «продолжающиеся проблемы с ресурсами и производительностью труда, которые усугубляются из-за пандемии COVID-19». После «значительного числа» случаев заражения строительные работы пришлось временно приостановить, «чтобы предотвратить дальнейшее распространение вируса».

3-й энергоблок Березовской ГРЭС: ввод в строй вновь перенесен

Поэтому запланированное на 4-й квартал 2020 года возобновление работы 3-го энергоблока Березовской ГРЭС не состоится и теперь «ожидается» в первом полугодии 2021 года. За первые шесть месяцев этого года расходы на ремонт энергоблока составили основную часть тех 57 млн евро, которые компания вложила за этот период в российскую электроэнергетику. В первые шесть месяцев прошлого года капиталовложения составили 84 млн евро.

Пока в России «Юнипро» старается вернуть в строй 3-й энергоблок Березовской ГРЭС, которая работает на угле Канско-Ачинского бассейна и обладает суммарной мощностью 2400 МВт, материнская компания готовится к широкомасштабному закрытию угольных электростанций в Германии. Утвержденная 3 июля 2020 года правительственная программа предусматривает полный отказ от использования угля в электроэнергетике ФРГ до 2038 года.

Однако Uniper намерена «самое позднее к концу 2025 года» закрыть немецкие угольные электростанции суммарной мощностью 2900 МВт. Речь идет, прежде всего, о старых, наименее эффективных и наиболее экологически вредных установках. Делается это в том числе для того, чтобы оправдать введение в строй 30 мая 2020 года современной и, как заверяет компания, высокоэффективной угольной электростанции Datteln 4.

Отказ от угля и замена природного газа на водород

Целесообразность ее дальнейшего использования будет проверяться в 2022, 2026, 2029 и 2032 годах, так что есть риск ее досрочного закрытия, подчеркивается в финансовом отчете. В любом случае уже решенное отключение в течение ближайших пяти лет генерирующих мощностей в размере 2900 МВт у одной только компании Uniper приведет к существенному сокращению спроса в Германии на энергетический уголь, а его главным поставщиком в ФРГ является Россия.

Есть в планах Uniper и еще один пункт, свидетельствующий о том, что немецко-финская компания, все больше делающая ставку на ядерную и гидроэнергетику, развивается в направлении, неблагоприятном для российских экспортеров углеводородов. Совместно со своими стратегическими партнерами, производителями энергетического оборудования Siemens Gas and Power и General Electric, крупнейший в Германии импортер российского газа разрабатывает сейчас программу постепенной замены природного газа на водород. Она должна быть готова к началу следующего года.

О серьезности ее намерений говорит и тот факт, что председатель правления Uniper Андреас Ширенбек (Andreas Schierenbeck) стал одним из 26 международных экспертов, которые вошли в Национальный совет по водороду, сформированный правительством Германии после утверждения 10 июня 2020 года Национальной водородной стратегии ФРГ.

www.dw.com/ru/uniper-verojatnost-sryva-proekta-severnyj-potok-2-vyrosla/a-54529957?maca=rus-rss-ru-all-1126-rdf Юнипро: финансовые результаты за II кв. 2020 г. по МСФО. Дивидендная доходность около 8% до 2024 г.

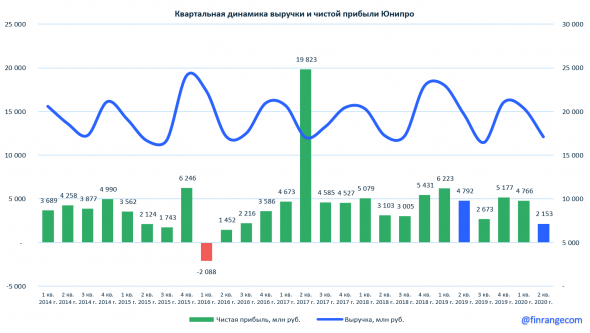

Юнипро: финансовые результаты за II кв. 2020 г. по МСФО. Дивидендная доходность около 8% до 2024 г.Юнипро опубликовала финансовые результаты за II кв. 2020 г. по МСФО. Выручка компании за квартал сократилась на 12,9% по сравнению аналогичным периодом прошлого года – до 17,1 млрд руб. Чистая прибыль упала на 55,1% – до 2,1 млрд руб.

Результаты вышли в рамках наших ожиданий, показатели снизились в результате сокращения объемов генерации и падения цен на электроэнергию. Дополнительное давление на показатели оказало снижение спроса на Сургутской ГРЭС-2 из-за сокращения добычи нефти в Сургутском районе, а также снижение платежей по ДМП.

В целом показатели находятся приблизительно на одном уровне после аварии Березовской ГРЭС, восстановление положительной динамики будет зависеть от роста спроса на электроэнергию и запуска блока №3 Березовской ГРЭС, который в очередной раз перенесли. Карантинные меры привели к сокращению численности рабочего персонала и переносу срока ввода в эксплуатацию на I пол. 2021 г., целевая дата ввода – I кв. 2021 г. Здесь нужно отметить, что проект проинвестирован на 86% и не потребует больше высоких капитальных затрат.

Авто-репост. Читать в блоге >>>

Юнипро сохраняет планы по выплате дивидендов - Промсвязьбанк

Юнипро сохраняет планы по выплате дивидендов - Промсвязьбанк

Чистая прибыль Юнипро по МСФО в I полугодии снизилась на 37,1%

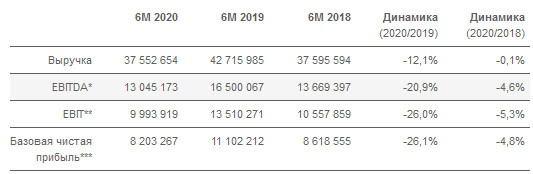

Чистая прибыль Юнипро по МСФО в первом полугодии 2020 года снизилась на 37,1% и составила 6,92 миллиарда рублей, следует из отчетности компании. Выручка компании снизилась на 12,1% — до 37,553 миллиарда рублей. EBITDA составила 13 миллиардов рублей, сократившись на 21,2%.

Юнипро представила финансовые результаты, которые оказались несколько хуже ожиданий рынка. Выручка снизилась вследствие сокращения выработки электроэнергии, что обусловлено уменьшением потребности рынка из-за спада в промышленности, транспорте, а также более теплой погоды в 2020 году. Кроме того, на рынке усилилась конкуренция со стороны гидрогенерации из-за высокой водности в водохранилищах. В результате цены на оптовом рынке электроэнергии находились под давлением, что также внесло отрицательный вклад в финансовый результат. Несмотря на снижение показателей, компания сохраняет планы по выплате дивидендов, по которым форвардная доходность находится на уровне 9,5% годовых, что привлекательно в условиях снижения процентных ставок в экономике.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Юнипро представила ожидаемо слабые результаты за 1 полугодие - Атон

Юнипро представила ожидаемо слабые результаты за 1 полугодие - Атон

Юнипро представила финансовые результаты за 1П20 по МСФО

В 1П20 выручка компании снизилась на 12.1% г/г до 37.6 млрд руб., что обусловлено снижением объема генерации электростанциями компании и падением цен РСВ вследствие аномально теплой погоды в 1К20 и последствий пандемии COVID-19 во 2К20. Выручка за 2К20 сократилась на 12.9% г/г до 17.3 млрд руб. Показатель EBITDA за 1П20 упал на 20.9% до 13.0 млрд руб., рентабельность EBITDA снизилась до 34.7% с 38.6% в 1П19. Базовая чистая прибыль составила 8.2 млрд руб. (-26.1% г/г). Ввиду факторов, связанных со вспышкой COVID-19, перезапуск 3-го энергоблока Берёзовской ГРЭС переносится с конца 2020 на 1П21. В результате прогноз по EBITDA на 2020 скорректирован до 25-27 млрд руб. вместо ранее ожидаемых 26-28 млрд руб. В 2021 показатель EBITDA прогнозируется на уровне 25-30 млрд руб. (предыдущий прогноз — 35 млрд руб.). Ориентир по дивидендам пока остается неизменным (14 млрд руб. в 2020, 20 млрд руб. в 2021-2022).

Юнипро представила ожидаемо слабые результаты. Снижение спроса на электроэнергию оказало давление на выручку, что соответствующим образом повлияло и на показатели EBITDA и чистой прибыли. В настоящее время дивидендная доходность за 2020 предполагается на уровне 8.0%.

Атон

Авто-репост. Читать в блоге >>> Юнипро МСФО 6мес2020 Висим только на дивидендах

Юнипро МСФО 6мес2020 Висим только на дивидендах

За полгода важное:

Нераспределенная прибыль чуть шевельнулась до 55,06 млрд руб.

Долгосрочные обязательства уменьшились до 5,857 млрд руб на 4,6 %

Краткосрочные обязательства уменьшились хорошо до 6,8 млрд руб на 30,6 %

Год к году важное:

Выручка за 6мес2020 минус 12,1% (37,553 млрд руб) из-за сокращения объема генерации и падения цен на рынке на сутки вперед. Тепло мол, и даже мол соглашение ОПЕК+ и коронавирус снизили спрос на электроэнергию. Выручка упала по всем статьям.

Операционные расходы за 6мес2020 минус жалкий 1,1% (29,277 млрд руб).

Финансовая деятельность и игры с хеджированием и переносом его результатов привели к уменьшению совокупного дохода до 6,858 млрд руб, минус 36,1%. Куда как хуже материнской Uniper, у которой чистая прибыль лишь на 26,5% ниже.

Прибыль на акцию за полгода упала до 0,11 руб (в 1пг2019 0,175 руб), минус 37,1%. Печально.

И ужасно надоевший перенос запуска третьего энергоблока Березовской ГРЭС на 1 полугодие 2021г. А как ожидали запуска в конце 2020г! Даже оставшиеся затраты в 7 млрд руб уже никого не интересуют (за полгода еще потребовалось 1 млрд на ремонт добавить). По сути котировки висят только на планах о выплате дивидендов по 20 млрд руб дивидендов в 2021, 2022 годах, да и в декабре еще 7 млрд руб (а планировали 13). Кто же рубанет ниточку, на которой висят котировки? Вот уже вторую ниточку тянет Ульф Баккмайер про планы 20 млрд дивидендов и в 2023, 2024 годах.

Прогнозы по EBITDA — медленное сползание на уровень 25 млрд руб. За 1пг2020 EBITDA сократилась на 19% до 13,2 млрд руб.

Одно радует, компания активно готовится к переводу с договоров о предоставлении мощности (ДПМ) на конкурентный отбор мощности (КОМ). Может Фортум что-то сделает? Так долго ведь он настойчиво покупал.

Выручка за 6мес2020 упала до 37.5 млрд руб (-12% к 42.7 млрд руб за 6м2019)

Выручка за 6мес2020 упала до 37.5 млрд руб (-12% к 42.7 млрд руб за 6м2019)

Операционные расходы незначительно снизились до 29.3 млрд (-1% к 29.6 млрд)

Чистая прибыль упала до 6.9 млрд руб (-37% к 11 млрд)

В презентации к отчету компания предпочитает говорить о базовой прибыли

(скорректированной на списание основных средств на сумму 1.6 млрд)

Компания пострадала от падения производства электроэнергии на 14% на фоне

повышенного произодства конкурирующих гидро- и атомных станций и падения цен на рынке на сутки вперед.

Чистый операционный денежный поток 10.9 млрд руб

Капзатраты 4.3 млрд, дивиденды 7 млрд, погашение займов 2.5 млрд

Компания полностью избавилась от долгов.

Денежные средства снизились на 2.4 млрд руб до 0.7 млрд

В очередной раз переносится ввод 3 блока Березовской ГРЭС-2. Теперь на 1-е полугодие 2021 года.

С учетом того, что с 1 ноября 2020 года можно было бы получать повышенные ДПМ платежи (грубо 1.5 млрд руб в месяц),

этот перенос вдвойне неприятен. Дивиденды за 2020 год останутся на уровне 2019 (еще 11 коп на акцию в декабре 2020). На Берёзовской ГРЭС так совпало что последнее руководство станции — директор и главный инженер были слабыми по своей профессиональной подготовке и мало соответствовали своим ведущим на станции должностям. Директора только что заменили, новый директор имеет хороший профессиональный путь именно по эксплуатации тепломеханического оборудования. Теперь необходимо заменить и главного инженера — молодой выскочка, на эту должность попал только из-за своей услужливости руководству. Поставив во главе станции эту пару руководство Юнипро совершило большую ошибку и само обрекло себя на провал всех сроков пуска блока

На Берёзовской ГРЭС так совпало что последнее руководство станции — директор и главный инженер были слабыми по своей профессиональной подготовке и мало соответствовали своим ведущим на станции должностям. Директора только что заменили, новый директор имеет хороший профессиональный путь именно по эксплуатации тепломеханического оборудования. Теперь необходимо заменить и главного инженера — молодой выскочка, на эту должность попал только из-за своей услужливости руководству. Поставив во главе станции эту пару руководство Юнипро совершило большую ошибку и само обрекло себя на провал всех сроков пуска блока Неопределенность с вводом блока Березовской ГРЭС негативно отражается на дивидендных ожиданиях Юнипро - Велес Капитал

Неопределенность с вводом блока Березовской ГРЭС негативно отражается на дивидендных ожиданиях Юнипро - Велес Капитал

Отчетность отказалась несколько хуже наших ожиданий, поскольку операционные расходы выросли на 1,6 млрд руб. по причине признания обесценения основных средств. Кроме того, выросли отчисления в резервы и расходы на покупную электроэнергию. В результате компания заработала в первой половине 2020 г. 6,9 млрд руб. вместо ожидаемых нами 8,2 млрд руб.

Конференц-звонок. Основной момент – перенос ввода 3-го блока Березовской ГРЭС с конца 2020 г. на 1К21г. Основной причиной стали ограничения COVID-19, из-за которых компания практически не продвинулась в восстановлении блока за последние 3 месяца.

Дивиденды не пересмотрены. При запуске блока в 1К20 менеджмент планирует выплатить 7 млрд руб. в декабре 2020 г. и 20 млрд руб. – в течение 2021 г.

Участие в будущих аукционах по модернизации – маловероятно.

Прогноз EBITDA'20 25-27 млрд руб. EBITDA'21 25-30 млрд руб.

Вывод. Большая зависимость от COVID-19. Затягивание ввода 3-го блока Березовской ГРЭС снижает объем будущих ДПМ платежей и давит на оценку компании. Неопределенность с вводом блока негативно отражается на дивидендных ожиданиях. Кроме снижения дивидендных платежей, обесценивается стоимость станций. В случае, если карантинные меры ужесточатся, очевидно, что ввод будет перенесен на более позднее время. Мы ставим нашу оценку на ПЕРЕСМОТР. Предыдущая рекомендация – ПОКУПАТЬ с целевой ценой 3,9 руб.

Адонин Алексей

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>> Юнипро - текущая див политика будет действовать до 24 г

Юнипро - текущая див политика будет действовать до 24 г

заместитель председателя правления Юнипро Ульф Баккмайер, в ходе телефонной конференции:

«Мы подтверждаем наш прогноз по дивидендам за 2022 год, и, как обещали несколько раз, мы продлим нашу дивидендную политику до 2024 года к раскрытию результатов за весь год в марте следующего года»

источник

Авто-репост. Читать в блоге >>> ПАО Юнипро 1 пол 2020

ПАО Юнипро 1 пол 2020

1. Конъюнктура: рост выработки на ГЭС совпал с локдауном и падением спроса на электроэнергию. На рынке зафиксировано перепроизводство, в результате цены упали на 11-14% г/г. Гидрогенерация заместила выработку на ГРЭС, которые принадлежат Юнипро, в 1пол 2020 спад составил 14,1%.

2. Финансовые результаты: из-за снизившейся выработки выручка в 1 пол 2020 упала на 12,1% до 37,6 млрд, EBITDA – на 26% до 13 млрд, базовая чистая прибыль – на 26% до 8,2 млрд. Также снизились платежи по ДПМ из-за снижения доходности ОФЗ. Операционные затраты почти не изменились из-за роста закупок электроэнергии со стороны и обесценения ОС и НМА.

Показатели на уровне 1 пол 2018-го. OCF составил 10,9 млрд, полностью покрывает CAPEX в размере 4,3 млрд.

3. Финансовое положение: компания погасила последние 2,5 млрд займа и теперь не имеет краткосрочных и долгосрочных долгов.

4. Перспективы: очередной перенос срока запуска 3 блока Березовской ГРЭС уже на конец 1 кв 2021 из-за пандемии (впоследствии возобновятся платежи за мощность). Осталось инвестировать всего 6 млрд. Уже с 1 кв 2020 заканчиваются платежи по ДПМ на энергоблоках Шатурской и Яйвинской, а в 3 кв – на двух блоках Сургутской ГРЭС. Частично будет компенсировано модернизацией 3 блоков Сургутской ГРЭС, однако поставка мощности (и платежи) начнется только в 2022 и 2024-2025 гг.

5. Дивиденды: в декабре выплатят 11 коп/акц (3,4% чистыми), в 2021-2022 обещают уже 32 коп/акц (9,8% годовых чистыми). Многое зависит от запуска 3 блока Березовской ГРЭС, если опять затянут, повышение дивов перенесется, т.к. в 1 пол payout был 85%, а еще нужно проводить CAPEX. Но текущие 22 коп/акц они в любом случае заплатят.

6. Вывод: компания без долга с привлекательными дивидендами, которые имеют перспективу роста. Наверное, самая понятная и предсказуемая история в российской генерации. Купил и забыл.

Юнипро - на дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация

Юнипро - на дивиденды в декабре направит 7 млрд руб, далее - по див. политике - перзентация

презентация

Авто-репост. Читать в блоге >>> Юнипро - чистая прибыль за 1 пг по МСФО -26%

Юнипро - чистая прибыль за 1 пг по МСФО -26%В I полугодии 2020 года выручка группы «Юнипро» составила 37,6 млрд рублей. Снижение выручки на 12,1% связано главным образом с сокращением объема генерации электростанциями компании и падением цен РСВ по следующим причинам:

аномально теплая погода в I квартале 2020 года;

влияние cоглашения ОПЕК+ на снижение добычи нефти и, как следствие, на снижение спроса в первой ценовой зоне;

пандемия коронавирусной инфекции во II квартале 2020 г.

Следует отметить, что, если не принимать во внимание исключительные позитивные результаты I квартала 2019 года, выручка ПАО «Юнипро» за отчетный период вернулась на уровень I полугодия 2018 года.

Показатель EBITDA в январе-июне 2020 года составил 13,0 млрд рублей (-20,9% по сравнению с показателями предыдущего года).Базовая чистая прибыль составила 8,2 млрд рублей. Снижение на 26,1% обусловлено указанными выше факторами.

сообщение

Авто-репост. Читать в блоге >>>

«Запуск энергоблока откладывается на 1П 2021г»

«Запуск энергоблока откладывается на 1П 2021г»

А вот и секретные документики подъехали. Теперь понятно откуда эти внезапные проливы на 1,5-2%

bcs-express.ru/novosti-i-analitika/iunipro-otkladyvaet-zapusk-tret-ego-energobloka-berezovskoi-gres-chto-eto-znachit

Юнипро готова подтвердить ориентиры по дивидендам на 2020-2022 годы - Газпромбанк

Юнипро готова подтвердить ориентиры по дивидендам на 2020-2022 годы - Газпромбанк

«Юнипро» планирует опубликовать финансовые результаты за 1П20 и 2К20 и провести звонок с инвесторами 11 августа.

Мы ожидаем следующую динамику финансовых результатов в 2К20:

Выручка за 2К20 может снизиться на 8% г/г в значительной степени вследствие снижения среднего уровня цен на электроэнергию на рынке на сутки вперед (РСВ) в 1-й ценовой зоне (-16% г/г) и во 2-й ценовой зоне (-13% г/г) при снижении уровня выработки электроэнергии электростанциями «Юнипро» (-17% г/г).

EBITDA за 2К20 может снизиться на 25% г/г вследствие снижения выручки в совокупности c менее значительным снижением денежных затрат.

Скорректированная чистая прибыль может снизиться на 29% г/г до 3,6 млрд руб. на фоне сокращения EBITDA.

Ключевые вопросы на звонке: Сроки ввода в строй восстанавливаемого блока на Березовской ГРЭС. Текущий ориентир компании (обозначенный вместе с отчетностью за 1К20) – конец 2020 г.

Обновленные финансовые ориентиры на 2020 г. включая EBITDA, капвложения. Текущий ориентир компании по EBITDA на 2020 г. (обозначенный вместе с отчетностью за 1К20) составляет 26-28 млрд руб. с учетом переноса ввода восстанавливаемого блока Березовской ГРЭС на конец 2020 г.

Авто-репост. Читать в блоге >>> Юнипро вынуждена будет обновить прогноз по дивидендам - Sberbank CIB

Юнипро вынуждена будет обновить прогноз по дивидендам - Sberbank CIB

«Юнипро» представит результаты за 2К20 по МСФО 11 августа. Мы думаем, что в них вряд ли будет много неожиданного для рынка, т. к. отчетность компании по РСБУ уже опубликована, а она обычно довольно близко соответствует показателям по МСФО. Соответственно, мы считаем, что основное внимание инвесторов будет сосредоточено на прогнозах.

После объявления результатов за 1К20 компания дала понять, что дивидендные выплаты в размере 7 млрд руб., предполагавшиеся в декабре, будут зависеть от ситуации с пандемией, и мы ожидаем от менеджмента комментариев на эту тему. После публикации результатов за 1К20 «Юнипро» понизила прогноз EBITDA до 26-28 млрд руб., т. к. перезапуск третьего энергоблока Березовской ГРЭС был перенесен на конец 2020 года, а прогноз по остальным активам остался прежним.

Прогноз компании близок к показателям 2018 года (EBITDA 27,9 млрд руб.), и мы тоже полагаем, что EBITDA за 1П20 будет близка к уровню 1П18 (мы моделируем 13,4 млрд руб. за 1П20 против 13,7 млрд руб. за 1П18). В 2П18 выработка электроэнергии выросла на 5,5% по сравнению с предыдущим полугодием; при этом существенный прирост обеспечила Сургутская ГРЭС-2, генерирующая существенную маржу на рынке РСВ.

Авто-репост. Читать в блоге >>>

Юнипро - факторы роста и падения акций

- ИнтерРАО может купить долю немцев (27.11.2020)

- 3 энергоблок Березовской ГРЭС запущен в 2021 году и до 2024 года компания будет получать повышенную плату за мощность по ДПМ-1 (16.10.2023)

- Отрицательный чистый долг на 30.06.2023г. = -45,3 млрд.руб. (рекордный показатель по компании) (16.10.2023)

- 25.04.2023г. долю Uniper (83,73%) в акционерном капитале Юнипро передаются во временное управление Росимуществу (16.10.2023)

- Итоговый дивиденд за 20221 год отменен, а за 2022 год дивиденды не рекомендовали и не ясно, когда дивиденды возобновятся (16.10.2023)

Юнипро - описание компании

Юнипро (тикер UPRO) — бывшая компания Э.ОН Россия.Сейчас принадлежит на 83,7% немцам (Юнипер).

5 ГРЭС, мощность 11,2 ГВт.

http://www.unipro.energy/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций