Юнипро опубликовала сильные результаты по РСБУ за 1П17

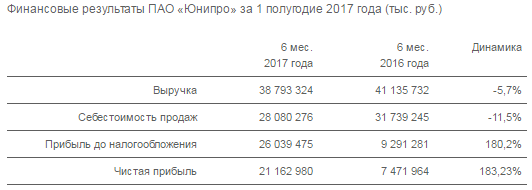

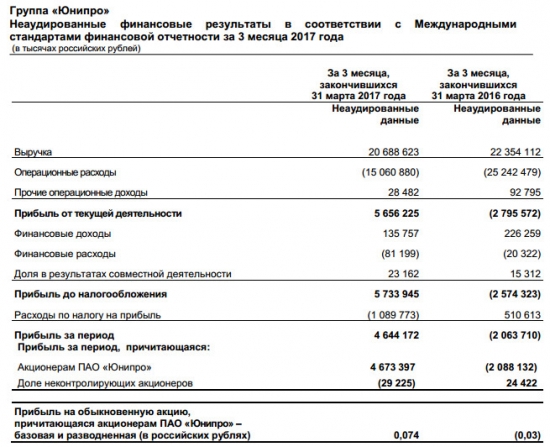

Выручка составила 38,8 млрд руб. (-5,7% г/г) — снижение объясняется отсутствием выплат за мощность по ДПМ от Березовской ГРЭС, а также с падением выработки электроэнергии крупнейшей Сургутской ГРЭС-2 и Березовской ГРЭС, что нейтрализовало положительное влияние роста цен по ДПМ для Яйвинской и Шатурской ГРЭС, перешедших на 7-ой год своих контрактов в 2017. Операционная прибыль составила 10,7 млрд руб. (+14% г/г) на фоне более масштабного снижения операционных затрат. На показатель прибыли до налогообложения оказало существенное влияние получение финальной части страховой компенсации в размере 20 млрд руб. в мае 2017 в связи с пожаром на Березовской ГРЭС. В результате чистая прибыль достигла 21,2 млрд руб. (+183% г/г).

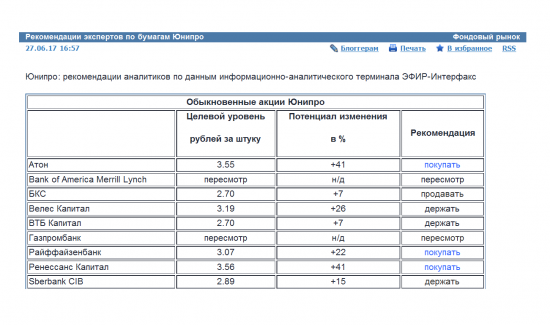

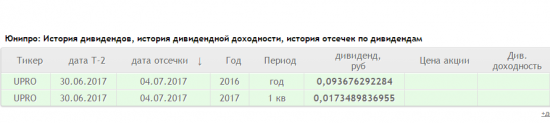

Мы считаем результаты по РСБУ достаточно сильными и отражающими наши ожидания относительно финансовых результатов за 2017, которые будут поддержаны страховой выплатой, а также заметно более высокими ценами по ДПМ для двух вышеупомянутых ГРЭС. В общей сложности Юнипро получила около 25,7 млрд руб. страховой компенсации. Поскольку при расчете дивидендов компания учитывает чистую прибыль и FCF, на которых сильно сказалось получение страховой компенсации в размере 20 млрд руб. во 2К17, мы сохраняем наш оптимистичный прогноз по дивидендам, предполагающий дивидендную доходность около 10% в годовом выражении. Компания планирует опубликовать финансовые результаты за 1П17 по МСФО 8 августа. Мы сохраняем наш позитивный взгляд на Юнипро, особенно после недавней коррекции в акциях, и считаем ее одной из самых привлекательных дивидендных историй в российском секторе электроэнергетики, а также ожидаем сильного роста финансовых показателей на фоне перезапуска энергоблока Березовской ГРЭС мощностью 800 МВт, который должен состояться в начале 2019.АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций