| Tesla Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Tesla акции

-

нужен ответ по опционам Тесла. Где можно посмотреть спецификацию контракта. Каково обеспечение? при покупке 1 лота через IB 1300 страйк декабрь блокируется около 25000 долл, при стоимости лота 250 и текущей цене 1400.

нужен ответ по опционам Тесла. Где можно посмотреть спецификацию контракта. Каково обеспечение? при покупке 1 лота через IB 1300 страйк декабрь блокируется около 25000 долл, при стоимости лота 250 и текущей цене 1400.

Всем здрасьте.

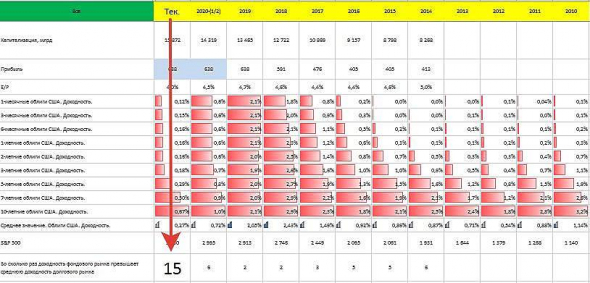

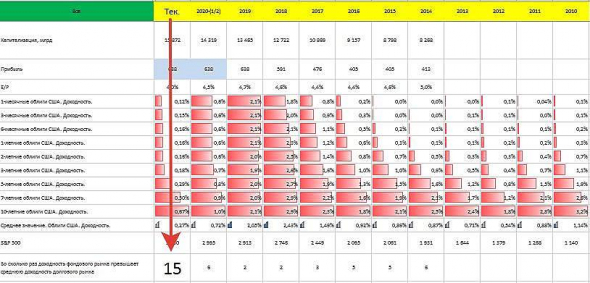

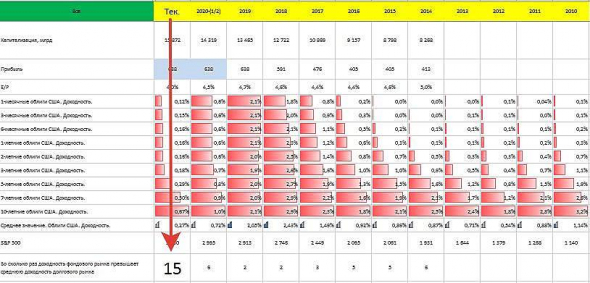

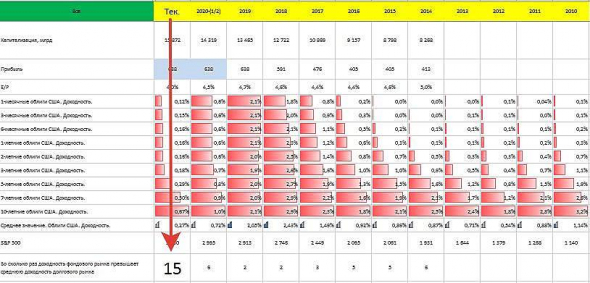

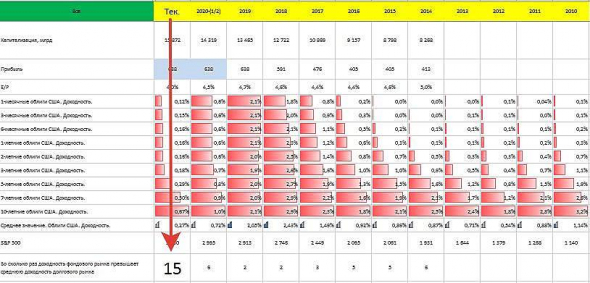

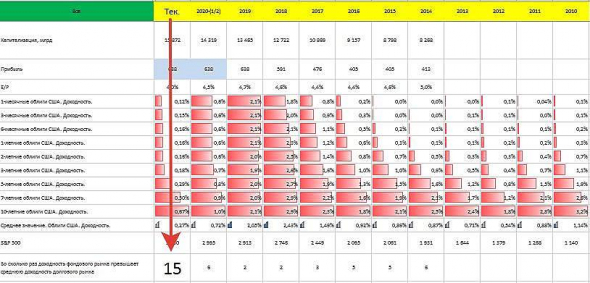

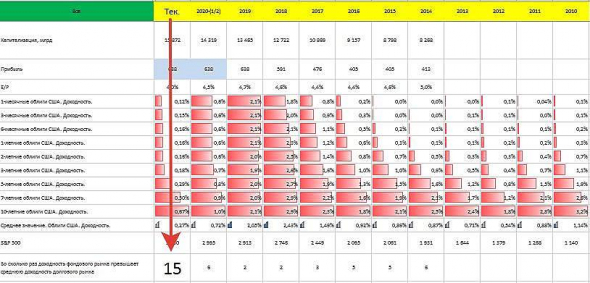

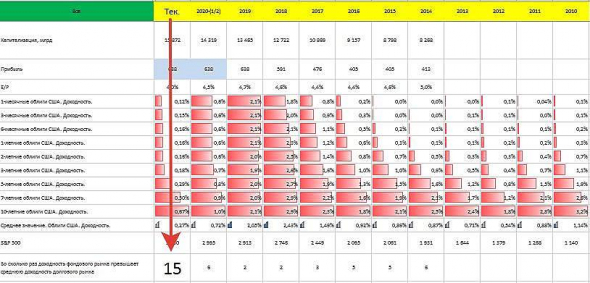

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

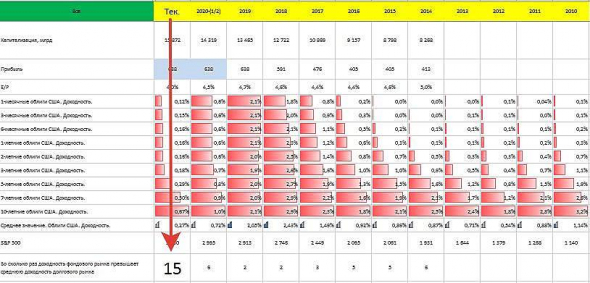

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, а вы доходность фонды считали дивы+курс? Но ведь это справедливо только для тех кто взял «на низах», а те кто сейчас на хаях будут покупать, получат ли они такую доходность? Будут ли рынки дальше расти или упадут? А если вы считали одними дивами, то при среднем значении облигационной доходности 0,27 дивы по акциям должны быть 0,27*15=4, но такие дивиденды мало кто платит, некоторые вообще дивов не платят, как та же Тесла.

ZaPutinNet, Там и 10% дивдоха есть у акций, выбирать нужно. Это если в индекс инвестировать, тогда да, примерно так.

khornickjaadle, ага, я сам в такой сижу с дд 10% — Мэйси называется, дивы отменили, курсовой убыток с учётом усреднения минус 25% )))

ZaPutinNet, Не, такая дивдоха в штатах, эт подозрительно. Так других много. Пирамида какая-то.

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, а вы доходность фонды считали дивы+курс? Но ведь это справедливо только для тех кто взял «на низах», а те кто сейчас на хаях будут покупать, получат ли они такую доходность? Будут ли рынки дальше расти или упадут? А если вы считали одними дивами, то при среднем значении облигационной доходности 0,27 дивы по акциям должны быть 0,27*15=4, но такие дивиденды мало кто платит, некоторые вообще дивов не платят, как та же Тесла.

ZaPutinNet, Там и 10% дивдоха есть у акций, выбирать нужно. Это если в индекс инвестировать, тогда да, примерно так.

khornickjaadle, ага, я сам в такой сижу с дд 10% — Мэйси называется, дивы отменили, курсовой убыток с учётом усреднения минус 25% )))

По простому/бытовому.

Представьте, у вас есть триллион баксов. Все, что в хотели вы уже купили: дворцы, яхты, тачки, звезды-тёлки… всё уже вами куплено, остался триллион. Куда его запарковать ?

Варианта всего 3:

1. Под подушку (0%)

2. Трежэрис (0,27%)

3. Фондовый (4%)

Других рынков для такого объема капитала не существует!

Инфляция сейчас = 3%

Ваш выбор?

_____________________________________________________

Вот и рынок в целом делает такой же выбор. Несет бабло туда, где больше профита.

Посему пока, полагаю, рост.

Евдокимов Сергей, Фонда будет расти, полагаю. Если раньше, до 2008 года рост акций шёл за счёт трудовых, заработанных триллионов, то после 2008 года рост продолжился, в том числе, и за счёт созданных «ноликов» на компе. Неизвестно, с какой скоростью будет расти. По простому/бытовому.

По простому/бытовому.

Представьте, у вас есть триллион баксов. Все, что в хотели вы уже купили: дворцы, яхты, тачки, звезды-тёлки… всё уже вами куплено, остался триллион. Куда его запарковать ?

Варианта всего 3:

1. Под подушку (0%)

2. Трежэрис (0,27%)

3. Фондовый (4%)

Других рынков для такого объема капитала не существует!

Инфляция сейчас = 3%

Ваш выбор?

_____________________________________________________

Вот и рынок в целом делает такой же выбор. Несет бабло туда, где больше профита.

Посему пока, полагаю, рост.

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, а вы доходность фонды считали дивы+курс? Но ведь это справедливо только для тех кто взял «на низах», а те кто сейчас на хаях будут покупать, получат ли они такую доходность? Будут ли рынки дальше расти или упадут? А если вы считали одними дивами, то при среднем значении облигационной доходности 0,27 дивы по акциям должны быть 0,27*15=4, но такие дивиденды мало кто платит, некоторые вообще дивов не платят, как та же Тесла.

ZaPutinNet, Там и 10% дивдоха есть у акций, выбирать нужно. Это если в индекс инвестировать, тогда да, примерно так.

D

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, Мощное исследование. В 70-х годах прошлого века было, когда сауды подняли цены на нефть одномоментно в 4 раза. Началась инфляция в штатах и акции перестали расти. Все инвесторы ушли в облигации и рынок акций был забыт инвесторами на 15 лет. Чтобы появилась сейчас инфляция, это нужно поднять цены на нефть до 240-300 долл. за бочку или напечатать порядка 40-50 трлн. долл. Тогда, возможно и появится инфляция. А при нулевых ставках корпорации будут продолжать занимать деньги и выкупать акции с рынка, поддерживая котировки акций на достаточно высоком уровне.

khornickjaadle, я штатовский рынок исследовал. Их экономика очень слабо зависит от цен на нефть. Доля нефтедоходов крайне низкая (Крутихин говорил ~1%).

Сейчас в их экономике появилось n-ное количество «незаработанных» денег. Они пока не тратятся. Страшно. Поэтому и инфляция почти не растет. Страх уйдет, полетят самолеты, поплывут круизы, бабло потечет в рынок. А его (рынка) производственные мощности остались на прежнем уровне (или даже снизятся с учетом банкротств).

Спрос в рост, предложение прежнее >> рост цен >> инфляция >> ставки вверх >> фондовый вниз.

Евдокимов Сергей, Смотря какая инфляция. Тут на Смарте в прошлом году чел. писал, что в штатах с 2014 года хот дог подорожал на 100%, примерно такой порядок цифр.

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, а вы доходность фонды считали дивы+курс? ....

ZaPutinNet,

доходность фонды = (прибыль фонды) / (капитализация фонды).

Это P/E наоборот.

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, а вы доходность фонды считали дивы+курс? Но ведь это справедливо только для тех кто взял «на низах», а те кто сейчас на хаях будут покупать, получат ли они такую доходность? Будут ли рынки дальше расти или упадут? А если вы считали одними дивами, то при среднем значении облигационной доходности 0,27 дивы по акциям должны быть 0,27*15=4, но такие дивиденды мало кто платит, некоторые вообще дивов не платят, как та же Тесла.

D

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, Мощное исследование. В 70-х годах прошлого века было, когда сауды подняли цены на нефть одномоментно в 4 раза. Началась инфляция в штатах и акции перестали расти. Все инвесторы ушли в облигации и рынок акций был забыт инвесторами на 15 лет. Чтобы появилась сейчас инфляция, это нужно поднять цены на нефть до 240-300 долл. за бочку или напечатать порядка 40-50 трлн. долл. Тогда, возможно и появится инфляция. А при нулевых ставках корпорации будут продолжать занимать деньги и выкупать акции с рынка, поддерживая котировки акций на достаточно высоком уровне.

khornickjaadle, я штатовский рынок исследовал. Их экономика очень слабо зависит от цен на нефть. Доля нефтедоходов крайне низкая (Крутихин говорил ~1%).

Сейчас в их экономике появилось n-ное количество «незаработанных» денег. Они пока не тратятся. Страшно. Поэтому и инфляция почти не растет. Страх уйдет, полетят самолеты, поплывут круизы, бабло потечет в рынок. А его (рынка) производственные мощности остались на прежнем уровне (или даже снизятся с учетом банкротств).

Спрос в рост, предложение прежнее >> рост цен >> инфляция >> ставки вверх >> фондовый вниз.

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, Мощное исследование. В 70-х годах прошлого века было, когда сауды подняли цены на нефть одномоментно в 4 раза. Началась инфляция в штатах и акции перестали расти. Все инвесторы ушли в облигации и рынок акций был забыт инвесторами на 15 лет. Чтобы появилась сейчас инфляция, это нужно поднять цены на нефть до 240-300 долл. за бочку или напечатать порядка 40-50 трлн. долл. Тогда, возможно и появится инфляция. А при нулевых ставках корпорации будут продолжать занимать деньги и выкупать акции с рынка, поддерживая котировки акций на достаточно высоком уровне. Всем здрасьте.

Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Рынок это очень легко . Особенно TSLA & AAPL

Рынок это очень легко . Особенно TSLA & AAPL

smart-lab.ru/blog/tradesignals/622340.php

smart-lab.ru/blog/tradesignals/622313.php

Авто-репост. Читать в блоге >>>

Вот будущая новая Тесла, даже название «одноимённое». Покупайте. Вырастет потом тоже в несколько раз.

«На прошедшей неделе интерес инвесторов был направлен на акции водородных компаний. На хайпе акций компаний Nikola (NASDAQ:NKLA), все компании, которые так или иначе связаны с водородом, на минувшей неделе показали впечатляющий рост.

Американская компания Nikola Motor разрабатывает грузовик на водородном топливе, который будут использовать на европейском рынке. Компания уже выпустила две модели грузовиков. Ожидается, что серийное производство «европейского» водородного грузовика запустят в 2022-2023 годах. Компания Тревора Милтона, правда, уже имеет, согласно ее собственным данным, портфель заказов на 14 000 грузовиков, что должно обеспечить ей до 2028 года выручку в 10 миллиардов долларов. Один из будущих клиентов – пивной гигант Anheuser Busch (NYSE:BUD), намеренный приобрести сразу 800 водородных грузовиков.»

ZaPutinNet, Интересно, зачем пивной компании водородные грузовики. Вот будущая новая Тесла, даже название «одноимённое». Покупайте. Вырастет потом тоже в несколько раз.

Вот будущая новая Тесла, даже название «одноимённое». Покупайте. Вырастет потом тоже в несколько раз.

«На прошедшей неделе интерес инвесторов был направлен на акции водородных компаний. На хайпе акций компаний Nikola (NASDAQ:NKLA), все компании, которые так или иначе связаны с водородом, на минувшей неделе показали впечатляющий рост.

Американская компания Nikola Motor разрабатывает грузовик на водородном топливе, который будут использовать на европейском рынке. Компания уже выпустила две модели грузовиков. Ожидается, что серийное производство «европейского» водородного грузовика запустят в 2022-2023 годах. Компания Тревора Милтона, правда, уже имеет, согласно ее собственным данным, портфель заказов на 14 000 грузовиков, что должно обеспечить ей до 2028 года выручку в 10 миллиардов долларов. Один из будущих клиентов – пивной гигант Anheuser Busch (NYSE:BUD), намеренный приобрести сразу 800 водородных грузовиков.»

Тесла простив шортов или Василия Олейника из Тинькофф

Tesla — самая дорогая автокомпания в мире. Это успех, или Маск надувает пузырь?

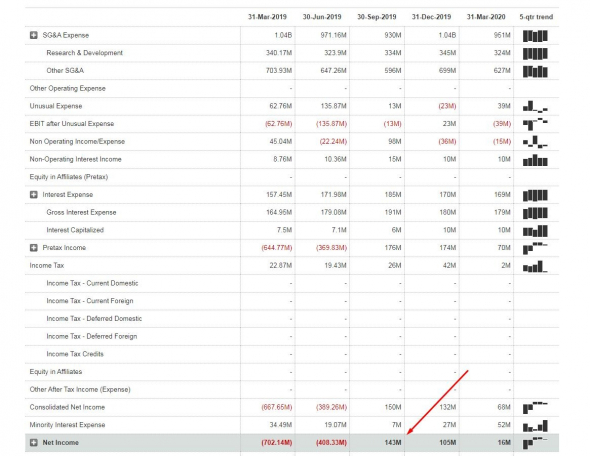

Да, «Тесла» умудрилась стать самой дорогой автокомпанией на планете со стоимостью $224 млрд., притом что много лет подряд генерит убытки. Откуда такой рост? И не означает ли это, что в отрасли творится какая-то жесть? Давайте разбираться.

Из грязи в князи за полгода

На бирже Tesla конкурирует с гигантами немецкого и японского автопрома уже 10 лет. Пожму руку тому, кто предполагал, что эти «динозавры» сдадут позиции Илону Маску, но это действительно произошло — за 10 лет акции его компании выросли на 4831%.

И в начале 2020-го стоимость крупнейших автопроизводителей была такой:

1. Toyota — $237,58 млрд;

2. Volkswagen — $105 млрд;

3. Daimler (Mercedes) — $94,4 млрд;

4. Tesla — $76,95 млрд.Но дальше всё поменялось:

• Коронавирус подкосил немцев. Европа попала в эпицентр коронаэпидемии. Массовая изоляция, закрытие производств и центров продаж стали ударом под дых немецкому автопрому.

Авто-репост. Читать в блоге >>>

maikl sake, «Тойота наращивает выручку, а Тесла несет убытки» ))

«Раздутая» капитализация Tesla. Вопрос.

«Раздутая» капитализация Tesla. Вопрос.

Вопрос: почему в капитализацию Tesla не может быть включена фигура Илона Маска? Я думаю, если Илон решит покинуть компанию, это сильно отразится на капитализации. Соответственно получается, что включены надежды на его имя. Верно?

______

Не является аналитикой или рекомендацией.

Просто задаю вопрос, требующий размышлений.

Моё мнение:

Капитализация Tesla предполагает как профессиональные навыки Илона так и надежды на его новые идеи и решения. Неинституциональные инвесторы хорошо покупают такие моменты.

Авто-репост. Читать в блоге >>>

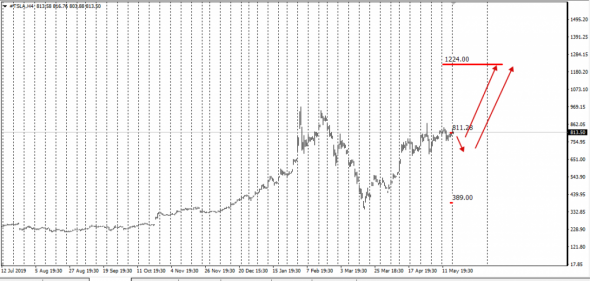

Рост не может быть бесконечным: как шортить Теслу ???

Рост не может быть бесконечным: как шортить Теслу ???

Всем привет!

Предлагаю отдельным топиком обсудить возможные механизмы для шорта Теслы (и их риски)

в том числе с использованием CFD и токенизированных акций ( в Белорусском «казино» - https://currency.com/ru/o-nas )

Авто-репост. Читать в блоге >>> Тесла улетела в стратосферу на одних ожиданиях: раздутая капитализация и мизерная прибыль

Тесла улетела в стратосферу на одних ожиданиях: раздутая капитализация и мизерная прибыльВыручка за прошлый год:

- GM + Ford + Fiat Chrysler + Honda + Daimler + Ferrari = $731 млрд.

- Tesla: $26 млрд.

Капитализация:

- GM + Ford + Fiat Chrysler + Honda + Daimler + Ferrari = $212 млрд.

- Tesla: $224 млрд.

В принципе можно брать любой показатель и разница будет примерно такой же. На данный момент акции Теслы находятся где-то в стратосфере.

И это при том, что прибыль (крохотную) компания начала показывать лишь осенью 2019 года.

Авто-репост. Читать в блоге >>> Тесла простив шортов или Василия Олейника из Тинькофф

Тесла простив шортов или Василия Олейника из Тинькофф

Tesla — самая дорогая автокомпания в мире. Это успех, или Маск надувает пузырь?

Да, «Тесла» умудрилась стать самой дорогой автокомпанией на планете со стоимостью $224 млрд., притом что много лет подряд генерит убытки. Откуда такой рост? И не означает ли это, что в отрасли творится какая-то жесть? Давайте разбираться.

Из грязи в князи за полгода

На бирже Tesla конкурирует с гигантами немецкого и японского автопрома уже 10 лет. Пожму руку тому, кто предполагал, что эти «динозавры» сдадут позиции Илону Маску, но это действительно произошло — за 10 лет акции его компании выросли на 4831%.

И в начале 2020-го стоимость крупнейших автопроизводителей была такой:

1. Toyota — $237,58 млрд;

2. Volkswagen — $105 млрд;

3. Daimler (Mercedes) — $94,4 млрд;

4. Tesla — $76,95 млрд.Но дальше всё поменялось:

• Коронавирус подкосил немцев. Европа попала в эпицентр коронаэпидемии. Массовая изоляция, закрытие производств и центров продаж стали ударом под дых немецкому автопрому.

Авто-репост. Читать в блоге >>> Шорты от Илона Маска по $69,420 за пару

Шорты от Илона Маска по $69,420 за пару

Tesla подшутила над инвесторами, которые открывают короткие позиции (shorts, или «шорты») в акциях компании, надеясь на падение ее котировок. В разделе онлайн-магазина автокомпании появились короткие шорты (Tesla short shorts) красного цвета стоимостью $69,420 за пару

Линк

Самую мякотку то упустили откуда взялись 420 центов. ;)

Am considering taking Tesla private at $420. Funding secured.

— Elon Musk (@elonmusk) August 7, 2018

Установленная Илоном цена в $420 была существенно выше рыночной стоимости, и бизнесмен в итоге отказался от планов. По примерным оценкам аналитической фирмы S3 Partners, потери трейдеров с открытыми короткими позициями против Tesla превысили $1 млрд. Акционеры компании подали на бизнесмена в суд, а комиссия по ценным бумагам и биржам (SEC) закономерно заподозрила его в мошенничестве с целью повлиять на стоимость акций Tesla и возбудила дело. В итоге Маск отделался уходом с поста председателя совета директоров Tesla, штрафом в $20 млн (еще $20 млн выплатила Tesla) и обязательством предварительно согласовывать все сообщения о компании (с которым он не согласился). Сам бизнесмен заявил, что количество лайков на посте того стоило. Подробнее на РБК: Линк

Да по сравнению с Илоном многие интернет-тролли просто дети ;)

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций