| Число акций ао | 199 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 609,6 млрд |

| Опер.доход | 487,7 млрд |

| Прибыль | 80,9 млрд |

| Дивиденд ао | – |

| P/E | 7,5 |

| P/B | 2,1 |

| ЧПМ | 14,1% |

| Див.доход ао | 0,0% |

| Тинькофф Банк | ТКС Холдинг Календарь Акционеров | |

| 08/05 Собрание акционеров Тинькофф по вопросу допэмиссии акций | |

| 16/05 Отчёт МСФО за 1 кв. 2024 года | |

| Прошедшие события Добавить событие | |

Тинькофф Банк | ТКС Холдинг акции

-

TCS Group - выбран правильный момент для размещения GDR

TCS Group - выбран правильный момент для размещения GDR

TCS Group размещает 6,6% акций через ускоренное формирование книги заявок

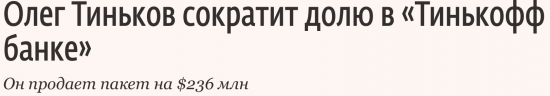

Олег Тиньков продает 12 млн GDR (6,6% от общего количества) банка через ускоренное формирование книги заявок. На момент вчерашнего закрытия торгов этот пакет оценивается в $236 млн. После размещения его доля в TCS снизится до 48%, а количество акций в свободном обращении увеличится до 39% ($1,4 млрд). Период запрета на дальнейшую продажу акций после размещения составит 180 дней.

Мы не можем сказать, что эта сделка стала для нас неожиданностью. Г-н Тиньков покупал акции с рынка в последние два года, и размещение акций на рынке было всего лишь вопросом времени. Момент для размещения выбран правильно — после сильных результатов за 3К17 по МСФО и ясного прогноза на следующий год спрос со стороны инвесторов должен оказаться высоким. Акции компании скорее всего окажутся под давлением сегодня, но мы считаем, что это может стать хорошей возможностью для покупки.

АТОН Тиньков продал 8% TCS Group с дисконтом 11% за $245 млн

Тиньков продал 8% TCS Group с дисконтом 11% за $245 млн

Tadek Holding & Finance (cтруктура Олега Тинькова) продала на рынке 14 млн ГДР TCS Group по цене $17,5 за GDR.Размещение прошло по процедуре ускоренного сбора заявок (accelerated bookbuild, ABB).

Организатор сделки — Morgan Stanley.

В ходе сделки объем предложения был увеличен с первоначальных 12 млн GDR до 14 млн GDR .По итогам размещения доля продающего акционера снизилась с 55% до примерно 47%. Сама TCS Group средств от размещения не получит.

Структуры Тинькова обязуются не осуществлять дальнейшую продажу бумаг TCS Group в течение 180 дней.

Торги GDR TCS Group на Лондонской бирже в понедельник закрылись на отметке в $19,7 за одну расписку. Таким образом, пакет продан с дисконтом примерно 11%, Тиньков в результате сделки получил $245 млн.

Интерфакс TCS Group - опубликованные результаты сильные, выше ожиданий. Приятная неожиданность - специальные дивиденды

TCS Group - опубликованные результаты сильные, выше ожиданий. Приятная неожиданность - специальные дивиденды

TCS Group опубликовала сильные результаты за 3К17 по МСФО: представлен прогноз на 2018

Чистая прибыль банка в 3К17 составила 5 млрд руб. (+75% г/г), что чуть выше консенсус-прогноза (4,9 млрд руб.). Аннуализированный RoE составил 53,7%. Чистый процентный доход вырос на 41% г/г/9% кв/кв до 12,2 млрд руб., а чистый комиссионный доход увеличился почти в два раза до 4,0 млрд руб. Отчисления в резервы снизились на 8% г/г до 2,2 млрд руб., стоимость риска составила 6,0%. Общие активы выросли на 35% до 236 млрд руб., а общий кредитный портфель увеличился на 27% с начала года до 153 млрд руб. Банк объявил третьи промежуточные дивиденды за 2017 в размере $0,22 на GDR, а также утвердил дополнительные специальные промежуточные дивиденды в размере $0,18 на GDR. В общей сложности банк выплатит $0,4/GDR, что соответствует дивидендной доходности 2,1%. Бумаги начнут торговаться без дивиденда с 30 ноября. Банк подтвердил свой прогноз на 2017 (чистая прибыль не менее 17 млрд руб.). TCS прогнозирует, что в 2018 чистая прибыль составит не менее 24 млрд руб. (+41% г/г), рост чистого кредитного портфеля составит не менее 25% г/г; стоимость риска составит около 7-8%, а стоимость фондирования — 7-8%.

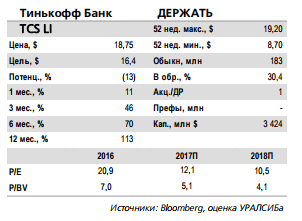

Мы считаем опубликованные результаты сильными, чуть выше ожиданий. Специальные дивиденды — приятная неожиданность. Прогноз на 2018 впечатляет — прогноз по чистой прибыли на 2018 совпадает с нашим текущим прогнозом (24,1 млрд руб.), но намного выше консенсус-прогноза Bloomberg (20,5 млрд руб.). С учетом опубликованных результатов банк торгуется с мультипликатором P/BV 2018П 4,08x и P/E 2018П 8,5x, что дорого, но обоснованно в свете высокого ROE и дивидендов. Мы ожидаем повышения прогнозов рынком после выхода результатов. Наши прогнозы были намного выше консенсус-прогнозов рынка, поэтому мы сохраняем нашу целевую цену без изменений.

АТОН Вот интересно, если ситуация в секторе потребительского кредитования улучшается, отдельным банкам даже рейтинги повышают, то чего это Тиньков спешит обкэшиться? У этого товарища всегда был нюх вовремя выйти!)

Вот интересно, если ситуация в секторе потребительского кредитования улучшается, отдельным банкам даже рейтинги повышают, то чего это Тиньков спешит обкэшиться? У этого товарища всегда был нюх вовремя выйти!)

Подробнее о продаже TCS Group Holding в Телеграм канале MMI

t.me/russianmacro

тень

тень

www.vedomosti.ru/finance/articles/2017/11/20/742446-oleg-tinkov-sokratit-dolyu-v-tinkoff-banke

ржу не могу!-))

помнится этот чудик совсем недавно кричал, что бизнес настолько классный что вбухает в него еще 30л.

потом прошла инфа… что, что то там вроде вложил, но далеко от 30л-)

но суть в том, что еще тогда писал… что разводит. но «правозащитники местные» оскорбились. не вопрос, оскорбитесь второй раз. угага. TCS Group - чистая прибыль по МСФО за 9 месяцев выросла в 1,7 раза,

TCS Group - чистая прибыль по МСФО за 9 месяцев выросла в 1,7 раза,основные финансовые показатели TCS Group Holding PLC по МСФО

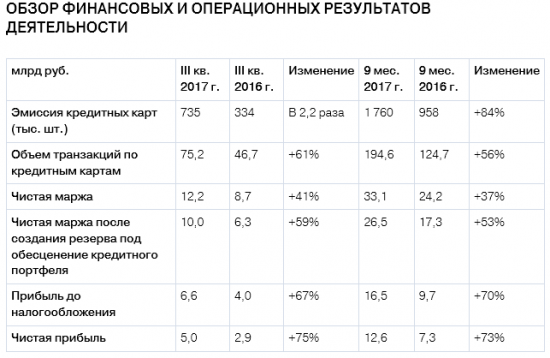

III квартал 2017 г.

- Чистая маржа выросла на 41% к предыдущему году и составила 12,2 млрд руб. (в III квартале 2016 г. — 8,7 млрд руб.)

- Прибыль до налогообложения увеличилась на 67% до 6,6 млрд руб. (в III квартале 2016 г. — 4,0 млрд руб.)

- Чистая прибыль выросла на 75% и составила 5,0 млрд руб. (в III квартале 2016 г. — 2,9 млрд руб.)

- Рентабельность капитала увеличилась до 53,7% (в III квартале 2016 г. — 43,4%)

- Чистая процентная маржа составила 25,1% (в III квартале 2016 г. — 25,5%)

- Стоимость риска составила 6,0% (в III квартале 2016 г. — 8,3%)

Девять месяцев 2017 г.

- Чистая маржа выросла на 37% к предыдущему году и составила 33,1 млрд руб. (за 9 месяцев 2016 г. — 24,2 млрд руб.)

- Прибыль до налогообложения увеличилась на 70% до 16,5 млрд руб. (за 9 месяцев 2016 г. — 9,7 млрд руб.)

- Чистая прибыль выросла на 73% к предыдущему году и составила 12,6 млрд руб. (за 9 месяцев 2016 г. — 7,3 млрд руб.)

- Рентабельность капитала увеличилась до 48,8% (за 9 месяцев 2016 г. — 39,0%)

- Чистая процентная маржа составила 25,6% (за 9 месяцев 2016 г. — 25,7%)

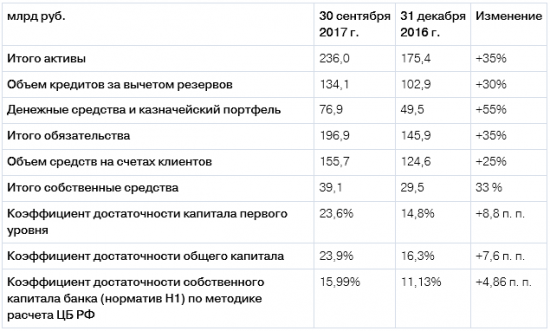

- Совокупные активы выросли на 35% и достигли 236,0 млрд руб. (на конец 2016 г. — 175,4 млрд руб.)

- Общий объем кредитного портфеля увеличился на 27% и составил 153,4 млрд руб. (на конец 2016 г. — 120,4 млрд руб.)

- Объем кредитов за вычетом резервов увеличился на 30% и составил 134,1 млрд руб. (на конец 2016 г. — 102,9 млрд руб.)

- Доля неработающих кредитов (NPL) в кредитном портфеле составила 9,4% (на конец 2016 г. — 10,2%)

- Объем средств на счетах клиентов вырос на 25% и достиг 155,7 млрд руб. (на конец 2016 г. — 124,6 млрд руб.)

- Объем собственных средств вырос на 33% и составил 39,1 млрд руб. (на конец 2016 г. — 29,5 млрд руб.)

Объявление о третьей выплате промежуточных дивидендов за 2017 г. и выплате дополнительных промежуточных дивидендов

Вчера Совет директоров одобрил третью выплату промежуточных дивидендов за 2017 г. в размере 0,22 долл. США на одну акцию / ГДР (одна ГДР соответствует одной акции) на общую сумму приблизительно 40,2 млн долл. США (2,4 млрд руб.) Решение было принято согласно дивидендной политике Группы. Кроме того, поскольку показатели прибыли превзошли ожидания, Совет директоров утвердил выплату дополнительных промежуточных дивидендов в размере 0,18 долл. США на одну акцию / ГДР (одна ГДР соответствует одной акции) на общую сумму приблизительно 32,9 млн долл. США (2,0 млрд руб.).

ПРОГНОЗ НА 2018 г.

С учетом высоких результатов за 9 месяцев 2017 г. Группа подтверждает свой прогноз на полный 2017 г. Прогноз на 2018 г. следующий:

- ожидаемый уровень чистой прибыли составит не менее 24 млрд руб.

- ожидаемый прирост кредитного портфеля за вычетом резервов составит по меньшей мере 25%

- ожидаемая стоимость риска составит приблизительно 7—8%

- ожидаемая стоимость фондирования составит приблизительно 7—8%

пресс-релиз

Тинькофф Банк отчитается 20 ноября и проведет телефонную конференцию

Тинькофф Банк отчитается 20 ноября и проведет телефонную конференцию

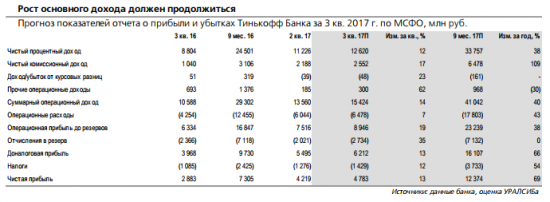

Аналитики Уралсиба ожидают роста чистой прибыли на 13% за квартал:

Тинькофф Банк в понедельник опубликует отчетность за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем роста чистой прибыли на 13% за квартал и ROAE до 51%, чему в первую очередь должно способствовать увеличение основного дохода. Исходя из данных по РСБУ, банк увеличит кредитный портфель примерно на 9% квартал к кварталу, и при снижении маржи на 20 б.п. за квартал до 26,2% это может дать прирост ЧПД на 12%. Чистый комиссионный доход, по нашим расчетам, увеличился на 17% ко 2 кв. нынешнего года и на 145% относительно 3 кв. 2016 г. благодаря сильным результатам как в сегменте МСБ, так и в кредитных и дебетовых картах.

Аналитики ожидают роста расходов до 52% год к году с 38% кварталом ранее:

Таким образом, валовый кредитный портфель с начала года прибавит 26%, а чистый – почти 30% (при прогнозе менеджмента в 35% по итогам года). Стоимость риска может составить 7,5% – мы предполагаем, что банк создал несколько больше резервов, чем во 2 кв., когда показатель был равен всего 6%. Кроме того, на фоне быстрого развития различных бизнес-направлений мы ждем ускорения роста расходов до 52% год к году с 38% кварталом ранее.

Аналитики Уралсиба прогнозируют прибыль на уровне 12,4 млрд руб. за 9 месяцев:

Наш прогноз предполагает, что прибыль за 9 мес. составит 12,4 млрд руб., и если тренд квартального роста прибыли сохранится (4 кв. может быть сезонно сильным для кредитования), то банк, скорее всего, покажет прибыль выше минимальных ожиданий менеджмента в 17 млрд руб. (наша оценка составляет 17,2 млрд руб. и тоже может быть несколько превышена). В начале ноября руководство провело день открытых дверей, в ходе которого сообщило, что после публикации отчетности за 3 кв. может улучшить некоторые прогнозы (в частности, сегмент МСБ опережает изначальные планы), также должны быть представлены прогнозы на 2018 г.

TCS Group отчитается 20 ноября и проведет телеконференцию

TCS Group отчитается 20 ноября и проведет телеконференцию

Аналитики Атона прогнозируют чистую прибыль на уровне 4,9 млрд руб.:

TCS Group должна опубликовать результаты за 3К17 по МСФО в понедельник 20 ноября, и мы ожидаем увидеть сильные показатели. Согласно консенсус-прогнозу, распространенному банком, его чистый процентный доход вырастет на 38% г/г до 12,1 млрд руб. за счет роста общего объема кредитов на 27% с начала года до 153 млрд руб. и роста чистой процентной маржи до 25,2%. Отчисления в резервы останутся неизменными г/г на уровне 2,4 млрд руб., а стоимость риска составит 6,6%. Затраты должны вырасти на 50% г/г до 6,3 млрд руб. Чистая прибыль вырастет на 70% до 4,9 млрд руб., а аннуализированный RoE составит около 52%. Телеконференция будет проведена в тот же день в 12:00 по московскому времени, тел.: +7 495 213 1767; +44 (0)330 336 9105, ID конференции: 8793966.

Кто пользовался тиньков от сбера тошнить начнет)

Слон, главное не брать кредиты в тиньке

Тимофей Мартынов, Любой кредиткой нужно уметь пользоваться) не превышай беспроцентный период, не снимай наличку и все будет хорошо) бонусами она мне еще прибыль принесла, за год я получил около 6000р бонусами на авиабилеты, а годовое обслуживание 1890р))

Кто пользовался тиньков от сбера тошнить начнет)

Слон, главное не брать кредиты в тиньке

ТинькОФФ...

ТинькОФФ...

Решил я тут что пора мне завести еще одну карточку, за место Сбера.

Выбор пал на Тинькова.

Так хорошо рекламируют свои карточки, думаю надо брать.

Зашел на сайт, выбрал кредитку, заказал.

Кредитку выбрал потому что думал по ней платежи совершать, деньгу получать, кеш ну и т.д. пользоваться как обычной....

Ага...

При заказе карты было указано что кредитный лимит 300тыс.

На сайте написали что всё зашибись, ждите курьера такого-то числа.

Ага, сижу жду...

Тут звонит из Тинькова какой-то (дятел) и начинает мне компосировать мозг в плане где я работая, что я делаю, кто может подтвердить, явки, пароли, телефоны друзей, знакомых, родственников. Чуть ли не цвет трусов. Под конец уже просто взбесил. Говорю да нафиг мне ваша карта, давайте дебетовую! Уж больно много знать хотите!

На том и закончилось. Разговоры...

Думал, надоели ну да и хрен с их карточкой.

А в назначенное время таки приехал курьер. С кредиткой аж ПЛАТИНОВОЙ!

А из платины наверное покрытие в виде серебрянки на карточке. (никакого уважения уже к названиям)

Как оказалось со слов курьера нихрена нельзя сделать с этой кредиткой, кроме как оплачивать электронно услуги.

За снятия нала в банкомате 290р + 2,5% и попадаешь аж на… пам парам пам пам… 49% годовых!!!

Не хило так, да? Я то думал это серьезный банк а не микрофинансовая контора с грабительскими процентами!

Если оплачивать по безналу товары то 29%

Напомните, у нас ставка сколько правительство рапортует: 7% или 8??????

Перевести другому человеку по этой карте нельзя (со слов курьера)

Получить деньги на эту карту нельзя.

И на карте лимит оказался не 300тыс. а 30тыс. руб.

В общем думаю будет лежать ибо нахрена мне такое чудо...

Но не скоро сказка сказывается...

Ну фигли, если нельзя этой картой пользоваться… думаю надо заказать Блэк.

Ё, моё...

Заказал.

С утра в 11часов, около 6 раз звонили разные люди. Два раза срывалась связь.

3 раза потеряли информацию о том что я заказал.

2 раза удаляли лишние карты,

3 раза перезванивали спрашивали кодовое слово (при чем после того как все расспросили и зафиксировали)

И вечером еще 1 раз опять с кодовым словом.

За день больше 10 звонков с переводом от специалиста к специалисту...

БААААЛИН ТИНЬКОФ работай грамотно!!!

Почему твои специалисты дублируют друг друга и не видят информацию которую уже занесли???

Но надо отдать должное, кроме надоедливого специалиста в первый раз, все операторы культурные и хорошо общаются. Но 10 звонков!!!

Буду ждать карту, посмотрим какие подводные камни будут еще там.

По личному кабинету.

В принципе все приемлемо, все выглядит приятно и понятно.

Кстати — по кредитной карте в сбере комиссия за снятие нала 390руб+ проценты! И они в выписке расходов по кредитке не отображаются!!!

И если смски падают не на ваш личный номер, то вы фиг эту комиссию увидите!

Вот такой хитрожопый банк сбербанк! TCS Group: Экосистема банка ускоряет его рост

TCS Group: Экосистема банка ускоряет его рост

Аналитики Атона считают, что недооценили потенциальные темпы роста активов и доходов банка:

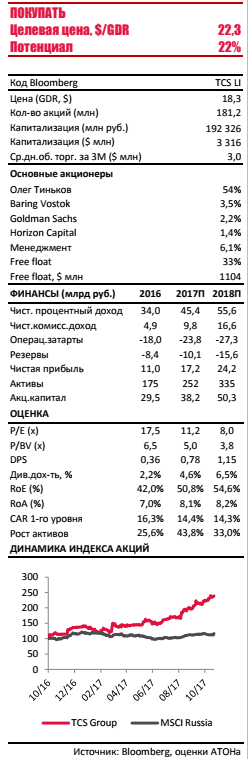

Проведенный недавно TCS Group День аналитика подтвердил успех банка в развитии финансовой экосистемы и популярность его услуг, которые отражаются стремительным ростом новых счетов по обеим сторонам банковского баланса. Презентация менеджмента была сфокусирована не столько на финансовых параметрах (ранее объявленные целевые показатели остались без изменений), сколько на демонстрации финансовых услуг и их ценности для клиентов. В итоге мы пришли к выводу, что недооценили потенциальные темпы роста активов и доходов банка. Мы считаем, что его кредитный портфель будет расти быстрее (CAGR 27% в течение 5 лет), чем мы ожидали ранее (CAGR 24%) за счет кредитов наличными и кредитования в точках продаж. Что касается фондирования, текущие депозитные счета также скорее всего продемонстрируют исключительный рост (CAGR 30% в 2017-21П), что превосходит наши предыдущие прогнозы (22%), в то время как стремительное развитие сервисов банка для среднего и малого бизнеса предполагает сильный рост комиссионного дохода. Почти все направления бизнеса банка уже генерируют операционную прибыль. Мы повысили наши оценки и снизили прогноз по курсу доллара до 60 руб. за доллар (с 63 руб.). В результате мы повышаем нашу целевую цену до $22,3 за GDR с $17,0; подтверждаем рекомендацию ПОКУПАТЬ.

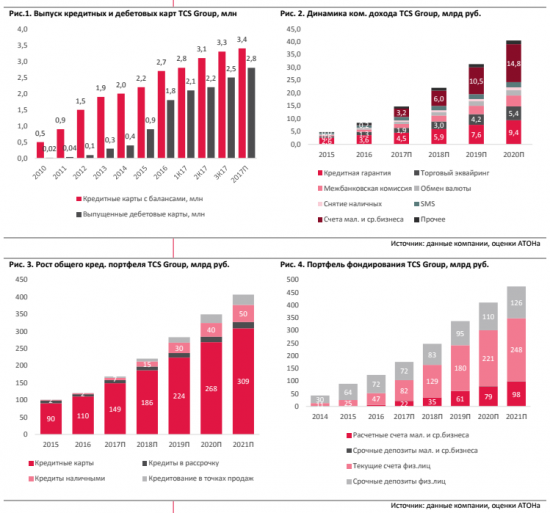

Кредитный портфель: кредиты наличными и кредитование в точках продаж подстегивают рост.

Мы прогнозируем рост общего кредитного портфеля TCS на 40% г/г до 168 млрд руб. в 2017 и среднегодовые темпы роста 27% в 2017-21П до 407 млрд руб. в 2021 (против предыдущего прогноза 357 млрд руб.). Кредитные карты, на которые в настоящий момент приходится 96% общего кредитного портфеля банка, останутся ключевым сегментом. Однако в этом году банк активнее стал продвигать кредиты наличными и кредитование в точках продаж. Их доля выросла до 4% (10 млрд руб.) в портфеле TCS против 1% (3,4 млрд руб.) в 2016; мы ожидаем, что она достигнет, как минимум, 10% (46 млрд руб.) к 2020. Банк обнаружил хороший спрос на кредиты наличными со стороны своих существующих клиентов и предлагает кредиты до 1 млн руб. по ставке 15-19,9%. Кредитование в точках продаж предполагает быструю экспансию банка в сегмент потребительского кредитования через федеральные розничные сети, кредитных брокеров, оффлайн и онлайн POS- терминалы. Это очень конкурентный и рисковый сегмент потребительского финансирования (например, «дочка» Сбербанка, Cetelem, недавно ушла из POS-бизнеса); тем не менее TCS надеется преуспеть в этом сегменте, используя собственные IT-решения. В настоящий момент банк предлагает кредитование в точках продаж в 1 500 магазинов, которые он планирует увеличить до 7 000 магазинов в течение года.

Tinkoff Black – ожидается исключительный рост. TCS прогнозирует свыше 8 млн дебетовых счетов с совокупным балансом около 300 млрд руб. к 2020, что предполагает CAGR 40%. Это также намного выше наших первоначальных предположений (4 млн к 2019). Банк планирует представить новые сервисы, в том числе, мультивалютные дебетовые карты, семейный банкинг и премиум-карты Black Edition, которые включают в себя персонального менеджера, расширенную страховку и другие услуги. Дебетовые карты Tinkoff Black пользуются большим спросом, что приводит к низким расходам на привлечение новых клиентов в этот сегмент благодаря «сарафанному радио». Впрочем, агрессивный маркетинг банка тоже играет важную роль, и является одним из ключевых элементов стратегического развития компании. Дебетовые карты вышли на уровень безубыточности и генерируют прибыль (100 млн руб. в 3К17).

Малый и средний бизнес – построение экосистемы. TCS рассчитывает, что количество счетов достигнет 250 тыс к концу 2017 (против 50 тыс годом ранее) и 350 тыс в 2018 (против предыдущей оценки в 300 тыс). Банк открывает свыше 20 тыс счетов в месяц, занимая по этому показателю второе место после Сбербанка. Целевая группа – индивидуальные предприниматели и микро-бизнес, хотя более крупные компании также пользуются услугами банка. Клиенты получают до 8% дохода по своим денежным счетам, отдельного менеджера, быстрые внутридневные расчеты и расширенные часы работы для проведения транзакций, бесплатную онлайн бухгалтерию, решения для валютного контроля и он-лайн уплаты налогов, CRM и другие сервисы. Единственная услуга, которую не предоставляет банк – прямое корпоративное кредитование.

Надо отметить, TCS – не единственный в России цифровой онлайн-банк, который предлагает такой комплексный пакет услуг для малого и среднего бизнеса в России. Есть также Точка (дочерняя компания Открытия), которая предлагает похожие услуги, в то время как крупные банки, Сбербанк и Альфа-Банк также инвестируют значительные средства в этот сегмент, но пока отстают по широте услуг. Тем не менее TCS проводит наиболее агрессивную политику на этом рынке (много рекламы и низкие тарифы), что позволяет ему наращивать свою клиентскую базу быстрее конкурентов и увеличивать долю рынка. Его услуги для малого и среднего бизнеса вышли на уровень безубыточности и обеспечили 400 млн руб. операционного дохода за 3К17.

Мы ожидаем, что этот сегмент станет одним из ключевых направлений роста бизнеса и через несколько лет сможет генерировать не менее 15 млрд руб. прибыли, исключительно за ежемесячную комиссию.

Tinkoff.ru также успешен. Ипотечный бизнес, который развивается совместно с банками- партнерами, показывает хорошие результаты. Клиенты имеют быструю и удобную площадку Tinkoff.ru, чтобы обратиться за ипотечным кредитом, и она даже предлагает чуть более низкие ставки, чем непосредственно банки-партнеры. В настоящий момент через Tinkoff.ru предлагают ипотечные кредиты 10 банков, включая банки из числа пяти крупнейших в России. В 3К17 Tinkoff.ru выдал 3 млрд руб. кредитов против 0,7 млрд руб. год назад. Проект почти вышел на уровень безубыточности, хотя мы ожидаем, что его вклад в финансовые показатели банка будет незначительным в течение следующих нескольких лет.

Тинькофф Мобайл: в чем идея? Проект будет запущен в конце 2017. Он органически дополняет экосистему TCS, но не требует больших капзатрат, поскольку это MVNO-оператор, который работает в партнерстве с Tele 2. Наличие своего собственного мобильного оператора даст TCS новый канал привлечения клиентов (до 3 млн клиентов за три-четыре года), повысит лояльность и увеличит количество денежных остатков на счетах клиентов. Кроме того, банк может использовать мобильные данные для кредитного анализа. По оценкам TCS, доля российского MVNO-рынка в сегменте мобильной телефонии составляет 10-15% (20-30 млн клиентов или 100-150 млрд руб.) и TCS рассчитывает, что доля банка в MVNO-сегменте составит 10-15% (2-4 млн клиентов и потенциальная выручка 10-20 млрд руб.) к 2020. TCS Group имеет опыт в развитии и продвижении удобных для клиентов услуг, и его курьеры могут обслуживать SIM-карты, также как кредитные и дебетовые карты. Проект может способствовать росту стоимости банка в перспективе, но мы не включаем его в нашу модель оценки на данном этапе.

Тинькофф Страхование – долгосрочная, но важная история. Эта тема не была в центре обсуждения, менеджмент сказал, что полтора года назад имели место управленческие ошибки, и проект был пересмотрен. Сейчас он идет по плану, и менеджмент доволен результатами. Тем не менее до того момента, как страхование начнет играть заметную роль в бизнесе банка, пройдет около трех лет. По нашим оценкам, Тинькофф Страхование принесет около 1,2 млрд руб. чистой выручки в 2017 (2% от общей выручки) и будет расти темпами 10-20% в год. В то же самое время мы видим огромные возможности в этой сфере российского финансового рынка, который перегружен персоналом, но отстает по цифровым технологиям в отличие от банковского сектора.

Оценка: что поменялось?

Мы повысили прогноз по чистой прибыли TCS Group на 2018П на 20% до 24 млрд руб. (с 20,7 млрд руб.) из-за роста кредитного портфеля и комиссионного дохода. Текущий консенсус-прогноз Bloomberg по-прежнему предполагает всего 20 млрд руб. По нашим оценкам, TCS Group торгуется с мультипликатором P/BV 2018П 3.8x и P/E 2018П 8.0x. Несмотря на такую высокую оценку по сравнению с другими российскими банками, мы не считаем TCS переоцененным, принимая во внимание его исключительно высокий показатель ROE и рост EPS. Кроме того, его бизнес-модель отличается от традиционных банковских моделей и хорошо себя зарекомендовала. Мы также отмечаем, что мировые аналоги в финансовом секторе с ROE выше 30% и стабильно высокими коэффициентами дивидендных выплат торгуются в диапазоне 10.0-20.0x EPS. Наша оценка основывается на простом среднем оценки по двухэтапной модели роста Гордона с нормализованным ROE 35%, стоимостью акционерного капитала 15% и темпах роста 7%, и оценки по целевому мультипликатору P/E 2018П 10.0x. В этом свете мы повышаем нашу целевую цену до $22,3 за GDR с $17,0/GDR и подтверждаем рекомендацию ПОКУПАТЬ. Основной риск для банка – спад в российской экономике и возможная рецессия, которая может привести к росту отчислений в резервы и давлению на финансовые показатели банка. Тем не менее, на наш взгляд, в данный момент мы находимся на ранней стадии цикла экономического роста, и риск рецессии вряд ли реализуется.

АТОН

Олег Тиньков отказался от гражданства США

Олег Тиньков отказался от гражданства СШАОлег Тиньков отказался от гражданства США, запись об этом содержится в регистре американской налоговой службы (IRS) за первый квартал 2017 года. Там не уточняется, какой Олег Тиньков имеется в виду, но информацию о том, что это именно владелец «Тинькофф Банка», сообщила «Открытым медиа» представитель банкира. «У него было американское гражданство миллион лет назад. Он это и не скрывал. Он жил в Америке. И он даже в книжке своей писал про это. Но он уже много лет назад от него отказался», — заявила она.

Согласно положению американского законодательства, известному как «Поправка Рида», американские официальные лица могут отказать во въезде любому лицу, которое отреклось от гражданства США, в частности, по налоговым причинам.

Отчет по МСФО перенесли на 20 ноября.

Александр Свириденко, спасибо, помечу в календаре

Не знаю как ваше мнение но видосик Немагии по Тиникоффу зачетный, там вся суть клиентской базы раскрывается и как она получается.

Не знаю как ваше мнение но видосик Немагии по Тиникоффу зачетный, там вся суть клиентской базы раскрывается и как она получается.

Т.е. сейчас на блогерах висит уголовное производство… за правду матку.

Тинькофф Банк - менеджмент может немного улучшить прогнозы после публикации отчетности за 3 квартал

Тинькофф Банк - менеджмент может немного улучшить прогнозы после публикации отчетности за 3 квартал

День открытых дверей: взрывные темпы роста по ряду продуктов

Банк активно увеличивает клиентскую базу как в рознице... Тинькофф Банк вчера провел день открытых дверей, на котором менеджмент представил текущее состояние дел и планы по отдельным видам продуктов. Банк в настоящее время имеет более 6 млн клиентов, из которых 3,3 млн приходится на кредитные карты, 2,5 млн – на расчетные карты, по 200 тыс. – на Тинькофф-бизнес и POS-кредитование, 100 тыс. – на страхование. Банк ежемесячно проводит порядка 400 тыс. встреч с клиентами, что дает примерно 250 тыс. новых активных клиентов в месяц. В 2018 г. менеджмент рассчитывает на 70–80процентный рост месячной аудитории в мобильном приложении, к концу 2019 г. оценивает возможность увеличения клиентской базы по расчетным картам (которые являются скорее каналом привлечения, чем источником прибыли) до 8 млн. По оценкам банка, около 6% его клиентов хотели бы получить кредиты наличными, сейчас они выдаются 2% клиентов, в планах нарастить долю до 3–4%.

…так и в сегменте МСБ. По POS-кредитам банк сейчас обслуживает 1,5 тыс. активных магазинов, через год планируется довести их количество до 7 тыс. и сделать их каналом продаж других продуктов банка. Кроме того, здесь Тинькофф также нацелен на брокерские продажи кредитов других банков. В сегменте МСБ в следующем году банк может начать выдавать кредиты со своего баланса (пока что это только кредиты банков-партнеров, а сам Тинькофф предоставляет расчетно-кассовое обслуживание). За октябрь банк открыл около 24 тыс. счетов МСБ – по словам менеджмента, это второе место после Сбербанка. Сегмент вышел на безубыточность во 2 кв. 2017 г., в 3 кв. показал доход в 1,2 млрд руб. (против примерно 0,5 млрд руб. во 2 кв.), в 4 кв. он, по оценкам руководства, может составить 2 млрд руб., при этом половина расходов сегмента сейчас приходится на привлечение клиентов. Также были представлены планы по наращиванию сети банкоматов и запуску инкассации для крупных сумм. В ипотеке банк планирует в 2018 г. обогнать рынок по темпам выдачи (в случае Тинькофф – в качестве брокера) примерно в два раза, а в 4 кв. 2017 г. сегмент по плану должен выйти на безубыточность.

Менеджмент может немного улучшить прогнозы после публикации отчетности за 3 кв. Формально руководство оставило свои предыдущие прогнозы по чистой прибыли без изменений, но отметило, что в сегменте МСБ банк опережает прогнозы. На данный момент те 30% прибыли за 2019 г., которые банк ждет от некредитных продуктов, распределены следующим образом: 6–8 млрд руб. от МСБ, 1–2 млрд руб. от дебетовых карт Tinkoff Black и 0,5–1 млрд руб. от ипотеки. Страхование в ближайшие три года, по прогнозу менеджмента, не будет вносить сколько-нибудь ощутимый вклад в чистую прибыль, но в более долгосрочной перспективе возможен рост доли рынка как минимум в автостраховании. Прогнозы по основным финансовым показателям на 2018 г. менеджмент даст после публикации отчетности за 3 кв. по МСФО 23 ноября.

Уралсиб TCS Group - является высокотехнологичной компаний и предлагает множество интересных и уникальных решений

TCS Group - является высокотехнологичной компаний и предлагает множество интересных и уникальных решений

TCS Group провела день аналитика, сделав упор на технической стороне

Менеджмент подробно представил развитие ключевых сегментов бизнеса банка: кредитных карт, услуг для малого и среднего бизнеса, Tinkoff.ru, кредитования в точках продаж. Основной упор был сделан не на финансовых показателях (компания сохранила без изменений ранее объявленные целевые показатели), а на технической стороне этих сегментов. Банк детально описал многие свои достижения: систему управления рисками на основе NPV- моделирования, использование технологии искусственного интеллекта, технологии распознавания голоса, новые услуги для малого и среднего бизнеса (CRM систему, бесплатную бухгалтерию, валютный контроль и т.д.).

Встреча произвела на нас очень хорошее впечатление. TCS Group, несомненно, является высокотехнологичной компаний и предлагает множество интересных и уникальных решений. Основная цель компании — создание финансовых продуктов, которые более удобны по сравнению с традиционными банковскими услугами. В результате клиентская база банка быстро растет. Что касается вопроса, является ли TCS Group банком или интернет-компанией, мы склоняемся к последнему, что означает более высокую оценку по сравнению с традиционными банками, и мы считаем, что у TCSGroup есть огромный потенциал для дальнейшего развития. Мы планируем в скором времени опубликовать отчет по компании по результатам прошедшей встречи.

АТОН

13 841 604

Александр Свириденко, это что за цифра?

Тимофей Мартынов, прибыль за 3 квартала вроде как) на сайте цб рф

Тинькофф Банк | ТКС Холдинг - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Могут поставить рекорд по прибыли в 2023 году (20.10.2023)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

- Рост кредитного портфеля в 2022 году замедлился - соответственно рост тоже (29.08.2022)

- Кипрская компания под санкциями. (20.10.2023)

- Дивиденды пока маловероятны (20.10.2023)

- Качество кредитного портфеля в 2022 году снизилось и пока не восстановилось до уровней 2021 года. (20.10.2023)

Тинькофф Банк | ТКС Холдинг - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций