| Число акций ао | 268 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 889,8 млрд |

| Опер.доход | 707,0 млрд |

| Прибыль | 154,6 млрд |

| Дивиденд ао | 104 |

| P/E | 5,8 |

| P/B | 1,4 |

| ЧПМ | 10,7% |

| Див.доход ао | 3,1% |

| Т-Технологии | Тинькофф | ТКС Календарь Акционеров | |

| 10/03 ВОСА по сплиту акций в соотношении 1:10 | |

| 05/06 ВОСА по допэмиссии для консолидации 100% АО Точка | |

| Прошедшие события Добавить событие | |

Т-Технологии | Тинькофф | ТКС акции

-

Тинькофф Банк – рсбу/ мсфо

Тинькофф Банк – рсбу/ мсфо

Общий долг 31.12.2018г: 322,332 млрд руб/ мсфо 327,261 млрд руб

Общий долг 31.12.2019г: 475,304 млрд руб/ мсфо 482,586 млрд руб

Общий долг 31.12.2020г: 707,951 млрд руб/ мсфо 733,53 млрд руб

Общий долг 31.03.2021г: 722,795 млрд руб/ мсфо 740,214 млрд руб

Прибыль 1 кв 2018г: 5,535 млрд руб/ Прибыль мсфо 5,290 млрд руб

Прибыль 4 мес 2018г: 6,035 млрд руб

Прибыль 5 мес 2018г: 6,591 млрд руб

Прибыль 2018г: 15,654 млрд руб/ Прибыль мсфо 26,414 млрд руб

Прибыль 1 кв 2019г: 9,169 млрд руб/ Прибыль мсфо 6,490 млрд руб

Прибыль 4 мес 2019г: 9,523 млрд руб

Прибыль 5 мес 2019г: 10,400 млрд руб

Прибыль 2019г: 26,735 млрд руб/ Прибыль мсфо 30,993 млрд руб

Прибыль 1 кв 2020г: 12,211 млрд руб/ Прибыль мсфо 6,235 млрд руб

Прибыль 4 мес 2020г: 12,310 млрд руб

Прибыль 5 мес 2020г: 13,155 млрд руб

Прибыль 2020г: 32,769 млрд руб/ Прибыль мсфо 33,990 млрд руб

Прибыль 1 мес 2021г: 7,336 млрд руб

Прибыль 2 мес 2021г: 12,026 млрд руб

Прибыль 1 кв 2021г: 13,854 млрд руб/ Прибыль мсфо 10,161 млрд руб

Прибыль 4 мес 2021г: 15,375 млрд руб

Прибыль 5 мес 2021г: 19,199 млрд руб (+45,95% г/г)

www.banki.ru/banks/ratings/?BANK_ID=195706&IS_SHOW_GROUP=0&IS_SHOW_LIABILITIES=0&date1=2021-06-01&date2=2020-06-01

www.tinkoff.ru/about/investors/11/

THE BIG SHORT

THE BIG SHORT

Вышла новость, что «Тинькофф банк" планирует секьюритизацию портфеля ипотечных кредитов, в рамках которой «Ипотечный агент ТБ-1» готовится выпустить биржевые жилищные облигации с ипотечным покрытием класса «А» объемом 5,6 миллиарда рублей.

Ориентир доходности — премия 140-160 базисных пунктов к полуторалетним ОФЗ.

При существующем положении дел, это отношение риск-доходность очень, низкое.

Ипотечный бум, набирающий обороты в России на фоне падающих доходов населения, начинает оборачиваться проблемами для людей, переставших справляться с выплатами по кредитам.

Число квартир с обременением, выставленных на продажу, растет с двузначной скоростью по мере того, как погашение займов становится неподъемным для людей, беднеющих седьмой год подряд.

В июне 2021-го предложение таких квартир на рынке подскочило на 20% в годовом выражении, сообщили «Известия»

Авто-репост. Читать в блоге >>>

И ещё. Что там у нас с мутными банками творится?

<a href="/r.php?u=https%3A%2F%2Ftsargrad-tv.turbopages.org

Дмитрий, удивили выбранным 'первоисточником'. Вы им верите?

ВладиМир,

А зачем мне вас удивлять?

Тем, что и так все уже знают?

zen.yandex.ru/media/dvinsky/pereigrat-mvf-belousov-obhodit-nabiullinu-na-povorote-60d1b45841aedb12d4e64dae

PS а вам зачем нужен Тинькоф, если вы не верите в его рост?

И ещё. Что там у нас с мутными банками творится?

<a href="/r.php?u=https%3A%2F%2Ftsargrad-tv.turbopages.org

Дмитрий, удивили выбранным 'первоисточником'. Вы им верите? У сегмента малого и среднего бизнеса TCS Group значительный потенциал роста - Sberbank CIB

У сегмента малого и среднего бизнеса TCS Group значительный потенциал роста - Sberbank CIB

Представители TCS Group вчера провели «день стратегии» — вторую из серии встреч, запланированных для подробного ознакомления с основными сегментами цифровой экосистемы компании. По итогам этого мероприятия можно сделать вывод о значительном потенциале роста у сегмента МСБ TCS Group.

Финансовые целевые показатели. TCS планирует увеличить базу активных клиентов в сегменте МСБ с текущих 0,3 млн до 0,5 млн в 2023 году (наш прогноз — около 0,6 млн) и более 1 млн в «среднесрочной перспективе». Темпы роста выручки в 2021-2023 годах прогнозируются в среднем на уровне более 30% (наш прогноз — 28%). Средняя выручка в пересчете на клиента должна «быть стабильной или повышаться», т. к. TCS работает с более доходными средними компаниями.

Сегментация клиентов. Около 80% текущей базы активных клиентов приходится на индивидуальных предпринимателей (ИП, 255 тыс.), а также приблизительно 45 тыс. малых и 10 тыс. средних предприятий. Две трети активных клиентов работают в сфере розничной торговли, услуг или ИТ, а средний возраст ИП составляет 36 лет — эти сегменты и демографическая категория довольно привлекательны.

Возможные опции. Tinkoff Business предлагает клиентам широкий диапазон онлайн-продуктов и услуг, включая платежи и эквайринг (эти параметры будут обсуждаться на одном из следующих «дней стратегии»), собственное ПО, программы лояльности потребителей, инструменты учета и маркетинга, а также услуги кредитования. С учетом значительного объема внутренних данных наращиваются объемы кредитов МСБ, которые планируется довести до «десятков миллиардов» рублей, при этом четких сроков не установлено (по итогам 1К21 показатель составил 4 млрд руб.).

Перспективы роста. Рынок МСБ невелик и обладает значительным потенциалом роста: на 6 млн МСБ в России приходится лишь около 20% ВВП и занятости, а также 13% корпоративных кредитов. Доля TCS на рынке текущих счетов ИП растет, хотя пока составляет только 6,4% и соответствует лишь 0,4% от совокупных текущих счетов юрлиц. Лишь 10% клиентов МСБ в розничной торговле используют онлайн-эквайринг TCS. Чистая выручка TCS в сегменте МСБ по итогам 2020 года составила лишь 1% от прогнозного общего доступного рынка (TAM) на 2023 год (1 трлн руб.).

Moнетизация. В структуре выручки 75% приходится на комиссионный доход (подписки, транзакции и платежи, валютные операции) и 25% — на процентный (остатки по счетам, кредитование). Основным драйвером роста выручки считаются средние компании с учетом их низкой на данный момент базы сравнения и более высокой выручки в пересчете на клиента.

Интеграция в экосистему. Tinkoff Business интегрирован в экосистему TCS в нескольких направлениях, прежде всего за счет Tinkoff Black как ключевого инструмента для привлечения клиентов и перекрестных продаж. Этот сегмент тесно взаимосвязан с сегментом эквайринга и все активнее взаимодействует с сегментом потребительского кредитования посредством сервиса «покупай сейчас — плати потом» (BNPL) и кредитов в точках продаж (POS). В последнее время компания планировала предлагать клиентам из сегмента МСБ инвестиционные услуги.

Конкурентная среда. На рынке банковских услуг МСБ работает более пяти сильных игроков, в том числе Сбер (доля текущих счетов ИП — 39%), Aльфа-Банк (11%) и ВТБ (9%) и специализирующиеся на МСБ компании — Точка и Модульбанк. TCS считает, что в данном сегменте его конкурентные преимущества такие же, как и в других сегментах экосистемы: лучшее онлайн-обслуживание в своем классе, передовые технологии и минимальное время выхода на рынок.

Килли Эндрю

Sberbank CIB

Авто-репост. Читать в блоге >>>

Сегодня Тинькофф везде победитель, и в лидерах роста, а также Тинькофф победил в трех номинациях конкурса «Элита фондового рынка – 2020»

Сегодня Тинькофф везде победитель, и в лидерах роста, а также Тинькофф победил в трех номинациях конкурса «Элита фондового рынка – 2020»

iz.ru/1183685/2021-06-24/tinkoff-pobedil-v-trekh-nominatciiakh-konkursa-elita-fondovogo-rynka-2020 Лидер роста. ВТБ Капитал просто поразил целевой ценой в 100 долларов! Но мнение Атона мне больше нравится. Малый и средний бизнес — это конечно основа гибкого капитализма. Но особенно удачно выбран момент для покупки доли в Санкт-Петербургской бирже. Судя по готовящемуся IPO биржи, его 5% будут очень дорогими.

Лидер роста. ВТБ Капитал просто поразил целевой ценой в 100 долларов! Но мнение Атона мне больше нравится. Малый и средний бизнес — это конечно основа гибкого капитализма. Но особенно удачно выбран момент для покупки доли в Санкт-Петербургской бирже. Судя по готовящемуся IPO биржи, его 5% будут очень дорогими. Бумаги TCS Group - инструмент долгосрочного инвестирования - Атон

Бумаги TCS Group - инструмент долгосрочного инвестирования - Атон

TCS Group провела очередной День стратегии, посвященный МСБ-Сегменту Тинькофф Бизнес

Ниже мы приводим ключевые моменты мероприятия:

Сегмент Тинькофф Бизнес предлагает множество услуг для малого и среднего бизнеса (МСБ), в том числе обслуживание банковских счетов, финансовые сервисы для предприятий, эквайринг. Активная клиентская база на данный момент превышает 300 тыс. счетов, и банк ставит целью нарастить ее до 500 тыс. счетов к 2023, а в среднесрочной перспективе — до более чем 1 млн.

Валовая выручка сегмента МСБ в 2020 выросла на 14% г/г до 12.7 млрд руб., а в 1К21 показала еще более сильный рост (+27% г/г до 3.8 млрд руб.). Около 75% выручки формирует комиссионный доход, остальные 25% — процентный доход. Банк прогнозирует среднегодовой темп выручки свыше 30% на горизонте до 2023.

Чистая выручка TCS Group за 2020 в данном сегменте составила 11 млрд руб. по сравнению с прогнозируемым общим объемом этого сегмента финансового рынка в 2023 в размере примерно 1 трлн руб., что создает колоссальные возможности для дальнейшего роста банка в этом сегменте.

Фокус развития банка расширяется от малого к среднему бизнесу, обеспечивающему более высокий уровень выручки в расчете на одного клиента.

TCS Group планирует значительно нарастить объем кредитования МСБ с нынешних 4.1 млрд руб. до «десятков миллиардов руб.».

Сектор имеет исключительно высокий показатель LTV/CAC — 10.5x.

TCS Group провела очередной подробный и увлекательный День стратегии, который должен в очередной раз воодушевить инвесторов относительно долгосрочных перспектив роста TCS Group. В 2020 чистый доход группы от услуг МСБ составил 4.5 млрд руб. (10% общей чистой прибыли) и, по нашей модели, в 2023 ожидается на уровне 21 млрд руб. (18% общего результата). Нам по-прежнему нравятся бумаги TCS Group как инструмент долгосрочного инвестирования.

Атон

Авто-репост. Читать в блоге >>> Тинькофф банк планирует секьюритизировать свой ипотечный портфель

Тинькофф банк планирует секьюритизировать свой ипотечный портфель

"Тинькофф банк" планирует секьюритизацию портфеля ипотечных кредитов, в рамках которой «Ипотечный агент ТБ-1» готовится выпустить биржевые жилищные облигации с ипотечным покрытием класса «А» объемом 5,6 миллиарда рублей — рассказал источник.Заявки на облигации компания планирует собрать 5-6 июля, начало размещения ценных бумаг предварительно назначено на 8 июля.

Ориентир доходности — премия 140-160 базисных пунктов к полуторалетним ОФЗ.Выпуск предусматривают выплату квартальных купонов.

Номинальный срок обращения ценных бумаг составляет 13 лет, при этом ожидаемый – 3 года.

Организаторы размещения — Совкомбанк, "ВТБ Капитал", Промсвязьбанк, СКБ-банк и Транскапиталбанк.В качестве кредитной поддержки выступит младший транш в форме выпуска облигаций класса «Б», приобретаемый оригинатором, "Тинькофф банком", в размере 13,5% от портфеля кредитов.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={994A3654-F739-4E75-991C-59C4F7B90D3C}

Авто-репост. Читать в блоге >>> ВТБ Капитал: TCS Group вчера провела вторую презентацию сегмента Тинькофф Бизнес (обслуживание МСП). Группа уверенно наращивает объем операций на этом направлении, приближаясь к своей цели – войти в среднесрочной перспективе в первую двойку (с пятого места) в данном сегменте, который к тому же показывает привлекательную экономику, сопоставимую по уровню с Тинькофф Инвестиции. Презентация платежного бизнеса ожидается в будущем месяце. На наш взгляд, TCS Group, располагающая всеми элементами для «пакета Shopify», является основным проводником цифровизации экономики наряду со Сбером, Озоном и Яндексом. Мы внесли корректировки в наши прогнозы по TCS Group и повышаем прогнозную цену на горизонте 12 месяцев на 25%, до 100 долл., что отражает, во-первых, устойчивую ROE группы на уровне более 40% до 2023 г. по мере реализации стратегии развития и, во-вторых, более долгосрочные перспективы роста после 2023 г. благодаря вероятному расширению целевого рынка за счет запуска новых продуктов (например, ипотеки и факторинга), а также международной экспансии в Юго-Восточной Азии. Эти перспективные проекты пока не включены в нашу модель на 2024–2025 гг. Новая прогнозная цена в 100 долл. подразумевает ожидаемую полную доходность 26%, что соответствует рекомендации Покупать.

ВТБ Капитал: TCS Group вчера провела вторую презентацию сегмента Тинькофф Бизнес (обслуживание МСП). Группа уверенно наращивает объем операций на этом направлении, приближаясь к своей цели – войти в среднесрочной перспективе в первую двойку (с пятого места) в данном сегменте, который к тому же показывает привлекательную экономику, сопоставимую по уровню с Тинькофф Инвестиции. Презентация платежного бизнеса ожидается в будущем месяце. На наш взгляд, TCS Group, располагающая всеми элементами для «пакета Shopify», является основным проводником цифровизации экономики наряду со Сбером, Озоном и Яндексом. Мы внесли корректировки в наши прогнозы по TCS Group и повышаем прогнозную цену на горизонте 12 месяцев на 25%, до 100 долл., что отражает, во-первых, устойчивую ROE группы на уровне более 40% до 2023 г. по мере реализации стратегии развития и, во-вторых, более долгосрочные перспективы роста после 2023 г. благодаря вероятному расширению целевого рынка за счет запуска новых продуктов (например, ипотеки и факторинга), а также международной экспансии в Юго-Восточной Азии. Эти перспективные проекты пока не включены в нашу модель на 2024–2025 гг. Новая прогнозная цена в 100 долл. подразумевает ожидаемую полную доходность 26%, что соответствует рекомендации Покупать.

Наш комментарий: Профиль сегмента Тинькофф Бизнес. На 1к21 сегмент насчитывал 311 тыс. активных клиентов (доля рынка ИП – около 6,4%, соответствует 5-6-му месту). Разделение по группам клиентов следующее – 3% средний бизнес, 15% малый бизнес, 82% ИП. После значительного ужесточения нормативных требований по KYC/AML, которое замедлило рост к уровню предыдущего года, TCS Group теперь занимает более 35% рынка по органическому привлечению клиентов, причем каждая пятая регистрация ИП осуществляется через платформу Тинькофф.

Монетизация. Данное направление демонстрирует хорошую юнит-экономику (коэффициент LTV/CAC = 10,5x). Бизнес находится на начальном этапе монетизации. В частности, услугами офлайн-эквайринга пользуются всего 35% клиентов – представителей МСП, а в случае онлайн-эквайринга эта цифра еще меньше – 10%. Учитывая фокус на расширении обслуживания среднего бизнеса (с месячным оборотом свыше 100 тыс. долл.) и только начинающееся наращивание объемов кредитования МСП, мы полагаем, что прибыльность данного сегмента продолжит расти.

Прогноз. Согласно планам TCS, к 2023 г. количество активных пользователей превысит 500 тыс., а в среднесрочной перспективе составит более 1 млн. Годовые темпы роста выручки компания прогнозирует на уровне выше 30% к 2023 г. и ожидает, что показатели будут стабильными или вырастут. В целом мы оцениваем прогноз как консервативный.

Вывод. Тинькофф Бизнес с самого начала оказался удачным решением, позволившим группе диверсифицировать бизнес-модель, уйдя от 100%-го фокуса на потребительском направлении. Мы полагаем, что после недавних изменений в регулировании рынка Тинькофф Бизнес имеет все шансы повторить успех традиционного для группы потребительского сегмента. На наш взгляд, эффективное объединение с интернет-эквайрингом может помочь бизнесу TCS превратиться в российский аналог Shopify.

Оценка. Мы уверены в том, что при текущей стратегии TCS может показать ROE более 40% к 2023 г. Поскольку TCS Group растет и расширяется как с точки зрения продуктов, так и с точки зрения географии, мы полагаем, что она сможет поддерживать ROE на таком уровне и после 2023 г. Чтобы отразить этот фактор, мы сдвинули терминальный год нашей DDM-модели на 2023 г. (с 2025 г.), и при этом повысили темпы роста в постпрогнозный период до 8,5% и COE до 14,4%, отразив изменение безрисковой ставки. Наша обновленная прогнозная цена на горизонте 12 месяцев составляет 100 долл., что предполагает потенциал роста на уровне 26%.

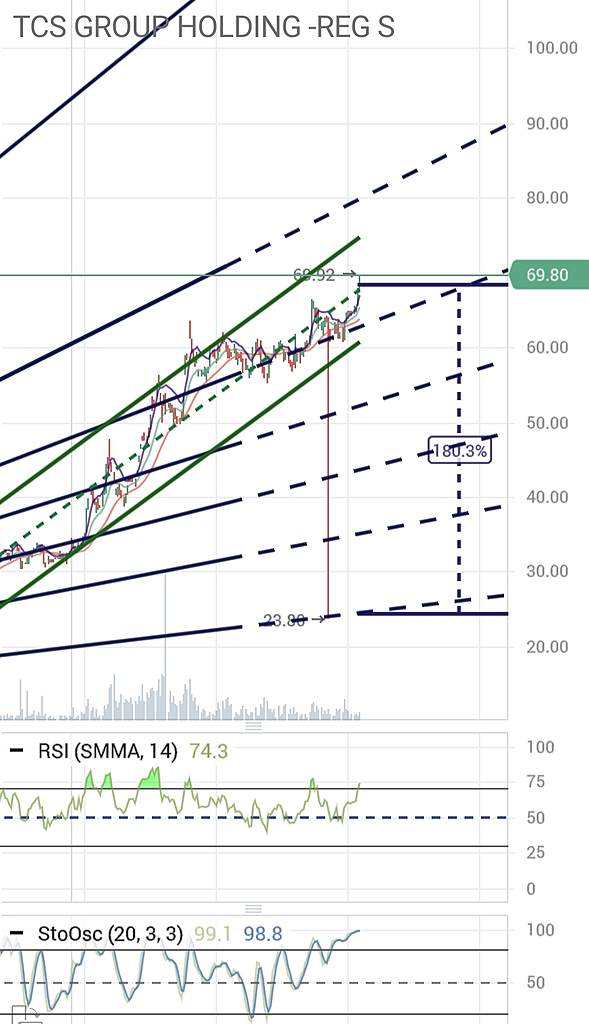

3я волна от 1666р от 19-10-20г закончилась сегодня или… завтра. 4я волна должна быть ужасно… резким… глубоким… сливом.

ezomm, Слив будет позже, со всеми, пока Тинек в восходящем и нет причин падать.

Иван, дело не в причинах, а в танце цены 3-2.В ритме этого танца Тиньку пора сильно падать.

ezomm, Как по мне, так весь теханализ сводиться к одному, совпадет ли он с мыслями и планами маркетмейкера. Просадка у Тинька будет, общую коррекцию не отменял никто, только вот думается, что со всей биржей вместе, а пока будет в восходящем канале гулять.

Иван, Это общие рассуждения, а треугольник уже сошелся в точку.

ezomm, И вышел из треугольника вверх, потом даст откат в район 5800 может чуть ниже, чтоб выбить «стопы» и пойдет дальше тестить верха.

Целелевой канал 90£

Дмитрий,

Выводят среднюю на 70.

А вообще если в дело втерлись амеры, отжав долю у Олега с его благословения, им нужен PE повыше чем у Сбера. Поэтому ОТ только свои акции и держит.

Хороши пузыри приносят краткосрочные «дивиденты». Когда пузырь сдуется, останутся рельсы для нового локомотива

Коэффициент PE Bank Of America по состоянию на 01 июня 2021 года составляет 18,42.

Тинькоф PE 24

АФК Система 19

Мосбиржа 15.5

ВТБ 15.6

Дмитрий,

… продолжение темы

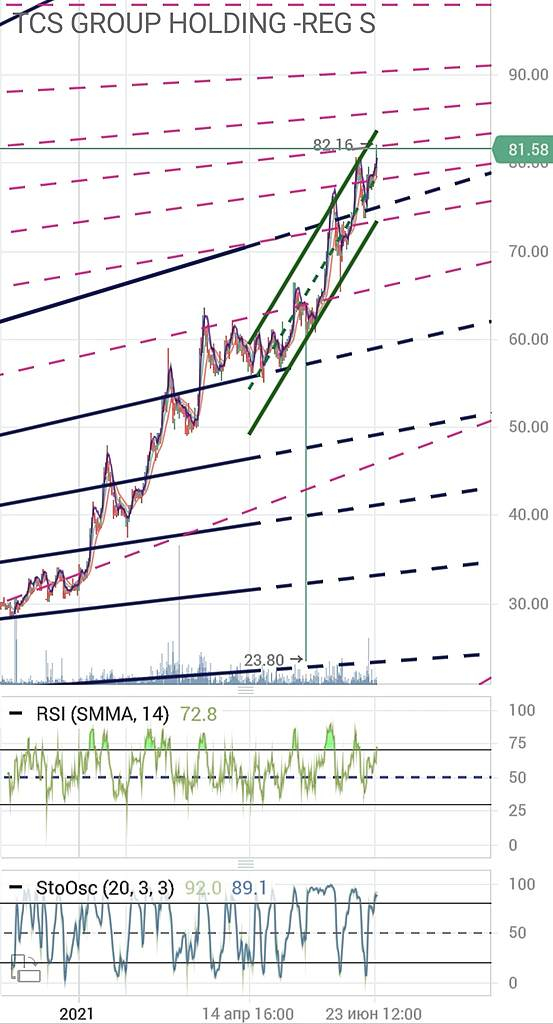

ТКС экспресс. В баксах новый билет на этот поезд достиг очередного истхай 82,16🚸⚠️

Получается правду бабушке сказали из колл центра. Не зря она уже год всю пенсию туда несёт после закрытия депозита под 5,5% годовых😅

Цена гуляет от середины канала роста до её верхних границ. Поочерёдно, снимая таким образом перегретости Осцилятора и RSI

Такими темпами за год по PE сравняются с Яндекс

Как то уже давал прогноз про рост к 90.

Так оно и получается. Растёт Тиньков по своим канонам, не оглядываясь на свой сектор. Ну считают они что так стоят и держут эту планку. Да и пофиг. Пока PE в рамках допустимых уровней. Вот когда будет 30 или минус 30 как у некоторых ритейлеров, тогда будет над чем подумать

Хотя на нашем рынке не мало переоцененых бумаг с PE 20-355 и что то они все растут и растут

Сейчас, ценик на максимуме, а PE на 2.8 пункта ниже полугодового значения.

При цене 60 PE был 26, 7

При цене в 70 PE был 24

При цене 80 PE 23,9

Цена выше, PE ниже, никто об этом не задумывался?

О какой величине коррекции речь? ±5%? Зачем корректироваться на 50% когда чистая прибыль растёт?

И ещё. Что там у нас с мутными банками творится?

tsargrad-tv.turbopages.org/tsargrad.tv/s/investigations/afera-desjatiletija-ofshornaja-imperija-na-sluzhbe-u-vlasti_355836?utm_medium=mobile&turbo_feed_type=ful

Для тех кто не галлюцинирует треугольниками, вышло интересное видео Tinkoff Business Strategy Day

Для тех кто не галлюцинирует треугольниками, вышло интересное видео Tinkoff Business Strategy Day

www.youtube.com/watch?v=Qvk_rsOl-9M

3я волна от 1666р от 19-10-20г закончилась сегодня или… завтра. 4я волна должна быть ужасно… резким… глубоким… сливом.

ezomm, Слив будет позже, со всеми, пока Тинек в восходящем и нет причин падать.

Иван, дело не в причинах, а в танце цены 3-2.В ритме этого танца Тиньку пора сильно падать.

ezomm, Как по мне, так весь теханализ сводиться к одному, совпадет ли он с мыслями и планами маркетмейкера. Просадка у Тинька будет, общую коррекцию не отменял никто, только вот думается, что со всей биржей вместе, а пока будет в восходящем канале гулять.

Иван, Это общие рассуждения, а треугольник уже сошелся в точку.

В марте прошлого года они стоили примерно 800 рублей. Сейчас 5700. Как раз 7 раз.)

SAV555, только сейчас не март а июнь.

но выросли они знатно, конечно. Как раз удобно для частичного выхода основателя.

3я волна от 1666р от 19-10-20г закончилась сегодня или… завтра. 4я волна должна быть ужасно… резким… глубоким… сливом.

ezomm, Слив будет позже, со всеми, пока Тинек в восходящем и нет причин падать.

Иван, дело не в причинах, а в танце цены 3-2.В ритме этого танца Тиньку пора сильно падать.

ezomm, Как по мне, так весь теханализ сводиться к одному, совпадет ли он с мыслями и планами маркетмейкера. Просадка у Тинька будет, общую коррекцию не отменял никто, только вот думается, что со всей биржей вместе, а пока будет в восходящем канале гулять.

3я волна от 1666р от 19-10-20г закончилась сегодня или… завтра. 4я волна должна быть ужасно… резким… глубоким… сливом.

ezomm, Слив будет позже, со всеми, пока Тинек в восходящем и нет причин падать.

Иван, дело не в причинах, а в танце цены 3-2.В ритме этого танца Тиньку пора сильно падать.

Тинек это российская Тесла, отрастает бодро на школоте, но и падение будет эпичным и не минуемым.

Шортов Флэт Лонгович, Падать будет, но не ужели думаем, что растет акция на школоте? неужели есть мысль что физики оказывают влияние на рост или падение? это так к размышлению…

Иван, физики это ликвидность. В этом их влияние.В середине тренда они чаще ошибаются те закрывают убыток и толкают цену против своих поз.

3я волна от 1666р от 19-10-20г закончилась сегодня или… завтра. 4я волна должна быть ужасно… резким… глубоким… сливом.

ezomm,

А может в рост?

Бабушка позвонила, ей из кол центра обещали рост акций TCSG до PE Яндекса. Говорят если упадёт в цене — вернут разницу. Бабушки всю пенсию в ТинькоFF инвестиции перенаправляют. 🤓✌️

Таким образом Пенсионный фонд сам того не ведая, оказался спонсором. А в ПФР все а платят.

То есть вся 140 млн страна по сути — спонсор TCSG?

Т-Технологии | Тинькофф | ТКС - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Могут поставить рекорд по прибыли в 2025 году (24.06.2025)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

Т-Технологии | Тинькофф | ТКС - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций