| Число акций ао | 268 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 883,2 млрд |

| Опер.доход | 707,0 млрд |

| Прибыль | 154,6 млрд |

| Дивиденд ао | 104 |

| P/E | 5,7 |

| P/B | 1,4 |

| ЧПМ | 10,7% |

| Див.доход ао | 3,2% |

| Т-Технологии | Тинькофф | ТКС Календарь Акционеров | |

| 10/03 ВОСА по сплиту акций в соотношении 1:10 | |

| 05/06 ВОСА по допэмиссии для консолидации 100% АО Точка | |

| Прошедшие события Добавить событие | |

Т-Технологии | Тинькофф | ТКС акции

-

Первая волна кризиса банком TCS уверенно пройдена - Газпромбанк

Первая волна кризиса банком TCS уверенно пройдена - Газпромбанк

Консолидированные результаты TCS Group за 2К20 превзошли ожидания практически по всем параметрам, показав устойчивость ключевых доходных статей к шокам и в результате приятно удивив на уровне чистой прибыли. TCS быстрее других банков вышел на траекторию восстановления и готов к росту кредитования. Новый прогноз банка предполагает минимальное снижение чистой прибыли в 2020 г., что существенно лучше, чем у публичных конкурентов.

При сильной поддержке онлайн-бизнеса TCS успешно завершил первое полугодие, в результате чего мы повышаем наши ожидания по прибыли банка в 2020-2022 гг. на 15-22% и целевую цену его ГДР до 27,5 долл. При этом произошедший с марта скачок котировок ограничивает потенциал их роста в среднесрочной перспективе, в связи с чем мы понижаем рекомендацию по бумаге до «ПО РЫНКУ».

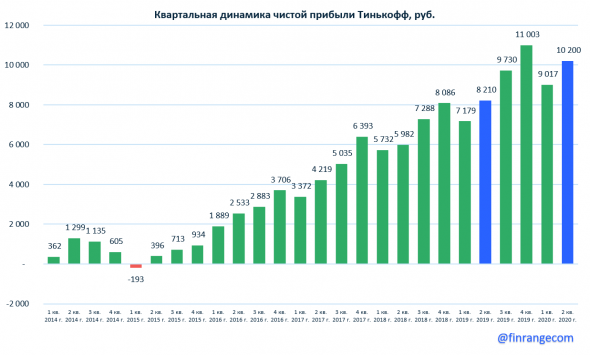

Рост рентабельности... Чистая прибыль TCS в 2К20 составила 10,2 млрд руб. (+25% г/г), превысив наши ожидания и консенсус на 15% и 34% соответственно. Рентабельность капитала практически достигла 40% (39,3% против 37,0% в 1К20).

Авто-репост. Читать в блоге >>> В долгосрочной перспективе ожидается увеличение доли TCS на рынке - Промсвязьбанк

В долгосрочной перспективе ожидается увеличение доли TCS на рынке - Промсвязьбанк

Чистая прибыль TCS Group по МСФО во 2-м квартале выросла на четверть

TCS Group Holding (головная компания Тинькофф банка и «Тинькофф страхования») во втором квартале 2020 года увеличила чистую прибыль по МСФО на 24,7% — до 10,2 млрд рублей по сравнению с 8,2 млрд рублей прибыли за аналогичный период 2019 года, говорится в сообщении группы. Чистая прибыль группы в первом полугодии текущего года выросла на 25,1% — до 19,3 млрд рублей с 15,4 млрд рублей годом ранее.

Тинькофф представил результаты, которые оказались лучше ожиданий рынка. Банк отмечает улучшение ситуации в экономике, вернул долю одобрения кредитных заявок на предшествовавший пандемии уровень. Кроме того, во втором квартале 2020 года были распущены резервы, созданные в рамках макропоправок по МСФО 9, почти на 1 млрд рублей, что внесло положительный вклад в финансовый результат. В долгосрочной перспективе можно ожидать продолжения увеличения доли Тинькофф на рынке, роста финансовых показателей и как следствие его капитализации.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Тинькофф 2 кв 2020

Результаты хорошие, особенно на фоне условий, в которых пришлось работать Тинькофф Банку во 2 кв 2020. Однако консервативный прогноз менеджмента в части прибыли за 2020 год наталкивает на мысль, что все проблемы в полной мере проявятся осенью. Это проявляется в росте субстандартных кредитов (с просрочкой 30-90 дней) – за 2 квартал с 4,5 до 5,1%, а с просрочкой в 90+ дней – с 9,2% до 10,4%. Задержка может быть связана с реструктуризацией части проблемных кредитов на общую сумму 15,5 млрд.

Активы банка во 2 кв 2020 выросли на 48% г/г до 669,2 млрд, но стоить отметить, как изменилась структура активов: в 2,3 раза г/г до 217,1 млрд увеличились инвестиции в ценные бумаги, тогда как кредитный портфель вырос всего на 12%. Причем во 2 кв кредиты даже снизились до 324 с 336 млрд в 1 кв 2020, а вложения в бонды выросли на 47% за этот же период с долей 32% от активов. По сути, бизнес-модель банка становится более консервативной. Это снижает доходность, но и риск.

Заметна трансформация и в структуре доходов: процентные доходы составляют уже только 63% выручки, комиссии обеспечивают 22% или 10,8 млрд во 2 кв, страховой бизнес – 9%. Отмечу комиссии Тинькофф Брокера от почти 2 млн клиентов, которые составили 1,5 млрд во 2 кв. Активы на счетах 143,5 млрд (рост 68% кв/кв ).

Страховые премии и комиссии полностью покрывают административные затраты и 70% всех операционных затрат.

Чистая процентная маржа из-за падения ключевой ставки постепенно сжимается – минус 4,5 п.п. за год до 19%, при этом стоимость риска, по понятным причинам, выросла на 3,6 п.п. до 12,5%. Однако списания «плохих долгов» за 1 пол всего 7,5 млрд, а резерв под обесценение за тот же период – 21,1 млрд.

Чистая прибыль за 2 кв 10,2 млрд (+24,7% г/г). ROE достиг 40%, с максимумов 2018-го снижение в 2 раза. С капиталом проблем нет: собственный капитал составил 108,1 млрд, рост 98,3% г/г и 11,9% кв/кв.

Подводя итог, скажу, что Тинькофф банк постепенно переходит от венчурной модели банка кредитных карт к классическому банку. Им не хочется связываться с кредитованием бизнеса, поэтому они выходят на рынок бондов. Если тенденция продолжится, то темпы роста прибыли сократятся. В таком случае текущая премия за рост выглядит необоснованной.

Дилетант, А вы помните мы с вами спорили в мае по поводу результатов банка?

smart-lab.ru/forum/TCSG/goto_comment_11185608/#comment11185608

я вам говорил что просрочек не будет и всё будет хорошо…

Роман Ранний, да, я помню. Они смогли рефинансировать часть плохих кредитов.

Но прогноз по прибыли закладывает некоторые проблемы с долгами осенью. TCS - единственный российский публичный банк, который вернулся к росту EPS во 2 квартале - Атон

TCS - единственный российский публичный банк, который вернулся к росту EPS во 2 квартале - Атон

TCS GROUP опубликовала сильные результаты за 2К20 по МСФО

Чистая прибыль банка выросла на 25% г/г до 10.2 млрд руб. (против консенсус-прогноза 7.6 млрд руб.), показатель RoE вновь составил впечатляющие 40.0%. Чистый процентный доход увеличился на 19% г/г до 26.1 млрд руб. (против консенсус-прогноза 25.6 млрд руб.), преимущественно в результате сильного роста чистого кредитного портфеля г/г и снижения стоимости фондирования. Чистая процентная маржа составила 19.0% г/г (против 23.5% во 2К19). Чистый комиссионный доход увеличился на 19% до 10.2 млрд руб. за счет роста в направлениях деятельности банка, не связанных с кредитованием, в основном — в МСП и брокерских услугах. Рост операционных расходов замедлился до всего 7% г/г, в результате чего соотношение затраты/доход достигло комфортного уровня 32.3%. Отчисления в резервы немного сократились — до 12.4 млрд руб. (против 15.6 млрд руб. в 1К20), а стоимость риска составила 12.5% (против 15.9% в 1К20 и 8.9% во 2К19), поскольку экономическая ситуация стабильно улучшается. TCS представила свой прогноз на 2020 — кредитный портфель без учета резервов вернется к стабильному росту во 2П20 (конкретных цифр названо не было), а чистая прибыль достигнет 30-35 млрд руб. Банк ожидает, что стоимость риска составит около 12%, а стоимость фондирования — около 5%. Банк рекомендовал промежуточные дивиденды в размере $0.2 на бумагу с отсечкой 20 августа.

Авто-репост. Читать в блоге >>>

вот фиксировать или нет? я инвестор но рост такой что огого и… дивиденды уж точно тут не держат.

с другой стороны я и 3 года могу ждать… но блин такой рост!

drumer, тоже надолго покупал, но такой сильный рост намного превышающий рост финпоказателей заставляет задуматься. Но с другой стороны если посмотреть на мультипликаторы, то потенциал еще есть. Да еще альтернативы нет, какие еще акции роста можно взять в России кроме Тинькофф, перегретого Яндекса.

aka_zubr, можно присмотреться к Mail.ru, Сбербанк, АФК Система. Правда, они сейчас тоже уже подросли. Я добирал 0.5*Сбербанк+0.5*Mail.ru как альтернативу TCSG.

Алексей Косарев, из этих троих только Сбербанк оценен адекватно, Мэйл дорогой и неэффективный, АФК Система тоже выросла как и Тинькофф плюс еще долги имеет, продает свои активы

Тинькофф 2 кв 2020

Результаты хорошие, особенно на фоне условий, в которых пришлось работать Тинькофф Банку во 2 кв 2020. Однако консервативный прогноз менеджмента в части прибыли за 2020 год наталкивает на мысль, что все проблемы в полной мере проявятся осенью. Это проявляется в росте субстандартных кредитов (с просрочкой 30-90 дней) – за 2 квартал с 4,5 до 5,1%, а с просрочкой в 90+ дней – с 9,2% до 10,4%. Задержка может быть связана с реструктуризацией части проблемных кредитов на общую сумму 15,5 млрд.

Активы банка во 2 кв 2020 выросли на 48% г/г до 669,2 млрд, но стоить отметить, как изменилась структура активов: в 2,3 раза г/г до 217,1 млрд увеличились инвестиции в ценные бумаги, тогда как кредитный портфель вырос всего на 12%. Причем во 2 кв кредиты даже снизились до 324 с 336 млрд в 1 кв 2020, а вложения в бонды выросли на 47% за этот же период с долей 32% от активов. По сути, бизнес-модель банка становится более консервативной. Это снижает доходность, но и риск.

Заметна трансформация и в структуре доходов: процентные доходы составляют уже только 63% выручки, комиссии обеспечивают 22% или 10,8 млрд во 2 кв, страховой бизнес – 9%. Отмечу комиссии Тинькофф Брокера от почти 2 млн клиентов, которые составили 1,5 млрд во 2 кв. Активы на счетах 143,5 млрд (рост 68% кв/кв ).

Страховые премии и комиссии полностью покрывают административные затраты и 70% всех операционных затрат.

Чистая процентная маржа из-за падения ключевой ставки постепенно сжимается – минус 4,5 п.п. за год до 19%, при этом стоимость риска, по понятным причинам, выросла на 3,6 п.п. до 12,5%. Однако списания «плохих долгов» за 1 пол всего 7,5 млрд, а резерв под обесценение за тот же период – 21,1 млрд.

Чистая прибыль за 2 кв 10,2 млрд (+24,7% г/г). ROE достиг 40%, с максимумов 2018-го снижение в 2 раза. С капиталом проблем нет: собственный капитал составил 108,1 млрд, рост 98,3% г/г и 11,9% кв/кв.

Подводя итог, скажу, что Тинькофф банк постепенно переходит от венчурной модели банка кредитных карт к классическому банку. Им не хочется связываться с кредитованием бизнеса, поэтому они выходят на рынок бондов. Если тенденция продолжится, то темпы роста прибыли сократятся. В таком случае текущая премия за рост выглядит необоснованной.

Дилетант, А вы помните мы с вами спорили в мае по поводу результатов банка?

smart-lab.ru/forum/TCSG/goto_comment_11185608/#comment11185608

я вам говорил что просрочек не будет и всё будет хорошо… ⚡️⚠️🇺🇸#TCSG TCS GROUP GDR DOWNGRADED TO HOLD AT GAZPROMBANK

⚡️⚠️🇺🇸#TCSG TCS GROUP GDR DOWNGRADED TO HOLD AT GAZPROMBANK

ранее:

⚠️🇺🇸#TCSG TCS GROUP DOWNGRADED TO HOLD AT VTB CAPITAL

🔍Разбираем отчет Тинькофф #pravdaразборкомпании

🔍Разбираем отчет Тинькофф #pravdaразборкомпании

Компания сегодня отчиталась за 2 кв. 2020 г. по МСФО

— Выручка 49,1 млрд руб. (+21% г/г)

— Чистая маржа 26,1 млрд руб. (+19% г/г)

— Чистая прибыль 10,2 млрд руб. (+24,7% г/г)

Тинькофф показали сильные финансовые результаты во всех сегментах бизнеса. При этом, несмотря на создание резервов под невыплату по кредитам, компании удалось удержать рентабельность капитала на достойном уровне в 40% — это выше всех в финансовом секторе.

Режим самоизоляции, введённый в связи с распространением коронавируса, позволил компании нарастить клиентскую базу за счёт онлайн-ориентирования. Количество клиентов в банке превысило более 9,3 млн человек, число расчетной карты Tinkoff Black выросло на 1,2 млн человек. На брокерском обслуживании в Тинькофф Инвестиции количество клиентов достигло 1,9 млн клиентов.

Сервис Тинькофф Инвестиции продолжает активно развиваться, с начала года было открыто больше 1 млн новых брокерских счетов, а стоимость активов выросла в пять раз. В июне Тиьнкофф запустил новый сервис микроинвестирования «Инвесткопилка», который позволяет клиентам настроить удобные регулярные пополнения своего инвестиционного счета со своей карты Tinkoff Black. Всё вышеперечисленное позволило Тинькофф Инвестиции во 2 кв. 2020 г. увеличить выручку в 10,5 раз по сравнению с аналогичным периодом прошлого года – до 1,6 млрд руб.

В результате доля выручки некредитных направлений составила 37%, всё больше преобразовывая банк в финтех конгломерат. Тинькофф успешно преодолел коронокризис, продемонстрировав эффективность и устойчивость своей бизнес-модели. Это позволило совету директоров рекомендовать третью выплату промежуточных дивидендов в размере 0,20 долл. на одну акцию / ГДР. Текущая квартальная дивидендная доходность составляет 0,75%. Дата закрытия реестра для получения дивидендов назначена на 21 августа 2020 г.

Несмотря на сильную финансовую отчётность, акции ушли в отрицательную зону, хотя котировки и росли после отчёта. Участники рынка фиксирую прибыль после снижения финансовых прогнозов менеджментом по итогам 2020 г. #TCSG

🗣Какие у вас ожидания по акциям?

@PravdaInvest Злой Инвестор V пишет:

Злой Инвестор V пишет:

TCS Group: мсфо за 2кв. 2020г. — тень Яндекса

6м20/6м19:

▫️доходы: 84 млрд.р. (+25%)

▫️дорезервная рентабельность: 74%(без изменений)

▫️чистая прибыль: 19.26 млрд.р.(+25%)

▫️расчетная(целевая) прибыль: 20.8 млрд.р.(+26%)

💰Дивиденды за II квартал: 0.2$(~14.7р.)

❗️Прибыль банка впервые с 2014г может показать негативную динамику(-3%): собственной прогноз банка по прибыли на 2020г. снижен до 30-35 млрд.р.(2019г: 36 млрд.р.)

💡В 2014-15г. банк уже показывал негативную динамику прибыли, после чего начался новый этап роста, повторится ли V-образный сценарий в этот раз сказать сложно, но историческая оценка стоимости акций банка уже сейчас находится на максимальном уровне как в абсолютном(1955р/акц), так и в относительном выражении (P/E ~10)👇

💡Мощный рост котировок акций IT-сектора(Yandex, Mailru) на фоне замедляющихся фин.показателей является главным трендом этого года, очевидно, что положительная динамика расписок TCS тоже стала его частью, классические банковские подходы к оценке справедливой стоимости группы стали работать хуже и постепенно смещаются в сторону более дорогого IT-сектора👇

❗️С начала лета корреляция котировок TCS и Сбербанка составила 0.54(очень слабо), а TCS и Yandex 0.98(очень сильно) — акции двух компаний стали жить по единым правилам.

#tcsg сложный процент пишет:

сложный процент пишет:

#Тинькофф #отчет #TCSG

Тинькофф банк соблазняет высокими результатами работы и выплатой дивидендов: стоит ли поддаваться искушению?

📂 TCS Group Holding (Тинькофф) отчиталась за II кв. 2020 г. порадовал инвесторов сразу двумя хорошими новостями – компания продемонстрировала высокие операционные и финансовые показатели и объявила о выплате промежуточных дивидендов за 2020 г.

📍РЕЗУЛЬТАТЫ ЗА II кв.

• Общая выручка Группы выросла на 21% к аналогичному показателю прошлого года и составила 49,1 млрд. руб.

• Валовый процентный доход вырос на 14% и составил 31,9 млрд. руб.

• Доля направлений деятельности, не связанных с кредитованием, в структуре выручки превысила 37%, благодаря росту клиентской базы.

• Комиссионный доход вырос на 19% и составил 10,2 млрд. руб., несмотря на COVID-19.

• Кроме того, выручка от сервиса Тинькофф Инвестиции выросла в рекордные 10,5 раз до 1,6 млрд. руб.

Доля выручки данного направления составила 14% от общего комиссионного дохода Группы.

• Чистая прибыль выросла на 24,7% и составила 10,2 млрд. руб. по сравнению с аналогичным периодом прошлого года.

📍ДИВИДЕНДЫ:

Согласно дивидендной политике Совет директоров утвердил выплату промежуточных дивидендов за 2020 год (впервые, после заморозки в июне 2019 года) в размере 0,20 долл. на 1 акцию / ГДР.

• Общая сумма средств, направленных на выплату дивидендов должна составить около 39,9 млн. долл.

• Дата закрытия реестра – 20 августа 2020 г.

• Выплата дивидендов акционерам Группы состоится ориентировочно 24 августа 2020 г.

📍ПРОГНОЗЫ:

Группа обновила прогноз на 2020 г., основываясь на предположениях о восстановлении экономической активности. Компания рассчитывает вернуться к устойчивым темпам роста кредитного портфеля во II полугодии 2020 г.

Тинькоффу пришлось ухудшить прогноз по итогам 2020 г.:

• чистая прибыль по итогам года составит 30-35 млрд. руб. (предыдущий прогноз — 42 млрд. руб.)

• стоимость фондирования составит около 5% (предыдущий прогноз — 6%)

• стоимость риска составит около 12% (предыдущий прогноз — 9%).

💬 Почему компания перестраховывается, ведь всё так хорошо складывается?

Не стоит забывать и ещё об одной важной новости, которая вышла на днях. Минфин России объявил о начале процесса расторжения соглашения об избежании двойного налогообложения между Россией и Кипром, а это может привести к увеличению налоговой нагрузки Группы с 1 января 2021 г., ведь TCS Group Holding – компания, зарегистрированная на Кипре.

___________________________________

ИТОГ:

Несмотря на все трудности, которые выпали на долю Тинькофф, компании удаётся не только сохранять благоприятный тренд, но и выигрывать от сложившейся ситуации. Пандемия COVID-19 помогла Группе раскрыть свой потенциал в новых сегментах бизнеса, ведь доходы от деятельности не связанной с кредитованием неуклонно растут, занимая всё большую долю в общей структуре выручки.

Кроме того, в этом году возобновлена практика выплаты дивидендов, что является приятным бонусам для акционеров, которые держат акции этой растущей компании.

Однако, несмотря на перспективы роста и конкурентные преимущества, не будем забывать и о рисках Группы – это и преобладание физиков в кредитном портфеле банка, и ужесточение контроля со стороны Центробанка, а также неопределенности, связанные с основателем компании Олегом Тиньковым, который в данный момент проходит лечение от тяжёлой болезни и, которому в этом году предъявили обвинение от Минюста США в сокрытии активов в 2013 г. Ну как минимум целый год будет убыточен, или слабо прибылен в подразделении страхования. За рубеж народ почти не едет, спортивные сезоны с каталками, туризмом перековеркан совсем, разве что автострахованием народ пользуется. Что вселяет уверенность — некая информация о том, что как раз кредитный портфель банк качественно подбирает, начительные суммы и лимиты абы кому не утверждаются.

Ну как минимум целый год будет убыточен, или слабо прибылен в подразделении страхования. За рубеж народ почти не едет, спортивные сезоны с каталками, туризмом перековеркан совсем, разве что автострахованием народ пользуется. Что вселяет уверенность — некая информация о том, что как раз кредитный портфель банк качественно подбирает, начительные суммы и лимиты абы кому не утверждаются.

TCS GROUP HOLDING: VTB CAPITAL DOWNGRADES TO HOLD FROM BUY; LOWERS TARGET PRICES BY 18% TO $28

TCS GROUP HOLDING: VTB CAPITAL DOWNGRADES TO HOLD FROM BUY; LOWERS TARGET PRICES BY 18% TO $28 Тинькофф 2 кв 2020

Тинькофф 2 кв 2020

Результаты хорошие, особенно на фоне условий, в которых пришлось работать Тинькофф Банку во 2 кв 2020. Однако консервативный прогноз менеджмента в части прибыли за 2020 год наталкивает на мысль, что все проблемы в полной мере проявятся осенью. Это проявляется в росте субстандартных кредитов (с просрочкой 30-90 дней) – за 2 квартал с 4,5 до 5,1%, а с просрочкой в 90+ дней – с 9,2% до 10,4%. Задержка может быть связана с реструктуризацией части проблемных кредитов на общую сумму 15,5 млрд.

Активы банка во 2 кв 2020 выросли на 48% г/г до 669,2 млрд, но стоить отметить, как изменилась структура активов: в 2,3 раза г/г до 217,1 млрд увеличились инвестиции в ценные бумаги, тогда как кредитный портфель вырос всего на 12%. Причем во 2 кв кредиты даже снизились до 324 с 336 млрд в 1 кв 2020, а вложения в бонды выросли на 47% за этот же период с долей 32% от активов. По сути, бизнес-модель банка становится более консервативной. Это снижает доходность, но и риск.

Заметна трансформация и в структуре доходов: процентные доходы составляют уже только 63% выручки, комиссии обеспечивают 22% или 10,8 млрд во 2 кв, страховой бизнес – 9%. Отмечу комиссии Тинькофф Брокера от почти 2 млн клиентов, которые составили 1,5 млрд во 2 кв. Активы на счетах 143,5 млрд (рост 68% кв/кв ).

Страховые премии и комиссии полностью покрывают административные затраты и 70% всех операционных затрат.

Чистая процентная маржа из-за падения ключевой ставки постепенно сжимается – минус 4,5 п.п. за год до 19%, при этом стоимость риска, по понятным причинам, выросла на 3,6 п.п. до 12,5%. Однако списания «плохих долгов» за 1 пол всего 7,5 млрд, а резерв под обесценение за тот же период – 21,1 млрд.

Чистая прибыль за 2 кв 10,2 млрд (+24,7% г/г). ROE достиг 40%, с максимумов 2018-го снижение в 2 раза. С капиталом проблем нет: собственный капитал составил 108,1 млрд, рост 98,3% г/г и 11,9% кв/кв.

Подводя итог, скажу, что Тинькофф банк постепенно переходит от венчурной модели банка кредитных карт к классическому банку. Им не хочется связываться с кредитованием бизнеса, поэтому они выходят на рынок бондов. Если тенденция продолжится, то темпы роста прибыли сократятся. В таком случае текущая премия за рост выглядит необоснованной.

вот фиксировать или нет? я инвестор но рост такой что огого и… дивиденды уж точно тут не держат.

с другой стороны я и 3 года могу ждать… но блин такой рост!

drumer,

А вы в рублях, или в долларах закупали? Если второе, то какой курс на тот момент был? Валютная переоценка много скушает.

Tim0n, в рублях. сижу смотрю. Тинькофф Банк или TCS Group МСФО 6мес2020 Экосистема работает отлично

Тинькофф Банк или TCS Group МСФО 6мес2020 Экосистема работает отлично

Чистая прибыль TCS Group за квартал +25% даже при чуть похудевшем кредитном портфеле (10,2 млрд руб). Так и обещанные 42 млрд в 2020 легко наберут! Но борьба за кредитный портфель серьезная, банк уже вернул долю одобрения кредитных заявок на докризисный уровень.

Стоимость риска достигла 12,5%, это многовато. А за полугодие вообще достигла 14,3%.

Резервы увеличили всего лишь в 2 раза!

Операционный доход +30% до 13,1 млрд руб

Рентабельность капитала удержана на 40,0%!

Интересно, что прогноз чистой прибыли снижен за 2020 30-35 млрд руб, несмотря на отличные результаты полугодия — 19,3 млрд руб! Но осторожность — это хорошо. Стоимость рисков говорят не опустится ниже 12%. Видимо настораживает доля просроченных кредитов в 10,8%.

Но за полгода денежные средства и их эквиваленты +49,5% до 288,5 млрд руб. Все стабильно.

Оливер Хьюз говорил, что план на дивиденды теперь — 30% чистой квартальной прибыли! Сделано! Дивиденды за 2кв2020 уже в 0,2 доллара на одну акцию/ГДР, реестр 21.08.20.

А еще экосистема развивается, уже появились лекции по информационным технологиям. Тинькофф Банк легко может удивить.

вот фиксировать или нет? я инвестор но рост такой что огого и… дивиденды уж точно тут не держат.

с другой стороны я и 3 года могу ждать… но блин такой рост!

drumer, тоже надолго покупал, но такой сильный рост намного превышающий рост финпоказателей заставляет задуматься. Но с другой стороны если посмотреть на мультипликаторы, то потенциал еще есть. Да еще альтернативы нет, какие еще акции роста можно взять в России кроме Тинькофф, перегретого Яндекса.

aka_zubr, можно присмотреться к Mail.ru, Сбербанк, АФК Система. Правда, они сейчас тоже уже подросли. Я добирал 0.5*Сбербанк+0.5*Mail.ru как альтернативу TCSG.

вот фиксировать или нет? я инвестор но рост такой что огого и… дивиденды уж точно тут не держат.

с другой стороны я и 3 года могу ждать… но блин такой рост!

drumer, ответ на этот вопрос должна давать стратегия.

чтобы не было мучений таких)

Тимофей Мартынов, по стратегии должен был решать что делать через 3 года после роста финпоказателей на 1,25^3=2 раза, соответственно и котировки тоже в 2 раза. А тут за несколько месяцев план перевыполнен

вот фиксировать или нет? я инвестор но рост такой что огого и… дивиденды уж точно тут не держат.

с другой стороны я и 3 года могу ждать… но блин такой рост!

drumer, тоже надолго покупал, но такой сильный рост намного превышающий рост финпоказателей заставляет задуматься. Но с другой стороны если посмотреть на мультипликаторы, то потенциал еще есть. Да еще альтернативы нет, какие еще акции роста можно взять в России кроме Тинькофф, перегретого Яндекса. Процентные доходы выросли до 31.9 млрд руб (+14% ко 2кв2019),

Процентные доходы выросли до 31.9 млрд руб (+14% ко 2кв2019),

процентные расходы выросли до 5.6 млрд (+4%)

Кредитные резервы выросли до 12.4 млрд (+82%)

Кредитный портфель достиг 395 млрд руб

Комиссионные доходы выросли до 10.2 млрд (+19%),

комиссионные расходы выросли до 5.2 млрд (+21%)

Расходы на привлечение клиентов упали до 4.1 млрд (-24%)

Административные расходы выросли до 8.8 млрд (+31%)

Страховые премии выросли до 4.6 млрд (+53%),

страховые выплаты упали до 0.8 млрд (-29%)

Чистая прибыль выросла до 10.2 млрд (+24%)

Тинькофф остается силен в своей традиционной нише (кредитные карты), неплохие результаты в сегменте страхования.

Настораживают рост административных расходов и кредитных резервов. Если посмотреть на скорректированный прогноз размера чистой прибыли по итогам 2020 года (35 млрд. рублей по лучшей оценке), то получается, что во втором полугодии 2020 ожидается не более 35 — 19.3 = 15.7 млрд. рублей против 20.7 млрд. во втором полугодии 2019, т.е. -24% г/г.

Если посмотреть на скорректированный прогноз размера чистой прибыли по итогам 2020 года (35 млрд. рублей по лучшей оценке), то получается, что во втором полугодии 2020 ожидается не более 35 — 19.3 = 15.7 млрд. рублей против 20.7 млрд. во втором полугодии 2019, т.е. -24% г/г.

То есть во втором полугодии ожидаются значительные проблемы, и пока что мы собрали только сливки.

Дивиденды TCS Group $0,2 на акцию: это много или мало

Дивиденды TCS Group $0,2 на акцию: это много или мало

1) Группа Олега Тинькова объявила дивиденды за II квартал — $0,2 на акцию.

2) Это однозначно хорошо. По итогам I квартала выплаты составили $0,14 на акцию.

3) Дивидендная доходность при текущих ценах равна 0,75%.

4) Последний шанс купить бумаги и получить дивиденды — 20 августа.

5) Акции TCS Group в Лондоне растут на 1,43% до $26,68.

@selfinvestor Обзор Тинькофф: финансовые результаты за II кв. 2020 г. по МСФО. Дивиденды

Обзор Тинькофф: финансовые результаты за II кв. 2020 г. по МСФО. ДивидендыТинькофф отчитался о финансовых результатах за II кв. 2020 г. по МСФО. За отчётный период суммарная выручка группы выросла 21% по сравнению с аналогичным периодом прошлого года – до 49,1 млрд руб. Чистая прибыль составила 10,2 млрд руб., увеличившись на 24,7%.

Сильные финансовые результаты обусловлены в основном за счёт роста кредитного портфеля к предыдущему году, клиентской базы и числа предлагаемых кредитных продуктов. Благодаря увеличению клиентской базы, направления деятельности, не связанные с кредитованием, продолжают показывать положительную динамику во всех сегментах. Их доля в выручке достигла 37% — это лишний раз только доказывает, что Тинькофф не нужно воспринимать, как банк!

По состоянию на конец июля 2020 г. Тинькофф обслуживает более 9,3 млн клиентов, при этом общий объем денежных средств на их счетах составлял 270,1 млрд руб. и 1,9 млн клиентов сервиса Тинькофф Инвестиции. Таким образом, Тинькофф по итогам первого полугодия 2020 г. занимает 16-е место по размеру активов.

Авто-репост. Читать в блоге >>>

Т-Технологии | Тинькофф | ТКС - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Могут поставить рекорд по прибыли в 2025 году (24.06.2025)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

Т-Технологии | Тинькофф | ТКС - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций